核心摘要

基本結論

報吿背景:一邊是,信達生物抗腫瘤重磅藥PD-1迎來中國藥企在美國食藥監局(FDA)的第一個腫瘤藥物諮詢委員會(ODAC)會議(2021年FDA批准18個抗腫瘤新藥,召開了6次ODAC會議);一邊是,連續半年,醫藥板塊、尤其創新相關子板塊持續下跌。目前位置,究竟是跌出黃金底還是行業頹勢未變?我們從市場與業績表現、本質根源、再判斷行業趨勢,得出的結論是前者;此刻,是在走勢分化的子板塊中、自下而上擇優佈局的佳機。我們認為,創新才是生產力進步本質驅動;只有創新迭出的行業,才能有翻數倍成長的個股;同時,不論是醫藥還是其他科技行業的成長,不會因為上游供應鏈的區域阻斷而停滯。

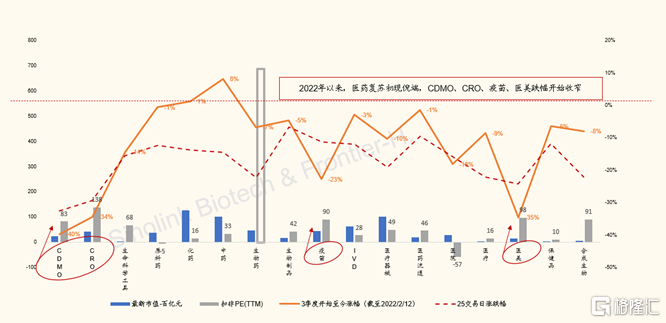

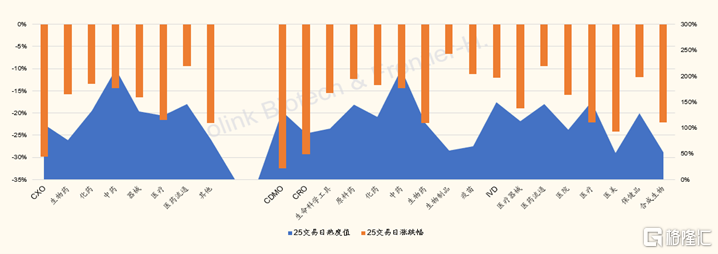

市場表現:近半年,醫藥板塊創新相關子板塊遭遇大幅下調。我們統計了港股181支與A股404支醫藥醫療相關個股近100個交易日的交易情況,港股CXO與生物技術子板塊分別累計下跌47%和42%;A股CXO與生物藥子板塊近25交易日則分別累計下跌36%和16%,A股CXO中的CDMO和CRO子板塊則分別累計下跌33%和29%。

核心根源

醫保談判快速推進,引發市場對部分仿創結合類頭部藥企的業績增速與估值不再匹配的擔憂。事實上,此板塊中企業亦分化,有新藥快速補上老藥銷售額增速下降部分且疊加創新重磅陸續上市後帶來脈衝式新增長。

生物技術及上游CXO板塊,受到地緣政治波動影響,令市場對其運營持續性產生擔憂。而對於生物醫藥創新研發必須的儀器設備及耗材類產品,不但全球多地區有替代類可選,而且中國企業的國產化推進已進行多年。生物醫藥產業鏈的自主可控,將是確定的。

在前述醫保談判與供應鏈擔憂的雙重影響之外,又觸發了市場對中國創新藥國際化與國內創新藥成功商業化的擔憂。創新藥出海方面,信達生物,作為中國創新藥龍頭,在美國食藥監局受理其用於非小細胞肺癌的PD-1單抗上市申請之後召開的ODAC會議上,為中國創新藥踏入國際創新核心市場所需要各項條件做成了非常有意義的里程碑式的探索。國內市場商業化兑現方面,市場存在諸多預期差;例如,對於末線患者適應症的高價抗腫瘤藥物,市場擔心未入醫保品種的患者支付能力對商業化進程的限制等。根據公開數據看到的比如細胞治療類等此類創新藥,惠民保及商保參與以及患者本身支付力等都好於市場預期。

方向判斷:上述三點預期差構成很好的投資機會,但需要更專業跟蹤與研究投入而非根據細分賽道投資,才能獲得相對確定性的超額收益。

投資策略

我們認為,國際化創新實力、引入與國際化雙向能力、獨特壁壘是自下而上尋找優質創新個股的三個切入點。可以選擇的跟蹤指標是:累計研發投入、新藥管線、平台進展(例如,細胞治療平台、重組蛋白庫等)、國際合作(例如,license in/out 披露)等。

風險提示

創新企業可能面臨研發失敗、專利及醫療法律糾紛等巨大業績波動的風險。

市場無法客觀解讀創新企業臨牀試驗數據結果而導致市場劇烈波動的風險。

中國創新藥企的第一個ODAC,創新藥底部反轉的起點

回顧:創新藥掀開國際化新帷幕,市場在左側徘徊,反轉在即

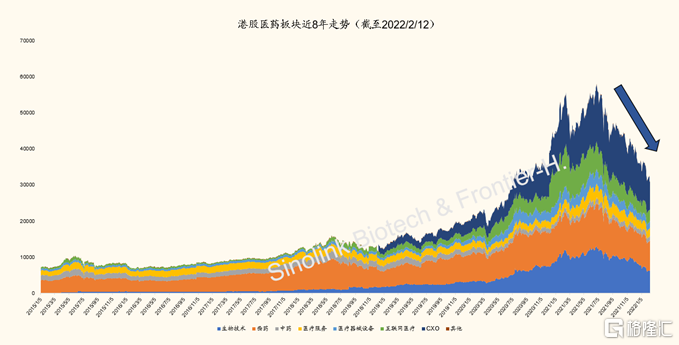

過去半年,A股和港股醫藥全線下跌。過去半年,醫藥板塊、尤其是創新相關子板塊遭遇大幅下調。擁有大量生物技術類創新藥企的港股,更是創出近八年來最大持續跌幅。A股則初現復甦倪端。

圖表1:港股醫藥醫療板塊近半年急跌(截至2022/2/12)

來源:Wind,國金證券研究所

圖表2:全部A股404支醫藥醫療個股最新漲幅/扣非PE/市值一覽圖(截至2022/2/12)

來源:Wind,國金證券研究所

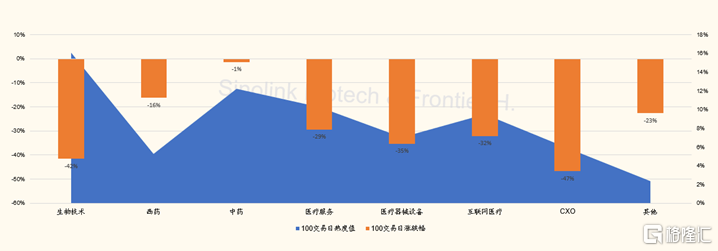

我們統計了港股181支與A股404支醫藥醫療相關個股近100個交易日的交易情況,港股CXO與生物技術子板塊分別累計下跌47%和42%。

圖表3:港股股醫藥醫療子板塊100交易日熱度vs漲跌幅(截至2022/2/12)

來源:Wind, 國金證券研究所

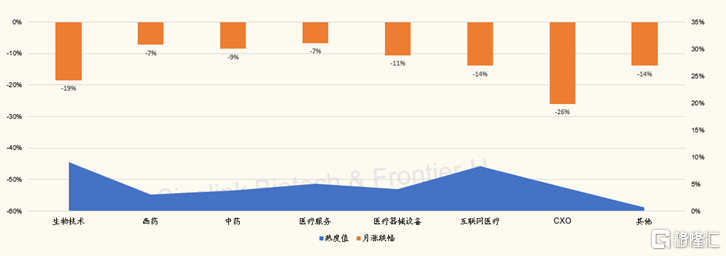

圖表4:港股股醫藥醫療子板塊月度交易熱度vs漲跌幅(截至2022/2/12)

來源:Wind,國金證券研究所

過去25個交易日,港股CXO與生物技術子板塊分別下跌26%和19%,是跌幅最大子板塊。主要收到地緣政策變化影響,引發市場對於中國生物藥研發與創新產業鏈可持續安全性的擔憂,而與板塊公司業績無關。比如,跌幅最大的藥明生物,公司公吿的2021年度歸母淨利潤同比翻倍。

A股CXO與生物藥子板塊近25交易日則分別累計下跌36%和16%,A股CXO中的CDMO和CRO子板塊則分別累計下跌33%和29%。

圖表5:A股醫藥醫療子板塊近25交易日熱度vs漲跌幅(截至2022/2/12)

來源:Wind,國金證券研究所

根源:醫藥股三大預期差,醫保談判、供應鏈風險、出海受阻

醫藥及創新相關短期急速下調的核心根源有三:(1)醫保談判對藥企營收與利潤空間影響的擔憂,(2)地緣政策因素引發對創新相關產業鏈持續性的擔憂,(3)近期市場對醫藥行業的商業化國際進展及國內銷售潛力產生較大預期差,導致對創新藥收入利潤兑現的擔憂。我們認為,上述三者或正處於新藥上升替代的化解中,或是市場對於國際其他與國產替代理解偏差以及市場對於國際化與國內潛力的部分理解偏差所致。

醫保談判快速推進,引發市場對部分仿創結合類頭部藥企的業績增速與估值不再匹配的擔憂。事實上,此板塊中企業亦分化,有新藥快速補上老藥銷售額增速下降部分且疊加創新重磅陸續上市後帶來脈衝式新增長。

對於國內仿創頭部藥企,市場對於原有老藥收到集採以及醫保談判後大幅降價導致營收增速受阻的擔憂是部分成立的;但是,比如,石藥集團,翰森製藥,復星醫藥等傳統藥龍頭,一方面,是其新藥品種佔比正在快速上升,近2-3年都會過半或更高;另一方面,這些公司的新獲批品種將會帶來新的脈衝式增長。

比如,翰森藥業,比2021年高點,市值已低於千億港元,跌幅近大半;對應公司2022年近110收入、30多億淨利潤,估值30出頭,而僅阿美替尼單品,我們預計2023年將過50億元的銷售峯值。

生物技術及上游CXO板塊,受到地緣政治波動影響,令市場對其運營持續性產生擔憂。而對於生物醫藥創新研發必須的儀器設備及耗材類產品,不但全球多地區有替代類可選,而且中國企業的國產化推進已進行多年。生物醫藥產業鏈的自主可控,將是確定的。

事實上,大到生物反應器、膜袋,還是細胞株篩選或培養基材料或添加劑,或是質譜設備等,小到藥劑包材,都是不僅有國際上不同地區產品可供備選,國產替代也已持續進行了很多年,並繼續推進中的。

在前述醫保談判與供應鏈擔憂的雙重影響之外,又觸發了市場對中國創新藥國際化與國內創新藥成功商業化的擔憂。創新藥出海方面,信達生物,作為中國創新藥龍頭,在美國食藥監局受理其用於非小細胞肺癌的PD-1單抗上市申請之後召開的ODAC會議上,為中國創新藥踏入國際創新核心市場所需要各項條件做成了非常有意義的里程碑式的探索。國內市場商業化兑現方面,市場存在諸多預期差;例如,對於末線患者適應症的高價抗腫瘤藥物,市場擔心未入醫保品種的患者支付能力對商業化進程的限制等。根據公開數據看到的比如細胞治療類等此類創新藥,惠民保及商保參與以及患者本身支付力等都好於市場預期。

首先,信達信迪利單抗(PD-1)針對全球腫瘤中佔比最高的非小細胞肺癌適應症的上市申請在獲得美國FDA受理,就已經是中國創新藥企國際化突破的一大進步;而FDA為審評信達信迪利單抗的新藥上市申請(NDA),而在2022年2月10日,專門召開的腫瘤藥物諮詢委員會(ODAC)會議,為遇到技術審評疑難的創新藥才會需要召開。2021年全年,FDA批准了50個新藥,其中抗腫瘤新藥18個,僅召開6次ODAC會議,包括為默克公司的K藥(另一款PD-1藥物)申請擴展新適應症而開的ODAC會議。

其次,本次信迪利單抗的ODAC會議,是14:1的投票結果,贊成公司需要補充新的臨牀試驗才可以説明該藥物適用於美國人羣。整個會議從頭至尾全部在線公開,為中國創新藥企申請美國上市提供了難能可貴的學習經驗。信達由合作伙伴禮來所提交申請上市材料中,確實有需要改進之處,比如,在臨牀中需要及時更新給入組患者是知情吿知書,及時更新吿知已獲批上市的其他治療藥物。而會議全程,未對藥物療效有質疑。至於臨牀終點的選擇,OS、PFS、ORR等有出現在之前獲批藥物臨牀試驗中。

最後,此次信達生物的信迪利單抗,為中國創新藥企在歐美國家申請上市的第一個針對腫瘤大適應症的重磅藥物,已獲監管受理並開ODAC會議、我們認為,這是中國創新藥企登陸國際創新藥舞台中央的里程碑式的標誌性事件。根據美國FDA官員公開批露,還有超過25家中國藥企品種的美國上市申請正在審理中。我們相信,不論這第一批中能否有成功個例,都標誌着中國創新藥已登上一個新的台階;後續必然會有更多藥企走出國門,進行國際市場的商業化,這將是大勢所趨。

圖表6:FDA2021年批准的18項抗腫瘤藥NDA

來源:FDA官網,國金證券研究所

方向:仿創轉型、原研成長與創新出海已上台階,鷹擊長空會有時

集採與醫保談判對於藥企的意義,並非只有降價,還有存量品種的以價換量和新獲批“光腳型”品種的跳級上量。仿創轉型中的傳統藥頭部企業依然有增長機會。

不同於前幾輪調整將“所有已上市藥品”納入評審範圍的做法,2020年首次實行申報制,即符合今年調整方案所列條件的目錄外藥品才可被納入調整範圍。目錄外藥品的調整範圍實現了從“海選”向“優選”的轉變。

《2021年藥品目錄》收載西藥和中成藥共2860種,其中西藥1486種,中成藥1374種。另外,還有基金可以支付的中藥飲片892種。本次調整共計對117個藥品進行了談判,談判成功94個,總體成功率80.34%。其中,目錄外85個獨家藥品談成67個,成功率78.82%,平均降價61.71%。根據官方公佈的醫保支付價與易聯收錄的全國最低價相比,新增談判藥品的平均降幅為56.44%,最高降幅為83.84%,超七成的藥品降幅超過50%。

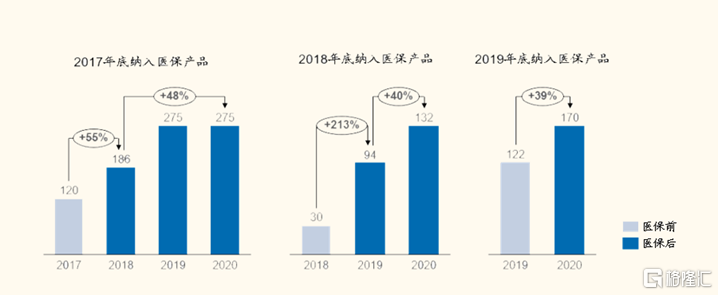

醫保後銷售額快速放量。自2017年以來,納入醫保產品的銷售額快速放量。2017年底納入醫保的產品在第一年銷售額上漲55%,第二年至今上漲48%。2018年底納入醫保的產品在首年放量213%,後兩年上漲40%。2019年底納入醫保產品銷售額增長39%。

近年來,醫保談判成功展開,醫保談判總量大幅上升,成功率已超80%。藥品正藉助醫保實現以價換量,2021年以至少62%的降價換來高達39%的銷售額增長。

圖表7:醫保前後銷售額對比

來源:醫藥魔方,國金證券研究所

比如,榮昌生物的泰它西普和維迪西妥單抗(胃癌適應症)都成功進入醫保,而泰它西普是全球首款FIC注射用BLyS/APRIL雙靶點新型融合蛋白產品,適應症系統性紅瘡狼斑;維迪西妥單抗是中國第一個原創ADC藥物,以HER2為靶點,獲得中、美突破性療法認定,胃癌、尿路上皮癌都已在國內獲批。作為2021年剛新獲批上市的創新藥,進入醫保將大幅加快公司銷售提速。

原研成長,將快速補上並超過集採降價帶來的銷售下降,是多數國內頭部藥企正在發生的現狀。石藥集團,復星藥業,翰森製藥等都是典型代表。

比如,作為傳統仿製藥龍頭之一的翰森製藥,作為一個有抗腫瘤、抗感染、消化、糖尿病、心血管和中樞神經系統,六個大疾病領域佈局的藥企,他們的創新實力也相對比較強;雖然是仿製藥龍頭,公司更多的是首仿。在經歷醫保談判這些變革的過程中,公司自主研發的創新藥阿美替尼,洛塞那肽,氟馬替尼都已經通過談判進入醫保了,去年又新增了艾米替諾福韋,是公司自主研發的抗乙肝的二代替諾福韋。而公司的原研創新藥阿美替尼,是治療肺癌的靶向EGFR的3代抑制劑,預計2023年銷售峯值將過50億元。

創新出海已上台階,鷹擊長空會有時。諸多國內藥企都已展開了與海外藥企或商業化銷售公司的合作,中國藥企的創新出海是確定性的事件。君實生物、信達生物皆與禮來製藥合作,金斯瑞生物科技與強生製藥的子公司楊森合作,榮昌生物則是與美國Seagen合作,推動維迪西妥單抗的海外市場商業化。

創新藥企三看點:國際化(走出去)、中國市場(引入)、獨特壁壘

在歐美市場重磅藥領域立足,將是下一階段中國創新藥企頭部標誌

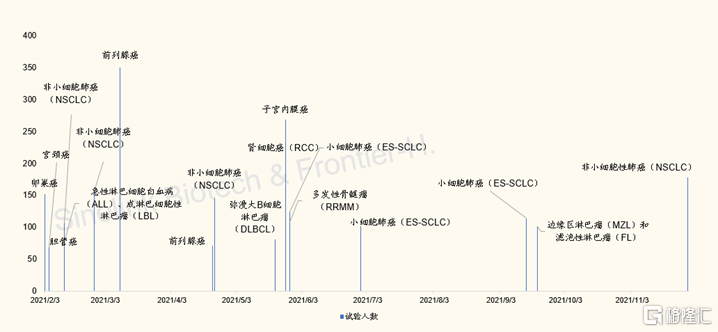

中國創新藥企的國際化進程,已經開始迎來里程碑式新事件,比如,信達PD-1的ODAC會議;還即將迎來更多催化劑,比如金斯瑞生物科技的美國子公司傳奇生物與強生合作在美國提交的靶向BCMA的治療多發性骨髓瘤的CAR-T療法,PDUFA的日期是在2月28日;比如,君實生物PD-1單抗的FDA的PDUFA的日期是在4月即將到來。

創新藥中國市場潛力值得關注,新藥特區、醫保延展及患者消費力被低估

我們認為,創新藥在中國市場的潛力被較大程度的低估了。市場普遍認為中國市場不賺錢,認為高價抗腫瘤藥物一旦不能進入醫保將無法打開市場。事實上,2021年新獲批的兩款細胞治療藥物復星凱特和藥明巨諾的治療血液瘤的兩款CAR-T藥物,確定將在2022年迎來過億收入。在惠民保及平安等諸多商業保險以及美信等的其他金融產品的參與下,過百萬元的創新產品依然正在打開市場。

同時,中國海南博鰲的新藥特區,正在進行着中國尚未獲批但海外已獲批上市藥物的、針對無藥可用的急需的患者的一些特批使用。而這些使用後的真實世界數據,又將國際引入新藥在中國的加快獲批上市。德琪醫藥的Selinexor的超預期獲批上市,就是一個很好的例證。

生物藥創新,CMC能力與研發至獲批同等重要,大分子生產壁壘被低估

例如,CD20,重組八因子等產品,都是有生產壁壘的生物藥,單純產品獲批遠遠不夠。品質控制與產能的優勢將構建更重要的長遠壁壘。

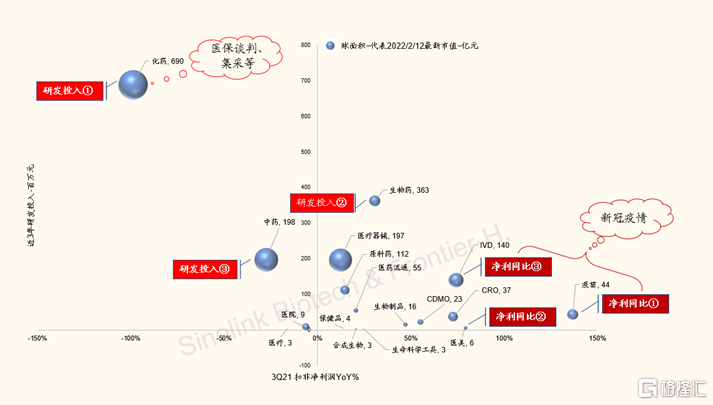

核心跟蹤指標:累計研發投入、新藥管線、平台優勢

對於創新藥優質標的,我們認為,累計研發投入是首要值得跟蹤的指標。(A股公司清單詳見附錄)

圖表8:全部A股404支扣非/研發、市值一覽圖(截至2022/2/12)

來源:Wind,各公司財報,國金證券研究所

投資策略與標的:原研實力、引入與國際化雙向能力、獨特壁壘

原研實力,看創始人、團隊專業經歷與公司歷史重磅業績

由於諸多生物技術類創新藥企可能並未成熟產品已獲批上市,所以,在篩選此類標的時,我們將更看重企業基因。所謂基因,對於成熟企業來説是公司發源、歷史及其傳承的研發慣性與文化,而對於初創的創新企業來説,我們認為,就是看創始人團隊的專業經歷與過往成就了,買創新藥標的,可能核心創始人團隊的因素更重要一些。

引入與國際化雙向能力,皆為業績驅動

在創新“唯快不破”的今天,單純依賴內部研發,已經不足以全面快速佈局一個國際化藥企在適應症或靶點的創新優勢。百濟神州,則是重研發投入與引入和國際化雙向能力的典範。公司的License-in和License-out同步進行;公司與諾華、安進、BMS等多家公司簽定合作協議,擴大藥物的可及性。2021年12月,公司與諾華達成合作,將共同開發和商業化替雷利珠單抗和TIGIT抑制劑,授予諾華在北美、歐洲和日本的商業化權力。同時,公司又與安進展開戰略合作,從安進向中國引入安加維、凱洛斯和倍利妥,雙方將共同在中國開發安進的腫瘤線產品。

獨特壁壘,造就相對安全成長空間

我們認為,創新不只是原研新分子藥物,也有生產工藝的創新、產線能力壁壘。我們認為在生物藥領域的me-beter,同樣具有較大空間。

比如,神州細胞,不但做成中國首個重組八因子,還做到年產能為全球競品的年產能總和。從公司的研發佈局來看,我們可以看到公司研發策略的三個關鍵詞是:空白/嚴重不足、可行、大空間。

空白/嚴重不足:公司選擇的品種,都是處於有着巨大未被滿足臨牀需求的領域,患者可選藥物為相對空白、缺乏或嚴重供應不足。不論是人凝血八因子、CD20單抗、十四價HPV疫苗,還是應對新冠病毒的中和抗體藥物,這些都是腫瘤、自身免疫、年齡相關黃斑病變以及新冠病毒感染患者急需而缺乏有效藥物的領域。所以,這不是個評估滲透率的市場,而是根據產能可以提高到多少,來測算未來空間的市場。

可行:公司選擇Me-better(同類更佳)的相對創新策略,有壁壘,但失敗概率相對更低。儘管上述領域為患者可選藥物稀缺,但是所涉及病種與藥物的作用機制卻是清晰和基本確定的;就像一條可以看到出口處光亮的隧道,雖然路途可能困難,但是走通是可以確定的。比如,重組人凝血八因子是全球迄今已發現可合成但最難合成的生物大分子,但是,其合成後的有效性是確定的。相對於First-in-Class(同類首創)的全新靶點或作用機制的藥物的探索,面臨九死一生的更高失敗概率,公司選擇的研發策略,成功概率更高。

大空間:公司佈局的適應症領域,存量與新增患者市場較大,單品銷售峯值的量級,多處於數十億元以上。比如,重組八因子,用於甲型血友病患者的先天凝血八因子缺失,血友病雖然屬於罕見病,但中國與全球血友病患者分別為十數萬和八十萬之多,其終身用藥的需求可能造就每年超過百億美元的八因子市場。

全球患者迫切的更低價優療效藥物的可及性需求,疊加各國監管與醫保支付的支持,未來生物類似物市場將以更快速度發展。

美國FDA於2020年2月20日,重新定義了“生物產品”一詞,以包括所有“蛋白質”,該規則將其定義為“具有特定的、定義的序列大於 40 個氨基酸的任何 α 氨基酸聚合物”。FDA 解釋説,打算“平衡創新和競爭,促進生物仿製藥和可互換產品的開發和批准。獲得安全有效的生物仿製藥和可互換產品的批准將有助於確保市場具有競爭力,並且患者可以更實惠地獲得所需的治療。

創新標的四大類:原研突破、生產壁壘、仿創轉型、產業升級

我們認為,看好4大類創新標的,他們分別是在原研突破、生產壁壘、仿創轉型以及產業升級領域的頭部藥企。

港股關注:康希諾生物、再鼎醫藥等。

A股關注:復星醫藥、神州細胞、迪哲醫藥、貝達藥業、君實生物、百濟神州、麗珠集團、科倫藥業、恆瑞醫藥、華東醫藥。

A股創新產業相關標的:注射劑出口龍頭,健友股份;原料藥與創新兼具的博瑞醫藥,國內生命科學工具領域重組蛋白庫優勢龍頭,義翹神州。

風險提示

任何創新,尤其是早期項目的前沿生物技術公司,更可能面臨變更戰略、專利及醫療法律糾紛等各種事件;這些事件,可能因投資者對於專業領域的不瞭解而對上市後公司的市值造成波動;

市場無法客觀解讀創新企業臨牀試驗數據結果而導致市場劇烈波動的風險;

仿創結合藥企面臨新藥增量短期無法衝抵醫保降價影響的風險。

市場無法客觀解讀創新企業臨牀試驗數據結果而導致市場劇烈波動的風險。

附錄

圖表9:A股404支醫藥醫療子板塊與細分板塊市值(截至2022/2/12)

來源:Wind,國金證券研究所

圖表10:醫藥股最新估值與研發一覽圖-1

來源:Wind,國金證券研究所

圖表11:醫藥股最新估值與研發一覽圖-2

來源:Wind,國金證券研究所