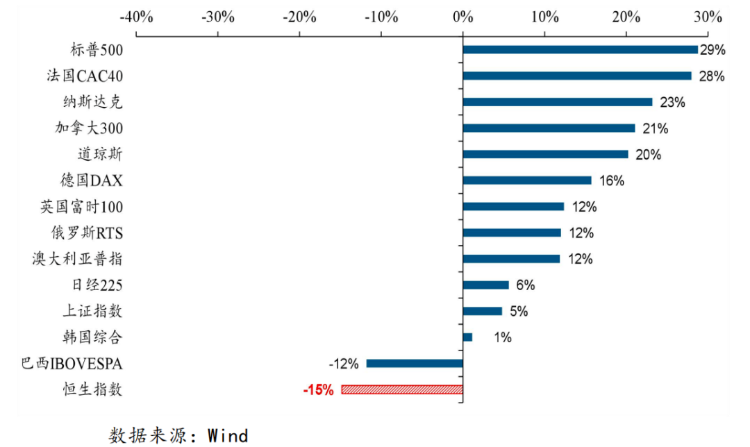

如果要评选2021年全球“最惨”的股票市场,港股可能有“一席之地”。2021年全年,恒生指数大跌15%,表现不及A股,并远差于美股及欧洲等主要股指。进一步看港股中主要板块的表现,部分板块的跌幅也可谓“一骑绝尘”。比如,港股科技板块跌幅高达33%,信息技术、医疗保健板块跌幅分别达到32%、28%,其他的如地产建筑、必选消费等板块跌幅也超过10%。近1年的跌跌不休,使港股市场充斥着悲观情绪。

经历了近1年的剧烈调整后,站在当前时点,我们应该怎么看待港股?从部分机构的微观调研情况来看,悲观情绪依然占据主导。简单汇总继续看空港股的“理由”,既有“美联储加息会打压港股”、“10Y美债利率上行会打压港股”、“人民币汇率趋于贬值会打压港股”等论调,也有观点提出“港股会因为美股崩盘而被拖下‘深海’”。这些看空港股的“理由”,是否真的成立?对此,我们实际上不必深纠里面的逻辑链条,只需要简单回溯历史数据,便能一窥究竟。

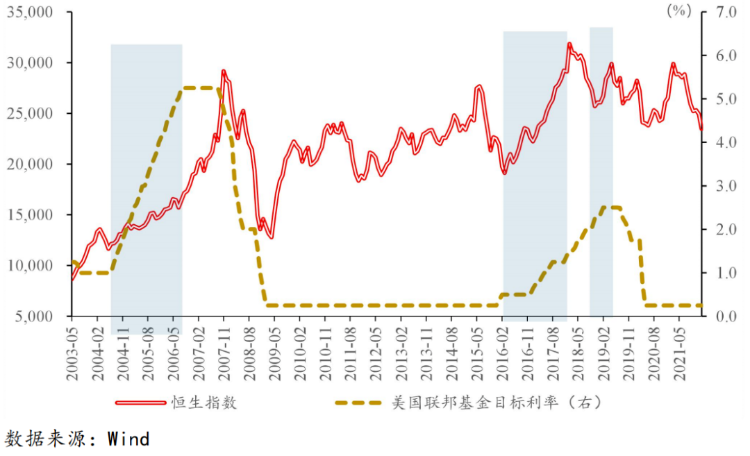

“美联储加息会打压港股”,这一论调,从历史数据来看,并不成立。我们看到,2004年至2006年的美联储加息周期中,港股一路大涨。同样的,2016年至2017年,美联储前后4次加息中,港股也一路上涨。总结经验来看,美联储加息,似乎可以成为看多、而非看空港股的逻辑。

“10Y美债利率上行会打压港股”,这一逻辑,也没有历史数据的支持。简单比较10Y美债利率和港股的走势,可以发现,后者多次在前者大幅上行期间,一路大涨。典型的有,2007年、2009年下半年、2012年下半年至2013年、2015年2季度、2016年4季度,以及2020年至2021年1季度。

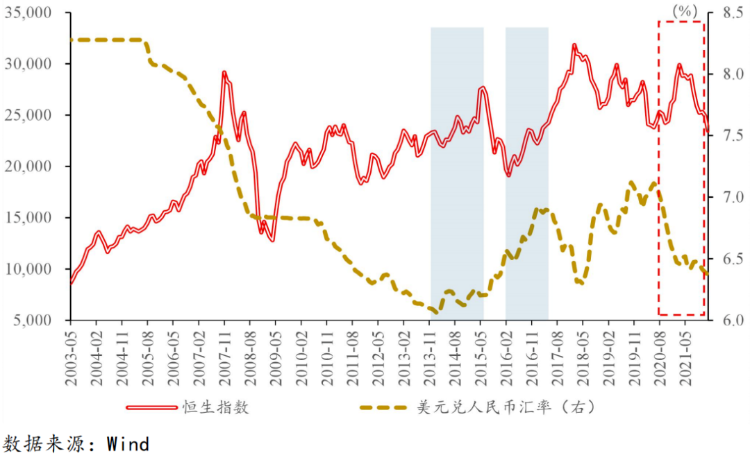

“人民币汇率趋于贬值会打压港股”,这一论调,依然不成立。我们可能习惯于从汇率角度,去判断港股走势。但实际上,它们之间的关系,非常不稳定。比如,2013年4季度至2015年2季度,人民币汇率持续走弱的同时,港股出现大幅上涨。同样的,2016年2季度至2017年2季度,人民币汇率走弱和港股上涨,持续“共存”。相反,我们也可以看到,2020年下半年至今,人民币汇率一路升值,而港股“先涨后跌”。

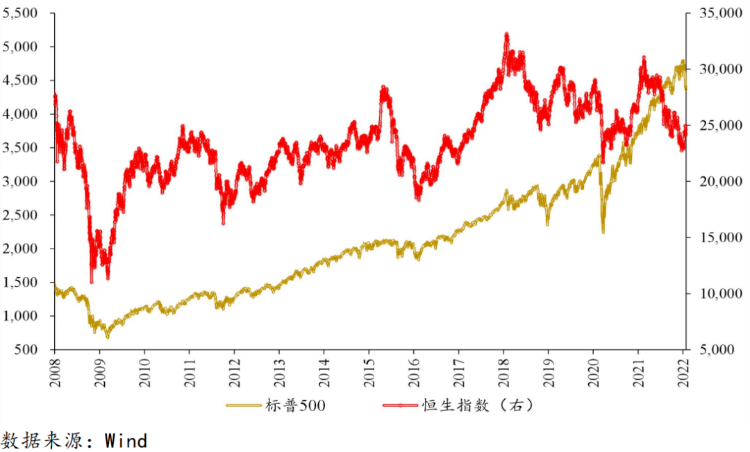

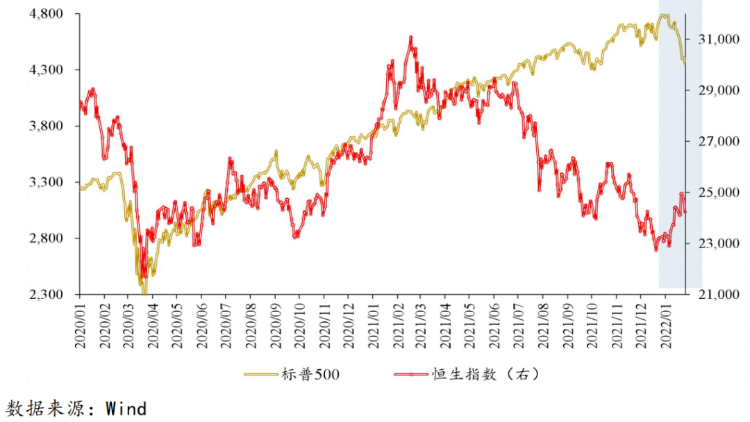

美联储加息、10Y美债利率上行、人民币汇率贬值,都无法成为判断港股走势、尤其是判定港股将走弱的核心逻辑支撑。与它们一样,美股,也不能简单用于判断港股的走势。简单回顾过去10年港股和美股的表现,能非常容易地发现,它们频繁分化、背离。美股涨的时候,港股不一定涨;美股跌的时候,港股很多时候也不会“跟”。当然,如果认定美股要崩盘,那港股一般会比较难受。但前提是,美股会崩盘吗?过去10年,看空美股和看空国内房价,一直是最容易、最高频被“打脸”的两个观点。

简单回顾历史数据,就能直观地发现,当前常见的看空港股的逻辑,都没有历史数据的支持。我们沿用历史归纳总结的方法,不讨论具体逻辑,简单从港股估值角度出发,回顾港股走势。经验显示,估值掉至历史低位(PB在1附近或以下)后,港股接下来都会迎来反弹,尽管每轮反弹的时间、幅度不一。

历史经验告诉了我们,在港股估值已经跌至历史低位的情况下,继续看空港股,对投资实际上已经没有太多意义。作为目前全球少有的“洼地”,港股2022年,值得我们花更多时间研究、挖掘投资机会。2022年初至今,全球主要股指持续调整之际,港股“逆势”上涨,已经足够值得我们重视和认真对待。

风险提示:投资有风险,决策需谨慎。本文所表达观点仅代表对宏观市场的当期判断,可能随市场环境变化而产生调整,不构成任何信息屏受众群体的任何相关投资建议与预测。