本文來自格隆匯專欄:中金研究,作者:鄧學 常菁

2021年中國汽車出口量實現翻倍增長,打破此前天花板。我們認為頭部自主品牌平台化能力強化、技術儲備紮實、產品和品牌力不斷提升,已初步形成全球化佈局和較成功的出海範式,有望在電動智能化浪潮帶動下加速打開海外市場空間,打開第二成長曲線。

摘要

新能源、新市場貢獻出口增量,自主品牌厚積薄發。2021年汽車出口量快速增長,新能源車、新市場貢獻增量,歐洲、南美市場汽車出口量高增,同時新能源乘用車出口量佔比顯著提升至19%。我們認為2021年為中國品牌出海爆發元年,我們看好中國成為全球汽車製造基地,預計出口佔產量比不斷提升並超過30%,得益於:1)核心部件技術儲備、平台化研發能力和深刻消費者洞察為燃油車產品力賦能;2)領先的電動車產業鏈、更成熟的電動車產品設計及中國製造優勢推動電動車出海彎道超車。

他山之石:覆盤豐田全球化成長之路,因地制宜不斷迭代提升綜合能力。豐田汽車從日本車企成長為全球汽車巨頭的代表,海外銷量超過本土銷量,成功範式值得借鑑。我們認為,石油危機為豐田進入美國市場提供了契機,但前瞻的核心技術研發、先進的生產管理體制、因地制宜本土化的產品開發、強大的供應鏈整合能力、完善的渠道佈局才是豐田在複雜的外部環境下實現海外銷量持續突破的核心動能。儘管市場環境已不可同日而語,但我們認為中國自主品牌已初步具備參與全球化汽車市場角逐的實力,智能電動浪潮有望推動這一進程加速。

聚焦挖掘具備突破潛力的海外區域市場,頭部車企初建出海範式。綜合考慮市場空間、成長性、競爭格局、物流成本和政策風險等因素,我們認為俄羅斯及其他歐洲地區、東盟、南美、澳新等多個地區具備成為突破市場的潛力,而歐洲有望成為新能源汽車出口的主要目的地。頭部自主品牌已佈局海外市場多年,已經初步構建出海範式,形成十萬台以上的銷售規模。我們認為未來沿着聚焦核心市場+優勢車型+研發/產能/渠道多維支持的路線,有望進一步塑造海外品牌認知,形成增量貢獻。

風險

海內外疫情反覆,市場需求不及預期;全球化業務推進受阻。

汽車出口加速,新能源、新市場貢獻增量

2001-2020年:百萬級總量徘徊不前,出口市場格局未穩

覆盤中國整車出口歷史,我們認為可以劃分為三個階段:

第一階段:2001-2008年,汽車出口揚帆起航。2001年中國加入世界貿易組織,國內汽車市場開放程度大幅提升,汽車出口相應活躍。2001年至2008年,中國汽車出口量由2.6萬輛增長至68.1萬輛,複合增速達59.4%。

第二階段:2009-2012年,汽車出口觸底反彈。2009年受經濟危機影響,汽車出口量降至37萬輛,2010年呈現恢復性增長,2012年中國汽車出口首次突破百萬輛達105.6萬輛,創歷史新高。

第三階段:2013-2020年,汽車出口“徘徊不前”。2013年至2020年,中國汽車出口總量經歷波動,出口量高點仍在“百萬輛”關口徘徊。我們認為,一方面,外部因素加大出口壓力,偏中低端的出口市場結構進一步放大負面影響;另一方面,自主品牌出海仍處於探索前行階段,品牌形象建設、渠道搭建、產品投放佈局等方面的成熟度尚處於提升期。

圖表1:2016年以來中國整車出口總量呈復甦態勢,乘用車貢獻主要增量

注:2001-2009年統計數據來源為《中國汽車工業年鑑》,2010年後數據統計口徑為中國汽車工業協會披露口徑

中汽協披露口徑為行業內整車企業報送的出口數據統計,與海關總署數據有統計口徑差異

資料來源:《中國汽車工業年鑑》,中汽協,中金公司研究部

中國整車出口市場以欠發達國家為主,市場格局趨於均衡。2010年至2020年,中國整車出口市場以中東、南美、非洲、東南亞的欠發達國家為主。2012年巴西提高進口汽車税率、2018年伊朗經濟嚴重下滑、中東部分國家局勢動盪造成中國對其汽車出口量鋭減,但“一帶一路”沿線國家、自貿協定簽約國家及其他新興市場的需求增長對沖了部分消極影響,同時整體出口市場結構分佈更為均衡。

圖表2:2012年中國整車出口集中於中東市場

注:出口量口徑;因數據顆粒度及來源不同,2012年地區分類與2020年略有差異;

資料來源:網易汽車,中金公司研究部

圖表3:2019年、2020年中國整車出口佈局更為均衡

注:出口量口徑

資料來源:汽車流通協會,中金公司研究部

乘用車佔主導,SUV為乘用車出口主力車型。自2010年起,乘用車出口量首次超越商用車,逐步成為整車出口主導。憑藉在國內SUV市場積累的良好產品基礎,中國車企將SUV作為出口主力車型,佔乘用車出口比重從2015年的30%逐年提升2020年的70%。

圖表4:貨車為中國商用車出口主要類型

資料來源:中汽協,萬得資訊,中金公司研究部

注:與海關總署披露數據有差異

圖表5:SUV為中國乘用車出口主力車型

資料來源:中汽協,萬得資訊,中金公司研究部

2021年以來:汽車出口加速,新能源、新市場貢獻增量

隨着全球疫情趨於穩定,2021年中國汽車出口按下加速鍵,在2020年同期低基數基礎上實現翻番。截至2021年11月[1],全年汽車累計出口量達179.3萬輛,同比增長1.1倍,我們認為,芯片危機和疫情反覆的背景之下,國內汽車產業鏈的供給優勢進一步放大,同時新能源、新市場貢獻增量,推動汽車出口走強。

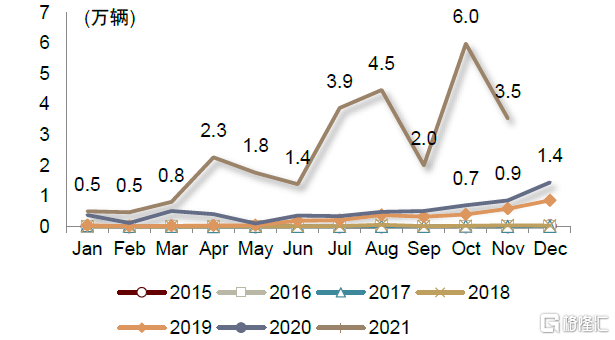

圖表6:4Q20起乘用車月度出口量進入高增通道

資料來源:中汽協,中金公司研究部

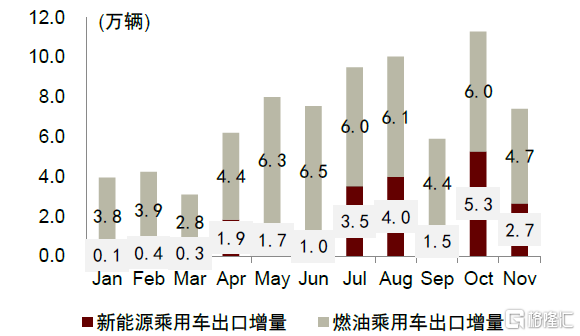

圖表7:2021年乘用車出口增量拆分

資料來源:中汽協,中金公司研究部

新能源:新能源乘用車出口量同比高增,單價提升明顯。2020年4季度起,新能源乘用車出口量開始爬坡,2021年1至11月,乘用車累計出口量達28.0萬輛,同比增長4.9倍;相應地,新能源乘用車出口佔比提升至19%,較2020年的8%提升11ppt。

圖表8:新能源乘用車月度出口量顯著優於往年同期

資料來源:中汽協,中金公司研究部

圖表9:2021年新能源乘用車出口單價明顯提升

資料來源:海關總署,中金公司研究部

新能源:中國製造出海發力,新勢力出口蓄勢待發。據乘聯會數據,2021年4-11月,上汽乘用車新能源出口合計達32918輛。新勢力車企積極佈局海外市場,小鵬汽車、蔚來汽車在歐洲已開啟車輛交付。2021年1-10月,特斯拉中國出口量已近15萬輛,成為“中國製造”出海的重要一員。

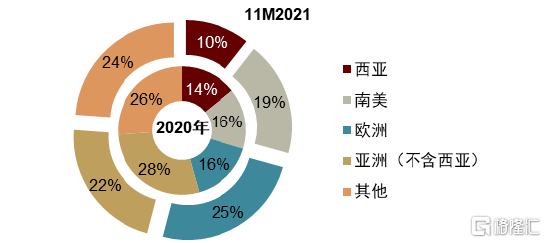

新市場:新能源乘用車為歐洲市場突破主力,南美市場出口量再上新台階。據乘聯會數據,2021年1-11月我國對歐洲/南美汽車出口量同比增長234%/179%。同時,汽車出口對歐洲市場的突破主要由新能源乘用車帶動,2021年1-11月,中國向比利時、英國的汽車出口量同比增長8.9/5.7萬輛,其中新能源乘用車貢獻分別為98.9%/73.9%。

圖表10:2021年歐洲市場出口取得突破

注:出口量口徑

資料來源:汽車流通協會,中金公司研究部

圖表11:歐洲市場突破主要由新能源乘用車貢獻增量

注:汽車流通協會與中汽協的汽車出口數據存在口徑差異

資料來源:汽車流通協會,中金公司研究部

燃油車與新能源齊發力,自主品牌厚積薄發

我們梳理了2021年1-11月海外市場平均月銷量在2000輛左右的自主品牌車型,總結如下特徵:1)SUV出海佔優:除MG 5以外,其餘均為SUV車型;2)燃油車與新能源齊發力,主力品牌已初步構建優勢銷售區域:MG品牌新能源車型在歐洲地區銷量表現亮眼,哈弗在俄羅斯SUV市場銷量排名前列;3)產品配置及宣傳因地制宜:如哈弗F7強調動力性能的優越性,面向東南亞市場的MG車型則以智能化功能為主打賣點。

圖表12:2021年1-11月海外市場平均月銷2000輛左右的自主品牌車型

資料來源:Marklines,中金公司研究部

我們認為,核心部件及智能化技術儲備、平台化製造生產能力和深刻的消費者洞察為燃油車產品力賦能,領先的電動車產業鏈佈局、更成熟的電動車產品設計及中國製造優勢推動電動車出海加速。

燃油車:技術儲備是核心,多通道聯合打造產品力

工程師紅利持續釋放,高強度研發投入構建核心競爭力。我們覆盤了長城汽車、吉利汽車、比亞迪等龍頭自主品牌在過去幾年的研發投入,總體研發投入佔收入比重中樞趨於提升。從員工儲備情況來看,龍頭自主品牌車企加大技術人員投入。

平台化製造能力打基礎,動力總成技術有突破。製造端,自主品牌車企積極開發模塊化平台,提升產品製造能力。我們認為模塊化平台是公司車型豐富度提升、車型迭代速度加快的基礎,並且通用化零部件可實現持續降本,提升車企盈利彈性;同時,頭部自主品牌在動力總成領域正向研發實力增強,自給率大幅提升,與模塊化平台相輔相成。

圖表13:自主品牌車企強化平台建設

資料來源:公司公吿,公司官網,中金公司研究部

組織架構優化提升效率,“用户思維”賦能產品力。在研發與製造能力提升的基礎之上,自主品牌車企通過組織架構調整打通製造、研發、設計、渠道等多個環節,結合數字化管理能力形成良好閉環,提升車型開發效率和迭代速度,也是自主品牌塑造產品力的重要來源。

智能化打造差異化賣點,優化用户體驗。傳統燃油車時代,消費者認知中,自主品牌在硬件能力及品牌價值方面整體處於弱勢地位,提升智能化水平以打造“軟件”方向的差異化賣點是自主品牌的重要突破方向之一。

圖表14:傳統自主品牌智能化指數高於合資品牌(截至2019年)

資料來源:科爾尼諮詢《第三季“汽車場景智能化指數”排行榜》,中金公司研究部

新能源:供應鏈國際領先,中國製造優勢凸顯

中國新能源汽車產業競爭力提升顯著,超過德、韓。據《中國新能源汽車產業發展報吿》,2019年,中國新能源汽車產業國際競爭力排名第三,與2018年持平,綜合指數為95.3,較2013年提升24.6。其中,我國在環境競爭力、產業支撐力、顯示競爭力方面表現突出,但在基礎競爭力、企業競爭力和產品競爭力方面與日本、美國、德國相比仍略有差距。

圖表15:主要國家新能源汽車產業競爭力綜合指數比較

資料來源:《中國新能源汽車產業發展報吿(2020)》,中金公司研究部

中國電動車產業鏈國際領先。政策鼓勵與補貼刺激下,中國國內新能源市場率先起量,國內建立起較完整的電動車產業鏈,基本掌握三電系統核心技術。

國內市場競爭激烈,新能源產品成熟度更高。國內新能源汽車市場格局未定、競爭激烈,各家車企“拼參數、重性能、強體驗”。與海外主流新能源車型相比,自主品牌的新能源車型具備性能優勢。據麥肯錫統計,平均而言,參與測試的中國純電車型的續航價格比約為21公里/1萬元人民幣,而國際車型的續航價格比約為11公里/1萬元人民幣[2]。

圖表16:自主品牌出口新能源車型具備性能優勢(截止2021年12月)

資料來源:公司官網,中金公司研究部

中國有望成為全球新能源汽車製造基地,實現中國生產、全球銷售。特斯拉上海工廠建設的高效率、生產的低成本和供應鏈的穩定性已成為中國向全球展示新能源汽車生產能力的範本,依託中國新能源汽車產業鏈的領先地位和中國製造優勢,中外車企加強國內新能源汽車投資佈局,實現中國生產、全球銷售。在全球汽車產業鏈面臨芯片供應和疫情停工的供應鏈緊張局勢之下,我們認為中國製造的優勢將進一步放大,在全球新能源加速滲透的機遇之下,加速走向全球的步伐。

豐田汽車:從日本到全球,汽車霸主之路

日本汽車工業自二戰後正式起步,經歷了技術引進、合資合作、政策保護、出海受阻、發展壯大的歷程,豐田汽車為日系車企成長為全球汽車巨頭的代表,我們選取其作為中國自主品牌出海的標杆進行研究。

1975年至2008年,豐田海外汽車銷量自90萬輛增長至653萬輛,為其業績增長的核心驅動力,其中北美市場的突破尤為關鍵。2008年金融危機後,豐田將市場重心轉移至亞洲,目前在全球已形成較為均衡的市場結構分佈。覆盤豐田出海的路徑:

1) 70年代,在石油危機大背景下,豐田憑藉低油耗的高性價比產品快速切入北美市場,打造熱銷車型,海外市場銷量迅速取得突破;

2) 80年代美日貿易摩擦焦點轉向汽車領域,豐田率先進行產能佈局,解決出口限制問題,重新獲得增長動力;

3) 從1990 年代開始,豐田通過雷克薩斯將產品陣容擴張至豪華車型來重塑品牌形象並進一步提高其市場佔有率,全球領先汽車製造商的地位日漸穩固。

圖表17:豐田汽車產銷量覆盤及海外市場份額變遷

資料來源:豐田汽車官網,中金公司研究部

與民族汽車工業同成長,初步涉足國際化業務

與民族汽車工業同成長,豐田成為日本乘用車領軍企業。1955年戰後經濟復甦期正式結束,日本經濟進入高速增長期。1967年日本汽車產量達315萬輛,超過德國成為全球第二大汽車生產國。需求端,“國民收入倍增計劃”目標超前實現,以經濟乘用車為基礎的民用汽車普及期進入高速發展階段。1960年-1970年,豐田在日本的乘用車市場份額維持在33%-40%區間。

多重因素影響,豐田尋求海外市場突破。進入20世紀70年代,石油危機爆發,日本經濟增速放緩。疊加消費者信心下降、汽油短缺和價格上漲帶來的多重影響,日本國內汽車銷量增速降檔,1974年日本機動車銷量同比下滑22.2%。容量有限和增速趨緩的國內市場競爭激烈,尋求海外市場的進一步突破成為豐田的戰略抉擇。

石油危機下豐田優勢凸顯,突破北美市場

石油危機、排放限制升級導致美國市場對燃油經濟型汽車需求激增。石油危機導致汽油價格飛漲,消費者開始更關注燃油經濟性。同時,大氣污染促使美日等國家收緊排放法規。在此背景下,傳統美系大排量、大尺寸汽車吸引力減弱,日系經濟性燃油車優勢顯現。

Corolla成為美國市場爆款車型,為早期海外市場貢獻主要成長動力。1968年,豐田將Corolla引入美國。憑藉低油耗等優勢,Corolla一躍成為美國汽車市場的明星產品,1969年豐田成為美國第二大進口乘用車品牌,出口量達15萬輛。依靠Corolla在美國市場的銷量表現,豐田持續加快對美貿易出口,對公司業績增長貢獻主要動力。

圖表18:Corolla銷量及豐田在美市佔率情況

資料來源:豐田汽車官網,中金公司研究部

圖表19:豐田汽車分地區出口情況

資料來源:豐田汽車官網,中金公司研究部

完成全美渠道網絡佈局,加強營銷服務組織建設。為應對豐田在美國的銷量攀升,豐田加強銷售網絡佈局。1968年前後,豐田銷售網絡從西海岸擴張到全國,經銷商數量從1965 年的334家增加到1973年的951家,並從以農村、山區為主過渡到以城市地區為中心。同時,豐田擴大了洛杉磯、紐約、舊金山倉庫,進一步完善售後服務體系。

全面開啟本土化生產,助力豐田全球化戰略

推進2.0產能佈局,克服外部不利因素。1980年,日本汽車產量突破1000萬輛,超越美國成為世界第一大汽車生產國,出口比例創下54%的歷史新高。然而,汽車也成為了美日貿易摩擦焦點,日本於1981年簽訂《美日自願出口協議》並主動限制汽車出口。伴隨日元持續升值加劇出口困境,豐田決定擴大北美本土生產規模以應對危機。豐田在美國的汽車產量從1988年的7萬輛快速增加到1989年的25萬輛。

攻下豪華汽車市場,市場份額持續提升。豐田為進一步完善產品佈局,1989年9月推出雷克薩斯第一代LS 400。1991年雷克薩斯超越梅賽德斯奔馳和寶馬,獲得美國豪華進口第一的稱號。此後,豐田又相繼推出Camry、Hilux等明星車型,2000年,雷克薩斯品牌以204,000輛的銷量創下豪華車市場的最高銷量,經濟型與豪華品牌的雙佈局進一步增強豐田在美市場的競爭力。

圖表20:金融危機前豐田汽車在美銷量逐年提升

資料來源:Carsalesbase,中金公司研究部

圖表21:豐田在美市場份額持續提升

資料來源:Carsalesbase,中金公司研究部

綜上,我們認為,石油危機為豐田進入美國市場提供了契機,前瞻的核心技術研發、先進的生產管理制度、因地制宜的產品開發、強大的供應鏈整合能力、完善的渠道佈局是豐田在複雜的外部環境下實現持續增長的核心動能。比較而言,當前全球汽車發展已入成熟期,銷量增速放緩,自主品牌出海面臨的大市場環境已不可同日而語,豐田的成功歷史或難以複製,但我們認為中國頭部汽車企業已初步具備出海角逐的競爭力,而智能電動浪潮恰為彎道超車的機遇所在。

圖表22:豐田與中國自主品牌出海境況對比

資料來源:中金公司研究部

聚焦潛力市場突破機遇,頭部車企初建出海範式

潛在市場機會猶存,自主品牌加速佈局

評估海外市場潛力時,我們認為如下因素應納入考量:(1)市場容量及成長性;(2)市場進入壁壘(當地市場格局);(3)供應鏈配套能力;(4)中國車企的比較優勢。我們從市場容量、市場增速、監管風險、競爭態勢方面進行初步評估。綜合來看,歐洲、拉丁美洲、俄羅斯及其他歐洲國家、東盟、中東、澳新、南非具備進入機會,主要原因如下:

1)市場空間及增速:北美、歐盟27國+英國+EFTA地區乘用車年銷量規模超千萬台,除澳新、南非以外,其他主要汽車銷售市場銷量規模均在百萬台級別。參考2015-2019年銷量增速,東盟地區乘用車市場處於快速成長期;歐洲市場整體保持穩健增長,其中歐盟新成員國2015-2019年乘用車銷量CAGR達10.2%;俄羅斯及其他歐洲國家、日本、印度呈現低速增長趨勢。

2)競爭態勢:日本、韓國乘用車市場集中度高且本土品牌具備壟斷性優勢,中國車企進入難度大;印度、東盟、南非、俄羅斯、拉丁美洲前三大品牌市場集中度偏高,但以海外品牌為主,且對中國汽車品牌接受程度較高,中國車企有進一步突破機遇;儘管歐盟27國+英國+EFTA地區本土品牌實力強勁,但市場結構相對分散,且西歐市場開放程度較高,中國車企尚存進入機會。

3)其他因素:北美及印度市場存在政策及監管風險,一帶一路、自貿協定為中國車企進入沿線國家提供政策支持。

圖表23:歐洲及主要發展中國家市場具備出口潛力

資料來源:OICA,Marklines,麥肯錫,中金公司研究部

注:1)乘用車市場規模:美國市場含輕卡,韓國含皮卡;中東國家包括巴林、埃及、伊朗、伊拉克、以色列、約旦、科威特、黎巴嫩、阿曼、卡塔爾、沙特、敍利亞、阿聯酋;2)2020年銷量TOP10品牌中本土品牌數量:數據來源於marklines,“俄羅斯及其他歐洲國家”僅統計俄羅斯;“東盟”僅統計泰國、越南、馬來西亞、菲律賓、印度尼西亞、新加坡、緬甸、老撾8國;中東僅統計伊朗、以色列、沙特阿拉伯、阿拉伯酋長國、科威特、埃及、阿曼7國;北美、拉丁美洲、俄羅斯含輕卡銷量;3)OICA與Marklines數據口徑有差異

進一步從上述國家的供應鏈配套能力、物流成本及新能源汽車市場潛力進行分析,受益於較為成熟的零部件供應能力、較低的物流成本,我們認為俄羅斯及其他歐洲國家、東盟或將為中國車企出海的首選地,歐洲地區有望成為新能源汽車出口的主要目的地。此外,車企需權衡貨物出口和本土建廠模式的經濟性及可行性,拉丁美洲本土零部件供應鏈較完善,或以本土建廠為宜;中東、澳新、南非等地可由附近地區出口進行輻射。

圖表24:俄羅斯及其他歐洲國家、東盟有潛力成為中國車企出海的首選地

資料來源:OICA,Marklines,中金公司研究部

注:1)零部件配套廠數量:中東地區僅統計伊朗、以色列、沙特、阿聯酋4國;拉丁美洲僅統計墨西哥、巴西、阿根廷、智利、哥倫比亞、烏拉圭、委內瑞拉、厄瓜多爾、洪都拉斯、尼加拉瓜、巴拉圭11國;歐盟27國+英國+EFTA地區未統計冰島及塞浦路斯;俄羅斯及其他歐洲國家僅統計俄羅斯、土耳其、烏克蘭、塞爾維亞、白俄羅斯5國;東盟地區未統計文萊。2)品牌市佔率口徑同圖表44“2020年銷量TOP10品牌中本土品牌數量”;3)物流成本主要參考中國與核心國家的海運距離。

長期看出口占比提升空間較大,龍頭自主車企打開長期成長空間,實現銷量突破,走向全球。我們預計自主品牌燃油車有望率先突破上述潛力地區,電動車優先輸出歐美。我們預計2025海外出口銷量佔產量比重達10%,對應銷量249萬輛,遠期看出口占比提升空間較大,有望推動龍頭自主車企打開第二增長曲線。

圖表25:我們預計中國乘用車出口體量佔國內產量比例有望持續提升

資料來源:中汽協,中金公司研究部

自主品牌出海佈局多年,頭部車企加快“走出去”步伐。自主品牌自上世紀90年代便已開始佈局海外市場,通過多年經營,上汽、奇瑞、長安、吉利、長城等自主強勢品牌已在海外市場形成一定的規模銷量與品牌認知。展望未來,頭部自主品牌均將海外市場作為銷量突破的重要發力點,我們預計中國頭部車企出口有望繼續提速,成就國內增長基礎上的第二成長曲線。

圖表26:頭部車企海外佈局梳理

資料來源:公司官網,Marklines,中金公司研究部

圖表27:頭部車企海外銷量情況

注:1)月均銷量統計期間為2020年12月至2021年11月,車型銷量及銷售區域數據來源於marklines,與中汽協、公司產銷快報披露數據有差異;2)長城汽車為產銷快報披露的海外銷量口徑,其餘車企為公司或中汽協披露的出口口徑;

資料來源:公司官網,公司公吿,Marklines,中金公司研究部

中國車企出海範式研究:以上汽、吉利、長城為例

覆盤中國車企出海歷史,我們認為部分頭部車企已初步形成比較成功的出海範式。上汽作為國內出口量最大的汽車集團,是全方位、系統性出海的典型代表,實現從產品到服務的全產業鏈出海;吉利通過收購海外優質資產實現強強聯合,完善多品牌佈局;長城把國內明星車型推向海外,強產品力賦能疊加全球化產能投建,加速構築品牌力。

上汽集團:2016至2020年上汽集團連續5年蟬聯全國汽車企業出口第一,2021年上汽出口及海外基地銷量累計達69.8萬輛,上汽乘用車全年出口總量達到29萬輛,同比高增68%,保持中國單一品牌海外銷量冠軍地位。

“有系統、有規劃、成建制”出海,深入推進本土化運營。上汽海外產能集中佈局東南亞,在泰國、印尼和印度建立了三個海外生產製造基地,在硅谷、特拉維夫和倫敦設立了3個創新研發中心。截至1H2021,公司自主品牌在海外的銷售及服務網點已近1200家。同時,公司深入推進人才本土化,中東、印度、泰國等地團隊大量吸納本土人才。

借品牌之力,乘新能源之風,差異化戰略突破區域性市場。MG是英國百年運動汽車品牌,自2007年收歸上汽集團。基於MG的全球化基因,上汽以MG作為乘用車主力出口品牌,2019年,MG品牌海外銷量達到13.8萬輛,同比增長89.3%,單品牌海外銷量排名全國第一。

針對不同市場環境、產業政策及消費者出行需求,上汽採取差異化戰略。面向歐洲,MG主要瞄準新能源市場,先後推出MG ZS EV(純電動)、MG EHS(插電混動)等車型,2020年上汽自主品牌歐洲市場銷量超4萬輛,新能源車型佔比達六成。面向東南亞市場,上汽通過差異化的產品功能和完善的本土售後服務突出重圍。

圖表28:上汽集團海外佈局

資料來源:公司官網,中金公司研究部

吉利:吉利控股集團旗下擁有吉利、領克、沃爾沃、極星、寶騰、路特斯等汽車品牌,在中國、美國、英國、瑞典、比利時、馬來西亞設有產能基地,擁有各類銷售網點超過4000家,2021年吉利汽車出口輛達11.5輛,同比增長58%。

收購海外優質資產,多品牌協同佈局。吉利是通過投資併購深化海外戰略的典型代表。2010年,吉利收購沃爾沃轎車公司(VCC),合作打造博越車型、領克品牌、極星品牌。2017年,吉利入股馬來西亞寶騰汽車和路特斯跑車,合作打造寶騰X50、X70等明星車型,助力寶騰品牌復興。2018年2月,吉利收購戴姆勒股份公司9.7%股權,2020年雙方成立合資公司,合作運營Smart品牌,實現“中國生產,銷往全球”,也成為吉利向歐洲銷售電動車的重要着力點。由此,吉利旗下已形成吉利、領克、沃爾沃、極星、寶騰、路特斯6個乘用車品牌,覆蓋高中低各個消費層級,邁向協同佈局、資源共享的全球化之路。

圖表29:吉利控股集團旗下品牌佈局

資料來源:公司公吿,中金公司研究部

領克具備全球化基因,創新商業模式落地“歐洲計劃”。領克品牌由吉利和沃爾沃共同打造, 2020年9月,推出領克01混合動力及插電式混合動力版本。開創“銷售+訂閲制”模式,用户可選擇短租、長租或購買汽車。2021年1-10月,領克出口至歐洲市場的總髮運量為10702輛,其中以創新訂閲模式累計交付3213輛汽車,“訂閲制”會員超2.7萬人。2021年11月,領克發佈“亞太計劃”,全球化有望再下一城。

長城:長城已構建以保定總部為核心,以德國、美國、日本、印度、奧地利、韓國為協同的“七國十地”全球研發佈局和輻射全球的“13+5” 生產佈局,俄羅斯、泰國全工藝製造工廠已實現量產。2021年長城海外銷量達14.3萬輛,同比增長104%。

明星車型出海,強產品力賦能,針對性突破核心市場。哈弗H6、F7、H2等車型在國內SUV市場銷量領先,長城通過全球化研發和產能佈局,將產品力基因遷移至海外車型。具體來看,長城以SUV車型率先進入俄羅斯市場,哈弗F7登頂俄羅斯2021年1-7月中國品牌車型銷量冠軍[3]。哈弗H6 HEV於2021年6月在泰國上市,連續5個月位居泰國C級SUV市場月銷前兩名。我們判斷長城下一步或將皮卡車型導入泰國。我們認為在全球化模塊生產平台的基礎之上,將進一步提升長城向海外輸出明星產品的效率。

收購海外工廠,加速全球產能佈局。通過自建與收購,長城在海外建立了3個全工藝整車工廠和5個KD工廠,基本形成輻射全球的產能佈局。我們認為,通過收購進行海外工廠投建可加快工廠落地速度,且本土生產易獲得當地政府支持,並獲得區域性貿易優惠;同時有助於車企形成因地制宜的標準化生產模式,從而滿足當地市場汽車生產標準及監管要求。

圖表30:長城汽車海外佈局

資料來源:Marklines,公司官網,中金公司研究部