本文來自格隆匯專欄:中金研究,作者: 薛輝蓉 彭虎 張怡康

薄膜電容和鋁電解電容主要應用於電源電路,直接受益於新能源發展趨勢,需求增長和產能轉移共振,持續推薦。考慮到需求大幅增長、供給或存在約束,我們預計上游材料廠商或將受益於價格彈性,建議關注。

摘要

智能手機、高性能計算支撐電子元器件高增長,未來十年受益於能源革命,電力電子發展強勁,我們認為功率類元器件也將顯著受益。根據WSTS和Mordor Intelligence,2020年全球主動和被動元器件市場規模分別為4400億美元和310億美元。被動元器件在電路中發揮配角作用,雖然市場規模相對較小,但從生產模式(IDM)、產業鏈地位(下游客户分散)和產能轉移(持續從日本向中國大陸轉移)三個角度,成長確定性更高。

電源電路中的直流母線電容額定電壓高、靜電容量大、價值量高,薄膜電容耐壓性和產品穩定性好,是直流母線電容的主流產品方案;此外,電容還有IGBT吸收和濾波等功能,薄膜和鋁電解方案性能接近,實際選擇取決於終端成本敏感性。當前光伏風電和新能源汽車高景氣,為薄膜和鋁電解電容帶來增量市場: (1)新能源汽車: 我們測算2021年全球薄膜電容市場規模17.43億元,2021~2025年CAGR 37.44%。2021年全球鋁電解電容市場規模13.48億元,2021~2025年CAGR 34.98%。(2)光伏風電儲能: 我們測算2021年全球薄膜電容市場市場規模19.51億元,2021~2025年CAGR 8%(假設薄膜和鋁電解電容用量1: 1,鋁電解電容規模同上)。

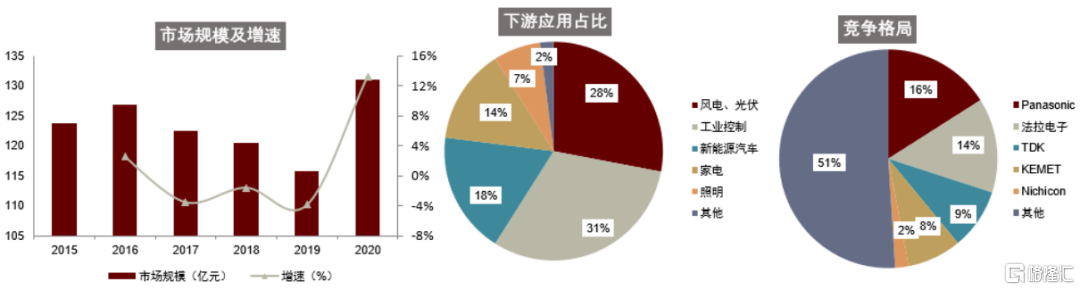

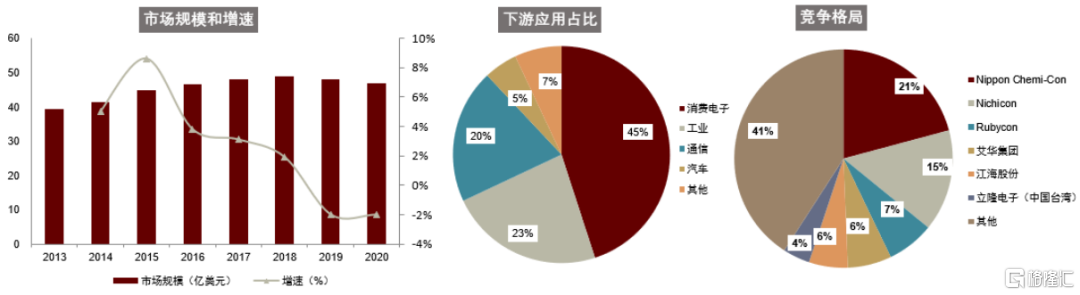

全球薄膜電容龍頭依次為Panasonic、法拉電子、TDK、Kemet、Nichicon等。工藝和設備難度有限,壁壘在於品控、服務和材料自供能力。金屬蒸鍍膜佔原材料成本60%以上,工藝難度大,且鍍膜設備依賴進口;金屬蒸鍍膜70%原材料成本來自基膜,基膜由樹脂通過拉伸工藝生成,工藝難度大且拉膜機投資額高,依賴海外進口,設備供應有限,基膜廠商擴產能力因此受制約。全球鋁電解電容龍頭包括Nippon Chemi-Con、Nichicon、Rubycon、艾華集團和江海股份等。工藝和設備供應難度有限,壁壘來自電極箔材料。電極箔佔原材料成本約70%,生產成本中40%來自電費(根據江海股份公吿),因此電費是影響電極箔價格和電容廠商成本的關鍵因素。

風險

新能源發電裝機量、新能源汽車滲透率不及預期;材料設備供應瓶頸大。

新能源增長拐點已到,看好被動元器件的發展空間

電子元器件位於電子設備產業鏈中上游,下游是各類信息電子和電力電子終端、模塊。信息電子以信號處理為主,計算、存儲和連接是三大基礎功能;電力電子以電源管理為主,電能變換和電路控制是兩大基礎功能。智能手機、數據流量升級、高性能計算催化的信息電子,支撐了電子元器件的高速增長,未來十年維度,電力電子同樣呈現強勁發展勢頭。碳達峯、碳中和背景下,“能源”革命有望帶動新能源發電、用電全產業鏈需求增長,當前光伏風電和配套儲能高景氣,中國市場新能源汽車滲透率也快速提升至13.9%(根據乘聯會2021年11月數據),突破S-Curve(產品滲透率曲線)10%經驗拐點,我們認為功率類電子元器件將顯著受益。

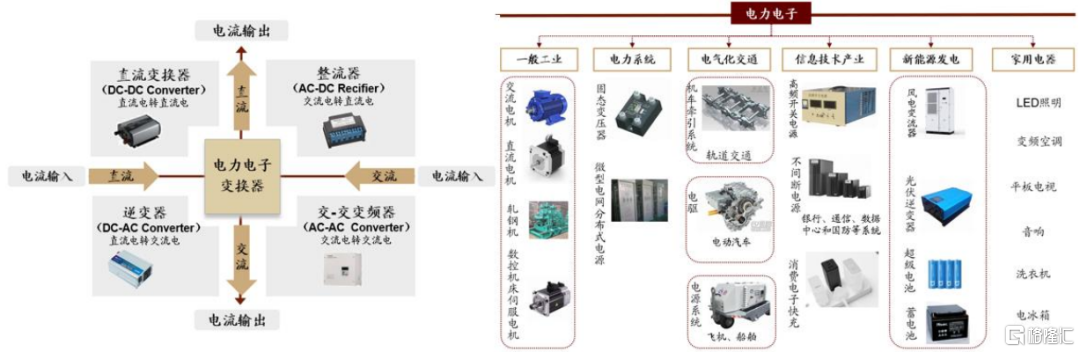

電力電子是利用功率半導體器件對電能進行高效變化,包括電壓、電流、頻率和波形等,下游應用包括一般工業、電力系統、電氣化系統、信息技術產業、新能源發電和家用電器等。對電能進行變化的電路器件為電能變換器,由於電流分直流和交流兩種,電能變換器大概有:直流變換器(DC/DC)、逆變器(DC/AC)、整流器(AC/DC)、交-交變頻器(AC/AC)、變流器(AC/DC/AC)。

圖表1:電力電子裝置類型、下游應用

資料來源:《電力電子技術》,阮新波,2021年8月,中金公司研究部

電子元器件大致分為主動元器件和被動元器件兩類。主動元器件包括集成電路(Integrated Circuit)和分立器件等,對信號進行放大和變換等處理;被動元器件包括RCL元件(電容、電感和電阻)和頻率控制器件等,僅另信號通過並不改變信號特徵。狹義上的被動元器件主要指RCL元件。被動元器件在電路中發揮“配角”作用,主要起旁路/去耦、濾波、儲能、穩流穩壓、阻抗匹配、抗電磁干擾等功能,根據WSTS和Mordor Intelligence的統計,2020年主動元器件和被動元器件全球市場規模分別為4400億美元和310億美元。我們認為新能源背景下,伴隨功率類主動元器件的需求增長,被動元器件也將迎來發展機遇。雖然被動元器件市場規模不到主動元器件十分之一,但從生產模式(IDM)、產業鏈地位(下游客户分散)和產能轉移(持續從日本向中國大陸轉移)三個角度,我們認為被動元器件成長確定性更高。

圖表2:電子元器件分類及下游應用

資料來源:Mordor Intelligence,WSTS,中國電子技術標準化研究院,中金公司研究部

生產模式:設計/材料/器件一體化的類IDM模式,增長穩健

電子元器件是設計、材料、生產工藝和封裝的產物,主動和被動元器件由於功能差異,呈現出差異化的生產模式、以及材料設備供應體系。

主動元器件:一般基於半導體晶圓,通過複雜的平面光刻工藝/MEMS工藝、種類多樣的封裝方式製造而成。從產業鏈分工看,主動元器件追求P(性能Performance)P(功耗Power)A(尺寸Area),設計、生產工藝迭代相對較快,研發投入和固定資產投入較重,因此在產品設計和生產製造端形成了Fabless(無晶圓)和IDM(Integrated Device Manufacture)兩種模式。配套產品升級,材料和設備演化出專門的供應鏈體系。

被動元器件:將介質(電容)/磁芯(電感)/電阻體(電阻)和金屬電極通過卷繞和相對簡單的封裝工藝製造而成。當然,在產品小型化趨勢下,信號類被動元器件開始引入光刻、一體成型等更復雜的工藝。從產業鏈分工看,被動元器件追求性能(容值、電感量和阻值等)和尺寸,設計、生產工藝迭代相對較慢,研發投入和固定資產投入較半導體更低,生產模式類似於IDM。此外,由於材料配方直接影響器件性能,廠商普遍向上遊延伸加大材料自供,設備效率影響器件性能以及生產效率,普遍採用定製化。目前被動元器件配套材料和設備國產化率相對較高,持續推動產能轉移。

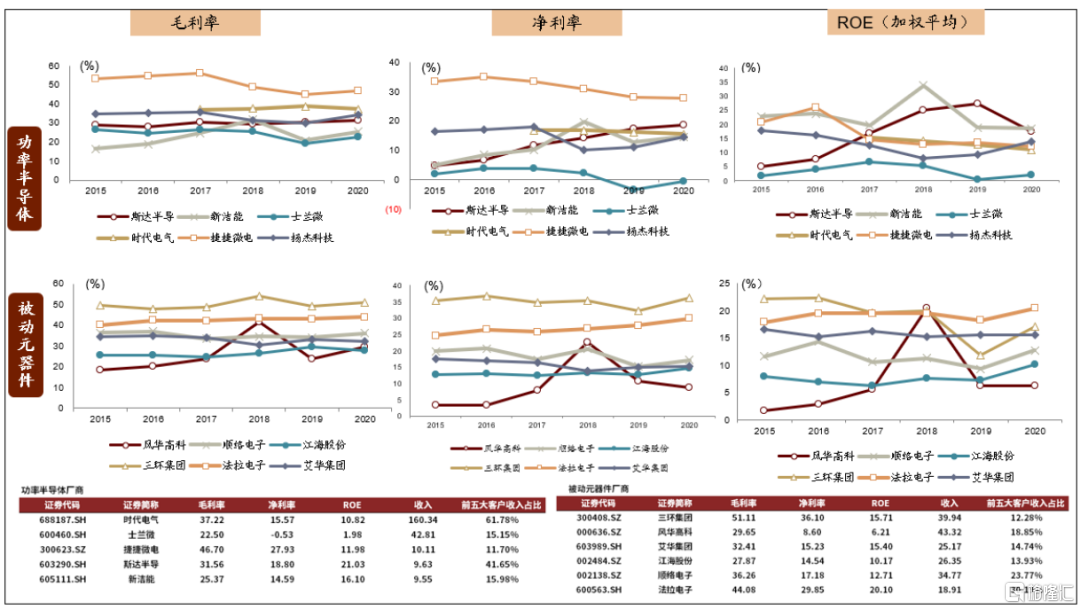

產業鏈地位:下游客户分散,利潤率可長期維持穩定

被動元器件屬於通用性基礎元器件,除部分產品定製化開發外,大部分以通用市場為主,相較於細分品類眾多的主動元器件,更有利於形成龍頭效應;同時由於不追求摩爾定律,被動元器件以質量穩定和成本曲線下降為核心訴求,材料、工藝升級迭代速度相對主動元器件更慢,有利於龍頭廠商通過規模優勢形成技術、資金和客户壁壘,長期維持穩定的利潤水平。對比毛利率、淨利率和ROE(加權平均)三大盈利指標,被動元器件廠商盈利水平基本維持穩定(除風華高科受MLCC週期性價格波動之外),功率半導體廠商利潤率存在一定的波動性,IDM廠商由於設備投資重,ROE水平相對較低。

圖表3:功率半導體與被動元器件廠商對比(A股,收入單位為億元)

資料來源:萬得資訊,中金公司研究部

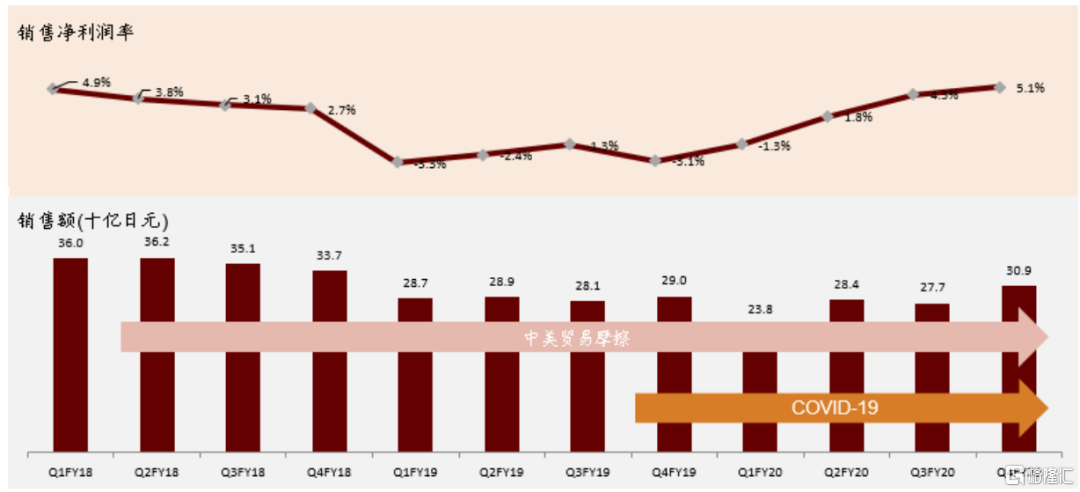

產能轉移:貿易摩擦和疫情加速轉移趨勢,本土龍頭走向平台型廠商

受益於產能轉移,被動元器件的國產化率相對較高,根據我們的測算,假設2020年全球電容、電感和電阻的市場規模為280億美元,國內被動元器件板塊上市公司2020年營業收入合計約300億元,考慮到未上市公司,假設國內廠商合計收入400億元,則國產廠商全球份額20%左右。當前,貿易摩擦加劇了國產終端廠商供應鏈風險,疫情反覆考驗復產復工效率,以上兩大因素均推動產能持續向大陸轉移。以全球鋁電解電容龍頭Nippon Chemi-Con為例,2019年以來業績持續下滑,根據公司官網資料,主要原因是中美貿易摩擦和COVID-19的影響。

圖表4:Nippon Chemi-Con Q1FY2018~Q4FY2020收入和營業利潤率變化

資料來源:NCC官網,中金公司研究部

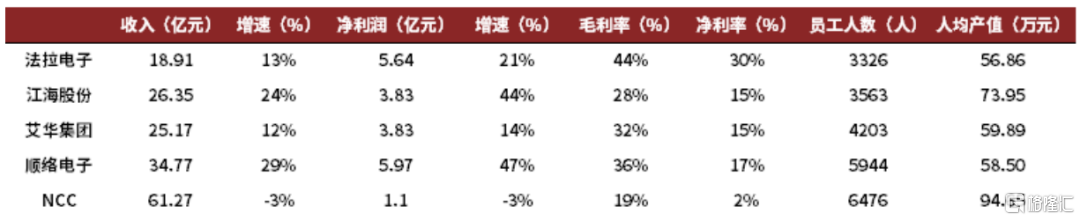

除產能轉移趨勢外,中國被動元器件廠商的長期發展空間來自於三方面:1)材料和設備自給率的提升;2)產品品類的拓展;3)員工和設備效率的提升。參考日本和中國台灣被動元器件龍頭如村田、TDK、太陽誘電、國巨等,均在基本盤業務基礎上,橫向拓展更多元器件品類,縱向向上遊拓展原材料,同時不斷加強專用設備自制或者定製化。因此,國產被動元器件細分領域龍頭已現,但平台型龍頭尚未誕生,未來成長空間依然很大。人員效率方面,國內被動元器件廠商人均產值還比較低,2020年法拉電子、江海股份、艾華集團、順絡電子人均產值分別為57萬元、74萬元、60萬元和59萬元,日本鋁電解電容龍頭NCC人均產值為95萬元。

圖表5:被動元器件國產龍頭與日本龍頭人員效率的對比(FY2020財務數據)

資料來源:彭博資訊,萬得資訊,中金公司研究部

基於以上邏輯,我們看好被動元器件的需求增長空間和投資機會。電容方面,薄膜電容和鋁電解電容主要應用於電源電路,發揮發揮DC-Link(直流支撐)、IGBT吸收、LC濾波和EMI濾波等功能,直接受益於新能源發展趨勢;電感方面,耐大電流電感下游也以大功率的電力電子場景為主。本篇報吿專題彙報電容產業鏈、供求關係以及相關投資機會。

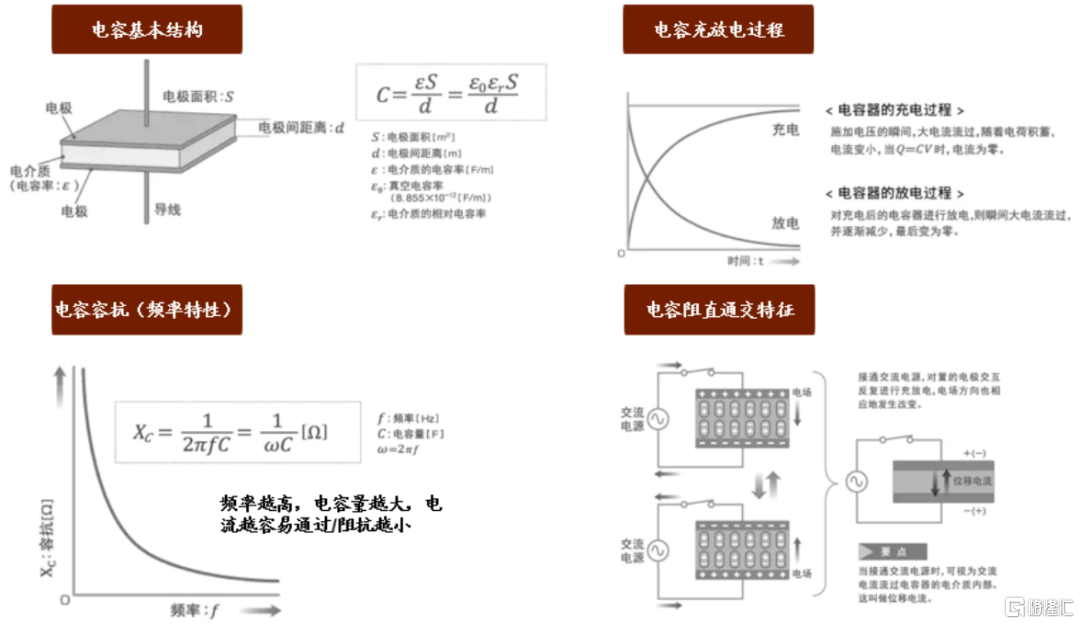

電容種類眾多,薄膜和鋁電解主要應用於電源電路

電容也被稱為蓄電器,基本性質是積蓄電荷,電容量C為基本單位,表示積蓄電量。電容由間隔對置的2個電極(金屬板)和插在電極間的電介質(陶瓷、塑料薄膜等)構成,接通電源施加直流電壓(V)則電流瞬間流向導線,對電容充電;當電極間的電位差與電源電壓相等,電流不再流動,充電結束。在電極間插入介質,通過電介質極化,蓄電量增加。由於電介質的存在,電容具有阻直流通交流的特徵,頻率越高,電容量越大,交流電通過越容易。

圖表6:電容器結構、基本特徵和工作原理

資料來源:TDK官網,中金公司研究部

額定電壓、靜電容量範圍、尺寸大小和成本是衡量電容的四大關鍵指標。額定壓電主要受電極面積、電極間間距、電介質電容率三大關鍵因素的影響,其中,電極面積、電介質電容率與電容量正相關,而電極間距與電容量負相關。按照電極材料和電介質材料的不同,電容大概分為陶瓷電容、電解電容(包括鋁/鉭/鈮三類)、薄膜電容和雙電層電容(又稱“超級電容”)四大類。陶瓷電容用量最大,薄膜電容兼具絕緣性和穩定性,電解電容以大容量著稱,雙電層電容是介於普通電容和充電電池之間的特殊電容。

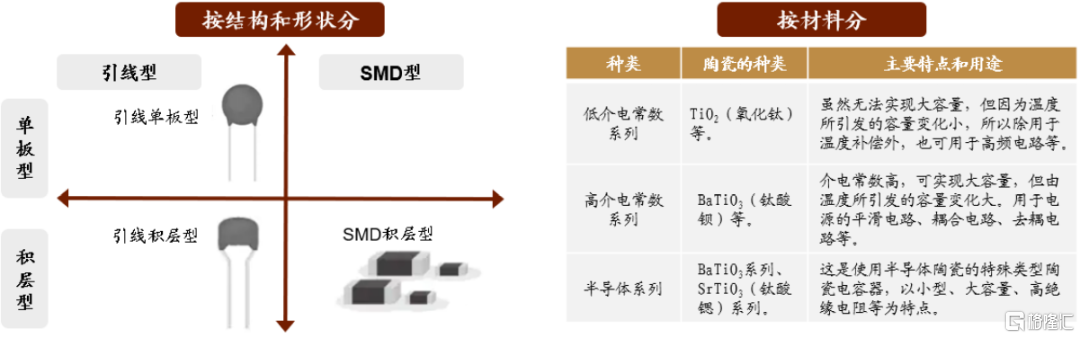

1)陶瓷電容:以陶瓷材料作為電介質的電容。由於使用粉體配方材料,高頻性能好,同時採用薄層化和多層化的生產工藝,尺寸易做到小型化,在信號電路和電源電路均有廣泛應用,發揮高頻濾波、旁路/去耦、耦合等功能,下游以消費電子類設備為主,提升容量、技術升級的主要方向是多層化和薄層化。

圖表7:陶瓷電容分類法(結構、形狀和材料3個維度)

資料來源:TDK官網,中金公司研究部

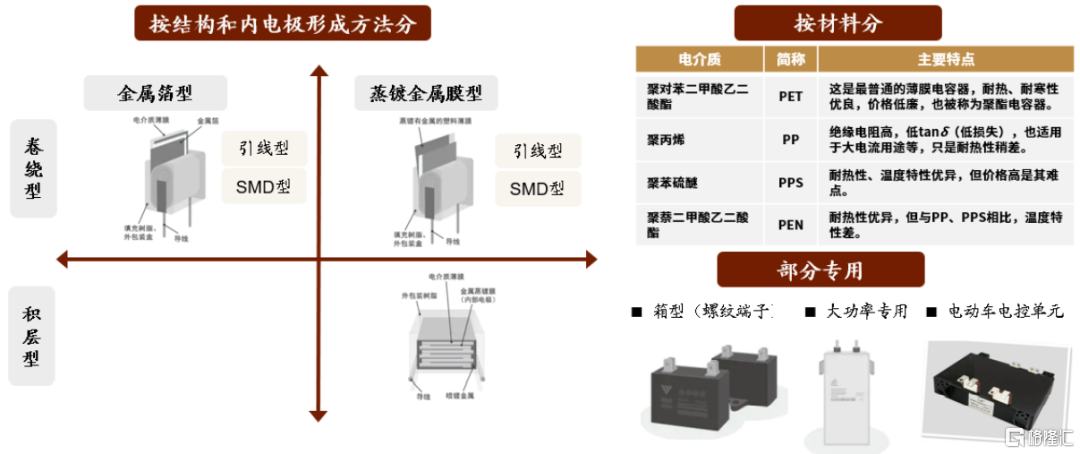

圖表8:陶瓷電容市場規模、下游應用和競爭格局(2019年)

資料來源:中國電子元件協會,中金公司研究部

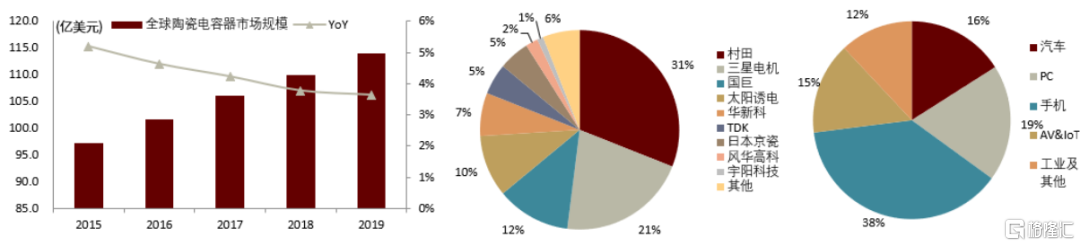

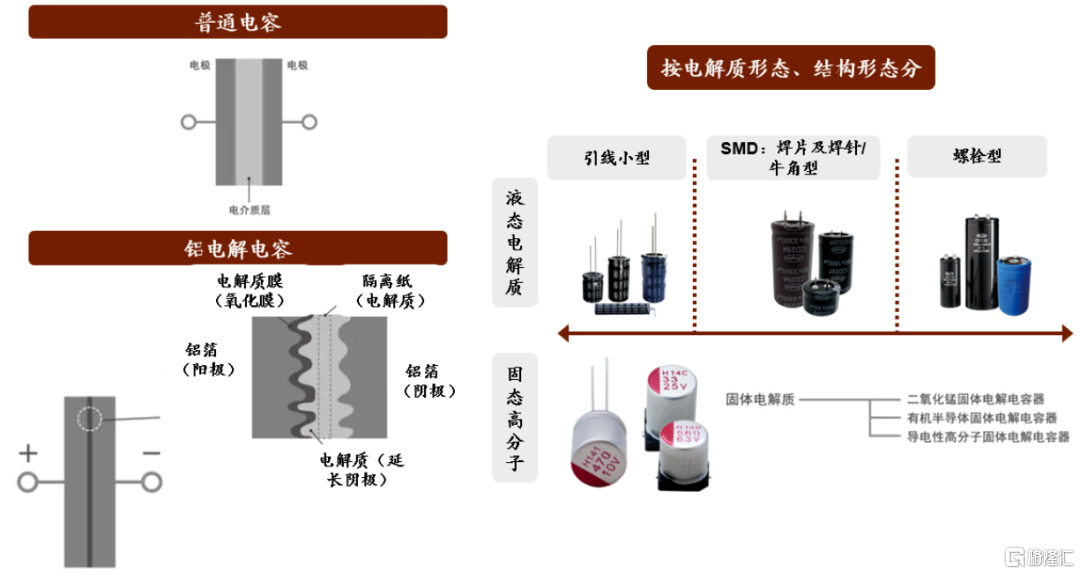

2)薄膜電容:以塑料薄膜作為電介質的電容。最早是將金屬箔與浸漬油和石蠟的紙卷繞而成,此後直接在紙上蒸鍍金屬的金屬化膜技術開始出現。優勢是絕緣電阻高、可靠性好;缺點是相較於陶瓷電容尺寸更大,難以小型化;主要應用在電源電路,包括家電、照明、工業電源、汽車等電力電子電能轉換設備。

圖表9:薄膜電容分類法(結構、內電極形成方法、材料3個維度)

資料來源:TDK官網,中金公司研究部

圖表10:薄膜電容市場規模、下游應用和競爭格局(2020年)

資料來源:智多星,Paumanok,中金公司研究部

註釋:下游應用佔比參考法拉電子公吿

3)鋁電解電容:以氧化鋁膜作為電介質的電容。由於差異化的電介質形成和電極處理方法,靜態容量高是典型特徵:1)電介質方面,陶瓷電容和薄膜電容分別採用陶瓷和塑料基膜作為電介質,鋁電解電容則採用電化學表面處理法在金屬表面生成一層氧化膜作為介質,進而縮小電極間距,增大容量;2)電極方面,通過對電極實施刻蝕處理使其表面粗糙化,擴大電極表面積,進而提升容量。電解電容還包括鉭電解電容,相較之下,鋁電解電容成本更低。基於靜態容量高和成本的優勢,鋁電解電容成為用量和市場僅次於陶瓷電容的品類,應用場景以中低壓電源電路為主,在消費、照明等領域應用最為廣泛,此外部分工控、新能源汽車中也使用鋁電解電容,但以中低功率場景為主。

圖表11:鋁電解電容原理、產品分類

資料來源:TDK官網,江海股份官網,中金公司研究部

圖表12:鋁電解電容市場規模、下游應用和競爭格局(2020年)

資料來源:智多星,Paumanok,中金公司研究部

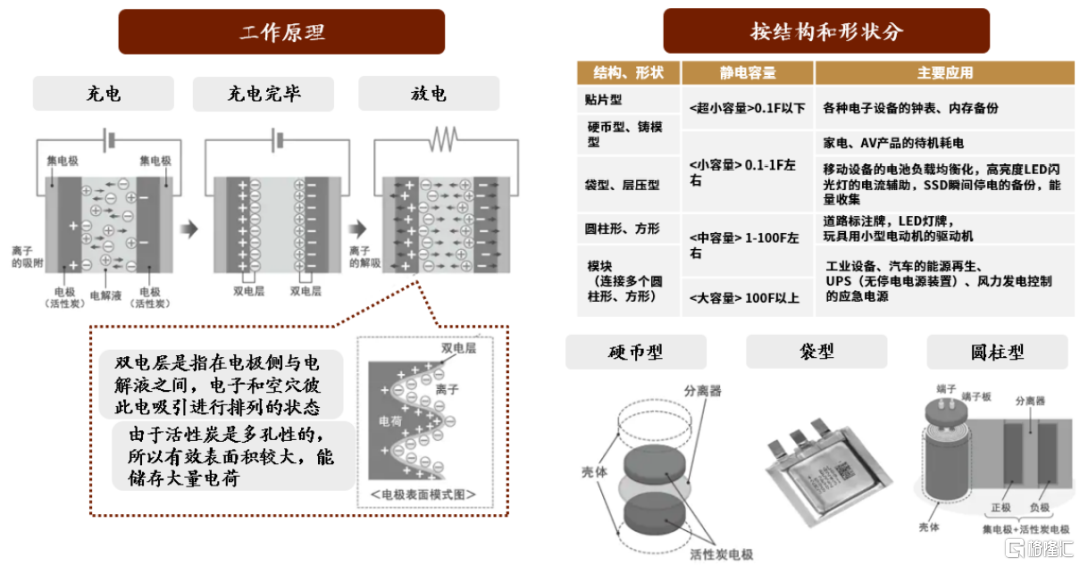

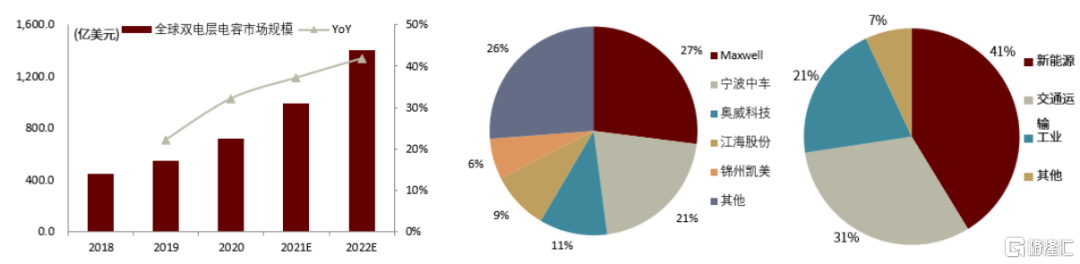

4)雙電層電容:介於普通電容和充電電池中間性能的特殊類電容器。電池通過化學反應儲存電荷,雙電層電容是使浸泡在電解液中的活性炭電極表面吸附離子,形成雙電層來儲存電荷。相較於電池,雙電層電容具有充電時間短、充電次數無限的優勢:1)電池需要數小時充電,雙電層電容只需要數秒;2)電池充電次數有限,雙電層電容理論上沒有限制。因此,雙電層電容通常作為蓄電設備使用。

圖表13:雙電層電容原理和分類

資料來源:TDK官網,中金公司研究部

圖表14:雙電層電容市場規模、下游應用和競爭格局

資料來源:智多星,Paumanok,中金公司研究部

綜合以上分析,相較於陶瓷電容和雙電層電容,薄膜電容和鋁電解電容在額定電壓、靜電容量等指標上都更有優勢,主要應用於電源電路,下游是各類電力電子變換裝置。因此,我們重點分析新能源發電、用電場景對薄膜電容和鋁電解電容需求的影響。

圖表15:主要電容器特性、材料、工藝對比(數據參考2020年相關公司年報)

資料來源:TDK官網,村田官網,三環集團公吿,法拉電子公吿,江海股份公吿,宏達電子公吿,中金公司研究部

需求:直流母線電容需求高增,薄膜電容方案優勢顯著

直流母線電容是DC/DC和DC/AC電路中價值量最大的電容品類,額定電壓和靜電容量要求最高。直流母線就是將直流電源與各類涉及DC/DC或DC/AC電能變換器連接的導線,這種連接方式稱為直流支撐(DC-Link)。由於電流變換器(變流器和逆變器等)從直流電源得到有效值或峯值很高的脈衝電流時,會在直流母線上產生很高的脈衝電壓使得其難以承受,需要母線電容來連接,發揮平滑母線電壓、吸收高脈衝電流和降低電感參數的功能。

薄膜電容和鋁電解電容均可以作為母線電容使用,但薄膜電容優勢更為顯著,已成為大功率高壓場景下的主流方案。薄膜電容的特徵是額定電壓高、靜電容量低、價格高,特斯拉Model 3採用的薄膜母線電容為430V/ 550uF;鋁電解電容的特徵是靜電容量高、額定電壓低、價格低廉,豐田Prius第一代採用的鋁電解母線電容為450V/2700uF。相同功率等級下,薄膜電容容值僅需鋁電解電容的一半左右(根據世強網),原因是鋁電解電容的耐壓通常達不到需求,為提升電壓需要串並聯;雖然單個鋁電解電容成本低於薄膜電容,但考慮到串並聯用量增加,二者總成本接近。當然,部分小功率和成本優先的應用場景下,鋁電解電容也可以作為直流電容來使用。

除直流母線電容外,電源電路中的電容還可以發揮IGBT吸收、LC濾波和EMI濾波等功能,該類應用場景下,薄膜電容和鋁電解電容的性能差別接近,具體選用視終端客户的成本敏感性。

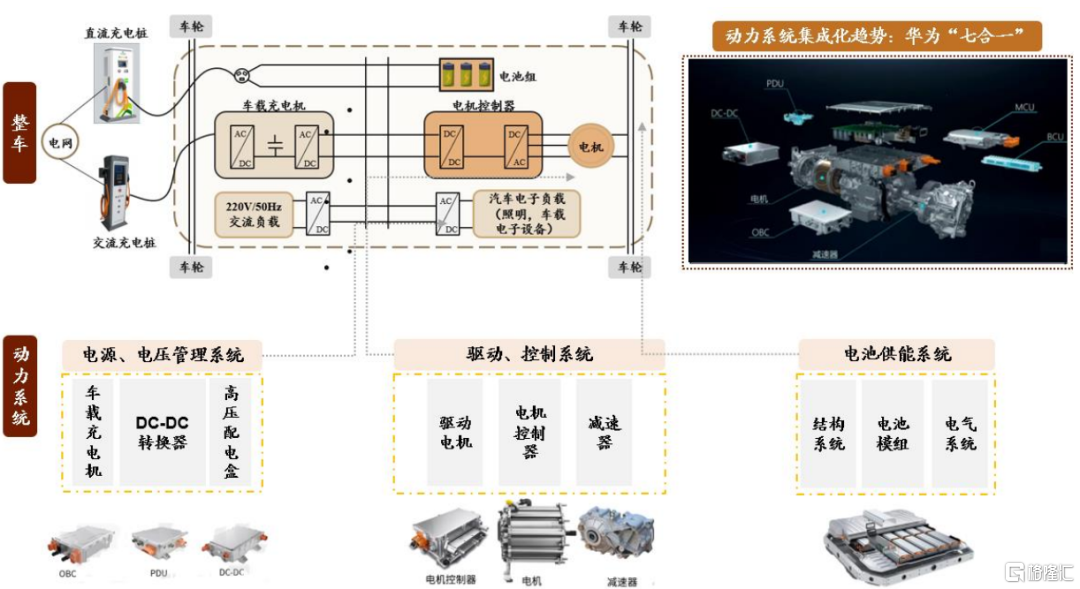

電動車:雙電機和高壓平台共振,薄膜電容顯著受益

電動汽車的電能變換環節主要包括整車動力系統、充電裝置、電子負載等。各類電能變換裝置均由主控板、功率元器件和繼電器等組成,其中功率元器件包括主動元器件IGBT(Insulated Gate Bipolar Transistor,絕緣柵雙極型晶體管),以及被動元器件電容和電感等。

► 整車動力系統:電動汽車的核心部件,也是電能變換價值量最大的環節,由電池組、電機以及電機控制器三部分組成,又稱“三電”系統。其中,電機控制器(簡稱“電控”)負責將電源提供的直流電通過電力電子裝置(逆變器)轉換成交流電供電動機使用。

► 充電裝置:動力電池包是高壓直流電源,使用交流電充電時,需將高壓交流電轉為直流電。充電裝置即發揮此電流變換功能。根據安裝位置不同,分為車載充電機(OBC,On Board Charger)和非車載充電樁。車載充電機額定功率小充電速度較慢,常見有3.3kW、6.6kW、7.4kW和11kW等,大多是單相交流輸入,可接入家庭電網或者交流充電樁,配套的交流充電樁俗稱“慢充”。非車載直流充電樁為“快充”,額定功率大,如特斯拉的超級快充額定功率達到250kW,輸入電源為三相交流電,輸出為直流電,直接輸入電動車的直流母線為動力電池充電,即直流充電樁自身包含了電力電子變換電路。

► 電子負載:車內低壓用電器(動力轉向系統和空調等)的供電,需要將高壓直流先轉化為低壓直流電,DC-DC轉換器即發揮此功能,將高壓72V/64V轉換成12V供給。

► 越來越多電動車走向系統集成,即驅動電機、電機控制器、減速器從單體向三合一演進,主機廠如特斯拉、蔚來、比亞迪自研動力總成三合一系統;Tier 1如博世、大陸、日電產、博格華納、採埃孚、舍弗勒等,匯川技術、精進電動、大洋電機、英搏爾、華為等陸續推出三合一產品。同時電壓電控模塊OBC、DC-DC轉換、PDU等變為三合一總成,代表企業如欣鋭科技、威邁斯、得潤電子、英威騰、富特科技、華為等。以及電源總成與電機、電機控制器等融合為五合一、七合一等,如華為DriveOne系統即為七合一。

圖表16:電動車整車動力系統和充電裝置

資料來源:斯達半導、鷹峯電子、寧德時代官網,英飛凌官網、恩智浦官網,華為官網,中金公司研究部

目前電驅動參與者既包括Tier 1廠商也包括整車廠。根據乘聯會數據,2021年10月,中國純電動汽車前十大品牌依次為上汽通用五菱、比亞迪、特斯拉(中國)、廣汽埃安、奇瑞新能源、長城汽車、小鵬汽車、上海汽車、長安汽車和合眾汽車,CR1/ CR3/ CR5/ CR10分別為21.6%/ 42.5%/ 51.9%/ 71.8%;三合一及以上動力系統前十大供應商依次為弗迪動力、日本電產、特斯拉、上海變速器、匯川技術、上海電驅動、聯合電子、蔚來驅動科技、大眾變速器和小鵬汽車,市佔率合計為86%,CR1/ CR3/ CR5/ CR10分別為26.6%/ 46.9%/ 59.7%/ 85.9%。

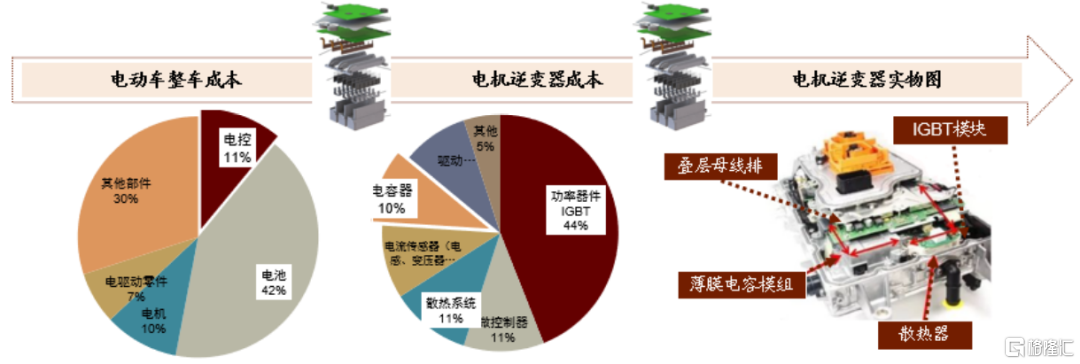

母線電容在新能源汽車中主要在電控單元配合逆變器使用。電控約佔汽車總成本的11%,是新能源車動力系統的關鍵構成之一。電控成本中IGBT約佔44%,母線電容約佔10%。根據我們的測算,電控中母線電容的價值量為250~350元。除母線電容外,其他類電容的單車價值量預計為200~250元,其中車載充電機中電容價值量約為100~150元,此外其他電子負載和照明的價值量合計約100元。

圖表17:電動車成本結構拆分,從整車到電機逆變器

資料來源:匯川技術公吿,寧德時代公吿,中金公司研究部

考慮到電動未來高端化的升級方向,單車母線電容價值量仍有提升空間:

1)雙電機四驅系統滲透率的提升:雙電機是指在汽車前後軸各配置一個電機,前電機負責前輪,後電機負責後輪,形成四驅系統。由於雙電機可以實現獨立的扭矩分配,帶動實現整車效率的大幅提升。目前雙電機主要應用在35萬元以及部分25萬元以上的高配電動車,根據銀保監會,2021年Q3 28萬元及以上新能源乘用車銷量佔比為23%。我們認為隨着規模效應和成本結構的改善,預計未來雙電機的滲透率持續提升。從單電機向雙電機升級,電控單元功率增加,相應電容價值量也會提升。根據產業鏈調研,我們預計雙電機四驅車母線電容單車價值量是單電機的1.5倍,

2)400V向800V高壓平台升級:受限於IGBT耐壓能力,電動車高壓系統普遍是400V電壓平台,基於該電壓平台的充電樁最大充電功率是特斯拉第三代超級充電樁,達到250kw;要進一步提高充電功率縮短充電時間,需將電壓平台從400V提升到800V甚至1000V。2019年保時捷Taycan是最先上市800V高壓平台的汽車,2020年12月現代汽車E-GMP同樣使用800V電壓平台,國內比亞迪等也開始有佈局,整體來看800V平台尚處於早期階段,未來隨着功率器件耐壓能力的提升,高壓平台快速滲透的發展空間大。電壓等級提升,母線電容耐壓性需相應提高。電容的耐壓值主要取決於材料厚度和生產工藝,材料和生產難度有提升,因此我們預計價值量也有50%增長。

薄膜電容和鋁電解電容在新能源汽車中都有使用,考慮到安全性,母線電容以薄膜電容方案為主,部分低端車型(10萬元以下)可能使用到鋁電解方案;車載OBC、DC/DC轉換以及其他電子設備負載的電容兩種方案都有應用,具體選擇取決於成本和性能考慮。

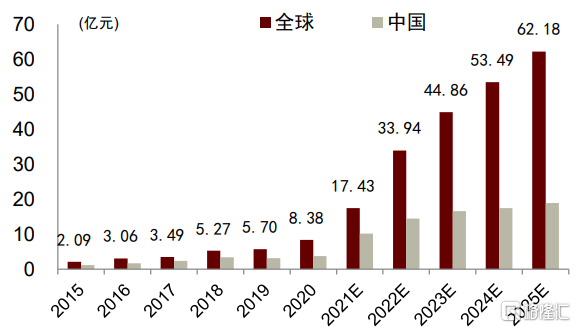

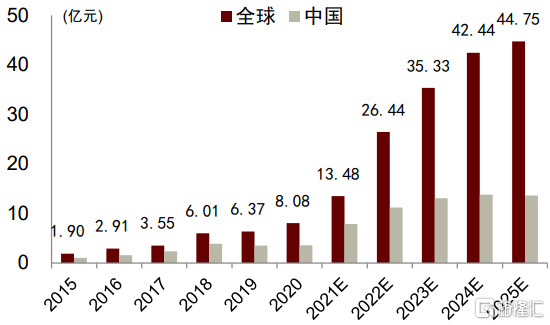

基於以上分析,薄膜電容方面:我們測算2021年全球新能源汽車薄膜電容市場規模約為17.43億元,同比增長108%,預計到2025年市場規模為62.18億元,2021~2025年CAGR為37.44%。2021年中國新能源汽車薄膜電容市場規模約為10.17億元,同比增長174.66%,佔全球市場的58.36%,預計2025年市場規模達到18.91億元,2021~2025年CAGR為16.77%。鋁電解電容方面:我們測算2021年全球新能源汽車鋁電解電容市場規模約為13.48億元,同比增長66.85%,預計到2025年市場規模為44.75億元,2021~2025年CAGR為34.98%。2021年中國新能源汽車鋁電解電容市場規模約為7.87億元,同比增長120.50%,佔全球市場的58.36%,預計2025年市場規模達到13.61億元,2021~2025年CAGR為14.68%。

圖表18:全球和中國新能源車載薄膜電容市場規模

資料來源:乘聯會,銀保監會,中金公司研究部

圖表19:全球和中國新能源車載鋁電解電容市場規模

資料來源:乘聯會,銀保監會,中金公司研究部

新能源發電:光伏裝機旺盛增長,配套儲能需求同步提升

光伏和風電技術不斷成熟,成本也下降到合理水平,推動裝機量持續提升。同時由於光伏、風電等新能源電力間歇性、隨機性特點較為明顯,需要儲能系統做配套電力系統的保障,發展空間廣闊。光伏、風電和儲能的核心都是電力採集和輸送,都涉及電能轉換,需要使用到電力電子變換裝置。

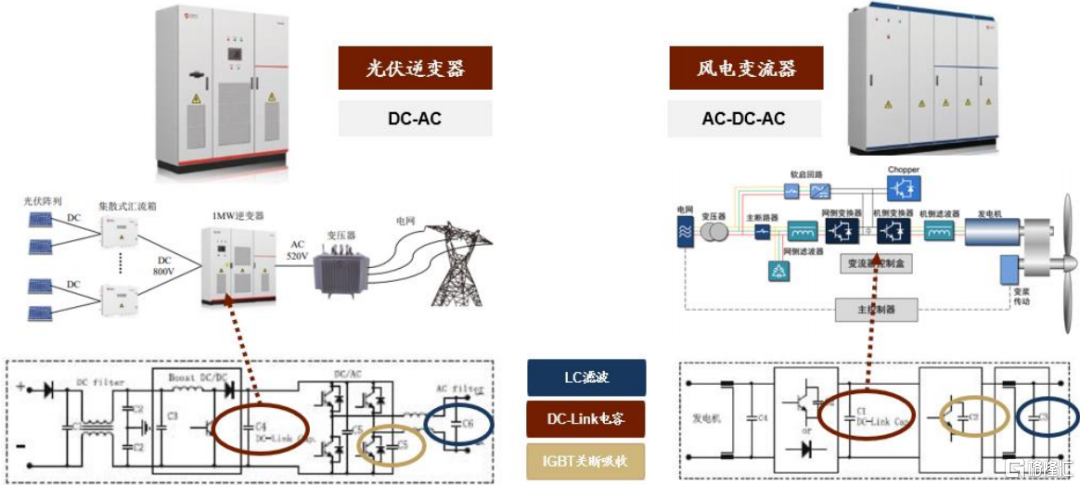

► 光伏發電:利用半導體界面的光生伏打效應將光能轉變為電能。光伏發電系統的核心是光伏組件和電力電子變換器。由於光伏電池組件輸出的電壓為低壓直流電(38V左右),併網前需先用電力電子裝置將直流電轉換為交流電(DC-AC),承擔該功能的電力電子變換器為逆變器。根據光伏發電系統供電方式的不同,逆變器可分為集中式、集散式、組串式和微型逆變器等。其中組串式逆變器應用最為廣泛,2020年我國組串式逆變器出貨量佔比達65%(根據CPIA),微型逆變器主要面向小型分佈式和户用光伏,往往集成於光伏組件中,功率常在1kW以下。我國光伏逆變器廠商的全球份額持續提升,根據Wood Mackenzie,2020年全球前十大逆變器廠商依次為華為、陽光電源、SMA、Power Electronic、古瑞瓦特、錦浪科技、Fimer、上能電氣、固德威和TMEIC,CR1/ CR3/ CR5/ CR10分別為23%/ 49%/ 59%/ 80%。

► 風力發電:通過風輪(又稱風力機)將空氣中的動能轉變成機械能,再經發電機將機械能轉化成電能。風力發電機組由發電機和電力電子變換器組成。由於發電機因風量不穩定,輸出的是13~25V變化的交流電,併網前需經電力電子變換器整流,即交流-直流-交流(AC-DC-AC),承擔該功能的電力電子變換器為變流器。根據發電機系統類型的不同,變流器可分為全功率變流器和雙饋變流器等。主流的風力發電系統主要包括雙饋、直驅、半直驅和高速異步發電等,差別在於葉片數量、來風方向、主軸方向、機械連接方式等。雙饋發電系統一般使用雙饋變流器,其他發電系統以全功率變流器為主。風電變流器廠商包括兩類:1)能夠生產風電變流器的風電整機企業,如金風科技以設立子公司的形式實現自供等;2)獨立的變流器廠商,如禾望電氣、陽光電源、ABB等。

► 儲能:光伏、風電等新能源電力間歇性、隨機性特點較為明顯,需要儲能系統做配套電力系統的保障。儲能系統應用場景廣泛:1)發電側:平滑發電輸出,減少棄風棄電並提升消納水平。2)用電側:實現電力自發自用,在自然災害的情況下仍能實現供電持續性,同時由於峯谷價差,配置光儲系統的經濟性更高。3)電網側:輔助電力市場調峯調頻,提升新能源接入比例。儲能系統由電池系統(電池模組和電池管理系統BMS)、逆變器、能量管理系統(EMS)和其他硬件系統組成,其中逆變器主要承擔直流轉交流的電能轉換功能。

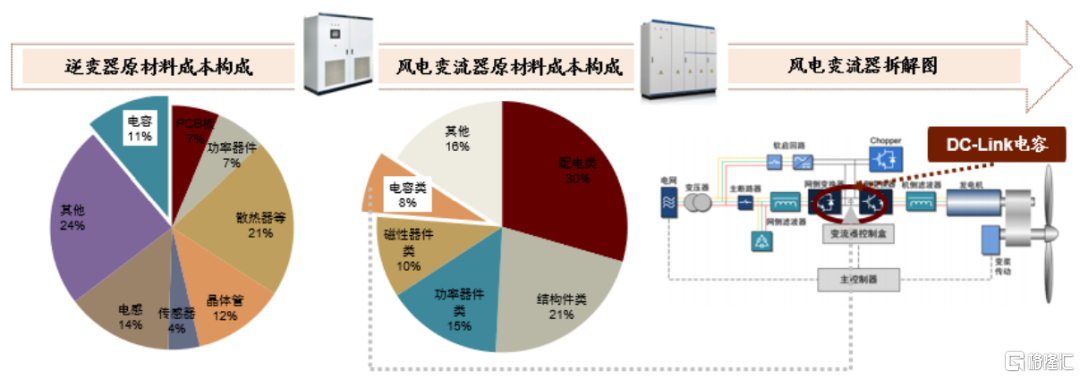

光伏逆變器、風電變流器和儲能系統逆變器中,均需使用到功率模塊、電容、濾波器和變壓器等元器件。根據禾望電器招股書,2016年風電變流器單位成本約為0.085元/W,考慮到成本驅動的價格下降,價格年降12%左右,我們測算2021年單位成本約為0.045元;根據錦浪科技招股書,2017年光伏逆變器單位成本約為0.408元,同樣考慮到價格下降趨勢,我們測算2021年單位成本約為0.245元。根據兩家公司的招股説明書,生產成本中原材料成本均大於90%,其中電容成本佔比約8%,假設其中薄膜電容和鋁電解電容的用量比為1:1,我們測算逆變器薄膜電容和鋁電解電容的單位成本均為0.009元,風電變流器薄膜電容和鋁電解電容的單位成本為0.002元。

圖表20:光伏逆變器和風電變流器應用場景、示意圖和電路拓撲圖

資料來源:禾望電氣招股書,中金公司研究部

圖表21:逆變器、變流器成本拆分

資料來源:禾望電氣招股書,錦浪科技招股書,中金公司研究部

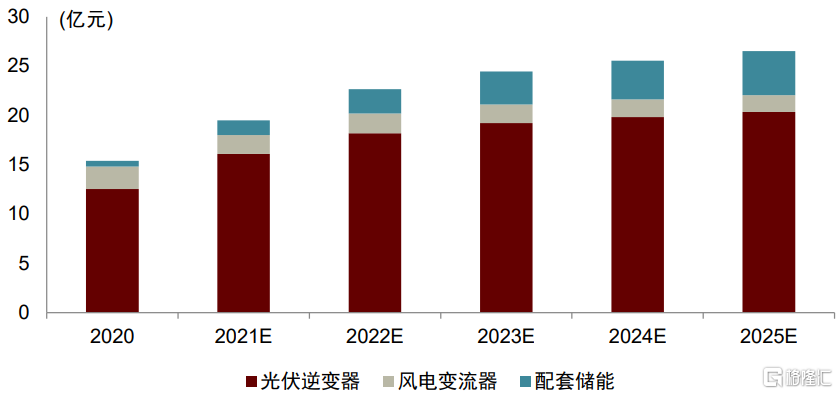

基於以上分析,我們測算2021年薄膜電容在全球光伏逆變器、風電變流器和儲能配套的市場規模依次為16.08億元、1.94億元和1.49億元,分別同比增長+28.2%、-15.1%和+160.9%;預計到2025年市場規模依次為20.35億元、1.71億元和4.48億元,2021~2025年CAGR分別為+6.06%、-3.32%和+31.76%。(假設薄膜電容和鋁電解電容1:1的比例關係,鋁電解電容市場規模同上)

圖表22:薄膜電容在新能源發電(光伏、風電和配套儲能)市場規模測算

資料來源:中金公司研究部

供給:薄膜和鋁電解電容工藝簡單,材料和設備影響擴產和成本

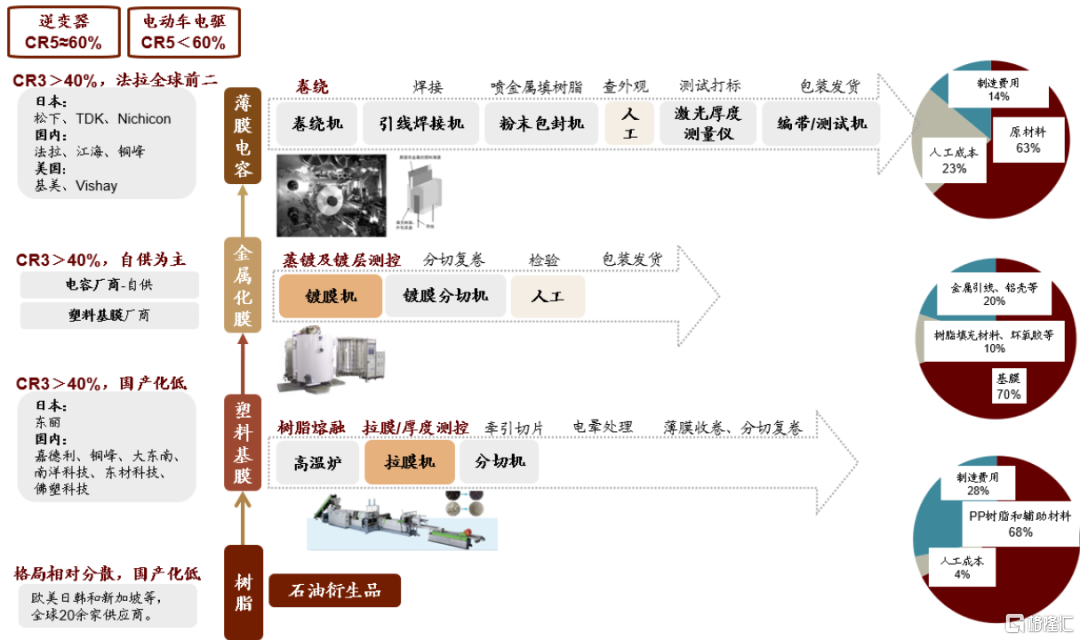

薄膜電容:高端基膜國產化率仍比較低,設備供給瓶頸制約擴產速度

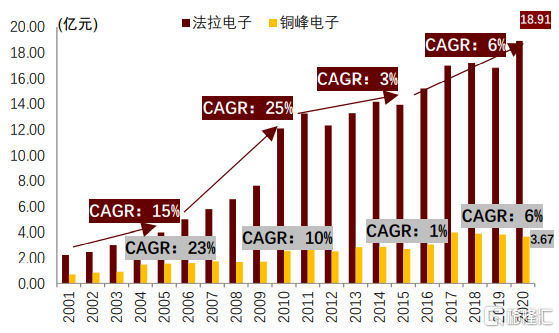

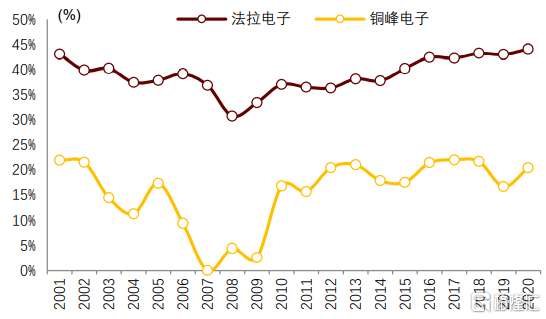

全球薄膜電容龍頭廠商包括Panasonic(日本)、法拉電子(中國)、TDK(日本)、Kemet(美國)、Nichicon(日本)和Vishay(美國)等,參考中國電子元器件協會數據和法拉電子公吿,CR3超過40%,CR5約60%。法拉電子是國內薄膜電容龍頭,1967年開始生產薄膜電容,1983年引入國外自動化設備和技術,2007年位居全球前三,2012年切入新能源領域,上市以來收入持續增長,2020年達18.91億元,受益於規模化量產和高端化產品結構,毛利率長期維持穩定,2020年達44%。A股上市公司還包括鷹峯電子、銅峯電子、江海股份等,未上市公司還包括佛山偉創、日精等。總體看,薄膜電容呈現高端市場相對集中、中低端市場相對分散的競爭格局。

圖表23:國內薄膜電容上市公司收入走勢和對比

資料來源:萬得資訊,中金公司研究部

圖表24:國內薄膜電容上市公司毛利率走勢和對比

資料來源:萬得資訊,中金公司研究部

我們認為薄膜電容生產工藝和設備供應難度有限,關鍵壁壘在於產品質量管控、客户服務和需求及時響應、材料自供能力。1)質量上,由於壽命長是薄膜電容核心優勢,需要嚴格的產品失效分析,依賴時間和經驗的積累,講究品牌效應。2)服務上,薄膜電容定製化程度高,配合客户提供解決方案、及時響應做好售後很重要。3)材料端:薄膜電容就是將金屬蒸鍍膜卷繞,然後安裝導線,再填充樹脂進行外包裝。工藝相對簡單,卷繞機設備也能實現國產供應,但上游材料金屬蒸鍍膜生產難度大,且鍍膜設備依賴進口。首先,金屬化膜的蒸鍍流程為先對基膜介質進行電暈等前期處理,然後在真空狀態下將金屬高温熔化(鋁為1400℃~1600℃,鋅為400℃~600℃),金屬蒸汽遇到冷卻的薄膜凝結在其表面(薄膜冷卻温度-25℃~-35℃)形成金屬鍍層。鍍層足夠薄是核心工藝追求,考驗對温度和設備的控制。其次,鍍膜機為全自動化設備,設備零件複雜多樣,且精密度高,目前主要依賴進口,德國萊寶(Leybold)是全球鍍膜機主要供應商(公司成立於1850年,總部在德國科隆),鍍膜機交付週期長達12個月左右(根據產業調研),是金屬蒸鍍膜行業供應能力的關鍵制約因素。目前金屬化膜生產商包括兩類,一類是薄膜電容器廠商向上遊延伸,實現關鍵材料自供,比如法拉電子、銅峯電子和江海股份等,另一類是塑料基膜廠商向下遊拓展,比如南洋科技等。

基膜價格是影響薄膜電容廠商成本和利潤率的關鍵因素。薄膜電容生產成本中原材料、人工和製造費用佔比依次為63%、23%和14%,其中原材料成本主要由基膜、環氧膠和金屬引線等構成,基膜佔比約70%(根據法拉電子公吿),推算基膜在薄膜電容總生產成本中佔比40%。

基膜由樹脂通過拉伸工藝生成,生產工序包括樹脂熔融、計量擠出、雙向拉伸、厚度測控、電暈處理、卷繞、分切復卷等。基膜生產成本中原材料、人工和製造費用佔比依次為68%、4%和28%,其中原材料主要由PP(聚丙烯)樹脂構成。PP樹脂一般被認為是石油衍生品,價格與石油直接相關。根據銅峯電子招股書,2010年全球PP樹脂供應商有20餘家,以歐美日韓及新加披廠商為主,如北歐化工、大韓油化、陶氏化學公司、韓國大韓油化工等,國內如銅峯電子等2010年左右開始與國內大型石化企業合作推進國產化,但截至目前仍以進口為主。

由於拉膜工藝難度大,需要設備操作人員對生產過程中温度、速度、濕度、張力、壓力等數個參數進行控制,既要有對拉膜設備的深刻理解,也需要經驗積累,目前供應仍以進口為主,日本東麗為全球龍頭供應商。根據南洋科技招股説明書,國內基膜起步於20世紀80年代初,產品以厚度8um以上為主;20世紀90年代第二波投資熱潮興起;到2010年形成9家企業18條生產線的格局,但技術能力仍以3um以上的厚膜為主,超薄、低損耗和耐高温的基膜供應能力還相對欠缺。

此外,由於拉膜機的投資額高,且以海外進口為主,設備產能又受精密化和自動化程度高的影響比較有限,國內基膜小廠商擴產能力也因此受限。根據我們的產業調研(中國製造網聯繫報價),拉膜機單台價值量上億元,德國布魯克納(Bruckner)和林道爾多尼爾(Lindaure DORNIER)幾乎寡頭壟斷。

價格端,除基膜材料成本的短期擾動因素外,薄膜電容價格主要受到成本下降曲線和自身定價策略的影響。1)由於薄膜電容定製化程度高,價格以客户招標或協議方式為主,中長期視角,價格跟隨成本下降曲線每年下降約10%(根據產業調研),由於人工費用和製造費用分別佔生產成本的23%和14%,成本下降主要是人員精簡、設備自動化率的提升、以及性價比更高的國產化設備;2)由於薄膜電容各個下游應用領域客户集中度高,考慮到客户關係的維護,一方面,不輕易將成本壓力向下遊傳導;另一方面,新加入者為迅速搶佔市場份額,會以相對較低的價格競爭市場份額。

圖表25:薄膜電容全產業鏈工藝流程、以及配套關鍵設備(標黃為進口依賴度較高的設備)(數據為2020年)

資料來源:法拉電子官網和公吿,南洋科技(航天彩虹)公吿,中金公司研究部

圖表26:國產薄膜電容器產業鏈廠商一覽(業績指標均為2020年)

資料來源:萬得資訊,相關上市公司年報,招股書,中金公司研究部

鋁電解電容:材料設備基本國產化,電費上漲導致成本壓力

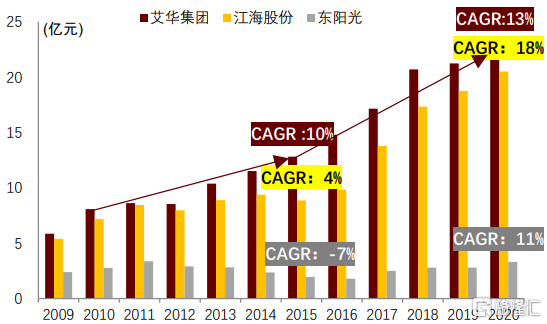

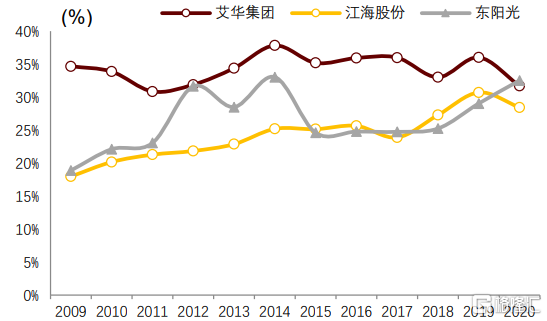

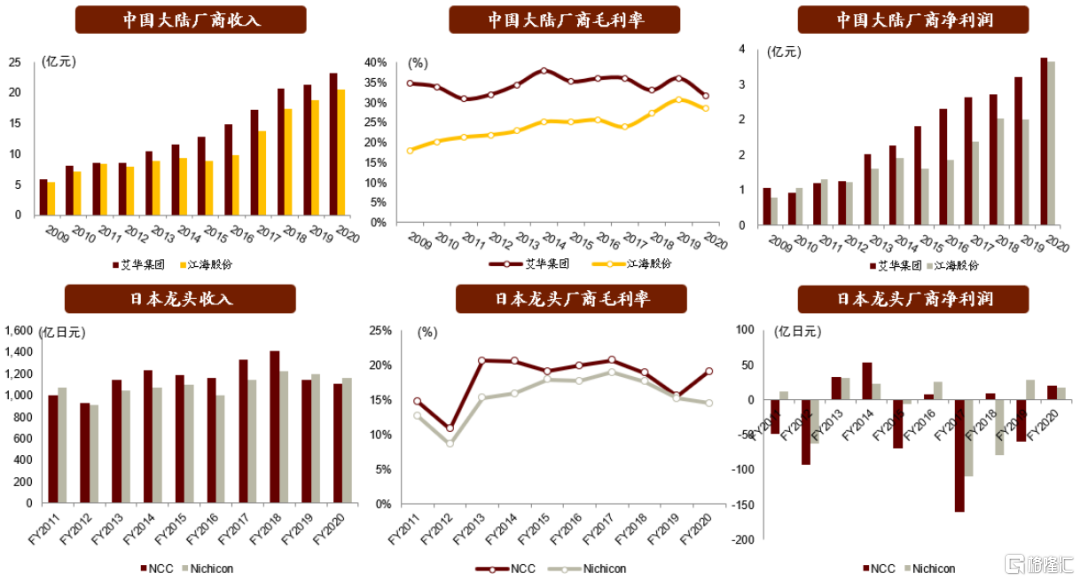

全球鋁電解電容龍頭廠商包括Nippon Chemi-Con(日本)、Nichicon(日本)、Rubycon(日本)、艾華集團和江海股份等。參考根據中國電子元器件協會數據,CR3約40%,CR5超過50%。艾華集團和江海股份是國內鋁電解電容龍頭,分別於1985年和1970年開始從事鋁電解電容業務。從全球鋁電解競爭格局演變看,中國大陸廠商持續搶佔日本廠商份額,市佔率不斷提升。我們認為主要有兩方面原因:1)中國大陸廠商技術實力和品牌力不斷提升;2)日本廠商利潤率下滑持續產能退出。

圖表27:國內鋁電解電容上市公司收入走勢和對比

資料來源:萬得資訊,中金公司研究部

圖表28:國內鋁電解電容上市公司毛利率走勢和對比

資料來源:萬得資訊,中金公司研究部

圖表29:鋁電解電容日本龍頭廠商與中國大陸龍頭廠商業績對比

資料來源:彭博資訊,萬得資訊,NCC和Nichicon官網,中金公司研究部

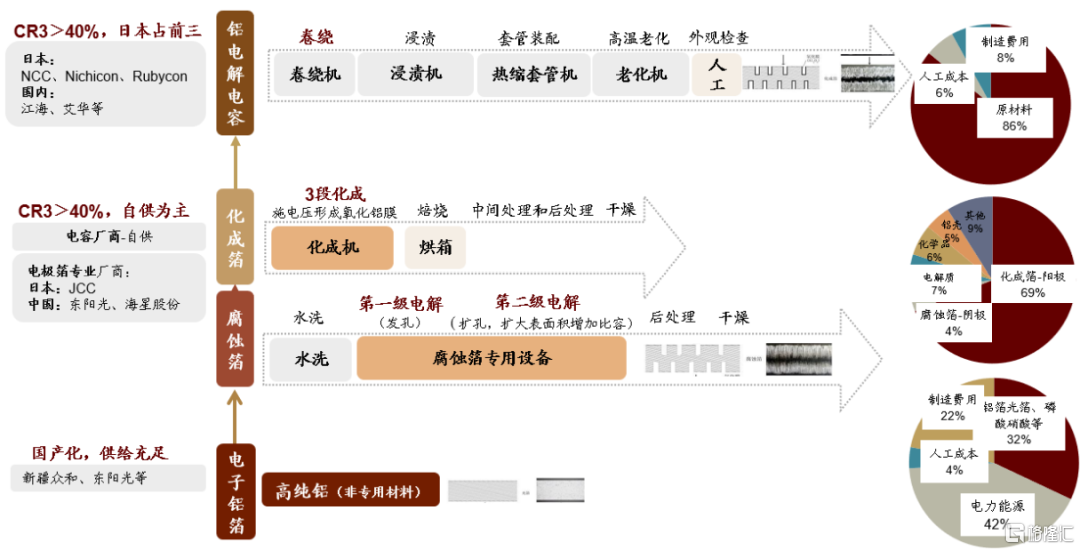

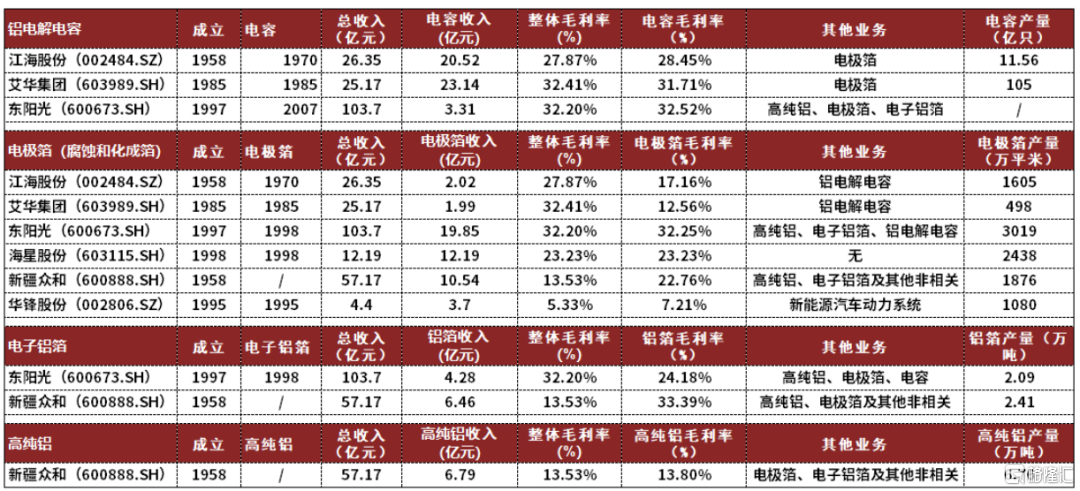

鋁電解電容由電極箔中間隔着電解紙卷繞後浸漬工作電解液並密封在鋁殼中,卷繞工藝和設備都相對簡單,核心難點和關鍵成本都來自電極箔材料。根據江海股份公吿,鋁電解電容生產成本眾,原材料、人工和製造費用分別佔比86%、6%和8%。原材料中電極箔佔比73%,其中陽極箔和陰極箔分別為69%和4%,陽極箔是影響鋁電解電容性能(額定電壓、經典容量)的關鍵材料,陰極箔只發揮電極引出功能。

陽極箔和陰極箔分別通過化成和腐蝕工藝製造而來,因此又分別被稱為化成箔和腐蝕箔。其中腐蝕箔利用電化學擴面腐蝕技術,在通電情況下使光箔與酸類化學制劑接觸,腐蝕形成緻密孔洞,工藝流程主要包括水洗、兩級電解、後處理和乾燥,其中第一級電解用來發孔,第二級電解用來擴孔,目的是擴大表面積增加電容容量,因此是決定鋁電解電容容量的關鍵一步;化成箔則基於腐蝕箔,在特定電解液中施加電壓,使得腐蝕箔與特定電解液接觸時表面孔洞上形成由氧化鋁構成的氧化膜作為電介質。由於化成箔工藝流程只比腐蝕箔多一道化成工序,生產廠商一般同時生產兩種產品。

電極箔是生產鋁電解電容器的專用材料,行業參與者包括兩類,一類是眾多電容廠商向上遊拓展,降低生產成本並且保證產品質量,日本廠商NCC和Nichicon為全球龍頭,中國大陸廠商包括江海股份、艾華集團和東陽光等;另一類是專門的電極箔供應商,日本廠商JCC為全球龍頭,中國大陸的龍頭廠商包括東陽光、海星股份、新疆眾和和華鋒股份等。

電費是影響電極箔價格和鋁電解電容廠商生產成本的關鍵因素。根據東陽光和海星股份公吿,化成箔生產成本中原材料(電子鋁箔)、人工、製造費用和電力費用佔比依次為32%、4%、22%和42%。電子鋁箔由高純鋁製造而來,成本佔比近80%,因此電子鋁箔價格主要受鋁價波動影響。電力費用則取決於電極箔生產地的電價。根據相關上市公司公吿,內蒙古、新疆、四川、陝西和湖北等地是我國化成箔的主要生產地,受2021年8月以來全國各地區電價上漲的影響,部分小規模廠商成本壓力大,面臨產能被出清的風險。

圖表30:鋁電解電容成本拆分(數據為2020年)

資料來源:TDK官網,海星股份公吿,新疆眾和公吿,東陽光官網,江海股份公吿,中金公司研究部

圖表31:國產鋁電解電容器產業鏈廠商一覽(業績指標為2020年)

資料來源:萬得資訊,相關上市公司年報,招股書,中金公司研究部