全球各大資本市場都在思考最近一次的美國聯邦公開市場委員會會議發表的重磅聲明,其表示將加快縮減債券購買規模,並預計在2022年加息三次,以控制通貨膨脹的速度。

這一關鍵性的表述對於股市投資者來説意味着什麼?

由歷史數據來看,加息週期的開啟,並非什麼壞事。德意志銀行的分析師在新近發表的研究報吿中表示,從日線看,標準普爾500指數(S&P 500)的平均價格在美聯儲加息週期第一年通常都會出現穩健的增長,即365天后實現平均回報率約為7.7%。

但是,這一次出現的加息週期,卻完全不同於我們之前所經歷的任何時期,很多分析師甚至認為這將會成為他們生平罕見的特殊狀況。因此,簡單遵循過去的經驗,有機會將產生巨大的偏差。

於是乎,在空前複雜的內外新形勢和新時代背景之下,如何進行週期切換,如何去偽存真,如何重新在不確定性中尋找確定性,是非常值得每個市場參與者進入深入的思考。

而繼續聚焦在高景氣賽道,及投資護城河不斷加深的企業,也許是在不確定性中尋找確定性的最佳選擇之一。

確定性投資的精要:聚焦碳中和高景氣賽道,把握核心風口

“碳中和”板塊或相關領域,無疑是當前及中長期景氣度不斷走高,及確定性最大的投資方向之一。

無論是碳交易市場,還是在負碳排放領域的CCUS等方面,今年以來均取得了新的突破和進展,項目持續落地,碳排放權的交易量持續放大,交易價格節節攀升。

隨着年末第一個履約期截止日期的臨近,全國碳排放權交易市場火速升温,交易活躍度不斷提升。截至上週收市,全國碳市場自踏入12月以來成交量達到8736萬噸,成交金額約35億元,分別較上月環比提升約279%和274%,對應的每噸成交均價在40元人民幣附近。據公開數據統計,自上線以來,全國碳交易市場的碳排放配額(CEA)累計成交量1.3億噸,累計成交額約53.6億元人民幣。

從海外市場來看,今年歐盟碳交易價屢屢刷新歷史記錄,從7月底的50歐元/噸攀升到12月的90歐元/噸,有不少業內人士認為碳交易價格年內有望衝至100歐元/噸。

據悉,在碳交易活躍、碳價格日益高企的同時,碳期貨的上市正在推進當中。在剛剛召開的中國第17屆中國(深圳)國際期貨大會上,中國證監會副主席方星海發言表示下一步要堅定信心推動期貨市場建設,其中便包括了推進碳排放權等期貨品種創新工作;廣州期貨交易所總經理朱麗紅則稱,中國有世界上規模最大的碳市場,未來碳期貨上市後,中國有潛力成為全球最大的碳衍生品市場。

正如國信證券預計,隨着市場的完善、覆蓋範圍的增加,交易將越來越活躍,至2030年,全國碳交易市場交易規模或將達到1000億元以上。業內預計,長期來看,包括碳衍生品在內的,我國碳資產交易市場規模或將達到2萬億~3萬億元。如此市場規模,也有望支撐碳排放權成為一個全新的大資產類別。

因此,對應而來,碳交易和碳資產管理業務是大有可為的,也是放之四海而皆準的大趨勢。

《金融時報》也指出,全球範圍內,更高的碳價意味着企業排放成本愈發昂貴。

這將使得類似碳封存、碳捕捉等CCUS技術的成本效益大幅提升。碳價大幅走高間接改善了CCUS的投資機會,市場開始對這些成本較高的脱碳技術另眼相看了。

業內人士指出,若未來數年歐盟碳價或全球主流市場碳排放權交易價格繼續維持在高位,有機會引發相關脱碳項目或技術的大規模投資,從目前發展勢頭來看,大概率將會成行。這將有機會進一步“解鎖”碳中和賽道以幾何級數增長的機會。

筆者認為,在碳中和賽道內有着重要位置的碳交易與碳資產管理業務,以及在產業鏈條向前延伸的碳諮詢與碳規劃業務,都是有着較強的底層發展邏輯的;而能夠直接幫助解決碳排放問題的負碳排放領域,在實現推動碳中和的整個過程中更是不可或缺的,這些核心風口或在不久的將來都會迎來一個難以估量的爆發期、成長期。

毫無疑問,邁入黃金期的碳中和賽道,及以上提到的核心風口,已充分滿足巴菲特滾雪球理論中“長坡、厚雪”的定義,在如此具有確定性和成長性兼備的賽道中,勢必將會有一眾優質的玩家最終能夠脱穎而出。

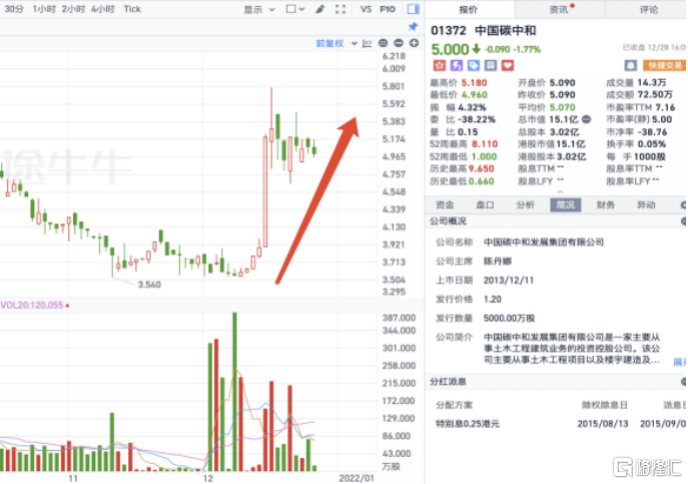

若用價值投資的思路繼續篩選,可着重留意那些“護城河”不斷得到鞏固的玩家,近期接連公吿重要事項的中國碳中和(1372.HK)便是其中之一。公司股價從近期最低位起算上漲幅度已超過40%,再次成為港股碳中和概念板塊的領頭羊。

(圖片來源:富途牛牛行情繫統)

“護城河”不斷得到鞏固的領先的碳中和上市公司

作為港股市場內唯一的一家同時從事碳匯資產開發、碳諮詢和碳規劃與碳資產管理業務,並聚焦在負碳排放領域的上市公司,中國碳中和定然是港股碳中和板塊中最為純正的概念股之一。

今年以來,中國碳中和股價累計上漲約380%,在板塊內排行第一,引起市場多方關注。

12月21日,中國碳中和公佈了最新的整合碳中和業務戰略組織架構,進一步明確分工並強化協調。標誌着更清晰的戰略藍圖的確立,和更敏捷的組織的組建成功。

公司在公吿中指出,認為這是一次“碳中和業務治理與執行”體系的升級,並確定了將由經驗豐富的管理層團隊,以及多名專業的業內資深人士和技術人員,分別在碳中和業務各個領域的重要崗位上擔任領導角色。

筆者認為,公司所從事的碳中和業務,其本質是以專業技術與金融兩者結合為基礎來進行的,中國碳中和在這兩個方向,均擁有卓越人才(學歷資歷均優)團隊和業內權威專家團隊,就目前來看,公司人力資源的綜合實力,在港股市場內碳中和賽道中也是絕無僅有的。

碳中和賽道及上市公司的投資,一般以掌握技術和技術人才等優勢作為其衡量價值的重要尺度。在對於業務發展極為重要的專業技術人才和權威專家團隊方面,中國碳中和在業內是首屈一指的。

比如我們看到了,由清華大學博士後姜冬梅博士擔任公司首席科學家和戰略發展委員會主席,她在碳中和事業、環保產業及碳資產開發方面有着極為豐富經驗和卓越的行業聲譽,其曾受邀在聯合國紐約總部講座《應對全球氣候變化》,及參與編制《中國–聯合國第二次、第三次國家排放清單》,是業內公認的頂尖的權威專家;擔任公司碳資產管理部總經理劉慶強先生,其曾在國內外多家大型機構從事過碳資產管理相關業務;擔任公司碳信息技術部聯席總經理的兩位博士——劉寧博士和朱繼業博士,畢業於北大以及南京大學的兩位博士,其分別為中國環境影響評價領域和中國環境規劃領域的權威專家。

在負碳排放業務板塊,曾在中國民航局負責節能減排工作,深度參與聯合國氣候變化框架公約及國際民航組織氣候進程的馬湘山博士,出任公司工業負碳部總經理,馬博士是清華大學博士後,曾任澳大利亞全球碳捕集與封存研究院中國區總經理。該部門的另外一位重磅人物則為陸詩建博士,其將出任公司工業負碳部總工程師,陸詩建博士的主要研究領域之一——雙熱泵二氧化碳捕集技術,經鑑定已達到國際領先水平。

另一方面,中國碳中和在金融領域的人才建設與人才梯隊,一直是它被市場所關注到的優勢之一。

比如,管理層團隊裏的董事局主席陳丹娜女士,畢業於香港大學及美國波士頓大學,取得經濟學碩士學位,亦擁有CFA專業資格。公司行政總裁和執行董事陳歆瑋先生,北大畢業,曾經就職於中金公司、瑞士銀行、美林證券、野村證券等擔任金融行業負責人,擁有20多年全球資本市場經驗和視野。就任公司執行董事和本集團投資委員會主席的邸靈先生,清華大學畢業,曾任軟銀中國資本常務副總裁和軟銀綠色投資基金有限公司總裁。

可見,公司在金融領域的管理人才,有能力提供包括戰略規劃、資本運作或後續融資擴張計劃等重要的支持,能夠為公司長期發展和投資價值的釋放保駕護航。

從以上公吿的組織和人才陣容來看,可謂星光熠熠,耀目過人。

簡單總結起來,中國碳中和的人力資源實力與以金融和技術相結合的權威專家團隊優勢,正是構成其高聳的競爭性壁壘的重要部分。

公司碳中和業務各板塊、分部的組織架構,與業務發展相關的重要的崗位,均已各就各位,呈現出的是一副“捲起袖子大幹一場”的狀態。

如果説公司此前實施的業務和戰略轉型是吿訴了市場它們要如何做,這一次自上而下的“碳中和業務治理與執行”體系的升級則對外界傳遞出的信息是為什麼中國碳中和能夠有充分的能力去推動戰略的實施,支撐業務的長期發展和為股東創造長期價值。

因此,這份公吿可算得上是公司內在價值重塑和“護城河”形成的一次強烈的信號。與此同時,這一公吿也將預示着公司在碳中和業務的商業化進程加速。

值得注意的一點,從公吿中可知,公司的碳中和業務板塊,將分為碳資產經營與管理及負碳業務兩大業務板塊,其中碳資產經營與管理包括碳資產管理部及碳信息技術部,而負碳業務則包括工業負碳部及自然負碳部。

筆者認為,公吿再次明確和細化公司多個業務的具體發展方向,對於未來高度把握和評估公司投資價值是很必要的,也是對公司業務框架分析進一步明晰。

近期多個重大項目開啟和合作的公吿,更是充分驗證了公司經重塑之後執行落地能力的快速提升。

比如在碳資產管理業務的碳資產管理方面,公司在12月27日晚間發佈的公吿顯示,集團旗下企業已於近期完成國家自願減排量和排放權交易註冊登記帳户開立,並在北京綠色交易所和上海環境能源交易所完成碳排放權交易帳户的開立。連同2021年7月13日公吿的在深圳排放權交易所開户和2021年4月29日公吿在全球兩大自願減排交易平台(Gold Standard和Verra)開户,標誌着中國碳中和在中國國內和國際的碳資產交易與管理多層次基礎設施的構建已宣吿基本完成,這是其積極拓展全球碳資產交易和管理的重要組成部分。

在其碳資產管理業務的碳信息技術方面,標誌性事件之一為今年9月份,中國碳中和與百億市值的金融科技上市公司銀之傑簽署《投資協議》,雙方擬共同投資設立合資公司加速發展碳數字化業務。

由於碳數字化是實現碳諮詢和碳規劃、碳資產開發、碳交易和碳資產管理等多個環節的重要底層基礎,該服務或技術的供給緩慢或將導致嚴重限制了諸多碳中和業務環節的發展,在影響運行效率之餘也給整個產業鏈帶來巨大的“損耗”,這會對碳達峯碳中和目標的實現形成較大的阻礙,因此,打破“屏障”是勢在必行的事,顯然中國碳中和與其戰略合作伙伴銀之傑結合併發揮雙方各自的優勢,走在了推動產業發展的前列。

而另一個標誌性事件則為中國碳中和在12月初發布的公吿,其表示收到中國黑龍江商務廳中標通知書,將為中國黑龍江自由貿易試驗提供“建設綠色自貿試驗區行動計劃評估諮詢服務”。公司將對黑龍江自貿試驗區重點產業碳排放水平進行摸底,以2028年碳達峯為目標為黑龍江自貿試驗區制定雙碳減排計劃,推動提前實現雙碳目標。這也是該公司首次獲得的國家級自貿試驗區碳中和項目,充分印證着其在碳諮詢領域業務實現的重大突破。

如公吿內容所述,此次中標的項目將直接覆蓋黑龍江自貿試驗區20個高新技術園區,涉及4萬餘家企業,使得公司碳諮詢、碳規劃和碳中和信息化的產品獲得了巨大的應用場景,併為後續的碳資產開發和經營領域打下堅實基礎。

從近期的一則公吿中,亦可看到中國碳中和在其負碳排放業務的發展方面,同樣取得了較為重要的突破。

12月19日晚間,公司公吿與中國中化控股有限責任公司(以下簡稱“中國中化”)旗下全資子公司中化環境達成戰略合作,並開始碳資產開發。

據悉,擁有22萬員工的中國中化是國務院國資委監管的大型國有企業,其業務範圍覆蓋生命科學、材料科學、石油化工、環境科學、橡膠輪胎、機械裝備、城市運營、產業金融等八大領域,是全球規模最大的綜合性化工企業。

中國碳中和與負責環境科學業務板塊的中國中化旗下全資子公司中化環境達成戰略合作這一事件,將成為未來繼續深化和擴展與中國中化其他業務板塊合作的重要參考“樣板間”。據瞭解,中國碳中和通過與中國中化旗下全資子公司中化環境達成戰略合作協議這一事件,意味着在與中國中化未來全面合作的深化已是暢通無阻,“綠燈全開”,並且取得了較為優厚的條件和成果,這一事件將給公司業績帶來重大利好,值得關注。

而中國碳中和聚焦在負碳排放領域的碳資產開發業務,能夠成功與全球知名大型企業集團簽訂戰略合作協議,也充分體現了本集團該業務領域的競爭力和專業水平。類似與中國中化的成功合作模式,有望在未來得到持續的複製。

因此基本可以認為,公司與中國中化達成戰略合作事件的出現,也標誌着公司在包括碳資產開發在內的負碳排放業務進入到實質性的加速落地發展階段。同時也將拉動公司碳資產管理分部旗下業務,如碳諮詢和碳規劃,碳中和信息化及碳資產管理帶來相關發展機遇。這一次重大的起點,確實是不容小覷的。

結尾部分

透過近期發生的重要公吿和事件,不難總結出,反映中國碳中和長期投資價值的“護城河”,得到了重塑並持續加強鞏固,另一方面支撐着公司內生性成長能力釋放的業務發展邏輯再次得到了明確和聚焦,並在各業務層面和板塊中,成功取得了較為全面性的突破。

以上這些信號的出現,或預示着中國碳中和有望進入到新一輪的成長當中,爆發在即,所以這就很好的解釋了近期公司股價為何重拾強勢,其背後是有着深層次的原因的。

同時可按此推斷,當前的中國碳中和所展現強勢或許僅是開始,而有意挖掘碳中和投資機會的投資者,可密切關注該公司的發展動態。