本文來自:策略李立峯與行業配置筆記 ,作者:華西策略團隊

投資要點

一、全球市場的角度來看,以日常消費品、非日常消費品、醫療保健為代表的消費股長期領跑市場,消費股是長期投資優選。2000年至今,美股和A股市場消費板塊分別佔據了漲幅TOP50牛股的50%和42%,且具有明顯的超額收益。

二、共享消費擴容與消費升級紅利是中長期投資主線。1)中國經濟正經歷由投資拉動向消費、服務、科技驅動的轉型;2)中國人均GDP突破1萬美元,財富積累支持消費擴容。從國際經驗來看,人均GDP突破1萬美元后,居民邊際消費隨着收入增長而上升,服務消費佔比抬升;3)人口結構變遷催生多重消費需求。65-75後是財富積累最多的“富裕世代”,有較強的消費意願;85-90後已成為社會中堅力量,是家庭化、品質化消費的主力;95-00後的年輕世代成長於移動互聯網發展最快速的階段,引領新消費、國潮的崛起;4)科技創新驅動消費升級新浪潮。新技術豐富供給、激發消費潛力;新需求引導創新方向、輔助高質量供給。

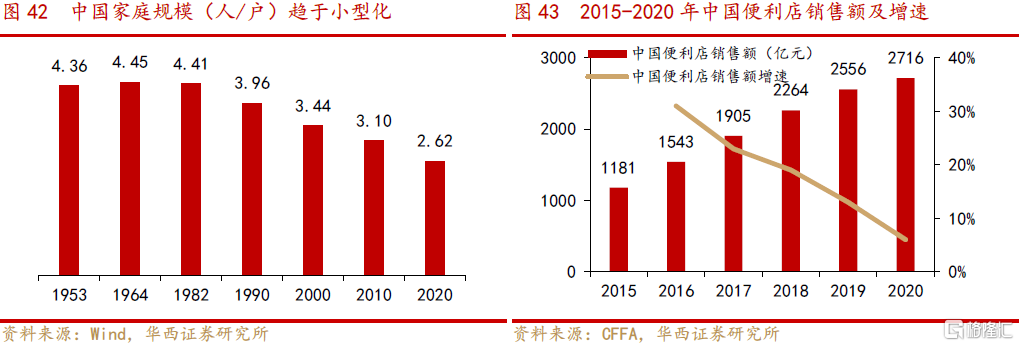

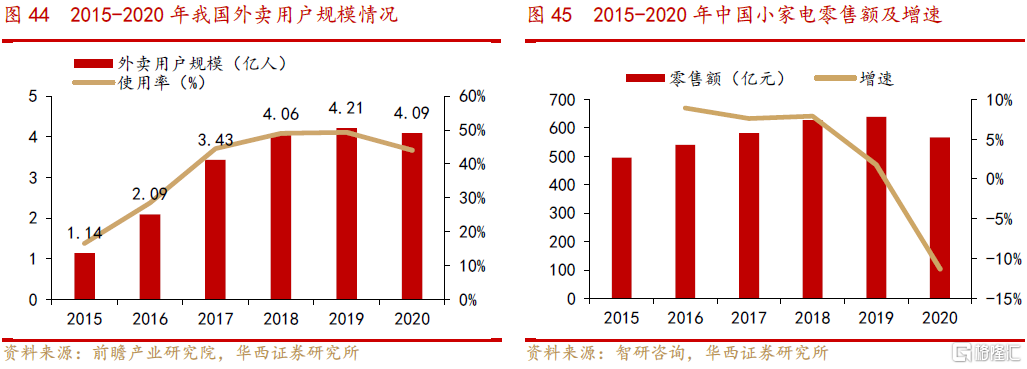

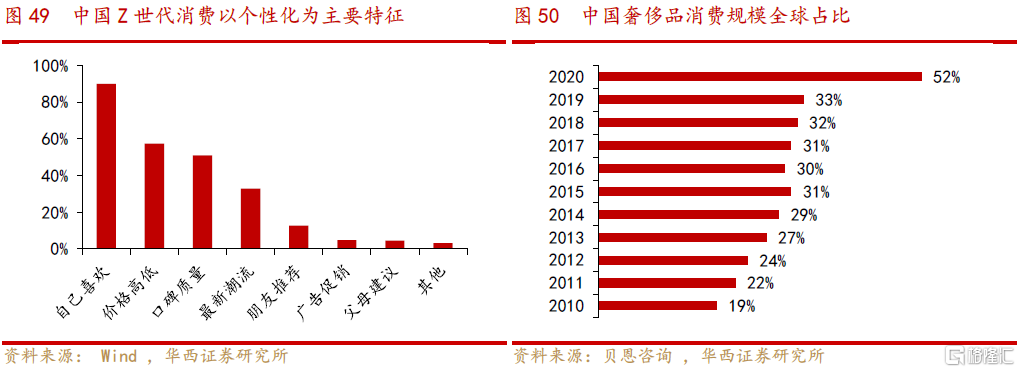

三、中國消費升級的路徑。1)從生存型消費向發展享受型消費轉變。例如汽車電動智能化、交通方式省時化、購物方式便捷化等;2)家庭結構小型化催生個人化、便捷化消費。由於人口與家庭結構的變化,我國越來越多的消費需求在貼近居民的便利店、外賣等中小業態零售模式中得以滿足,同時小家電市場迅速發展;3)個性化、悦己型消費興起。年輕世代追求個性獨特、體驗新奇的消費形式且富有民族情懷,已成為我國個性化消費增長的主要驅動力,並不斷引領着時尚珠寶、潮流服飾、手辦潮玩、新式食飲等潮流市場快速發展;4)本土品牌崛起。隨着我國核心消費人羣轉變和中國傳統文化的迴歸,我們也同樣迎來了服裝、美粧等領域國貨品牌快速發展。

四、消費升級背景下的三條投資主線:

1)日常消費品領域,關注受益於量價齊升的高端/次高端白酒、健康化趨勢下大眾食品新品類;家庭小型化趨勢下,關注便捷化消費相關的預製菜、複合調味品、冷鏈等;政策積極引導下,境外消費持續迴流,關注免税、國貨崛起主題;

2)耐用消費品向舒適、環保、智能化升級,關注:新能源汽車、智能可穿戴設備、智能家居等;

3)服務消費領域,新技術的應用驅動消費場景迭代升級,關注:線上購物、線上醫療等。

正文

01國內外經驗看,消費股是長期投資優選

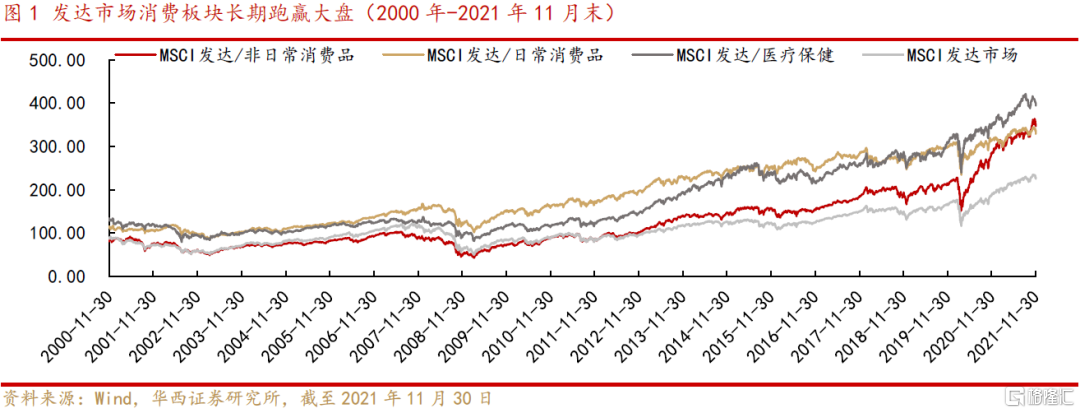

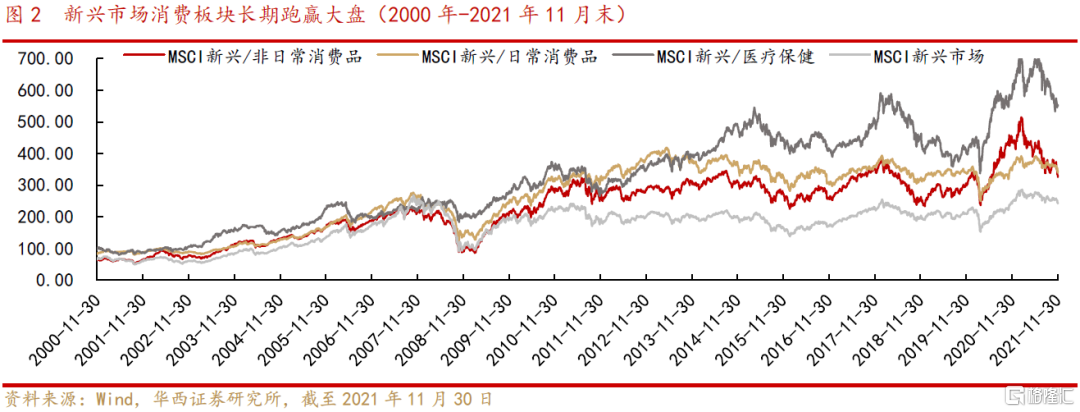

全球市場的角度來看,以日常消費品、非日常消費品、醫療保健為代表的消費股長期領跑市場,消費股是長期投資優選。2000年以來,MSCI發達市場日常消費品、非日常消費品和醫療保健指數長期走勢明顯強於MSCI發達市場;同樣在新興市場中,近21年,MSCI新興市場消費指數(日常消費品、非日常消費品和醫療保健)長期走勢也均位於市場基準之上。

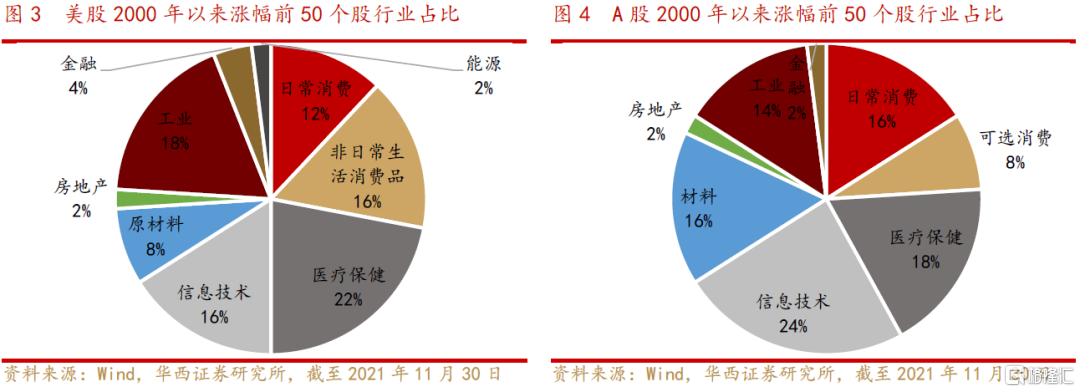

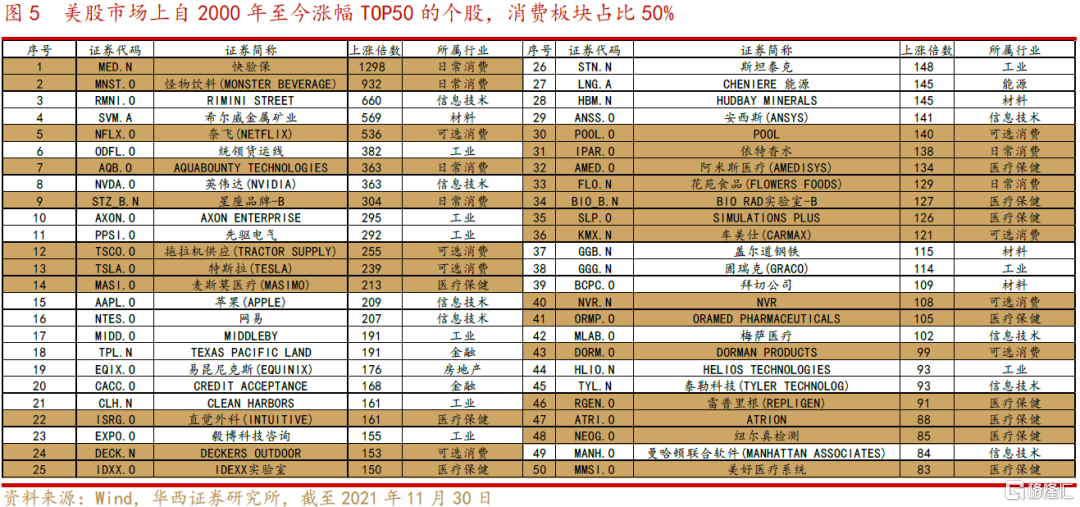

以美股市場為例,2000年至今(2021年11月末),消費板塊(日常消費、可選消費和醫療保健)佔據了美股漲幅TOP50牛股的半壁江山,且具有明顯的超額收益。在該期間漲幅前50只個股中,大消費板塊佔據25個席位,佔比高達50%。具體看,醫療保健/非日常生活消費/日常消費佔比分別22%、16%、12%。

2000年至今(2021年11月末),A股市場消費板塊(日常消費、可選消費和醫療保健)也同樣表現優異。在該期間A股市場漲幅前50只個股中,消費板塊佔比42%。具體看,醫療保健/日常消費/可選消費佔比分別18%(9只)、16%(8只)、8%(4只)。

醫療保健板塊的9只個股中,片仔癀上漲182倍,恆瑞醫藥上漲115倍,長春高新上漲81倍,雲南白藥上漲63倍,通策醫療上漲51倍,華蘭生物上漲44倍,新和成、康泰生物、泰格醫藥上漲30倍以上。

日常消費板塊的8只個股中,白酒佔了6席,貴州茅台自2000年至今漲了405倍,山西汾酒上漲244倍,瀘州老窖上漲140倍,五糧液上漲84倍,古井貢上漲56倍、捨得酒業上漲38倍。另外2席中,伊利股份上漲57倍,雙匯發展上漲34倍。

可選消費板塊的4只個股中,格力電器自2000年至今上漲92倍,福耀玻璃上漲79倍,蘇泊爾上漲近46倍,長安汽車上漲33倍。

02共享消費擴容與消費升級紅利是中長期投資主線

2.1.消費為內需戰略基石,消費市場規模優勢仍有提升空間

中國經濟正經歷由投資拉動向消費、服務、科技驅動的轉型。2011年之後,中國經濟吿別過去30多年10%左右的高速增長,GDP增速從2011年的9.55%下降至2019年的6.00%。這個階段是中國經濟社會的轉型發展時期,過去依靠要素投入、投資驅動的粗放式發展模式受到勞動力供給結構性不足、產能過剩、生態環境惡化、外需乏力等因素的制約,經濟的增長驅動因素從出口和投資向消費、服務和科技轉型。發揮國內消費市場規模優勢,共享消費升級紅利是未來政策重點支持方向,也是資本市場中長期投資主線。

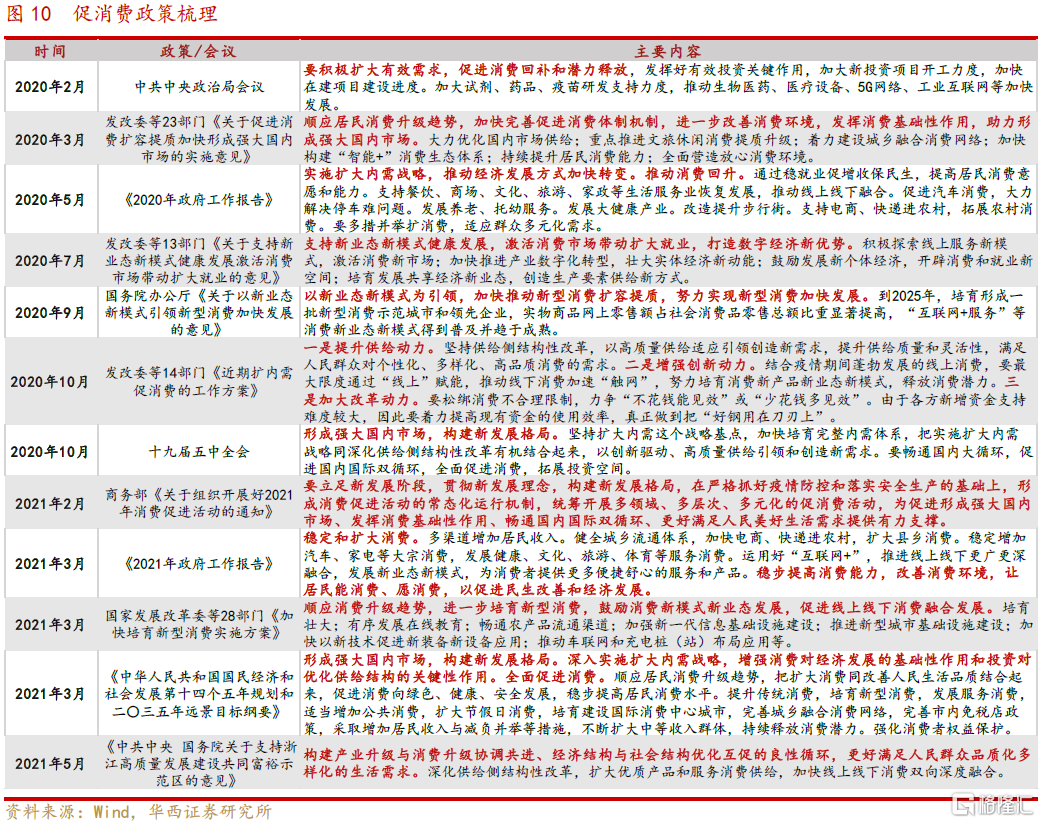

1)雙循環格局下,消費為內需戰略基石。十九屆五中全會首次提出“要加快構建以國內大循環為主體、國內國際雙循環相互促進的新發展格局”,全面促進消費,拓展投資空間,定下了“十四五”期間全面促進消費的基調。

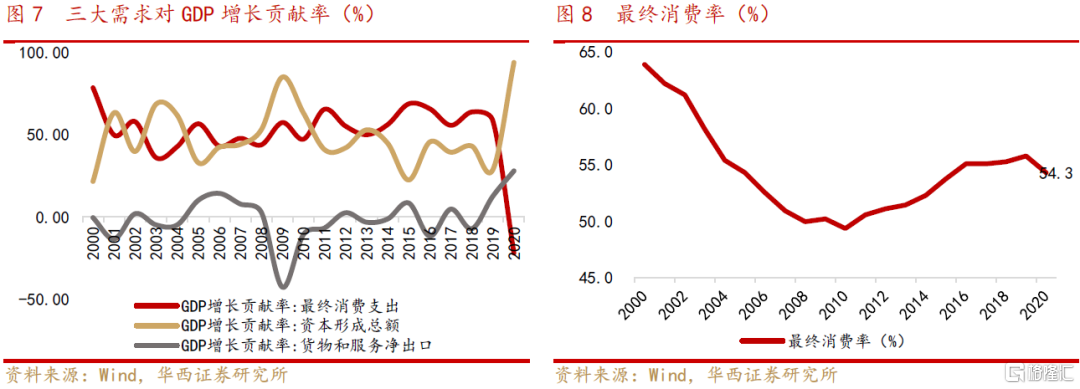

2)2014年起消費逐步取代投資成為我國經濟增長的主動力。2011-2019年,最終消費率平均為53.4%,2019年最終消費率達55.8%,最終消費支出對GDP貢獻率達58.6%,對GDP增長的拉動達到3.5%;2020年居民消費受到新冠肺炎疫情的衝擊,但最終消費支出佔GDP的比重仍然達到54.3%,消費對經濟增長的“壓艙石”作用顯著。

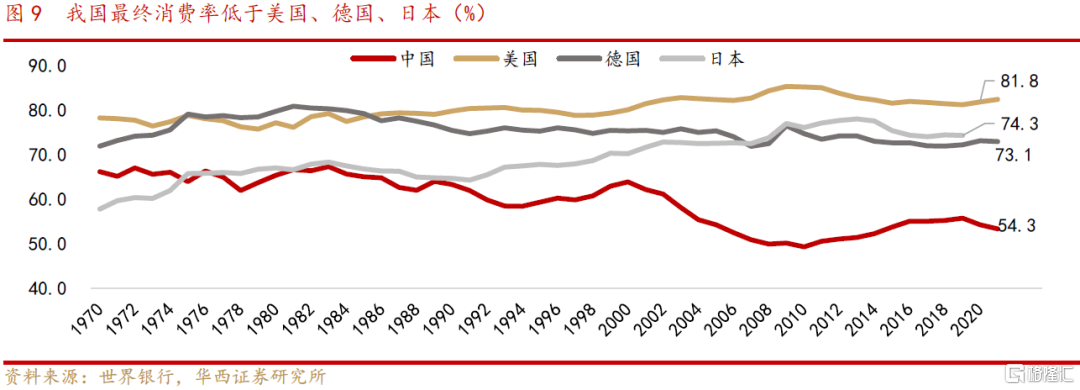

3)我國消費市場具備超大規模的優勢,釋放居民消費潛力仍有較大提升空間。橫向對比看,2011-2019年,美國、德國、日本的最終消費率平均值為82.4%、72.9%、75.9%,中國僅為53.4%;2020年我國最終消費率為54.3%,也遠低於美國、德國、日本等發達國家。往後看,在十四億多的龐大人口和全產業鏈優勢之下,我國內需潛力十足,超大規模市場的優勢還有挖掘的空間,消費對經濟增長的貢獻率有望逐步提升。根據國家信息中心《我國國內市場規模和潛力測算及發展趨勢展望》中測算,2025年我國消費率將提升至59.5%左右,2035年提升至68.1%左右。

4)促進消費擴容和消費升級是共同富裕的政策內涵之一。中央經濟工作會議指出,“要把擴大消費同改善人民生活品質結合起來”。中央財經委員會第十次會議強調,“共同富裕是人民羣眾物質生活和精神生活都富裕,涵蓋物質、精神、文化、社會等相關領域,是多維度的富裕。”從中央財經委表述和浙江共同富裕示範區實施方案的總體目標來看,消費升級是政策支持的方向之一,通過完善收入分配製度、擴大中等收入羣體規模,釋放居民消費潛力,做大“消費升級紅利”的蛋糕。

2.2.中國人均GDP突破1萬美元,財富積累支持消費擴容

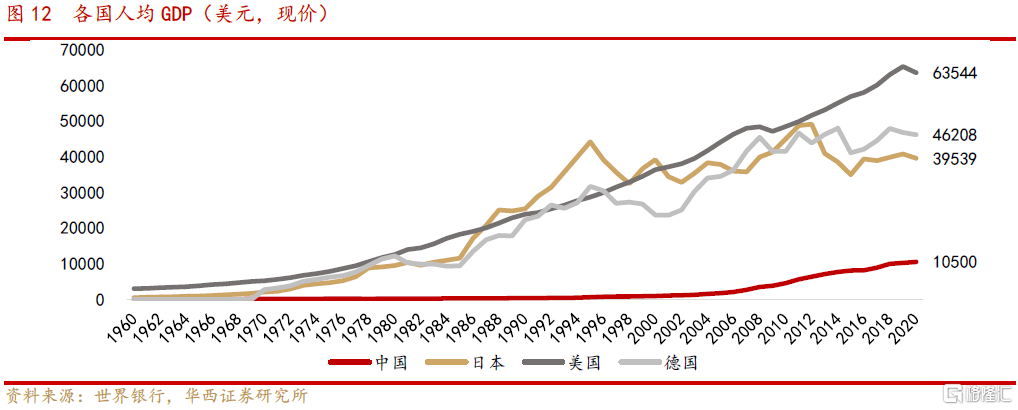

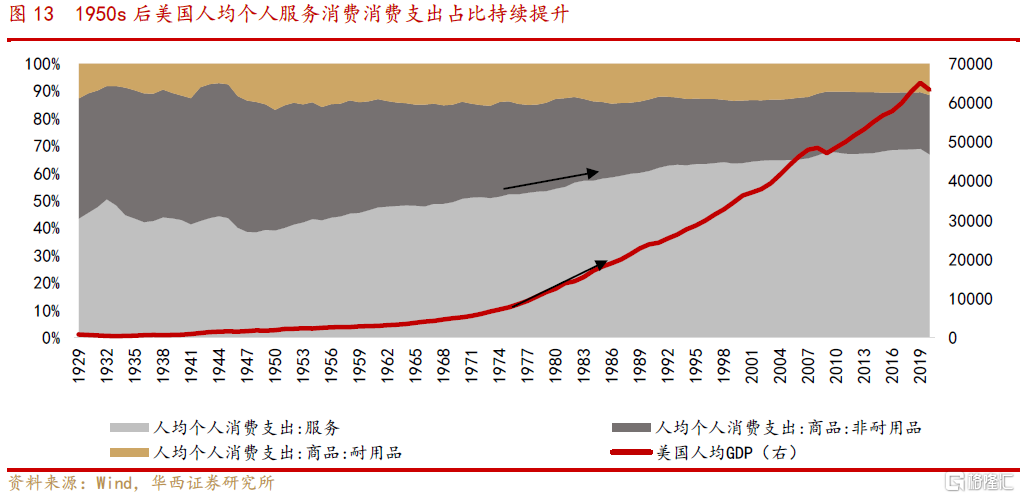

從國際經驗來看,人均GDP突破1萬美元后,居民邊際消費隨着收入增長而上升,服務消費佔比抬升。參考美國的經驗,人均 GDP 達到 1 萬美元左右時,居民收入進入相對富裕階段,前期製造業的生產效率的提升帶來回報,增加了閒暇時間、降低產品價格,使得休閒和消費大幅增加。美國在1978年人均GDP超過1萬美元,1988年人均GDP超過2萬美元,從人均GDP從1萬美元向2萬美元躍遷的過程中,美國服務消費佔比從53.35%提升至59.16%,提升了6.49個百分點。2019年,我國人均GDP突破1萬美元,躍入中等偏高收入國家行列,隨着居民收入的提升,我國商品消費也有望將向服務消費升級。

共同富裕的實現路徑要求擴大中等收入羣體規模,釋放居民消費潛力,促進消費擴容與消費升級。過去二十年,我國中等收入羣體規模大幅增長。根據國家統計局的定義,中等收入家庭的標準是2018年價格下家庭年收入(典型三口之家)在10萬元至50萬元的家庭。1995年至2018年,我國中等收入者比重從0.2%上升至29.4%。我國中等收入羣體具備“升級型”的消費特點,是推動消費升級的重要動力。李實、楊修娜根據中國收入住户調查(CHIP)數據計算的結果顯示,我國中等收入羣體的人口規模在全國僅佔29.4%,但中等收入羣體的消費總支出約佔全國總體的46.5%。其中,居住消費支出佔全國的47.7%,醫療支出佔全國的43.2%,教育支出佔全國的45.2%。共同富裕的內涵之一在於“擴大中等收入羣體比重,增加低收入羣體收入,合理調節高收入,取締非法收入,形成中間大、兩頭小的橄欖型分配結構”,中等收入羣體的規模的擴大,將促進住房、醫療、教育、耐用消費和服務消費的需求。根據劉世錦在《新倍增戰略》中的測算,到2035年以前,有可能使中等收入羣體規模達到8億-9億人,低收入人羣進入中等收入羣體後,將進一步釋放居民消費潛力,促進消費升級。

2.3.人口結構變遷催生多重消費需求

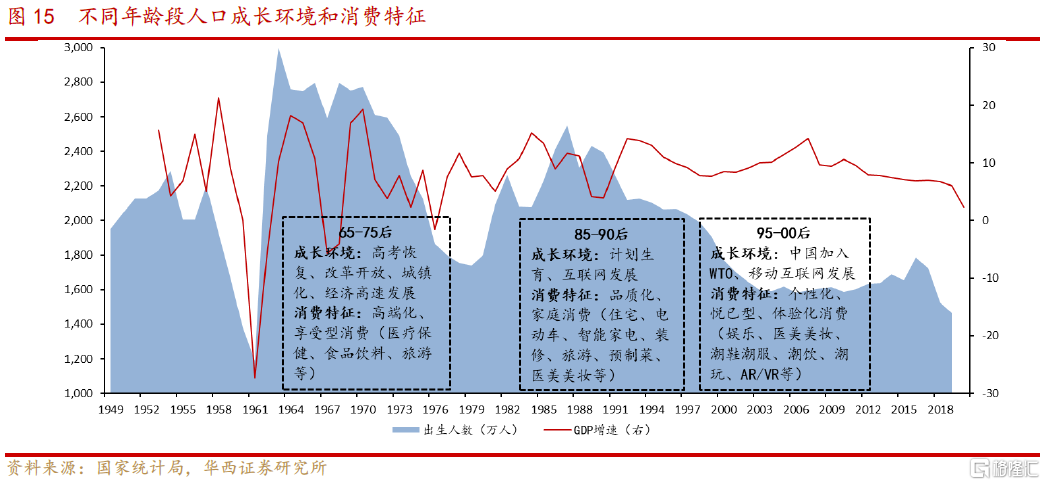

出生於新中國成立後第一波“嬰兒潮”的65-75後的老齡人口,是恢復高考後第一代接受高等教育的人口,很多老齡人口都把握了時代機遇,抓住改革開放和城鎮化的浪潮,享受了財富紅利,他們是財富積累最多的“富裕世代”,有較強的消費意願。

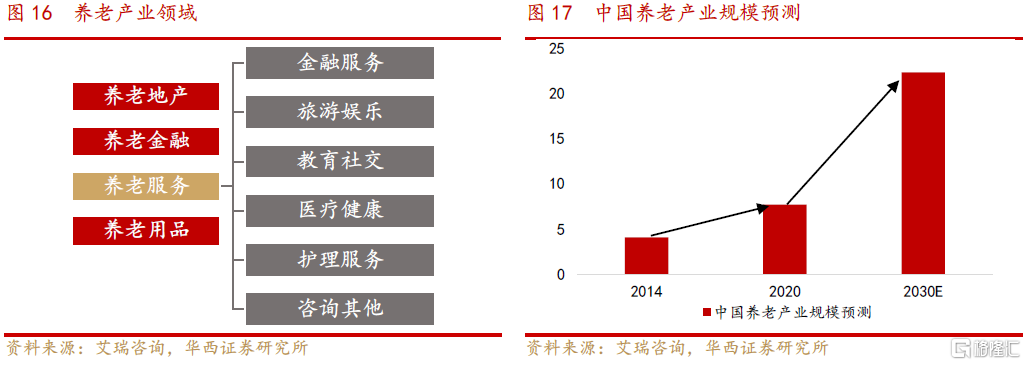

中長期看,我國老齡化趨勢長期難以逆轉,老齡人口占比提升催生養老產業消費需求。第七次人口普查數據顯示,2020年,我國65歲及以上人口19064萬人,占人口比重達13.50%。根據聯合國預測,按照中性情景,中國將在2035年進入超老齡化社會,即65歲及以上老年人口占比超過20%,2050年這一比例將提高至26%,2075年將超過30%。隨着老齡人口占比提升,老年人口藴含較大的消費潛力。根據艾瑞諮詢預測,2020年我國養老產業的市場規模達到7.7萬億元,2030年達到22.3萬億元。

出生於新中國成立後第二波“嬰兒潮”的85-90後,成長於中國經濟高速增長期,獨生子女比例較高,如今已成為社會中堅力量,是家庭化、品質化消費的主力。

中國在1985-1993年間迎來新一波人口出生小高峯,85-90後出生時改革開放已有明顯成效,信息化技術也在迅速發展,他們是信息時代的優先體驗者,並且獨生子女比例較高。在更開放的家庭教育和文化環境中成長,他們有着獨特的生活和消費理念,追求品質化消費。如今85-90後已步入職場,成為社會的中堅力量,對房屋、汽車、家電等家庭化消費,以及對旅遊、醫美美粧、遊戲、預製菜、外賣等享受型、個人化、便捷化的消費需求旺盛。

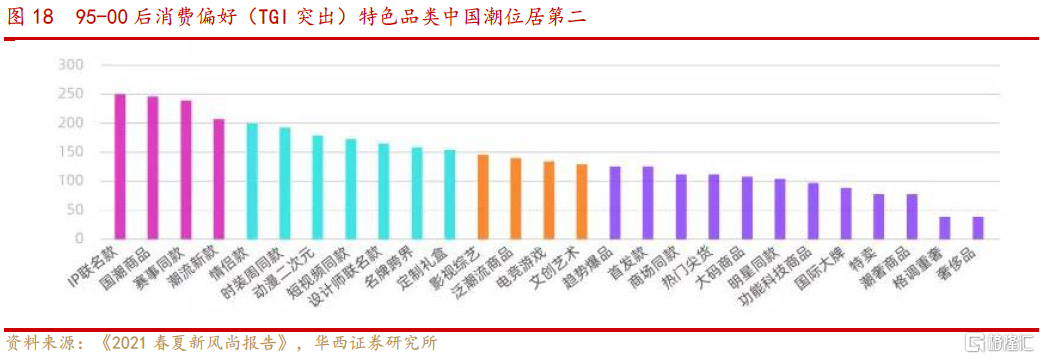

出生於95-00後的年輕世代成長於中國加入WTO、移動互聯網發展最快速的階段,他們在傳承“富裕世代”的財富的同時,民族文化自信感較強,是個性化、悦己型、體驗化消費的核心力量,引領了新消費、國潮的崛起。

95-00後成長於中國經濟、社會、互聯網技術巨大變革時期,移動互聯網讓年輕世代的興趣更加多元。自小伴隨移動互聯網的發展浪潮成長,該羣體的社交感更強,崇尚悦己消費,追求個性化消費。他們在線上娛樂、醫美美粧、潮飲、潮玩、AR/VR等方面的消費潛力正在被激發。同時,大國崛起和文化自信,也影響着年輕世代的消費偏好向着國產潮牌、國貨化粧品傾斜,其強大的文化自信帶動了“新潮國貨”的崛起。

2.4.科技創新驅動消費升級新浪潮

高質量供給進一步創造新需求,新興技術正在賦能消費升級。2021年作為十四五規劃的開局之年,“培育新型消費,發展信息消費、數字消費、綠色消費,鼓勵定製、體驗、智能、時尚消費等新模式新業態發展”是消費建設的主旋律。新技術豐富供給、激發消費潛力;新需求引導創新方向、輔助高質量供給。

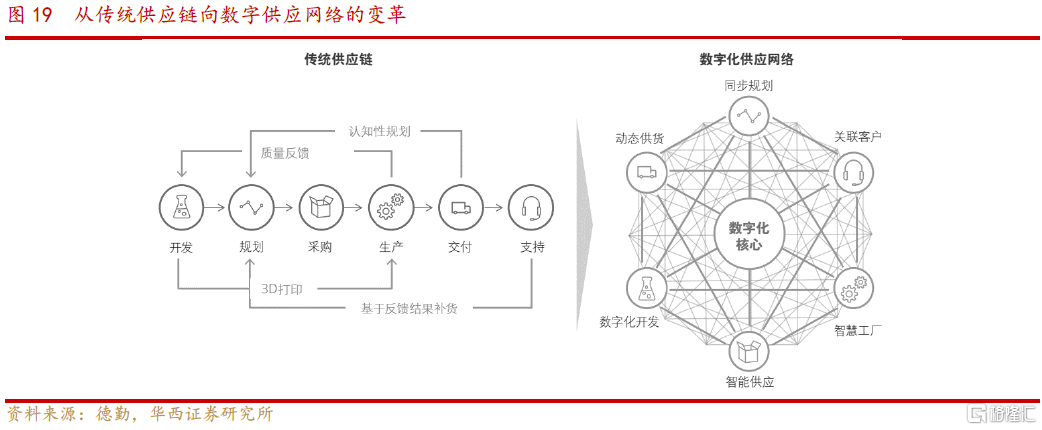

新技術賦能產業數字化轉型。1)產出端,技術進步提振生產效率,重塑全新產品。工業4.0時代,自動化生產和智慧化管理在生產中得到廣泛應用:以銷定產、智能倉儲提高產品週轉效率,全流程可視化的大數據精準分析客户需求,柔性生產系統靈活確定產量。2019年,中國工業機器人使用量佔據世界總量的37.64%。2)供應鏈端,數字化驅動供應網絡的變革,輔助產業降本提效。過去依靠單向鏈式結構的傳統供應鏈受到板塊間信息流壁壘、交互成本高、風險應對能力低等因素的制約。目前的趨勢是以數據賦能全產業鏈協同轉型,深入推進服務業數字化轉型,培育智慧物流、新零售等新增長點。數字化供應鏈藉助大數據、互聯網、區塊鏈等技術,對跨組織的海量的碎片化的數據信息進行採集、加工、共享,開拓新的商業模式。以盒馬鮮生、京東到家為代表的新零售,採用線上線下相結合的O2O模式,實現運營的閉環。以波司登為例的部分鞋服企業,通過數據雲中台的搭建降本提效,調補貨效率提升60%、銷售預測準確率達70%。

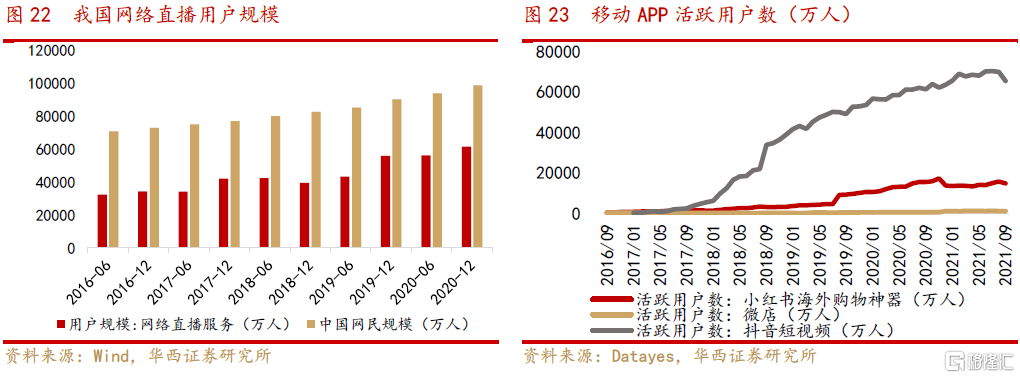

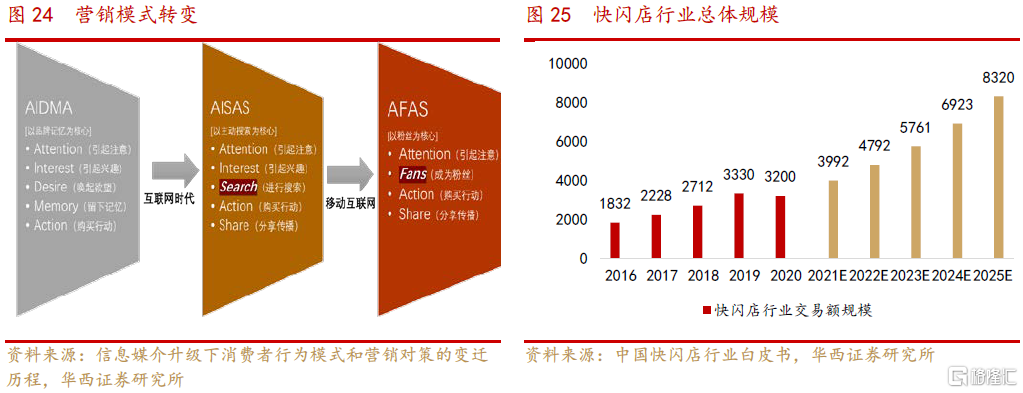

信息消費、數字消費的潛力不斷釋放,消費場景迭代升級,大數據智能推動營銷精準定位。1)消費場景向線上化遷移,短視頻、直播APP的爆發式增長促進了營銷模式的轉變。用户購買行為曾先後經歷了AIDMA(注意-興趣-慾望-記憶-購買)、AISAS(注意-興趣-搜索-購買-分享)和AFAS(注意-成為粉絲-購買-分享)三個階段,目前明星、MCN的直播帶貨、軟廣分享促進粉絲經濟的形成,成為產品銷量走高背後的流量密碼。2020年,我國網絡直播服務的用户規模超過6.1億人次,網絡購物的用户數量接近8億。商務部數據顯示,今年上半年電商直播超 1000 萬場,觀看人次超 500 億;頭部主播李佳琦2021年雙十一預售當天的直播,累計觀看達2.5億人次。2)營銷多樣化,線上線下聯動吸引客羣。現代科技促進了流通業各參與主體間的互動交流,在各環節均開展了多樣化的科技賦能流通的創新探索。隨着商品消費線上分流,線下消費場景將更多強調客户體驗:快閃商店通過迎合當下年輕人獵奇的消費心理,打造短週期的臨時店鋪吸引流量,獲得銷量、口碑的雙贏。《2021中國快閃店行業白皮書》顯示,2020年中國快閃店的規模達3200億元,活動場次突破960萬場;無人商店利用AI智能輔助商品購買和結算,提供便捷的生活服務;美粧、服飾商店通過AR/VR技術的入駐實現個性化產品推薦,提升消費者購物體驗。

03從日本消費變遷看中國消費升級路徑

回顧和我們近鄰日本的消費升級歷程,可以探尋中國的消費升級路徑。按照日本社會學家三浦展在《第四消費時代》中的觀點,近百年來日本消費變遷主要經歷了四個階段:第一消費時代(1912-1944 年:崇尚“西式生活”)、第二消費時代(1945-1973 年:“大眾消費”)、第三消費時代(1974-1995 年:“個性消費”)、第四消費時代(1996-2034 年:“簡約消費”)。

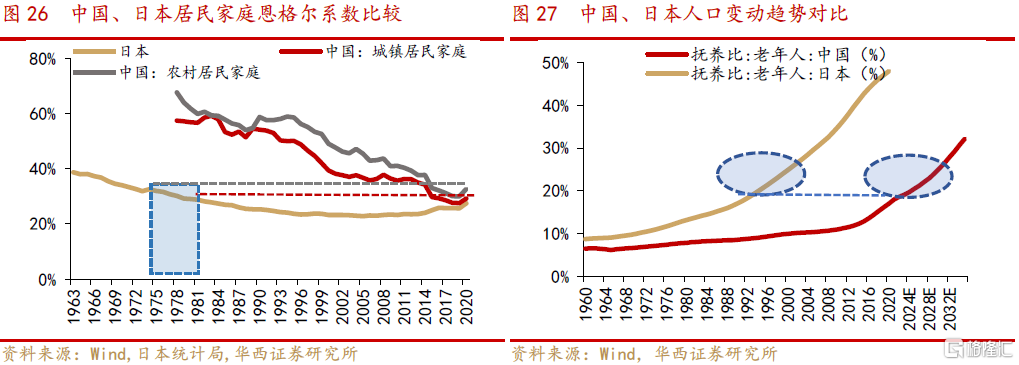

從中國與日本居民恩格爾係數、人口結構對比來看,中國當前處於“第三消費時代”。1)中國當前的富裕程度大致相當於日本1974年和1980年的水平。中國2020年城鎮居民家庭和農村居民家庭的恩格爾係數29.2%和32.7%分別對應日本在1975年和1980年的恩格爾係數32.6%、29.0%;2)中國在2020年的老年人口撫養比大體與日本1990年水平相同。日本老齡人口撫養比在1990年達到17.04%,與我國2020年老年人口撫養比17.02%對應。兩國對比來看,在“第三消費時代”,居民消費偏好大致呈現出從生存型消費向發展享受型消費轉變、家庭結構小型化催生便捷化消費、個性化消費興起、本土品牌崛起的特點。

3.1.從生存型消費向發展享受型消費轉變

70年代到90年代之間,日本居民消費結構經歷了從生存型消費(食品和煙酒、衣着、生活用品)向發展享受型消費(醫療保健、交通通信、教育文化和娛樂類消費)轉變的過程。1)生存型消費中,食品和煙酒類消費支出佔日本居民最終消費總支出的比例由1970年的33.4%大幅下滑至1998年的16.5%;2)發展享受型消費中,三類代表性消費(醫療保健、交通通訊、娛樂教育)支出佔比在1970年到1998年期間均呈現上升趨勢,其中醫療保健類、交通通訊類消費佔比均大致從8%上升至11%,娛樂教育約從9%上升至13%。

在這一階段,日本居民耐用品消費朝着享受化、高端化的方向升級。以汽車為例,80-90年代,日本汽車年銷量持續增長,從80年代初的不足600萬輛增長至90年代末的近800萬輛,期間同比增速均在3%以上;此外,一些設備齊全、乘坐舒適、外形美觀的高級轎車也在這一階段相繼問世,如日產西爾維婭(1975-1979,1979-1983年)、本田Prelude(1978-1982年、1982-1987年、1987-1991年)等。

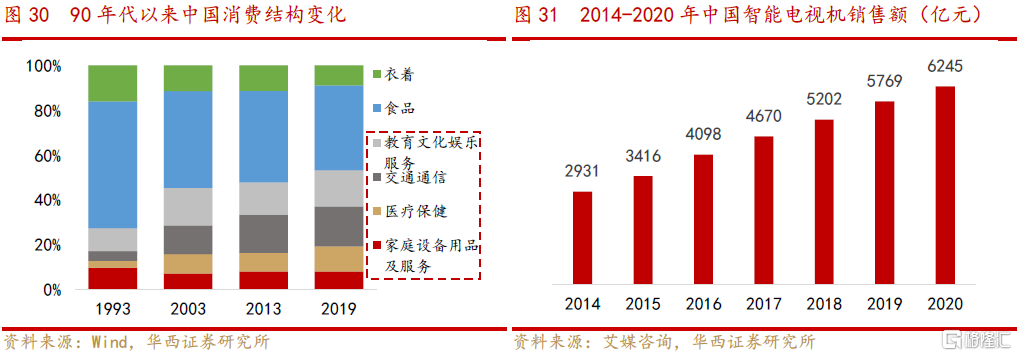

90年代以來,我國居民消費結構經歷了與日本1980s相似的轉變,即從生存型消費向發展享受型消費升級。從全國城鎮居民家庭人均消費結構看,居民對生存類消費佔比逐漸下降,食品和衣着消費佔比由1993年的72.5%收縮至2019年的46.6%;發展類消費佔比呈上升趨勢,衣着、食品以外的消費佔比從1993年的27.5%上升至2019年的53.4%,其中醫療保健類消費佔比從3%上升至11%,提升8個百分點;交通通信消費佔比提升14個百分點;教育文化消費佔比提升6個百分點。

我國日常消費品領域,大眾食品呈現向健康化升級,白酒呈現向高端化升級趨勢;耐用品消費品向更舒適、環保、智能化方向升級。

1)大眾食品呈現健康化升級。隨着我國經濟發展帶來的收入水平提高,居民對食品飲料的需求也逐漸從低層次向高品質升級,安全健康、綠色食品越來越成為人們的首選。啤酒行業表現出從低端向中低端、中端、高端產品升級的趨勢;乳製品行業逐漸從普通白奶向着高端白奶、酸奶及奶酪等方向發展;調味品行業呈現出從普通調味品向功能化、健康化等方向升級。

2)白酒消費需求逐漸從低端轉向中端、次高端和高端。高端白酒競爭力強,量價齊升趨勢最明顯,次高端行業隨着高端酒批價逐漸上行,價格天花板打開,提價帶動業績上行。中國產業信息網數據顯示,在2015-2019年間,我國次高端白酒市場從3%大幅度上升至8%,高端白酒市場從10%上升到13%,中端白酒市場從40%微幅上升到41%,而低端白酒市場則從46%萎縮至38%。

3)家用電器消費智能化。以電視機為例,相比普通彩電,智能網絡電視提升了電視機的功能性,近幾年銷量保持了年均30%左右的增速。根據艾媒諮詢數據,從2014年開始中國智能電視銷售額呈現階梯狀穩步上升,2014年其銷售額是2014億元,到2019年智能電視銷售額上升到5769億元,預計到2020年其銷售額將達到6245億元。

4)汽車消費電動化、智能化。近些年,隨着我國政府接連出台重要政策支持汽車產業轉型升級,以及我國汽車產業技術快速發展,新能源汽車滲透率逐漸提升。全球視角來看,國內新能源汽車產銷量佔據全球的近50%,多年位列全球第一,中國電動車型的豐富度也領先於歐洲和美國。

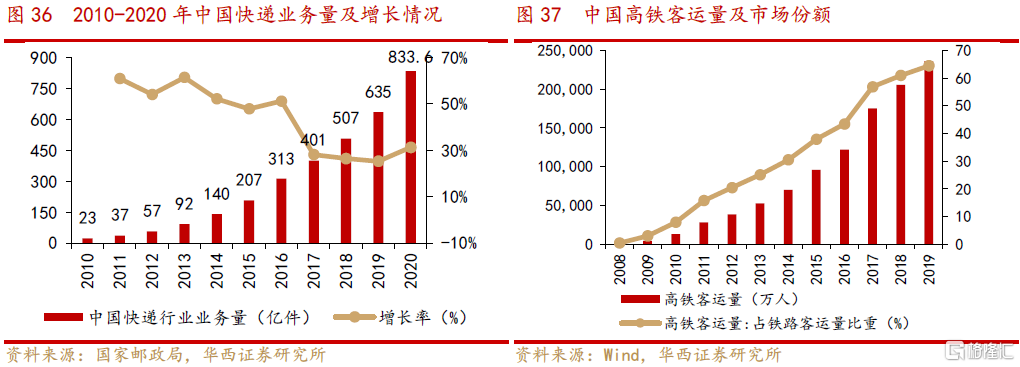

5)交通方式省時化。近幾十年,隨着我國在公路、鐵路、民航等交通領域出行方式的不斷優化,人們在交通工具的選擇上越來越傾向於更節省時間的高鐵。2008年高鐵客運量僅為734萬人次,十年後爆發式增長到20.5億人次,高鐵客運量在全客運市場的份額也從不到1%提升到11.5%,在鐵路運輸市場的份額則從0.5%提升到2018年的60.9%。

6)購物方式便捷化。近些年來,網購憑藉着購買過程更加省時省力的優勢迅速贏得人們的青睞,伴隨而來的是我國快遞行業的空前繁榮。根據國家郵政局數據顯示,我國快遞業務收入從2007年的不足350億元升至2020年的接近8800億元,年平均增長率超過30%。

3.2.家庭結構小型化催生個人化、便捷化消費

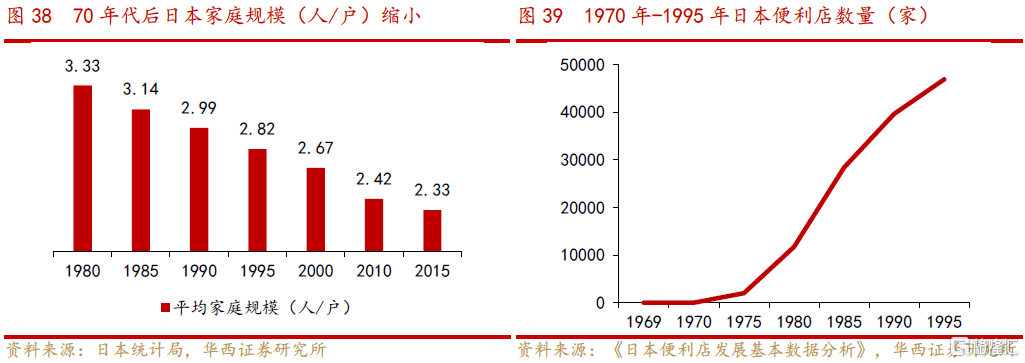

70年代後,伴隨着城市化進程,日本家庭規模逐漸縮小,個人消費快速崛起,商品趨於小型化,便利店、小家電等小型業態得到發展。

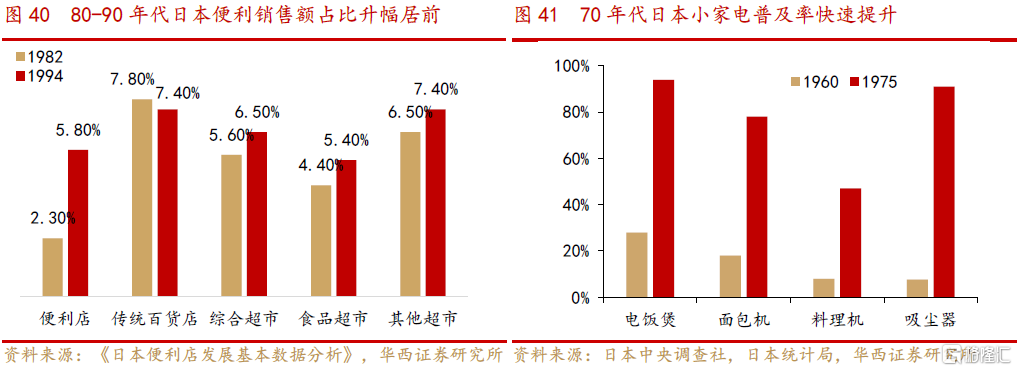

1)日本便利店規模不斷擴大。1970-1995年間,以7-11、Family Mart為代表的便利店業態發展迅速,日本便利店不單在數量規模上有所突破,在銷售額佔比上也迅速上升。數量規模方面,自1969年出現第一家便利店開始,逐步發展到1995年的的46834家便利店,短短二十五年規模迅速增長;銷售額佔比方面,日本便利店在零售業總銷售額中所佔比重從1982年的2.3%上升到了1994年的5.8%,升幅達3.5pct,超傳統百貨、綜合超市、食品超市等其他類別。

2)日本小家電品類湧現。70年代的日本,部分廚電、小家電產品開始迅速普及,比如廚房領域的電飯煲、料理機、麪包機、熱水器,家居領域的吸塵器等。根據日本中央調查社數據,1960年日本電飯煲普及率28%、麪包機18%、料理機8%,到1975年已經分別上升到94%、78%、47%。根據日本統計局數據,1960年日本吸塵器普及率7.7%,到1975年已經達到91%,基本完成了全普及;同時,1975年燃氣熱水器普及率達到67%。

與日本80年代相似,由於人口與家庭結構的變化,我國越來越多的消費需求在貼近居民的便利店、外賣等中小業態零售模式中得以滿足,與此同時,小家電行業也逐漸發展起來。

1)便利店銷售額逐年升高,根據CCFA(中國連鎖經營協會)的數據,我國便利店行業銷售額從2015年的1181億元上升至2020年的2716億元,2020年儘管受到疫情影響,但仍達到6%左右的增速;

2)外賣用户規模不斷壯大,外賣的便利性與樣品的多樣性為高薪白領、大學生等年輕消費羣體所喜愛,根據前瞻產業研究院數據,我國外賣用户規模由2015年的1.14億人增長到2020年的4.09億人;

3)小家電市場快速發展,隨着我國80、90 後以及中產階層逐漸成長為主要消費羣體,他們更傾向於選擇時尚、智能、輕便的家電產品,小家電因此成為市場的熱點產品。根據智研諮詢數據,我國小家電行業市場零售額從2015年496億元增長到2019年的638億元,期間平均增速接近5%。

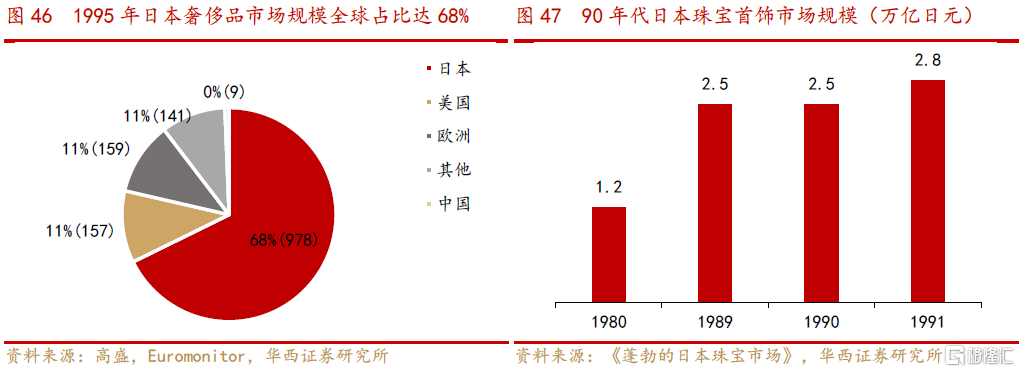

3.3.個性化、悦己型消費興起

19世紀80年代到90年代,日本回聲嬰兒潮一代(1962-1972年出生)成為當時社會的消費主力,該時期的年輕消費羣體傾向於追尋凸顯自我的個性化、多樣化、品牌化。

1)日本奢侈品消費市場擴容。根據高盛和Euromonitor的統計,1995年日本奢侈品市場規模達978億美元,佔據全球68%市場份額。日本珠寶首飾市場銷售額迅速增長,從1980年的1.059萬億日元一路攀升至1991年的2.75萬億日元。

2)日本潮玩市場快速發展。“潮玩”的歷史最早可以追溯到19世紀80年代,日本動漫的知名度為“潮玩”誕生打下了基礎。手辦玩具是最早期的“潮玩”形式,隨之衍生出扭蛋、創意集市等,此外日本主機遊戲也在該時期推出並受到年輕羣體喜愛。

與日本第三消費時代類似,當前我國也逐漸成長出一批新消費羣體——Z世代(1995-2009年出生)。年輕世代追求個性獨特、體驗新奇的消費形式且富有民族情懷,已成為我國個性化消費增長的主要驅動力,並不斷引領着時尚珠寶、潮流服飾、手辦潮玩、新式食飲等潮流市場快速發展。

1)中國奢侈品消費規模在全球佔比不斷擴大。隨着Z世代逐漸成為社會的消費主力,奢侈品行業也開始將目光轉移到年輕世代身上,不斷推出符合其“口味”的產品,如聯名款、限量款、季節限定等。在Z世代消費驅動下,我國奢侈品市場規模也進一步擴大。根據貝恩數據,自2015年以來我國奢侈品消費在全球佔比均在30%以上,2020年佔比已突破50%;

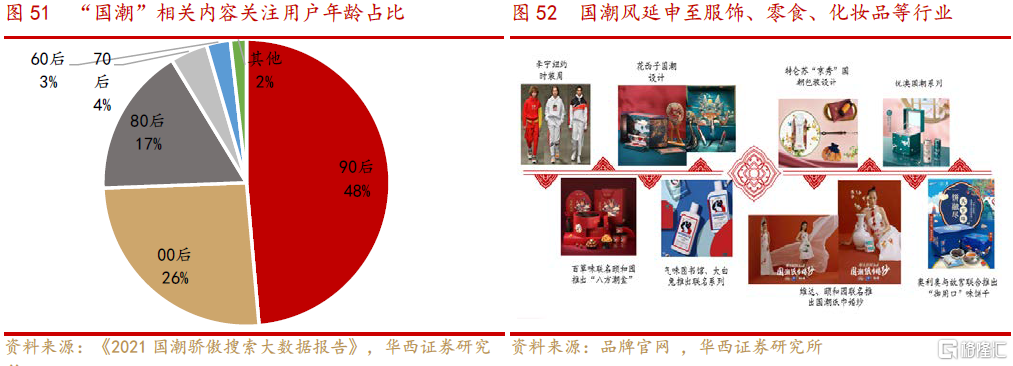

2)國貨國潮消費盛行。根據《2021國潮驕傲搜索大數據報吿》,國潮相關內容關注用户中,90後和00後佔比高達75%。近些年國貨國潮風已延申至服飾、零食、化粧品等行業,受到年輕消費羣體的追捧。如服飾領域的李寧、安踏;美粧領域的花西子等;新媒體領域的李子柒等;

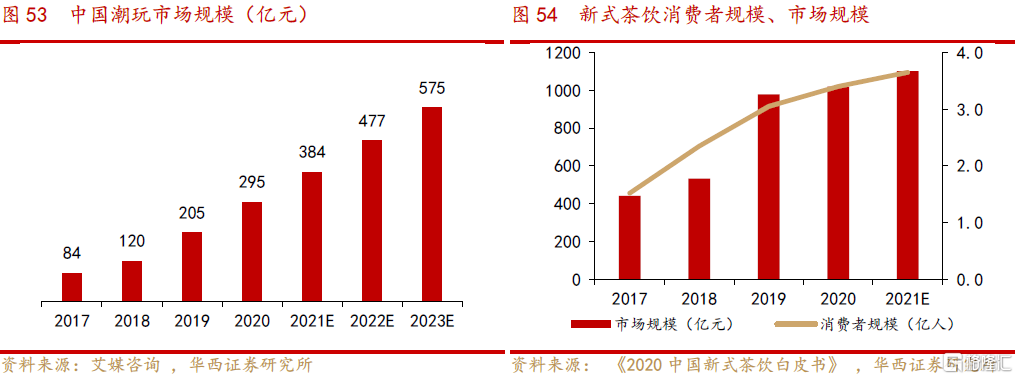

3)潮玩市場高速增長。潮玩融入了藝術、潮流、動漫等多種元素,契合了Z世代熱愛移動社交、崇尚個性、有強烈情感歸屬感的消費特徵,深受年輕世代的喜愛,其市場規模不斷擴大。根據艾媒諮詢預測,2020年國內潮玩市場295億元,2021-2023年預計複合增速 24.9%,2023年達 575 億元;

4)新式茶飲市場規模呈現逐年擴大趨勢。新式茶飲繼承和發展了中國的茶飲文化,符合中國消費者口味偏好,更緊緊抓住了Z世代消費者需求。我國新式茶飲市場目前仍處於快速成長期。根據《2020中國新式茶飲白皮書》,2017年我國新式茶飲消費者規模以及市場規模分別為1.52億人和442億元,2021年預計分別將達3.5億人和1102億元;

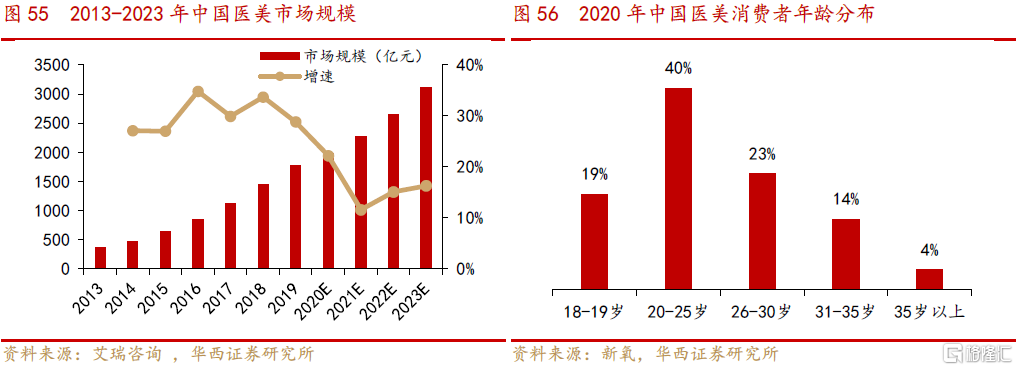

5)國內醫美市場終端需求旺盛。隨着社會的發展和生活水平的逐步提升,現代年輕人更加註重對“美”的追求,驅動了“顏值經濟”崛起,醫美行業趁勢迅猛發展。我國醫美市場規模逐年擴大。根據艾瑞諮詢數據,中國醫美市場規模自2013年的378億元迅速增長至2019年的1769億元,短短七年翻了四倍多,預計2021-2023年我國醫美市場規模將保持在10%以上增速;從消費者年齡構成上看,我國醫美消費羣體趨於年輕化。根據新氧數據,我國醫美主力消費羣體的年齡為18-30歲,佔整個醫美市場消費者的 80%以上。

3.4.本土品牌崛起

20世紀70年代開始,大量日本本土品牌崛起。隨着日本經濟日趨強盛,改變了長期以來以西方國家為世界經濟中心的局面被打破,為日本本土文化品牌的崛起提供了推動力。1972年全家便利店、大創生活館(百貨)、宜得利(家居)創立;1974年,東京開設第一家7-Eleven 便利店;1980年無印良品(日常用品)、羅多倫(咖啡)創立;1984 年優衣庫(服裝)創立。此外,該時期的日本本土高端設計師品牌也趁勢崛起。1970s湧現的日本設計師如山本寬齋、三宅一生、山本耀司、高田賢三、川久保玲等,如今他們的自創品牌都發展為世界級奢侈品牌。

近些年來,隨着我國核心消費人羣轉變和中國傳統文化的迴歸,我們也同樣迎來了服裝、美粧等領域國貨品牌的崛起。

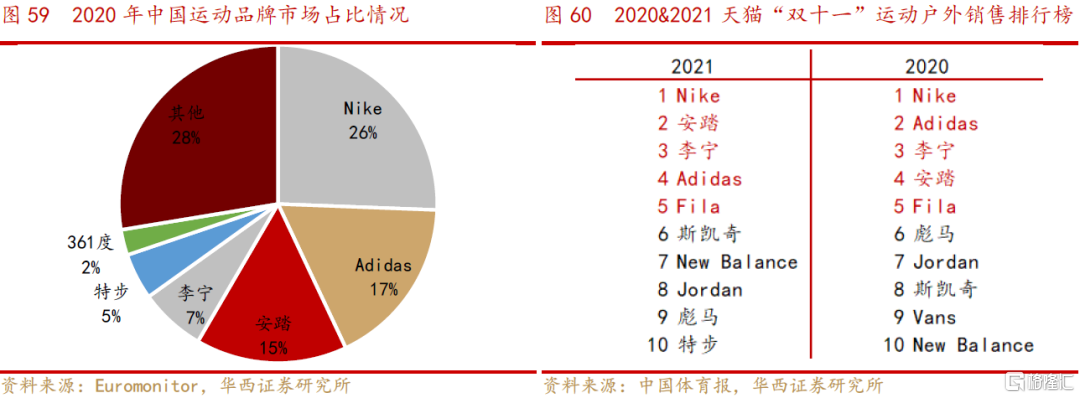

1)運動服飾領域,本土體育服飾龍頭與海外品牌的差距逐漸縮小。Euromonitor報吿顯示,近年來阿迪達斯在中國的市場佔有率呈逐年下降趨勢,已從2018年的19.4%下降至2020年的17.4%。對比來看,2018年以來,安踏、李寧的市場佔有率逐年攀升,其中2020年安踏在中國的市場佔有率為15.4%,排名第三,直逼阿迪達斯。根據2021年天貓“雙十一”運動户外銷售排行榜顯示,安踏線上銷售額趕超耐克、阿迪達斯位居品牌前列。2021年排行榜TOP5分別是耐克、安踏、李寧、阿迪達斯和斐樂,由於安踏和斐樂均歸屬於安踏集團,所以安踏集團在總量上超越耐克。對比2020年排行榜,耐克和阿迪達斯這兩大國際知名品牌失去前排寶座,阿迪達斯排名從第二下滑至第四位;

2)美粧領域,國貨彩粧近年快速崛起,打破海外彩粧品牌獨佔市場的局面。根據Euromonitor數據,在彩粧市場排名前20的品牌合計銷售額中,國貨合計銷售額份額佔比從2017年的9%增長至2020年25%。具體看,完美日記在彩粧市場份額從2017年的1.7%迅速增長至2020年的6.4%;花西子自2018年起短短三年時間,佔據5.1%的市場份額;在彩粧市場排名前20的品牌中,國貨品牌數量從2015年的2個(瑪麗黛佳、蘭瑟),增加至2020年的5個(完美日記、花西子、稚優泉、Zeesea、Colorkey)。

04消費升級藴含巨大增長空間,關注三條投資主線

長期看,居民消費優化升級同現代科技和生產方式相結合,藴含着巨大增長空間。共同富裕的實現路徑要求擴大中等收入羣體規模,釋放居民消費潛力,促進消費擴容與消費升級。構建“國內大循環”,需堅持擴大內需這個戰略基點,加快培育完整內需體系,把實施擴大內需戰略同深化供給側結構性改革有機結合起來,以創新驅動、高質量供給引領和創造新需求。

關注消費升級背景下的三條投資主線:

1)日常消費品領域,關注受益於量價齊升的高端/次高端白酒、健康化趨勢下大眾食品新品類;家庭小型化趨勢下,關注便捷化消費相關的預製菜、複合調味品、冷鏈等;政策積極引導下,境外消費持續迴流,關注免税、國貨崛起主題;

2)耐用消費品向舒適、環保、智能化升級,關注:新能源汽車、智能可穿戴設備、智能家居等;

3)服務消費領域,新技術的應用驅動消費場景迭代升級,關注:線上購物、線上醫療等。

風險提示

宏觀經濟超預期波動;政策落地不及預期;技術推進不及預期等。