本文來自:郭麗麗的研究札記,作者:郭麗麗、楊陽

核心觀點

全球天然氣供需格局

供給端,美國和俄羅斯為全球前兩大天然氣產地,2020年產量分別為9146和6385億方,合計佔比為40.3%。2000-2019年美國天然氣產量CAGR為3.1%,同時也是世界第三大LNG出口國,2016-2020年LNG出口CAGR達到97.7%。俄羅斯的管道氣70%以上輸往歐洲。需求端,美國和歐洲為全球前兩大消費地,2020年消費量分別為8320和5411億方,合計佔比36%。2020年天然氣在美國和歐洲的能源消費結構中分別佔34%和25%。電力部門是美國天然氣第一大需求來源,佔總消費量的38.1%;歐盟地區的天然氣需求集中在住宅和工業,且約40%左右來自於俄羅斯。

全球天然氣定價體系

目前全球可劃分為北美、歐洲和亞太三個主要的天然氣市場。亨利樞紐價格為北美天然氣交易的基準價;荷蘭TTF是歐洲大陸唯一的基準樞紐;亞洲地區現貨交易流動性的增長使得 JKM價格指數成為亞洲現貨市場價格參考基準。2021年以來三大價格指數均快速上行,HH、TTF和JKM價格自年初至11月中旬已經分別上漲135%、340.9%和119.7%。

天然氣漲價因素分析

短期來看:需求端,年初低温導致LNG在國內天然氣進口總量中佔比達到72.4%;極端天氣和風力不足共同推動上半年歐盟地區天然氣消費量同比增長11.5%;供給端,美國產量恢復有限,俄羅斯產量提升明顯。今年1-8月美國實現天然氣產量6890.3億方,同比增加0.5%;LNG出口量創下新高,同比增長42%;俄羅斯今年前10個月天然氣產量6257.3億方,同比增加11.2%。此外歐洲天然氣現貨價格劣勢以及俄羅斯供應量的增長有限進一步加劇歐洲供應的緊張格局。據IEA數據我們預測2021年全年全球天然氣供需缺口在60億方左右,短期內供需錯配,市場整體供需偏緊。

中長期來看:在疫情後經濟復甦以及全球碳中和的背景下,終端需求從油和煤炭向天然氣的切換相對較快,給到了較大的需求增長預期;此外極端天氣可能成為擾動天然氣需求的長期因素,帶來局部地區用氣緊張;供給端上游資本開支放緩是大趨勢,預示着很難回到之前的寬鬆供給環境,天然氣供需將會長期保持緊平衡。

天然氣價格走勢判斷

需求方面,在極端天氣擾動因素減弱,以歐洲為代表的地區需求放緩以及美國產量逐漸恢復的背景下,國際天然氣價格有望回落;供給方面,美國LNG新增液化產能勢頭強勁。截至今年2月,已經在建或者獲批的LNG項目共有1.37億噸,其中有25.6%在北美。我們預計未來以美國為代表的LNG巨頭的產能擴充有望增大全球LNG市場供應的靈活性,緩解短期內偶發性因素導致的供需錯配。

投資建議

短期來看,國際氣價的回落將帶動城燃企業氣源採購成本下降,毛差進入修復階段;長期來看,一體化、需求規模大的城燃標的具備長期毛差穩定的優勢。具體標的方面,建議關注【新奧股份】【新奧能源】【深圳燃氣】。

風險提示:國內氣價超預期波動,國際氣價大幅波動,下游需求受高價抑制

正文

1. 全球天然氣供需格局

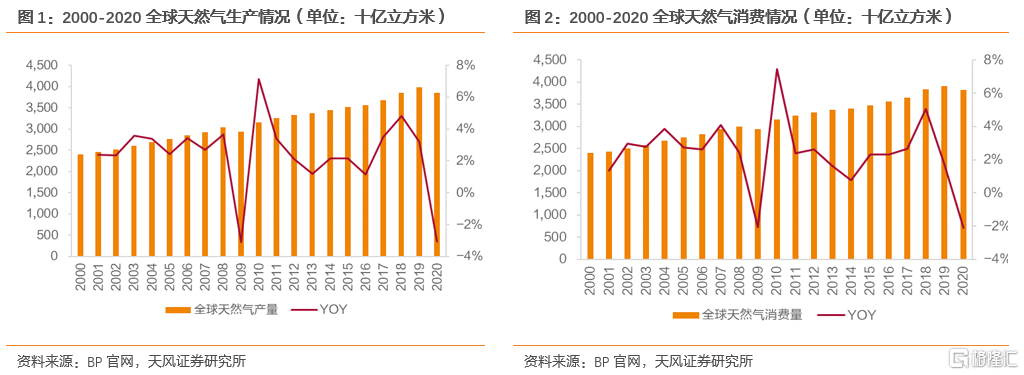

天然氣指以氣態碳氫化合物為主的各種氣體的混合物,主要成分為甲烷(約佔85%-95%)。天然氣的碳排放係數僅為1.6tCO2/tce,遠低於石油的2.1和煤炭的2.6tCO2/tce,是更加優質和清潔的燃料和化工原料。在全球加速能源轉型和碳減排的背景下,天然氣作為過渡能源的重要性日益凸顯。近年來,全球天然氣的產量和消費量均呈穩步增長態勢,2019年分別達到3.98和3.9萬億立方米的歷史最高值,2000-2019年產量和消費的複合增速分別達到2.7%和2.6%。2020年,受新冠疫情與低油價雙重衝擊,世界天然氣產量為3.85萬億立方米,同比下降3.1%。同時,全球範圍內的產品生產與貿易也受到疫情的嚴重影響,一次能源消費總量下降 4.5%,天然氣消費量3.82萬億立方米,同比下降2.1%。

全球天然氣需求預計將持續增長。殼牌公司預計2020-2040年內全球能源需求CAGR為1%,其中天然氣在能源需求增量中的佔比達到41%,高於可再生能源的33%。對天然氣的需求增長量分行業拆解,電力部門貢獻35%的需求增量,民用和商用佔比為29%,工業部門佔比27%。

全球天然氣供給和需求格局概述:供給方面,2020年全球前三大天然氣生產國分別是美國、俄羅斯和伊朗,其中美國和俄羅斯2020年天然氣產量分別為9146和6385億立方米,分別佔全球天然氣供應量的23.7%和16.6%,合計佔比為40.3%;需求方面,2020年全球天然氣消費量前三的國家或地區為美國、歐洲和俄羅斯,消費量分別為8320、5411和4114億立方米,佔全球天然氣消費量的21.8%,14.2%和10.8%,合計佔比為46.8%。此外,近年來中國的天然氣消費量增長較快,由2015年的1947億立方米增至2020年的3306億立方米,複合增速達到11.2%。

1.1. 供給:美國和俄羅斯佔四成以上

1.1.1. 美國:頁巖氣產量飆升,LNG出口量提升快

產量方面,自上世紀九十年代末頁巖氣革命以來,美國頁巖氣產量佔總產量比例已經由2000年的31%上漲至2020年的86%。得益於頁巖氣產量的快速增長,從2011年開始至今,美國已經超越俄羅斯成為全球最大的天然氣生產國。2000-2019年美國天然氣產量CAGR為3.1%,高於全球2.7%的平均增速,2019年產量達到創紀錄的9300億立方米。2020年在疫情影響下,鑽井和開採活動頻率下降,產量為9146億立方米,相較於2019年下滑2%左右。

出口潛力方面,美國天然氣出口儲備資源豐富。自2005年開始,頁巖氣產量的增長使美國天然氣進口依存度不斷降低,2016年11月首次實現60年以來天然氣淨出口。2020年美國天然氣幹氣產量達到33.9萬億立方英尺,比同年國內整體的天然氣消費量高出10%左右,目前美國國內天然氣存在供應過剩的狀況,LNG出口將在消化這些富餘產量中發揮重要作用。

出口總量方面,2016年2月薩賓帕斯項目成功出口美國本土的第一船LNG資源,美國天然氣出口隨之進入快速上升期。2020年雖然受到疫情影響,天然氣出口量仍然達到1375億立方米並創下歷史新高,相較於2019年增長11.9%。

美國天然氣出口的強勢表現主要得益於LNG出口的增長,2016-2020年LNG出口複合增速達到97.7%,而管道氣出口同期增速僅為6.7%;LNG的出口佔比由2016年的6.4%增長至2020年的44.6%。由於天然氣產量的增長以及LNG項目較大的成本優勢,近年來美國LNG項目建設進展迅速。2017-2019年集中投產了包括卡梅隆、自由港在內的一系列LNG項目。目前,薩賓帕斯項目已經向20餘個國家成功出口了至少100船LNG資源,覆蓋全球60%以上的LNG需求國家和地區。目前美國已經成為全球第三大LNG出口國,我們預計未來美國將持續為全球貢獻LNG增量。

出口結構方面,由於地理因素限制,美國的管道氣出口地區結構較為單一,僅為墨西哥和加拿大,2020年分別佔到美國管道氣出口的71.3%和28.7%;LNG主要出口到歐洲和東北亞地區,其中2020年對歐洲LNG出口佔比為41.7%,對中日韓三國的出口佔比為30.6%。

1.1.2. 俄羅斯:對歐洲最大的天然氣出口國

產量方面,俄羅斯是僅次於美國的全球第二大天然氣生產國,2015-2019年天然氣產量複合增速為1.2%,並於2019年達到6790億立方米的歷史高點。2020年產量為6385億立方米,同比下滑5.97%。

出口結構方面,俄羅斯的天然氣出口以管道氣為主,LNG為輔。管道氣出口占出口總量比例長期穩定在93%左右。2018年以後俄羅斯LNG出口增幅明顯,LNG出口佔比已經由2017年的不足7%提升至2020年的17%。

在出口國家和地區方面,歐洲是俄羅斯最大的管道氣出口地區,2010年至今俄羅斯70%以上的管道氣均出口至歐洲。在LNG出口方面,2020年俄羅斯LNG出口總量為404億立方米,其中亞洲和歐洲佔比分別為55.7%和42.6%。

俄羅斯的第一大天然氣生產和出口商俄羅斯天然氣工業股份有限公司,2020年天然氣產量為4545億立方米,佔同年俄羅斯總產量的65.6%。俄氣公司目前共經營14條輸往歐洲的天然氣管道,其中北溪1號線年運輸能力高達550億立方米。今年9月,年運輸能力同樣為550億立方米的北溪2號線正式完工,該項目正式運行後將進一步增大俄羅斯對於歐洲天然氣的供應能力。但是由於北溪2號線不經過波蘭和烏克蘭,削弱了中東歐國家對俄羅斯天然氣運輸的干預權和把控權,已成為俄美歐政治博弈載體,其正式運營時間仍存在較大的不確定性。

1.2. 需求:美國和歐洲佔三成以上

1.2.1. 美國:天然氣需求由電力部門驅動

美國不僅是全球天然氣第一大生產國,同樣也是全球第一大天然氣消費國。2020年天然氣在美國能源消費結構中佔比高達34%,與第一大能源石油的佔比相當。消費總量方面,近十年來美國天然氣消費保持穩步上升趨勢,2010-2020年年均複合增速為2.5%。2020年天然氣消費量為8320億立方米,較2019年同比下滑2%。

消費結構方面,根據EIA數據,包括電力部門、住宅以及工商業用户在內的終端消費佔比在90%左右,剩下的10%主要用於天然氣的生產和運輸。從2016年開始,天然氣成為美國第一大發電用能源,2020年天然氣佔美國發電用能的40.55%,而煤炭只佔到19.69%,因此電力部門是美國天然氣最大的需求來源,而且所佔的比重不斷提高,2020年電力部門天然氣消費量佔天然氣總消費量的比重達到38.1%。整體來看,美國天然氣消費呈現出季節性變化特徵,冬季的天然氣需求最為旺盛,其餘季節較為平穩。

1.2.2. 歐盟:天然氣進口依賴度高

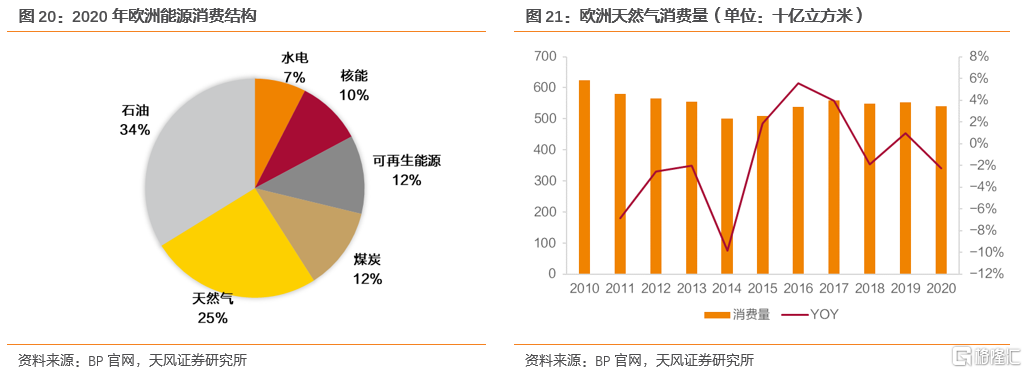

能源結構方面,歐洲石油和天然氣佔比接近60%。21世紀以來,煤炭等傳統能源在歐洲能源消耗中所佔比重迅速降低,天然氣、風能等清潔能源佔比則不斷攀升,歐洲也是僅次於美國的全球第二大天然氣消費地區。2020年天然氣在歐洲能源消費中佔比25%,是僅次於石油的第二大能源,其中意大利的天然氣消費量佔一次能源比重達到41.6%。

消費總量方面,歐洲天然氣消費量自2010年開始逐步回落,2015年後開始回升。2020年天然氣消費量為5411億立方米,較2019年同比下滑2.2%。

消費結構方面,歐盟的天然氣需求集中在住宅和工業,二者的消費量佔住宅、工業、服務、非能源及交通五大部門總消費量的70%以上。由於住宅消費佔比較高,與美國類似,歐盟的天然氣消費也呈現出顯著的季節性特徵,冬季的需求最大。

對俄羅斯天然氣進口依賴程度大。歐洲能源消費主要依賴進口,一次能源自給率不足40%。以天然氣為例,根據IEA數據,歐洲天然氣自產量佔需求量的比例不斷降低,由2018年的46%左右降至2021年37.4%,需要大量進口來彌補需求缺口。在歐盟的天然氣進口量中,約40%左右來自於俄羅斯的管道氣。LNG進口方面,俄羅斯近半數的LNG同樣出口到歐洲,故歐盟對於俄羅斯的天然氣進口依賴程度較大。

2. 全球天然氣定價體系

在LNG出現之前,天然氣的運輸和銷售全部依靠管網進行;而LNG在完成遠洋長距離運輸之後,需要再次氣化才能進入管網,所以天然氣的銷售依託管網基礎設施。目前全球可劃分為北美、歐洲和亞太三個主要的天然氣市場,全球三大主要天然氣價格指數——美國的亨利樞紐(HH)、英國的NBP和荷蘭的TTF,都是基於交易樞紐的供需平衡形成的,尚未形成全球統一的天然氣定價體系。

2.1. Henry Hub價格為北美基準價格

目前美國一共有24個基於實體樞紐的交易中心,其中最有影響力的是1988年成立的亨利樞紐。該樞紐臨近墨西哥灣產區,連接九條州際管道和四條州內管道。亨利樞紐價的優勢主要體現在地理位置和儲存設施等方面。地理位置上,亨利樞紐聯通了德州和路易斯安那州的天然氣運輸。德州是美國天然氣產量最大的州,2014年1月以來德州月均天然氣生產量大約為6.37億立方英尺,佔美國市場上銷量的27%;2014年1月到2016年11月,路易斯安那州的月均生產量為1.55億立方英尺,佔美國銷量的7%;儲運方面,亨利樞紐與包括傑斐遜島、阿卡迪亞和索倫託在內的儲存設施聯通,每年可以有多個開採和注氣週期,交付能力較強。

亨利樞紐同時也是紐約商業交易所天然氣期貨合約指定交割地,其價格是北美天然氣交易的基準價,在全球天然氣貿易中有着重要影響力。2021年以來全球天然氣價格快速上行,Henry Hub價格於10月5日來到6.3美元/百萬英熱的歷史高點,1月4日至11月19日已經累計上漲135%。

2.2. TTF為歐洲大陸唯一基準樞紐

歐洲天然氣市場交易中心起始於20世紀90年代,目前有英國NBP、荷蘭TTF、德國NCG和GPL、比利時Zeebrugge等。與北美不同,歐洲的天然氣交易中心大多為虛擬型,將區域性的管網視為一個虛擬的點,而不區分實際交割地點的差異。

英國於1996年開創了虛擬交易樞紐,將全國範圍的整個高壓輸氣管網劃定為國家平衡點(National Balancing Point),建立了統一高效的天然氣批發市場。2003年荷蘭政府建立了虛擬所有權轉移設施(Title Transfer Facility)交易中心,打通了國內因歷史原因形成的高低熱值兩套天然氣管網,目標是讓其成為歐洲天然氣環島。得益於荷蘭優越的地理位置、完善的1基礎設施、充足多元的氣源供應以及政府的大力支持,TTF發展迅速,並於2016年超過NBP成為歐洲21個交易樞紐中最活躍、影響力最大的一個。TTF目前是歐洲大陸唯一的基準樞紐,其他歐洲大陸樞紐的價格基本按照TTF價格升貼水定價。洲際交易所和歐洲能源交易所等能源交易所都推出了以TTF為交割地的天然氣現貨、期貨、期權品種。

自2021年以來TTF價格快速上行,1月4日至11月19日已經上漲約340.9%,並於10月5日達到116.5歐/兆瓦時的歷史高點。

2.3. JKM價格為亞洲現貨市場價格參考基準

在東北亞地區,早期日本是進口 LNG 量最大的國家,而日本進口 LNG 主要是為了替代原油發電,故其 LNG 長約合同採購定價的參考指標主要為日本原油清關價格指數(JCC)。隨着全球 LNG 供應增加,LNG 現貨交易量提升,LNG 現貨市場主要參考的國際價格指數 JKM即日韓綜合到岸價格指數逐漸得到應用。現貨交易流動性的增長使得JKM更多地被用於實物交割以及衍生品的定價參考,甚至在LNG 長約合同中,傳統採購定價模式已經出現和國際原油價格指數強關聯鬆動的趨勢,JKM 也開始逐漸被用於LNG長約採購定價公式中。

JKM價格自9月後快速攀升並於10月21日來到35.555美元/百萬英熱的歷史高點,1月4日至11月12日已累計上漲119.7%。

2.4. JKM對TTF的溢價分析

亞洲和歐洲是全球LNG進口需求較大的兩個地區,2020年僅中日韓三國的LNG進口量就高達2760億立方米,佔同年全球LNG貿易量的56.6%,歐洲同期的LNG進口量為1148億立方米。

亞洲市場對LNG的依賴程度高於歐洲市場,主要原因如下:一方面是庫存能力,歐洲有超過1000億立方米的庫存,同時管道氣也能增加其供應的靈活性。與歐洲相比,亞洲受制於有限的LNG庫存能力,在冬季的時候LNG需求會更加旺盛,使得JKM價格曲線相較於TTF更具備季節性;另一方面,煤氣轉化的靈活性使得歐洲電力部門對於天然氣需求相較於亞洲更具備彈性。因此當市場供應緊張時,亞洲市場對於LNG相較於歐洲市場更高的依賴度會導致JKM對TTF的溢價,將歐洲的船貨轉運至亞洲將會變得有利可圖。

3. 天然氣漲價因素分析

3.1. 極端天氣導致短期供需錯配

3.1.1. 短期需求:中國和歐洲增長較快

從全球主要天然氣消費地區2021年需求的絕對增量上看,美國天然氣消費量連續兩年下滑而歐洲和中國實現正增長。美國方面,2021年1-8月美國天然氣消費量為5737.2億立方米,相較於2019年同期下滑約111億立方米。年初的低温帶來的天然氣消費增量被氣電需求的減少所抵消。據IEA分析,天然氣價格上漲抑制了天然氣作為發電燃料的競爭力,雖然美國前九個月的電力需求增長了9%,但是電力部門的天然氣需求相較於2020年同期下降了6%。由於電力部門在美國天然氣消費中佔比最大且需求持續下滑,IEA預計北美2021年全年天然氣總需求量將下降0.3%。亞洲和歐洲方面,由於今年受到極端天氣的影響,天然氣的需求量短期內有較大幅度的增加。歐盟地區2021年前8個月的天然氣消費量較2019年同期增長約40億立方米;中國的天然氣消費量較2019年同期增長429.74億立方米,增幅高達21.5%。

中國:冬季低温刺激LNG進口需求增加。2021年初,東北亞地區出現低温寒潮事件,其中北京的氣温達到了過去54年來的最低值。嚴寒天氣增加了供暖需求疊加經濟復甦帶來的工業和電力需求,使得中國今年1月天然氣需求同比增速超過20%,達到2018年以來的最高值。雖然國內的天然氣產量在年初的兩個月同比增加了11%,但仍不足以滿足需求的增量。LNG進口作為我國天然氣供給中最具有彈性的一環,在今年1月國內天然氣進口總量中的佔比達到了72.4%的新高。

歐洲地區:低温酷暑帶來需求增量。世界氣象組織表示,2021年歐洲迎來了2013年以來最寒冷的春天,3月至5月的平均氣温比1991年至2020年的平均值低了0.45攝氏度。而今年6-8月歐洲的平均温度高出1992-2020年的平均值接近1℃,使其成為有記錄以來歐洲最熱的夏天。

據上文分析,歐洲的天然氣需求集中在住宅和工業部門,低温和酷暑導致供暖季延長以及住宅部門電力降温需求的增加,疊加疫情後經濟復甦等原因,2021年上半年歐盟地區天然氣消費量相較於2020年同期增長11.5%,較2019年同期增長4.3%,高於2016-2019年歐洲全年2.6%的複合增速水平。

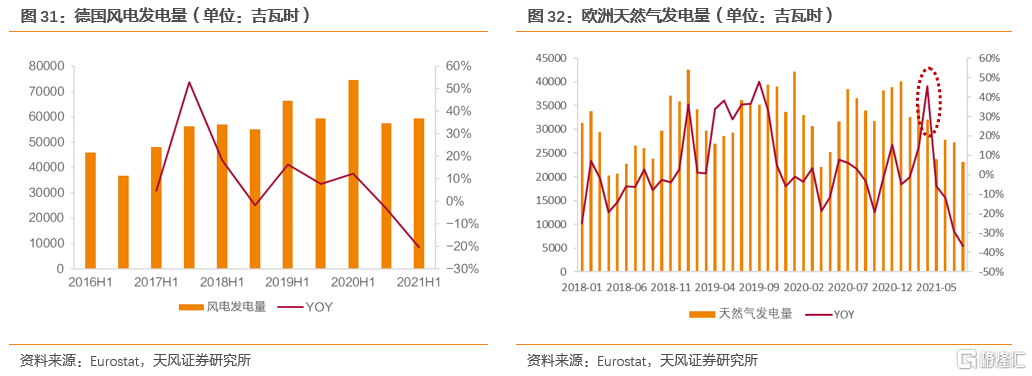

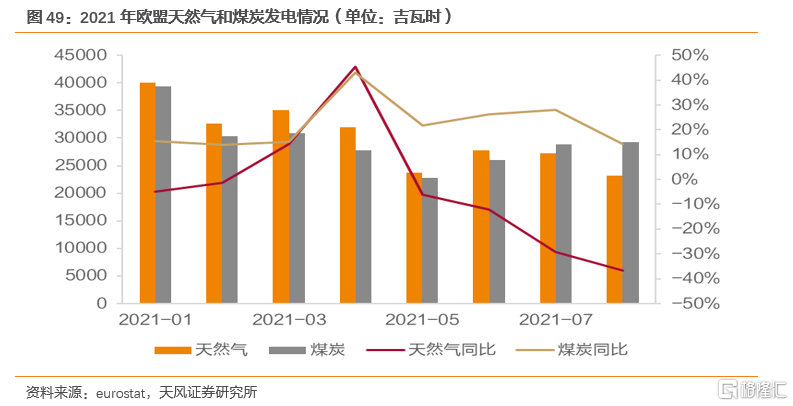

風力不足帶來的能源供給減量。近年來歐洲風電裝機規模持續增長,2020年新增裝機規模達到14.7GW,其中德國的風電發電佔比已經由2016年的15.8%提升至2019年的23.3%。今年歐洲北部和中部風速大幅放緩,6-7月歐洲地區的風電發電量合計降低11.6%,佔總發電量比重從去年同期的11.5%下降至9.8%,其中德國上半年風電發電量同比減少20.4%。可再生能源發電量的降低導致天然氣發電的需求大幅增長,2021年第二季度歐盟天然氣發電量83563.3吉瓦時,相較於2020年同期增加6%,相較於2019年同期降低1.6%。

歐洲庫存處於近十年來低位,補庫壓力支撐今年冬天需求。儲氣是天然氣供需重要的一環,以歐盟為例,2019年總天然氣儲備工作量約佔天然氣總消費量的31.27%。根據AGSI數據,年初歐洲天然氣庫存尚處於近五年來同期的第二高位,今年極端天氣帶來的需求增量加之持續偏緊的供應使得歐洲天然氣庫存快速下降。截至2021年10月1日,歐洲地下儲氣設施的庫存利用率為75.13%,與過去五年來同期的平均水平相比下降接近14.5%。

此外,今年的乾旱導致水力發電資源較為豐富的土耳其、南美等國家和地區天然氣發電需求大幅增長,這進一步收緊了全球天然氣市場。土耳其方面,在過去的三十年裏土耳其的水力發電量平均佔到總髮電量的25%。今年前三季度,極端乾旱導致土耳其水電發電比例從去年同期的31%減少至20%,天然氣的消費量同比增加25%。俄氣公司今年1-10月對土耳其的天然氣出口增長了110.4%。此外,在乾旱缺水導致水電出力不足、經濟復甦以及三季度温度偏低等眾多因素的影響下,2021年1-8月巴西的天然氣消費量同比增長了20%,其中LNG的進口量是去年前三季度的7倍,來到創紀錄的70立方米。

3.1.2. 短期供給:美產量恢復有限,俄產量提升明顯

從全球天然氣2021年供給的絕對增量上看,2021年前九個月全球的天然氣產量為3.2萬億立方米,相較於去年同期增加了1100億立方米,其中美國、俄羅斯2021年1-8月分別實現天然氣產量6890.4和4987.3億立方米,均已超過2019年同期水平。此外,中國自2019年增儲上產七年行動計劃制定以來,以三桶油為代表的上游開採商加大資本開支規模,天然氣產量維持在10%左右的可觀增速,2021年1-8月實現產量1360.5億立方米。此外,歐洲天然氣產量在逐年減少,以荷蘭格羅寧根氣田為例,該氣田年產量峯值曾達到880億立方米,近年來由於地震頻發已經大幅壓低開採量,2017年限採216億立方米,不足2013年實際開採量的一半。2021年前8個月歐盟地區天然氣自產量較19年同期減少了134.5億立方米。

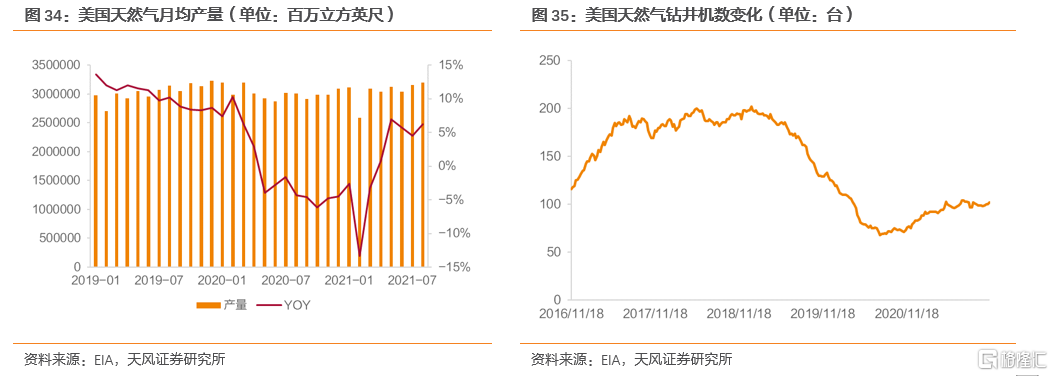

美國:今年LNG出口高增但產量增長有限。

2021年1-9月,美國天然氣產量同比增加0.4%。雖然Q1同比下滑6%,但是Q2增長迅速,主要產地阿巴拉契亞盆地9月的月產量已經超過280億立方米,達到了自2020年12月以來的最高水平。此外,天然氣活躍鑽井數自去年7月降至最低點後一直處於穩步回升狀態,截至2021年11月12日,鑽井機數已經重回100大關,但是相較於2018年年均190台還存在較大的差距。

LNG出口量創下新高。2021年上半年美國的LNG出口量平均達到96億立方英尺/天,相較於去年同期增長42%,主要原因包括今年歐亞地區的高氣價刺激、疫情緩解後LNG貿易開始恢復以及全球其他LNG出口國的出口能力有所下滑等。由於美國的管道氣出口主要供給加拿大和墨西哥,故對全球的流通貢獻主要來自LNG。在全球需求強勁以及包括賽賓帕斯項目6號線投產帶來的產能擴充支撐下,EIA預計2021年全年美國的LNG出口量將達到98億立方米/天,較2020年增長50%。

俄羅斯方面:2021年1-10月俄羅斯天然氣產量達到6257.3億立方米,較去年同期增加11.2%,較19年同期增加3.2%。其中俄氣公司累計生產天然氣4226立方米,相較於去年同期增長15.8%,能夠保證今年全球近1/3的天然氣消費增量。

俄氣公司增加資本開支:今年9月中旬,俄氣公司在21年投資計劃的基礎上進一步增加2828.45億盧布,主要用於天然氣增產和管道建設,這將進一步提升俄羅斯的生產和運輸能力。

出口方面,2021年1-10月俄氣公司對前蘇聯以外國家共出口天然氣1648億立方米,相較於去年同期增長8.3%,其中對德國和意大利的出口量分別同比增長19.6%和18.3%,並且已經超過了去年全年總量。

3.1.3. 天然氣增量流動加劇歐洲供應緊張局面

首先,價格劣勢導致歐洲面臨激烈的天然氣“搶奪戰”。亞洲LNG現貨與TTF的價差已經從2020年三季度的0.9美元/百萬英熱拉大到1.4美元/百萬英熱,這刺激LNG出口從歐洲轉向供應價格更高的亞洲太平洋地區。

其次,俄羅斯天然氣出口增量分佈不均衡。2021年前三季度俄羅斯對土耳其的管道氣輸送量較去年同期幾乎翻倍,但是輸往歐洲地區的量僅小幅增長3%。在歐洲以十年來幾乎最低的天然氣庫存進入供暖季後,11月管道產能拍賣結果並未表明俄羅斯計劃增加對歐洲的出口。俄氣公司沒有為11月通過烏克蘭的主要運輸路線預留額外的天然氣空間,將繼續僅通過波蘭向德國輸送天然氣。此外俄氣公司在10月18日預定的管道運輸量僅佔波蘭運營商11月通過轉運站提供的總額外產能的35%。俄羅斯天然氣預定量的下降將加劇歐洲今年冬天天然氣供應的緊張局勢。

3.1.4. 短期供需缺口預測

我們使用兩種方法對2021年全球天然氣供需缺口進行預測。

方法一聚焦全球前兩大天然氣消費和供給地區,以2016年-2019年(排除2020年疫情影響)的實際複合增速為基礎,結合 2021年1-8月實際增速,預估2021年預計值與理論值(按照歷史複合增速增長)的差異。

需求端,根據BP官網數據,美國和歐洲2016-2019年天然氣消費CAGR分別為4.3%和2.6%;2021年1-8月相較於2020年同期的實際增速分別約為-0.5%和7%。若維持歷史增速,2021年美國和歐洲的理論消費量分別是8678和5552億立方米;若全年增速與前八個月相同,美國的預計消費量為8278億立方米,較理論值減少400億立方米;歐洲的預計消費量為5790億立方米,較理論值增加238億立方米,總需求將減少162億立方米。

供給端,根據BP官網數據,美國和俄羅斯2016-2019年天然氣產量CAGR分別為8.5%和4.8%;2021年1-8月相較於2020年同期的實際增速分別約為0.5%和12.3%。若維持歷史增速,2021年美國和俄羅斯的理論產量分別是9923和6691億立方米;若全年增速與前八個月相同,美國的預計產量為9192億立方米,較理論值減少732億立方米;俄羅斯的預計產量為7170億立方米,較理論值增加479億立方米,總產量將減少253億立方米。

根據方法一的測算,雖然2021年需求端較理論值減少了162億立方米,但是由於今年美國產量增速大幅低於歷史值,導致供給端較理論值出現253億立方米的缺口,總的供需缺口在91億立方米左右。

方法二依據IEA給出的2021年全球天然氣生產和需求預測數據計算全年供需缺口在60億立方米左右。

雖然絕對量上美國和俄羅斯的天然氣產量較19年和20年同期均有所增長,但是結合需求端和供給端的測算情況來看,由於歐洲和中國需求的快速增長以及美國產量增速的放緩,疊加增量供給流動方向的變化導致短期內出現供需錯配,市場整體呈現供需偏緊的格局。

3.2. 中長期供需分析

3.2.1. 經濟復甦疊加全球碳減排,需求端支撐足

全球經濟處於疫情後復甦通道。2021年以來,雖疫情有所反覆,但整體看全球毫無疑問正處於快速的復甦通道中,這對以天然氣為代表的基礎能源提供了強勁的支撐。

全球範圍的碳減排、碳中和步伐明顯加快。目前已有超過130個國家和地區提出了“零碳”或“碳中和”的氣候目標。歐盟加快碳減排的步伐,將2030年温室氣體減排從原來的較1990年下降40%的目標提高到下降55%。在嚴苛的減排目標約束下,以煤為代表的化石燃料正在加快退出。據BP官網數據,2020年全球煤炭產量約為77.42億噸,同比縮減4.8%。多個國家已經明確煤電的退出時間,其中瑞典和奧地利於2020年3月分別關閉了各自最後一家燃煤電廠,德國2020年通過《逐步淘汰煤電法案》和《礦區結構調整法案》,規定最遲在2038年前逐步淘汰煤電。

3.2.2. 中國天然氣需求量將維持高增

工業燃料、發電用氣或為超預期的點。根據國際能源局等每年編制的《中國天然氣發展報吿》口徑,天然氣下游需求大致可分為以下四個板塊:城市燃氣、工業用氣、發電用氣和化工用氣,2019年這四大需求佔比分別約為37%、35%、17%、11%。

城市燃氣主要包括居民及商業用氣,在每年1個百分點左右的滲透率的提升以及城鄉煤改氣的持續推進下,將維持穩定增長。化工用氣一方面佔比較小、貢獻增量有限,另一方面受相關化工行業週期性影響,成長性並不顯著。

工業燃料方面,在兩碳目標下,天然氣對燃煤鍋爐的替代,即“工業煤改氣”或將提速,且天然氣綜合能源項目“減排+可再生能源協同”作用突出,預計將為天然氣在工業燃料中的應用提供增量。發電用氣方面,在光伏、風電不穩定性仍存,煤電裝機縮減的背景下,氣電的成長性在碳達峯過程中或將凸顯,預計2025、2035年氣電裝機將達到1.5、1.9億千瓦,十四五期間複合增速將達9%。因此,綜合四大需求分析,城市燃氣需求增長穩健,工業燃料、發電用氣或將提供突出增量。

3.2.3. 極端天氣可能成為干擾天然氣需求的中長期變量

全球氣候變暖導致地球西風帶風速變慢同時方向紊亂,其造成的影響主要有兩點,一是極端天氣發生的概率增大;二是與西風帶處於同一緯度的歐洲和中國主要風電場風速放緩。極端天氣頻發會增加取暖降温等用能需求,而風速減弱將對風力發電等可再生能源供應產生負面影響,二者共同作用將會導致全球能源需求波動,在可再生能源無法提供穩定性以及煤炭、石油等化石能源被逐步淘汰的背景下,對於天然氣等過渡能源的需求將會增加。

雖然2021年以來的低温酷暑、少風乾旱等極端天氣短期內將會得到緩解,但長期來看極端天氣發生的頻率在增加,局部天然氣需求較大的波動可能導致天然氣價格反覆上漲。

3.2.4. 供給端:上游資本開支放緩是大趨勢

疫情期間資本開支減少,全球範圍內天然氣儲備不足,難以應對經濟復甦帶來的供應缺口。

全球範圍內能源加速轉型進一步壓制油氣公司的的資本投入意願。今年上半年油氣價格持續上漲,其中英國石油公司平均石油售價為56.91美元/桶,較去年同期的34.39美元/桶上漲65%,這帶動油氣公司業績出現明顯回升。英國石油公司2021年上半年實現歸母淨利潤77.83億美元,上年同期為虧損212.13億美元,同比增長136.7%;埃克森美孚公司2021年上半年實現歸母淨利潤74.2億元,同比增長539.05%。雖然財務狀況明顯好轉,但是除中國石化外,國外主要油氣公司的資本開支仍然呈現同比下降趨勢,其中埃克森美孚2021年上半年資本支出為332.5億元,較2020年同期減少54.7%。

國際油氣巨頭紛紛加快轉型,佈局新能源業務。英國石油公司表示未來10年其的石油和天然氣日產量計劃將至少減少100萬桶油當量,相當於在2019年的水平上減少40%。埃克森美孚表示每年將維持200-250億美元的資本支出規模但是大部分將用於低碳解決方案和減排活動。

因此,從中長期來看,在疫情後經濟復甦以及全球碳中和的背景下,終端需求從油和煤炭向天然氣的切換相對較快,給到了較大的需求增長預期;此外全球範圍內極端天氣可能成為擾動天然氣需求的長期因素,帶來局部地區用氣緊張,價格波動的幅度和頻率將會增加;但是從供應端來看,全球主要石油公司卻紛紛降低了相應的資本支出,油氣勘探投資總體呈下降趨勢,預示着很難回到之前的寬鬆供給環境,天然氣供需將會長期保持緊平衡。

4. 天然氣價格走勢判斷

4.1. 需求端:極端天氣帶來的高增動能減弱

2022年極端天氣干擾因素有望減弱。2021年上半年歐洲天然氣消費量高增一大主因為極端天氣,包括低温酷暑帶來的天然氣需求增量以及少風帶來的其他能源供給減量。根據IEA預測,若2022年極端天氣干擾減少,歐洲的天然氣需求將同比下滑約2%。

天然氣價格維持高位抑制需求。雖然今年上半年在發電需求拉動下,歐洲天然氣消費量增長明顯,但是三季度歐洲的天然氣需求同比下降約4%,其中天然氣發電量同比下降12%。主要因為高昂的氣價削弱了天然氣發電相對於燃煤發電的優勢,導致電力供應商不得不購買更多碳排放配額轉向燃煤發電,三季度煤炭發電量同比增加15%。

4.2. 供給端:LNG貿易將發揮長期調節作用

4.2.1. LNG貿易為全球天然氣市場的重要調節變量

LNG 進口主要依靠海上船舶以液態形式運輸,相較管道天然氣進口具有貿易方式靈活多樣、供應較安全等優點,近年來 LNG 逐漸成為進口天然氣的主要類型。LNG以其供應的靈活性對全球的天然氣市場供需起着重要的調節作用,以2020年為例,2020年上半年全球月度LNG貿易量減少了21%以應對需求的下滑,但是下半年疫情好轉帶來的需求增量讓LNG月貿易量快速增長18%。

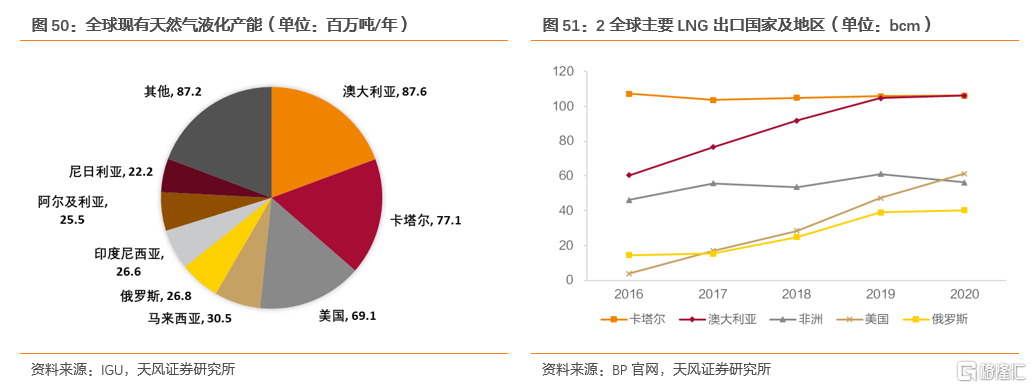

目前全球液化產能看排名前五的國家分別是澳大利亞、卡塔爾、美國、馬來西亞和俄羅斯,其中澳大利亞、卡塔爾和美國擁有全球超過一半的液化產能,2020年三個國家的LNG出口量分別達到1062/1061/614億立方米。

美國LNG新增液化產能勢頭強勁。2020年全球僅有的三個開始運行的新LNG項目全部在美國,包括卡爾曼2、3號線(800萬噸/年);自由港2、3號線(1020萬噸/年)和埃爾巴島4-10號線(175萬噸/年)。得益於這三個項目帶來的產能增量,美國當前的液化生產產能相較2020年提升2000萬噸/年達到6910萬噸/年。截至今年2月,已經在建或者獲批的LNG項目共有1.37億噸,其中有25.6%在北美。此外,全球目前處於pre-FID階段的液化產能共8.92億噸/年,其中美國佔比高達39.4%(3.52億噸/年)。

我們預估未來美國將為全球提供最大的LNG出口增量。美國2020年LNG出口量為614億立方米,對應約5000萬/噸液化產能。若目前已有的獲批產能全部投產,我們預估未來五年內美國的液化產能將達到1.04億噸/年,LNG出口能力將達到1228億立方米,是現有出口量的近兩倍。

此外,LNG巨頭卡塔爾石油於2021年2月通過了北油田東部項目(NFE)的FID,一期工程預計於2025年四季度投產,二期工程預計於2027年投產,屆時將為全球LNG產能帶來3200萬噸/年的增量,佔卡塔爾現有產能的41.5%。我們預計未來以美國為代表的LNG巨頭的產能擴充有望增大全球LNG市場供應的靈活性,緩解短期內偶發性因素導致的供需錯配。

4.2.2. 俄羅斯供應是緩解歐洲氣荒的關鍵

據上文分析,歐洲的天然氣消費對俄羅斯依賴程度較高,歐盟的天然氣進口量中約40%左右來自於俄羅斯的管道氣,在今年冬天歐洲庫存極低的情況下,俄羅斯對歐洲的天然氣供應在短期內會對歐洲天然氣價格的走勢產生較大影響。

10月以來歐洲TTF價格幾次較大的波動均與俄羅斯方面的天然氣供應有關。10月27日,俄羅斯總統普京表示將加大對歐洲的天然氣供應,並要求俄氣公司從11月開始增加向歐洲大陸的天然氣供應量,這導致TTF價格10月29日跌至64.75歐元/兆瓦時,兩日內跌幅達到25.5%;11月16日,德國以運營方不符合監管規定為由暫停北溪2號認證程序,項目正式運營最快將等到明年春天,這將加劇今年冬天歐洲天然氣供應的緊張局勢,當天TTF期貨結算價上漲17.5%,接近一個月以來的最高值。

我們預計若2022年初北溪二號順利投產且歐洲氣温平穩,歐洲天然氣價格會出現較為持續性的明顯回落。

5. 投資建議:天然氣價格回落將為城燃公司帶來業績彈性

對於下游城市燃氣標的,LNG漲價或抬升進氣成本。根據中國城市燃氣協會披露,2021年以來,中石油、中石化、中海油供應天然氣的價格在逐步提高。其中4月對居民、非居民氣價上漲5%,7月對非居民用氣價格再次上漲5%。進入冬季保供期之後,部分省市天然氣門站價格繼續上調。以浙江為例,近日浙江省發改委印發《關於調整供暖季天然氣省級門站價格的通知》,對門站價格進行了大幅的上調,其中浙江省網向各城燃企業銷售天然氣的門站價格從每立方米2.26 元調整為3.99元,上漲幅度為76.5%。

城燃公司下游銷售順價存在困難。目前我國城市燃氣的銷售價格由地方監管,但是各地上下游天然氣價格聯動機制尚未完善,氣源價格的上漲無法及時傳導給用户。其中居民用户的用氣價格由政府價格主管部門統一定價,價格調整需履行聽證程序;工商業用户、電廠及大工業用户則由政府價格主管部門規定最高限價,雖然可以實行價格聯動,但幅度往往低於上游調價幅度,且時效性通常也滯後於上游調價的時間節點。

今年國內部分地區特別是北方清潔採暖區城燃企業價格矛盾較為突出,具體體現在:一是增量氣價格與銷售價格倒掛,政府價格主管部門批覆的調價政策很難彌補採購價格上漲影響,城燃企業不得不承擔此部分氣源漲價增加的採購成本;二是要保證新增民生用氣,特別是北方區域集中供暖用氣。供暖用氣政府定價較低,有限的存量資源要保證新增居民用户的供暖,勢必壓減工商業用氣量,或者讓工商業承擔高氣價。

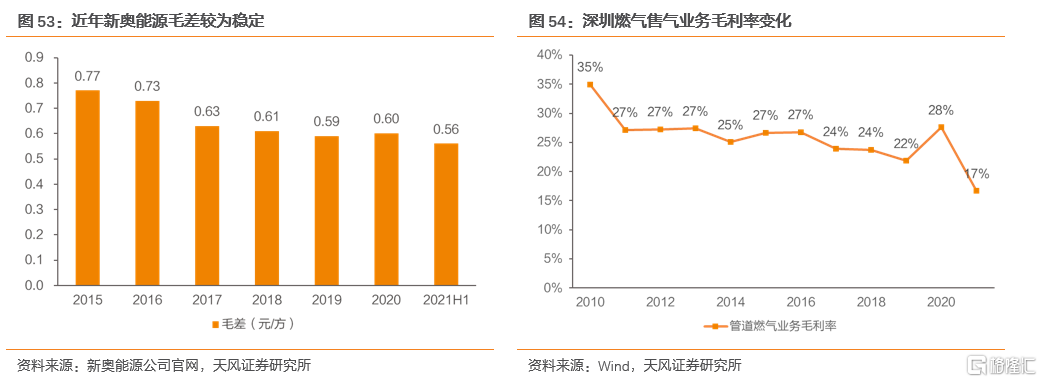

氣源價格上漲疊加順價的阻力導致城燃公司的毛差承受較大的縮窄壓力。以新奧能源及深圳燃氣為例,新奧能源上半年毛差同比下滑了0.05元,深圳燃氣售氣業務毛利率同比下滑近10個百分點。因此,中短期氣源採購成本的抬升對於下游城燃而言壓力較大。

短期來看,在極端天氣擾動因素減弱,以歐洲為代表的地區需求回落以及美國產量逐漸恢復的背景下,國際天然氣價格有望回落,帶動城燃企業氣源採購成本下降,毛差將進入修復階段。長期來看,一體化、需求規模大的城燃標的具備長期毛差穩定的優勢。具體標的方面,建議關注【新奧股份】【新奧能源】【深圳燃氣】。

6. 風險提示

國際氣價超預期波動:國際氣價影響因素複雜,若極端天氣等因素導致國際氣價超預期抬升,將對城燃標的毛差產生壓制。

國內氣價超預期波動:國內天然氣市場化價格受國內供需及國際氣價共同影響,具有較強的波動性。由於國內供需及國際氣價均有極多的影響因素,具有相當程度的不可預測性,其大幅波動將影響燃氣標的毛差或盈利水平。

下游需求受高價抑制:高氣價或對下游部分需求產生抑制,在銷量的層面對燃氣標的有不利影響。