本文來自格隆匯專欄:半導體行業觀察,作者:龔佳佳

隨着新能源汽車、自動駕駛、家電等領域需求的快速增長,最為緊缺的28nm及以上成熟製程芯片的供應似乎成為關注的焦點。

Gartner數據顯示,預計全球芯片製造商今年將向資本支出投入約1460億美元,比上一年增長約三分之一,但據其估計,每6美元中只有不到1美元專門用於目前面臨最長積壓的所謂傳統芯片。成熟工藝投入的不足讓人對當前擴產的“遠水能否救得了近火”產生懷疑。

然而,這並不阻礙各大晶圓代工廠28nm的擴建步伐,半導體行業的賭注仍在繼續。

“優等生”28nm曾被“冷落”

眾所周知,28nm是成熟工藝中的重要節點,區分了先進製程與成熟製程,由台積電於2011年率先推出,此後,三星、格芯、中芯國際等大廠也接連宣佈突破了28nm。

比上:與40nm工藝相比,28nm柵密度更高、晶體管的速度提升了約50%,每次開關時的能耗則減小了50%。在成本幾乎相同的情況下,使用28nm工藝可以給產品帶來更加良好的性能優勢。

對比之下:16nm節點之後要用上FinFET晶體管技術,晶圓製造成本會上升至少50%以上。此前市場研究機構IBS數據顯示,28nm之後芯片的成本迅速上升,28nm工藝的成本為0.629億美元,5nm將增至4.76億美元。

再加上過去多年的設備折舊完成,我們可以預見28nm在這些製程中有着高性能、低功耗和低成本等優勢。此外,28nm適用範圍也十分廣泛,能夠滿足手機、電腦、IoT和各類消費電子相關芯片需求。眾多優勢之下,28nm迎來了它的“高光時刻”。

據Omdia數據顯示,2013年是28nm製程的普及年,2015~2016年間,28nm工藝開始大規模用於手機應用處理器和基帶。隨着技術的成熟,28nm工藝產品市場需求量呈現爆發式增長態勢,並且這種高增長態勢持續到2017年。

或許是當時的28nm太過“誘人”,引得眾多廠商加碼佈局。到了2018年,媒體的報道紛紛表示,全球28nm呈現產能過剩格局,台積電、聯電等都面臨產能過剩的危機。

當時的台積電在回顧18年Q3業績時曾表示,28nm目前全球產能過剩問題嚴重,未來幾年都將處於供給過剩的情況。為了應對於此,公司積極開發特殊工藝,以此來增強客户粘性。此後,台積電28nm的產能開始下降。

來源: Omdia

聯電也不例外。2018年,在聯電Q3財報會後,歐系外資研究機構認為,從聯電財報釋出2018年第四季業績展望遜於預期、28nm因市場新產能開出使明年將供過於求的態勢來看,聯電營運基本面修正的壓力正在加大,預估其恐將在2018年第四季與2019年第一季面臨營運虧損的局面。

並且從聯電2018年第四季財務報吿來看,確實營運虧損。18年Q4,聯電合併營業收入為新台幣355.2億元(約11.5億美元),與去年同期的新台幣366.3億元相比減少3.0%。歸屬母公司虧損為新台幣17.1億元。

由此可見,2018年28nm的過剩危機對台積電、聯電兩大代工廠都帶來了不小的壓力。

同時,隨着先進製程的不斷突破,28nm對於晶圓代工廠來説“賺錢”價值也在下降。

管理諮詢公司Bain & Co.稱,截至今年,用於先進芯片的5nm晶圓的售價約為 17,000 美元,可讓應用程序在 iPhone 13 等最新款智能手機上運行。相比之下,28nm晶圓的價格約為 3,000 美元,即使考慮到設備折舊,兩者之間的回報差距可以説是十分明顯。

再加上,未來市場供需存在不確定性,擴充成熟製程可能造成產能過剩。種種因素之下,這幾年,台積電等廠商幾乎都把重點投向了先進製程。

然而世事難料,在疫情這隻突如其來的“蝴蝶”翅膀的扇動下,一切都變得不一樣了。“宅經濟”帶來的消費電子以及新能源汽車、5G、AIoT 等新應用的快速興起,讓多年不再擴產的成熟製程迎來了爆發式的需求增長,供需嚴重失衡,持續衝擊着眾多的行業。

至此,台積電再次扛起了28nm大旗,而聯電、格芯則憑藉戰略轉變的優勢,在這個節點攻城拔寨,中芯國際也在鑽研多年後,迎來了28nm好時機。

晶圓代工廠的“跑馬圈地”

面對驚人的28nm需求,今年以來,台積電、聯電、格芯、中芯國際、力積電等代工廠紛紛擴產。其中,作為全球晶圓代工龍頭的台積電勢頭最為兇猛,明確在我國的江蘇省南京市、台灣省高雄市以及日本的熊本縣三地擴產建廠。

此外,聯電也斥巨資擴大台灣省台南市Fab12A P6廠區產能,中芯國際新增兩個地區的28nm產能,格芯則是繼續加大德國的28nm產能,力積電銅鑼廠也已動工。

台積電

今年4月,台積電召開臨時董事會,通過資本預算案28.87億美元(約合新台幣794億元),將用於擴充南京廠28nm成熟製程產能,預計擴增月產能達4萬片。

台積電表示,南京廠目前月產能為2萬片12英寸晶圓,主要生產16nm製程;為解決產能結構性短缺問題,將會在南京廠建置28nm成熟製程產能,預計2022年下半年開始量產,2023年中期達到4萬片月產能的建置。

這在當時引起了廣泛討論,而到了下半年,台積電更是一口氣新增熊本和高雄兩座新廠。

11月9日,台積電與索尼全資子公司索尼半導體共同宣佈,台積電將在日本熊本縣設立子公司Japan Advanced Semiconductor Manufacturing(JASM)。台積電表示,初期預估資本支出約70億美元,JASM將於2022年開始興建特殊技術晶圓廠,並於2024年底前開始生產,採用22nm及28nm製程提供專業集成電路製造服務,月產能達4.5萬12英寸晶圓,這案並獲日本政府承諾支持。

宣佈在日本建廠的同一天,台積電也宣佈將於高雄設立生產7nm及28nm的晶圓廠。該消息也於10日的台灣“中時電子報”中被證實,台積電高雄廠預計於2022年開始動工,並於2024年開始量產。

據台媒中央社9月報道,台積電中油高雄煉油廠舊址將興建2座12英寸晶圓廠,包括第一期月產能4萬片的7nm及6nm晶圓廠,及第二期月產能2萬片的28nm及22nm晶圓廠。

今年7月,台積電供應鏈曾表示,不少28nm製程設備已停產,但為支應台積電未來驚人的需求,設備商須配合設法重新生產。可想台積電此次28nm擴產勢頭之兇猛。

聯電

相比前幾年台積電卯足勁研發先進製程,聯電早在2018年就宣佈放棄12nm以下先進工藝投資,28nm等成熟製程節點自然成為其主要專注所在。然而,面對市場的需求,聯電也難以招架。

聯電總經理簡山傑9月初表示,聯電2021年產能已銷售一空,現階段與客户洽談的是明年產能,客户傾向談長期合作及簽訂長期合約。如此一來,擴產也是必然的趨勢。

4月,聯電宣佈將與多家全球領先的客户共同攜手,透過全新的雙贏合作模式,擴充在台南科學園區的12英寸廠Fab12A P6廠區的產能,預計2023年第2季投入生產,規劃總投資金額約新台幣1000億元。

聯電指出,P6產能擴建計劃預計於2023年第二季投入生產,屆時將配備28nm生產機台,未來可延伸至14nm的生產,能直接配合客户未來製程進展的升級需求。據悉,聯電台南科學園區Fab 12A P6廠區將採28nm製程,產能2.75萬片。

格芯

格芯是全球第四大晶圓代工廠。目前,格芯的全球製造格局是,40nm主要位於新加坡, 28nm主要位於德國,14nm則主要位於美國。今年6月,格芯曾宣佈將斥資 60 億美元擴大其在新加坡、德國和美國工廠的產能。其中對德國的投資預計為10億元。

8月,格芯對外透露了投資10億美元對德國德累斯頓(Dresden)晶圓廠的擴產計劃。Isaiah Research認為,22/28nm方面,格芯在德國的產能可能會在年底達到月產6萬至6.5萬片,三星、美格納、Anapass、硅芯片或是潛在客户。

力積電

面對目前市場對成熟製程芯片需求的大爆發,今年3月,力積電第9個廠區銅鑼廠正式開工。彼時,力積電舉行銅鑼12英寸晶圓廠動工典禮,總投資金額高達2780億元新台幣,聚焦1x到50nm的成熟製程。完工後總產能將達每月10萬片,預計2023年分期投產,初期規劃產能為每月2.5萬片,滿載年產值可望超過600億元新台幣。

中芯國際

今年,中芯國際接連宣佈在上海、深圳兩地建廠,可見其在成熟製程的產能需求仍在上升。

3月17日晚,中芯國際發佈公吿稱,公司和深圳政府(透過深圳重投集團)(其中包括)擬以建議出資的方式設立晶圓廠,重點生產28納米及以上的集成電路和提供技術服務,旨在實現最終每月約40000片12英寸晶圓的產能。預期將於2022年開始生產,項目新投資額估計為23.5億美元。

9月,中芯國際再次發佈公吿稱,和中國(上海)自由貿易試驗區臨港新片區管理委員會簽署合作框架協議,有意在上海臨港自由貿易試驗區共同成立合資公司,將規劃建設產能為 10 萬片/月的 12 英寸晶圓代工生產線項目,聚焦於提供 28 nm及以上技術節點的集成電路晶圓代工與技術服務。該項目計劃投資約88.7億美元,該合資公司註冊資本金擬為55億美元。

“熱鬧”的2024年

顯然,各大代工廠的加碼佈局將28nm製程節點推上了新高度,而從投產時間來看,2024年,28nm領域或許會更加熱鬧。

根據IHS Markit預測,全球晶圓代工市場的規模將在2025年達到961億美元,其中28nm以上的成熟製程佔比將達到48%。

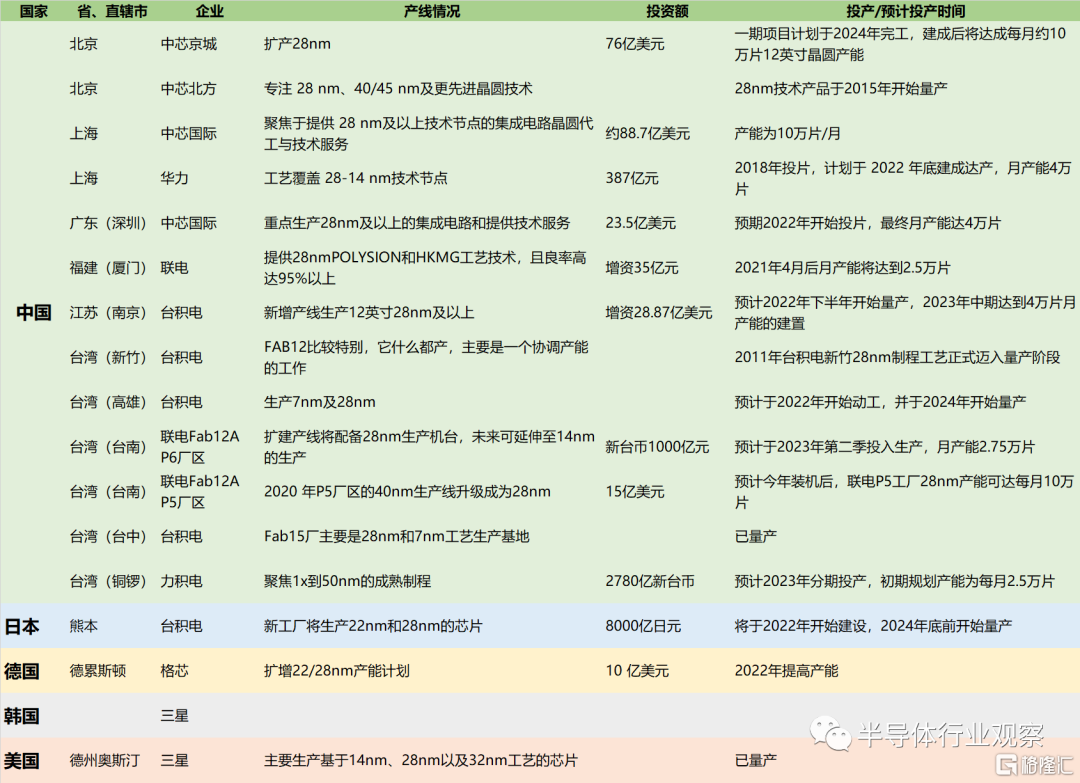

各大晶圓代工廠28nm廠的佈局

從上圖來看,除了已經量產的工廠外,新擴產的28nm廠房到2024年基本都已開始量產、滿產,屆時全球28nm產能會到達一個新高度。而從分佈來看,28nm製程主要分佈在亞洲,其中中國台灣憑藉台積電、聯電兩大代工廠成為28nm的集中營。

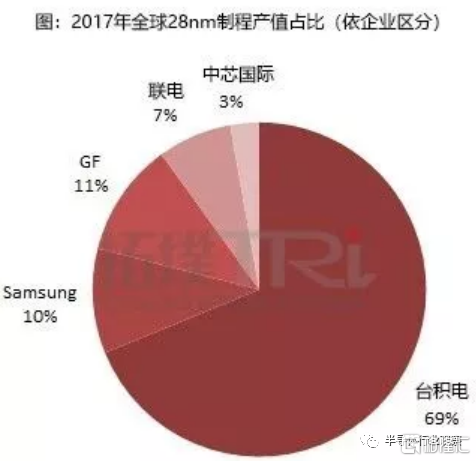

從企業來看,台積電則是28nm的主力軍。其實作為最先突破28nm製程,台積電在28nm領域一直獨佔鰲頭,在2017年的時候,台積電在全球28nm製程產值佔比就已接近7成。雖然前幾年,台積電忙着發力先進製程,降低了對28nm的投入,但是到2024年,隨着南京、高雄、熊本三座工廠的投產,台積電對28nm市場的市佔率有望更上一層。

圖片來源:拓墣產業研究院

更重要的是,台積電突破28nm製程至今已有10年,設備折舊接近完畢,加上此前宣佈將無限期擱置28nm工藝下半年漲價的調整,都將助力台積電坐穩28nm龍頭這把交椅。

除台積電外,28nm擴產最為積極的應就屬中芯國際了。早在去年,中芯國際就開始擴產28nm領域,中芯京城項目投資高達76億美元。

雖然中芯國際Q3季度報數據顯示,目前中芯國際主要收入來源為55/65納米和0.15/0.18微米,分別佔比為28.5%和27.9%,但FinFET/28納米收入佔比已有提升,從去年同期的14.6%上升至18.2%。據消息顯示,北京、上海臨港、深圳項目相繼投產後,中芯國際月產能分別將增加10萬片、10萬片和4萬片。到2024年,中芯國際28納米收入佔比也有望進一步提高。

聯電在2018年宣佈停止12nm以下先進工藝的研發後,開始強化對成熟及差異化工藝市場的開發,其旗下28納米制程獲的許多客户肯定,因此在擴產方面也是毫不手軟。去年4月聯電就宣佈擴產廈門聯芯,今年更是兩次宣佈擴產聯電Fab12AP5廠區與P6廠區,還表示,未來 3 年聯電在南科的投資金額將達 1500 億元新台幣。

寫在最後

此前有人認為28nm是落後產能,但事實證明,28nm雖然不算先進工藝,但是並不落後,作為成熟工藝中的重要節點,28nm是既有競爭力又長壽的製程。

Omdia預測,隨着手機上新的硬件升級以及物聯網的興起和普及,越來越多的新興應用的產生,催生了28nm即將進入下一個需求旺盛的週期,OLED Driver、Connectivity Chips、FPGA、4G Transceiver、NB-IoT等產品都將成為28nm產線的主流。

可想而知,在台積電、聯電、中芯國際、格芯、聯電等加入擴產戰團之後,未來28nm的競爭只會越來越激烈。