今年,一場能源危機席捲全球。在化石能源端,國際煤炭、石油等能源類大宗商品價格大幅飆升。而在人們認為新能源產業端正全力推進的時候,一場因上游原材料價格暴漲而展開的全產業鏈危機,為這一新興產業蒙上了陰影……

1

2021年11月初,加拿大鋰礦開發商美洲鋰業(Lithium Americas Corp.,簡稱LAC)提出收購加拿大同行千禧鋰業(Millennial Lithium Corp.,簡稱MLC)。此次收購作價4.7加元每股,合計斥資近5億加元,將以股權置換+0.001加元現金的方式進行。

這場2021年爆發的圍繞海外鋰礦的“競價大戰”,如同絆馬繩,讓全速向前的電池一哥寧德時代絆了個趔趄,看似簡單的商業競價,背後卻錯綜複雜,並不簡單。

LAC的出價比寧德時代此前提出的3.85加元高出了22%。

對此,彭博社和路透社等主流財經媒體也紛紛“吃瓜”。其中彭博社在標題中表示,這是一場圍繞鋰礦資源發生的“競標大戰”——今年9月寧德時代被曝將收購MLC時,後者已是贛鋒鋰業的“囊中之物”。

贛鋒鋰業是全球鋰礦龍頭。截至2021年7月,贛鋒鋰業在全球擁有多達8個優質鋰資源項目,間接或直接擁有鋰資源約3425萬噸儲備,是中國已探明鋰礦資源儲量的634.26%、全球已探明儲量的9.16%,且佔比還在不斷擴大中。

如今,競標過程中突然殺出個LAC,要用股權置換+0.001加元現金的方式,加價22%從寧德時代手中“截胡”MLC,頗有競價“奪食”的既視感。

雖然贛鋒鋰業表示,公司並未參與到LAC收購MLC的相關討論與表決中。但實際上LAC與贛鋒鋰業關係十分密切。早在2017年,贛鋒鋰業就已認購LAC的股份,目前持有12.5%。贛鋒鋰業2021H1財報顯示,贛鋒鋰業現任董事和副董事長王曉申也是LAC董事會成員,因此對LAC的經營具有重大影響;此前贛鋒鋰業港股上市的募集資金也有22%用於資助LAC。同時,LAC旗下Cauchari-Olaroz鹽湖由Minera Exar所有,而贛鋒鋰業間接持有Minera Exar51%的股權,另外49%股權由LAC持有。

反觀MLC的電池級碳酸鋰產量,其實不到Cauchari-Olaroz鹽湖年度產量的60%,所以雙方並沒有明顯的競爭關係。為何LAC此時急於加價22%將MLC收入囊中?難免讓人浮想聯翩。

2

而對於寧德時代來説,收購MLC的理由顯而易見,實際上,從這背後的緣由來看,作為產業鏈下游踏足上游,更是一種迫不得已的為自身乃至整個行業健康發展所做的“防衞之舉”,展現的是還有其作為行業龍頭的責任與擔當。

“從2021年開始,全球鋰電池市場需求會有明顯的提升,但反觀我們的供給端,是否能滿足需求呢?就目前看,全產業鏈的產能供給的增長相對較慢,有效的供給不足。”寧德時代董事長曾毓羣在中國電動汽車百人會論壇(2021)上表示。

目前寧德時代有大量訂單在手,鋰電池產能快速爬坡,從2020年開始公司內部就已經在加班加點,仍需要面臨原材料不足的挑戰。如果不能獲得上游鋰礦資源,鋰礦資源的價格上漲、供應鏈安全問題,可能對其產品交付而言將是巨大沖擊。

從行業視角來看,一個行業要健康發展,離不開上下游互相支撐;形成良性生態,上下游的互信與穩定是驅動行業發展的基石所在。然而環視當前整個產業生態,供應鏈的紊亂,原材料的大幅上漲,上游對暴利無底線的追逐,對行業長遠發展正造成不可挽回的影響。

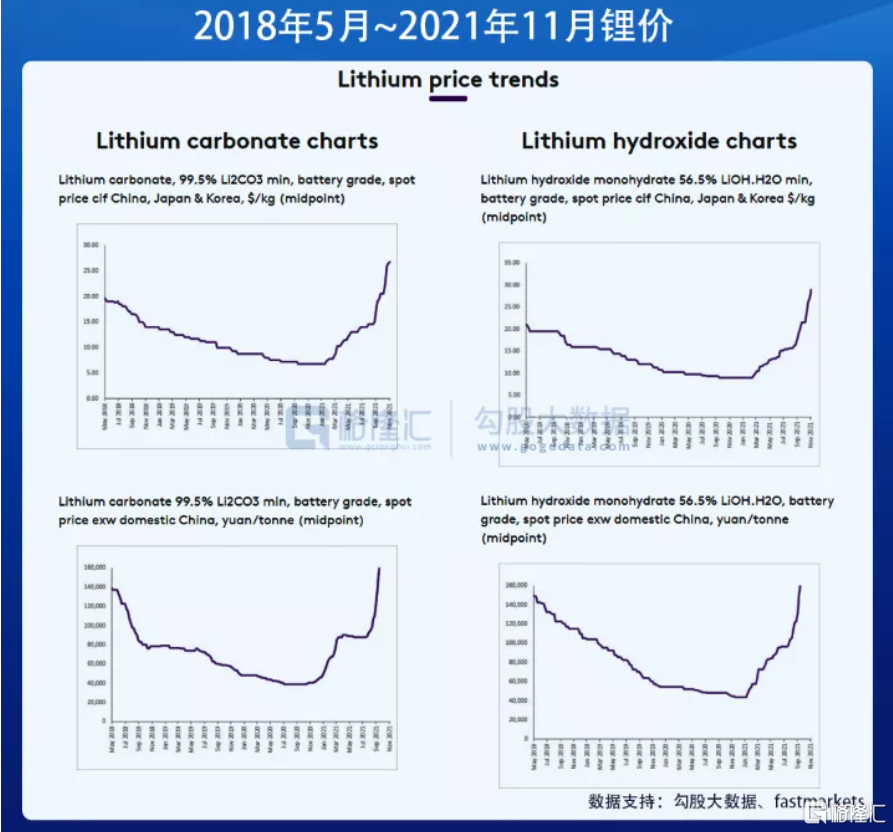

在過去的1年中,中國碳酸鋰價格已經上漲接近4倍,到2021年11月1日已經達到19.4萬元/噸;氫氧化鋰價格也已經達到18.7萬元/噸的水平。

對原材料供給不足的預期,迫使公司開始向上遊尋找穩定的貨源。寧德時代在過去1年中動作不斷,例如在2021年5月分別與子公司寧德凱欣、中核鈦白簽訂協議,與前者的協議鎖定了六氟磷酸鋰使用量為1.5萬噸的對應數量電解液產品;與後者合資以推進光伏、風電、儲能等綜合智慧新能源項目的投資、建設、運營。

2021年9月,寧德時代將目光看向了MLC——雖然產能相對於贛鋒鋰業手上的資源而言並不大,但有利於穩定其寧德時代電池原材料供應。寧德時代作為中國乃至全球裝機量最大、研發實力靠前的動力電池供應商,對現階段產業鏈的穩定具有重要作用。

3

事實上不僅是寧德時代,鋰礦資源不斷向少數玩家集中,對新能源產業鏈中下游、對全球實現能源轉型和產業轉型升級,都將產生負面影響。

這場“競價大戰”表面上不同玩家之間對於鋰礦資源的爭奪,實質上更是上下游玩家之間對產業鏈利潤分配的分歧。其矛盾核心在於,面對原材料在可預見未來的稀缺性和價格波動,上游資源型玩家希望提升資源集中度,而中下游從事製造業的玩家希望獲得平價、穩定的原材料供給。

掌握核心生產資料的上游玩家,在產業鏈中往往具有最高的議價權,因此利潤率更高。不信就來看看新能源產業上下游的財務指標:

2021年Q3鋰礦巨頭贛鋒鋰業營業利潤率達到40%,毛利率達到36%,包含非經常性損益的淨利率也達到了36%,ROE10.8%。公司同期研發投入僅2.01億元。

那麼中下游呢?

以全球市佔率最高的電池廠商寧德時代為例,公司2021年Q3經營利潤率為15%,毛利率28%,淨利率13%,ROE7.8%;公司同期研發投入45.95億元。

同時經營電池和整車業務的長城汽車,同期營業利潤率5.8%,毛利率17%,淨利率5.4%,ROE5.8%。公司同期研發投入28.56億元。

從上述財務數據看,2020年中國主流鋰電池企業毛利率均未達到30%的水平;2021年上半年電池企業毛利率更是呈現不同程度的下滑。

這些數據更進一步凸顯了新能源產業鏈存在的不合理現象——綁定核心資源的上游玩家擁有很高的利潤率和資產回報率,而需要對技術進行大量投入、開展大量科技創新和承擔設備成本的中下游,卻擁有更少的利潤。

而下游主機廠在經營環境的波動面前,供應鏈則更顯脆弱,特別是起步較晚、根基不牢固的玩家——2021年造車新勢力中的蔚來、理想都曾因為芯片供應問題影響交付。

4

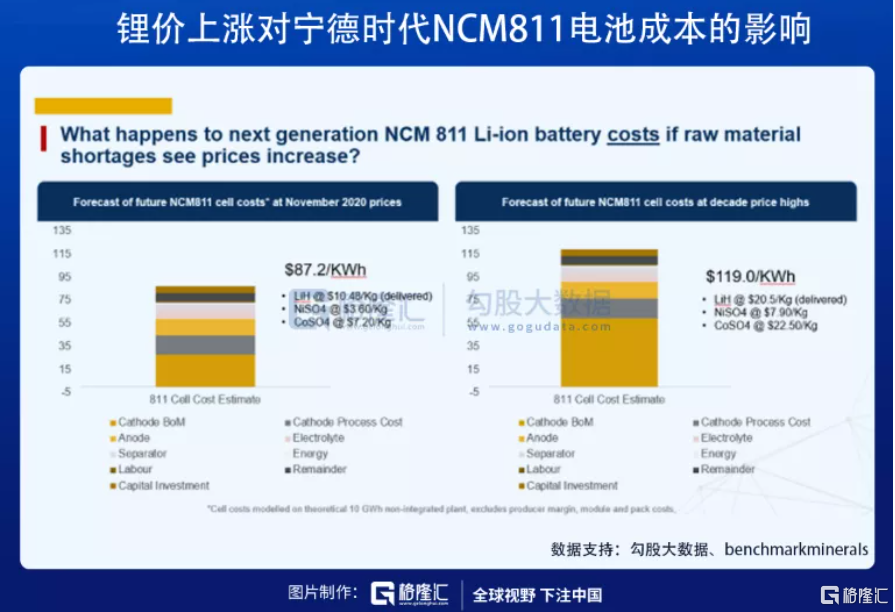

電池原材料價格波動,對主機制造成本的影響,則更是肉眼可見。

高工產研鋰電池研究所(GGII)2021年9月的一份研究報吿指出,假設碳酸鋰價格上升至25萬元/噸,其他材料價格維持當前水平不變,鋰電電芯成本將上漲0.08~0.09元/Wh,即電芯理論成本上漲12%~18%。

真實的市場數據則顯示,2021年1~9月,電芯理論成本上漲早已超過30%,但實際的電芯價格卻基本保持穩定。這説明中下游利潤正在被壓縮。

一般來説,製造業發展本質上是由技術進步和成本的邊際下降推動的。由技術進步帶來的運行效率提升和上游向下傳導的原材料價格,直接影響製造業的邊際效益,是決定其商業模式能否跑通的關鍵因素。

這也是為什麼鋰礦價格的上漲風險、供應鏈安全風險,勢必影響中下游企業的利潤空間,甚至於新能源行業在消費端的商業化。少部分玩家暴利,而產業鏈整體微利,這樣的生態註定沒有未來。

如果放任這種趨勢,我們十幾年來在新能源領域的先發優勢將受到衝擊。

眼下“百年未有之大變局”,“30·60”雙碳工作深化,產業轉型升級、攀登全球價值鏈上游處在關鍵階段,中國消費者正在逐漸接受新能源結構,新能源汽車滲透率首次突破20%。尤其是,2021年5月,當美國總統拜登都不得不承認“中國已經在電動化的道路上取得了領先,美國要放力追趕”時,就已説明中國正在發展為全球新能源汽車行業發展的核心引擎。

新能源和儲能方面,CNESA數據顯示,2020年中國、美國和歐洲佔據了全球電化學儲能市場的主導地位,三者合計佔全球電化學新增投運總規模的86%,其中中國佔據了33%的份額,美國佔據30%,歐洲23%。

但在強敵環伺的全球市場,任何“冠軍”的地位都難言穩固。

此前的全球能源風波,已經給我們上了生動一課,上游原材料的供應、價格問題之下,部分下游電力企業甚至表示,曾經面臨“發一度電虧一毛錢”的窘境。中下游企業無法保證利潤,面對競爭對手將處於不利地位。而眼下發展的窗口期,並不太長。

5

尾聲

2500年前,雅典將霸權和税收的觸手伸向整個古希臘,招致斯巴達及其盟友的反抗。於是古希臘最強大的兩個城邦兵戎相見,令1000多個城邦捲入長期鏖戰。燦爛輝煌如古希臘文明,從這個時點走向衰敗,雅典和斯巴達沒有一個是贏家。

這場變局之戰,史稱伯羅奔尼撒戰爭。

以史為鑑,產業的良性發展、生機煥發,需要各環節相互協同、利潤合理分配作為前提。

當玩家為了某一環節暴利而將產業鏈玩成了“零和博弈”,產業轉型受到不合理漲價拖累而功虧一簣,錯過了發展的窗口期,那將是一場伯羅奔尼撒式的悲劇。

不過面對目前中國新能源成本依然偏高的情況,相關部門已經注意到了產業鏈當中存在的亂象。在2021世界新能源汽車大會上,中國工信部副部長辛國斌曾表示,電動車關鍵部件動力電池面臨鋰、鈷、鎳等礦產資源保障和價格上漲的壓力,工信部將與相關部門一起加快統籌,提高保障能力。

相信在相關部門的介入和引導之下,新能源產業將很快理順發展邏輯,實現上中下游合理的利潤分配,繼續為經濟社會發展、產業轉型升級提供清潔高效的物質基礎。