本文來自格隆匯專欄: 阿基米德Biotech,作者: 阿基米德君

我們可能永遠無法盈利。

這是微創機器人招股書提示的風險因素,也是所有未盈利生物科技提示的風險因素。

但是,從微創系口中説出來,卻引起復雜的思考。

市場低迷,行業內卷,創新藥械積極擁抱商業化,世界變了,但微創醫療還是老樣子。

連續併購,仍然是延續擴展新賽道的舊模式,看不到新意。微創醫療創新佈局已經足夠宏大,增加幾個新技術新產品,不會帶來邊際改變。10月25日,微創繫有3個產品進入特別審查程序綠色通道,共計24個,但已經審美疲勞。

真正的進化是補齊短板,在技術和商業之間取得平衡。

喬布斯對百事可樂公司總裁的約翰·斯卡利説:“你是想賣一輩子糖水,還是想跟我一起去改變世界?”然後,喬布斯被斯卡利趕出蘋果。

1997年,喬布斯迴歸蘋果,開始注重效率,1998年,38歲的庫克應喬布斯邀請進入蘋果。

庫克是理想主義者背後的商人,擁有超凡的供應鏈掌控力,麥當勞的庫存週期是2.5天,而擁有數千個零配件的蘋果只需要5天而已。

微創醫療是國內創新藥械的理想主義標杆,在不斷奔赴下一個賽道的旅程中,步伐已經失衡,踉踉蹌蹌。

在2021年9月前,微創醫療新業務板塊已擁有機器人、非血管介入、運動醫學、輔助生殖、康復醫療、內分泌、體外診斷、醫療影像、醫學美容、五官科及消毒滅菌。非血管介入方面,佈局泌尿、婦科、消化、呼吸領域。

9月10日,微創以1.11億元跨界收購科瑞藥業45%股權,還被正面解讀,介入上游原料,加速藥物洗脱支架出海。

隨後,微創以最高不超過1.23億歐元總價全資收購德國公司Hemovent,獲得ECMO(體外膜式氧合系統),以6.5億元收購上海浦東新區物業,開始引起投資者反感。

微創醫療未證實5.9億元入股上海華瑞銀行的操作。

向有使用機器人意願的醫院,提供貸款租賃業務,不一定非得入股銀行。

偏離主業在港股是大忌,2016年,中國生物製藥58億元入股中國信達,聲稱業務有協同性,可在醫療保健及人壽保險上開拓更多商機,當天股價放量大跌20.06%。

微創醫療經營活動產生的現金流量淨額持續惡化,2017年報為9718.6萬美元,2021年中報為-1.06億美元。

醫療器械研發投入小於創新藥,佔營收比重10%即為高配,微創醫療今年上半年研發費用1.17億美元,佔收入比重為30.4%,可謂獻身式創新。

微創醫療同樣高企的是行政開支,達到1.03億美元,佔營收比重為26.78%,而邁瑞醫療的管理費用率為12.75%。微創醫療分銷成本1.31億美元,佔營收比重33.98%,而邁瑞醫療銷售費用率為14.66%。

市場並不指望微創醫療立即盈利,但是未見其在支出上的剋制,商業化未見改觀,上半年虧損9026.6萬美元,同比擴大37.68%。

截至6月30日,微創醫療手握現金及現金等價物17億美元,虧損加併購,消耗很快。

微創系的成長過於依賴融資,2017年至今年3月共計融資24次,融資總金額超過136億元人民幣。

有錢時不省着用,不擔心未來有變嗎?從生物醫藥集中披露的三季報可見,高瓴一改以前進取的投資風格,轉為退守。

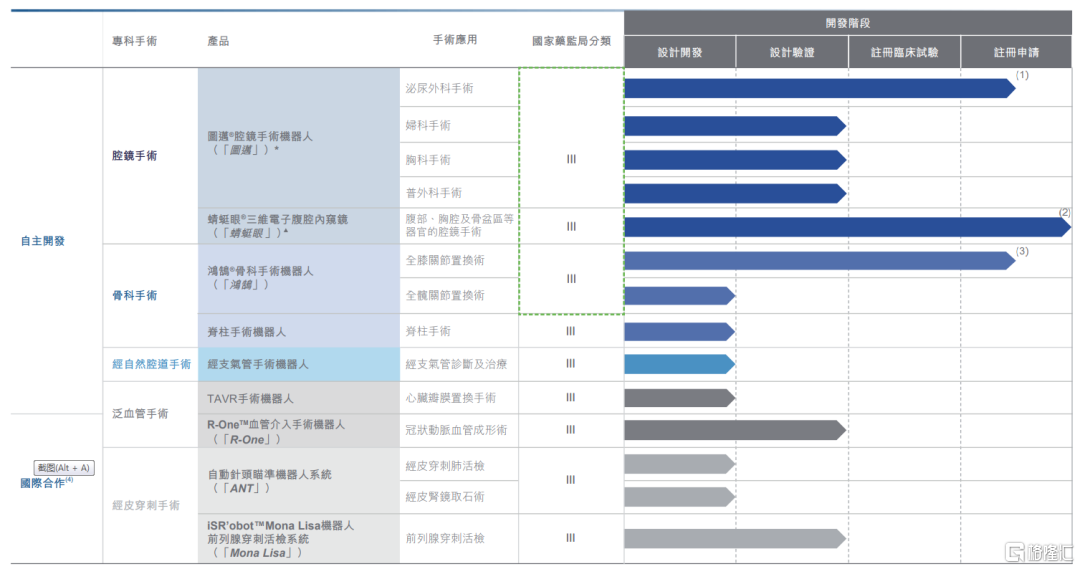

微創機器人管線

回到微創機器人,商業化還需要煎熬。

2019年、2020年、2021年上半年,微創醫療機器人虧損淨額分別為0.7億元、2.09億元、2.43億元。

堅冰不是來自競爭對手,微創機器人在國產中領先。

手術機器人的輔助作用,是不是剛需?高單價,高使用費,是不是普及的障礙?

天智航骨科手術導航定位機器人,每台520萬元,2019年僅賣出41台,產能利用率17.67%,其中31台來源於政策支持,市場接受度極低。

國內第三代四臂達芬奇手術機器人總體購置費用在2000萬以上,機械臂每用10次就需強制性更換,花費約2000美元。

做手術,先交開機費,達芬奇的開機費3萬—6萬元,國產機器人最少也要近萬元。用骨科機器人的手術費用,沒有被納入醫保。

手術機器人在國內的市場滲透率非常低, 2020年,中國僅已安裝189台腔鏡及17台關節置換手術機器人。

手術機器人與微創醫療整個創新生態鏈有協同效應,但微創醫療的商業化能力還有待驗證。

微創醫療海外收入佔比已達到54.76%,部分產品具有國際競爭力,有望與邁瑞醫療一起成為跨國器械巨頭。

微創醫療創新驅動的基本模式依然強悍,但密集的併購,對財務、業績的態度,確實令人擔心。

我們已經看見恆瑞醫藥的自我突破,在國際化和BD上的開放態度。

不創新,屬於不思進取,而無視自己的短板,我行我素,也是不思進取,更是自閉。

一家綜合性平台企業,均衡發展是必由之路。