到底誰是今年用電大戶?三季度以來,我國多個省市出現了“拉閘限電”的現象,特別是部分地區甚至居民用電也受到了影響,而今年全國主要電網最高用電負荷明顯高於過去五年同期平均水平。不過,一方面,從電力供應上來看,發電設備似乎並未開足馬力。而另一方面,從電力需求情況上來看,經濟增長和發電量之間的關係依然穩定,並未出現較大程度變化,用電增長也並未對發電系統提出超出以往水平的過高要求。發電量的高增速和經濟增長狀況類似,都是受到去年同期低基數的影響。從發電結構上來看,今年水電錶現明顯不及去HRDL年,而對於火電的依賴顯著上升。今年前7個月火電對於發電量增長的貢獻率由去年的43%一舉提升至超過75%。從用電端來看,今年以來第二產業對於用電量的增長貢獻最爲突出,但相比於去年,第三產業的改善幅度更大。從製造業行業來看,其實今年高耗能行業的用電量增長相對而言並不算快,在政策嚴控下得到了一定程度的約束。

煤價前所未見,內蒙拖累供給。從直觀感受上來說,“拉閘限電”和完成全年“能耗雙控”目標之間存在着較爲直接的聯繫,爲了目標完成而主動限電就成爲不少地市的無奈之舉。不過,能耗雙控並非電力限供的唯一原因,“電荒”的根源還是出在煤炭供應上,在供需格局緊張的作用下,煤炭價格今年以來持續攀升。偏緊的供給和高企的價格,導致電廠煤炭庫存嚴重不足,存煤可用天數只有去年同期一半左右。從供給結構上來看,我國動力煤供應超過96%均來自國內,進口部分的佔比只有4%左右。因此,今年以來的煤炭供應偏緊還是和國內產出增長相對遲緩有關。而從地區煤炭產量上來說,今年煤炭供給的拖累主要是來自內蒙古,今年前8個月,內蒙古原煤產量佔比較去年底下滑超過1個百分點,在全國各省市中排名墊底。對於愈演愈烈的“電荒”現象,政策層面對此高度重視,應對措施主要圍繞兩個方面展開:一是推動煤炭產量的加快釋放,緩解供應瓶頸。不過,近期由於山西、陝西等煤炭大省遭遇強降雨,後續供給恢復存在不確定性;二是推動煤電價格形成機制更加市場化,提高電力企業發電意願。

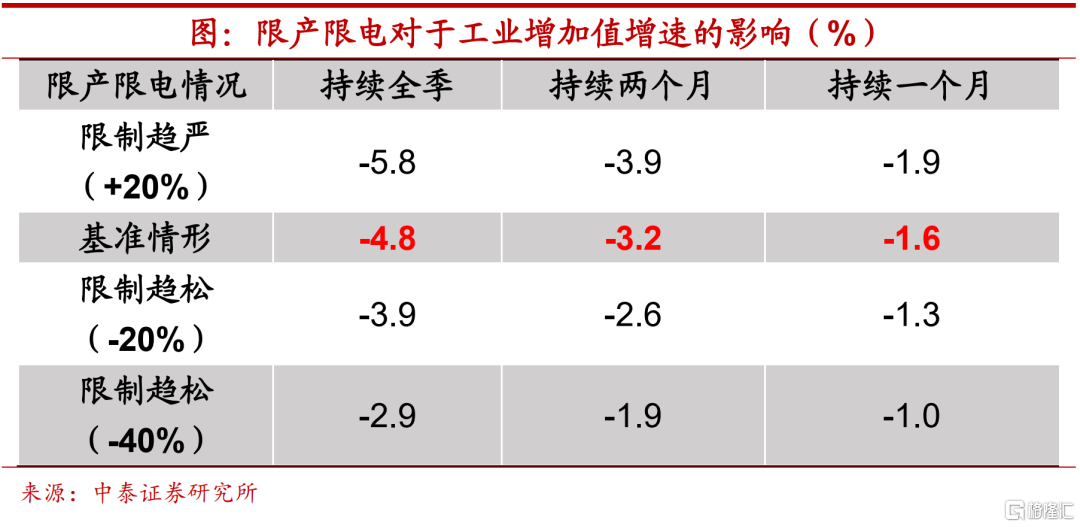

影響究竟多大:拖累增長超1%,加速價格傳導。事實上,不同行業受到限電限產的影響存在顯著差異,高耗能行業所受影響相對更大。我們通過對行業分組並根據實際生產衝擊所做的測算表明,在基準假設下,若政策持續兩個月,將拖累工業增加值增速約3.2個百分點,對GDP的影響約在1.2-1.3個百分點。考慮到後續限制程度或有緩和,拖累程度可能小於我們的估計。不過,限產限電事實上對於經濟結構調整存在着倒逼作用,日本等發達國家的發展經驗表明,能源價格提升有助於產業結構向高級化邁進。另外,不容忽視的是,緩解“電荒”問題所採取的電價調整也會帶來國內物價水平的波動,並且,電力價格上調可能會加快價格上漲由PPI向CPI的傳導。測算結果表明,如果按照調價措施電價上漲10%,將會帶動PPI增速上行1.2個百分點左右,而對CPI增速的影響約在0.2-0.3個百分點。

到底誰是今年用電大戶?

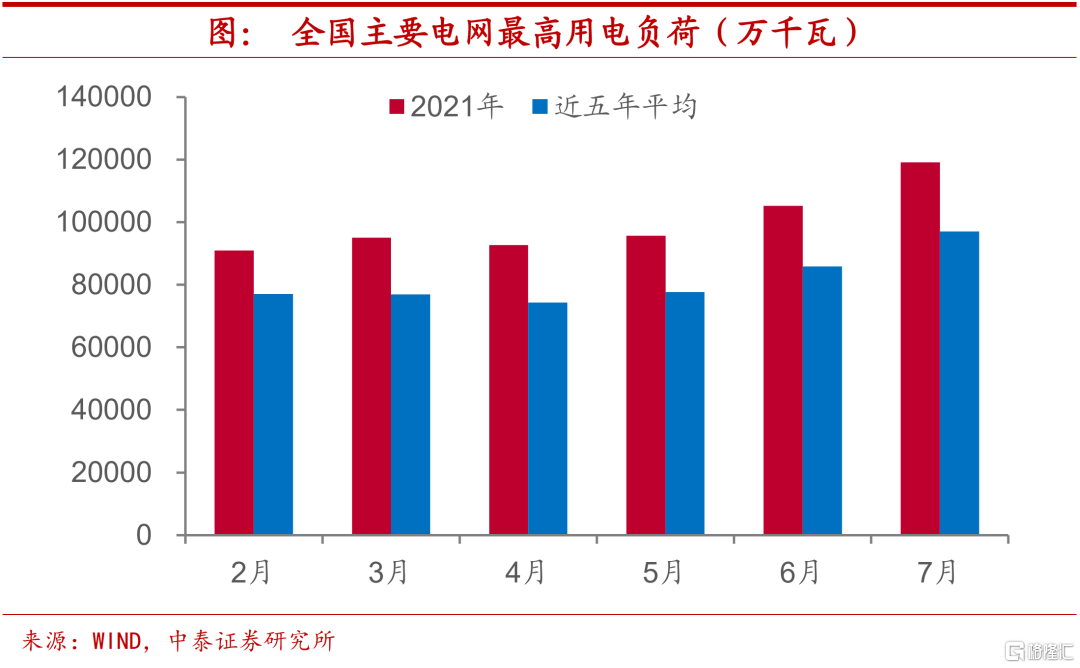

電荒多省蔓延,負荷遠超同期。三季度以來,我國多個省市出現了“拉閘限電”的現象,特別是部分地區甚至居民用電也受到了影響,如9月29日遼寧省發佈嚴重缺電II級橙色預警信號,決定全省啓動有序用電II級措施。從全國主要電網最高用電負荷來看,今年以來明顯高於過去五年同期平均水平,7月最高用電負荷接近12億千瓦,而過去五年同期平均只有不到10億千瓦。

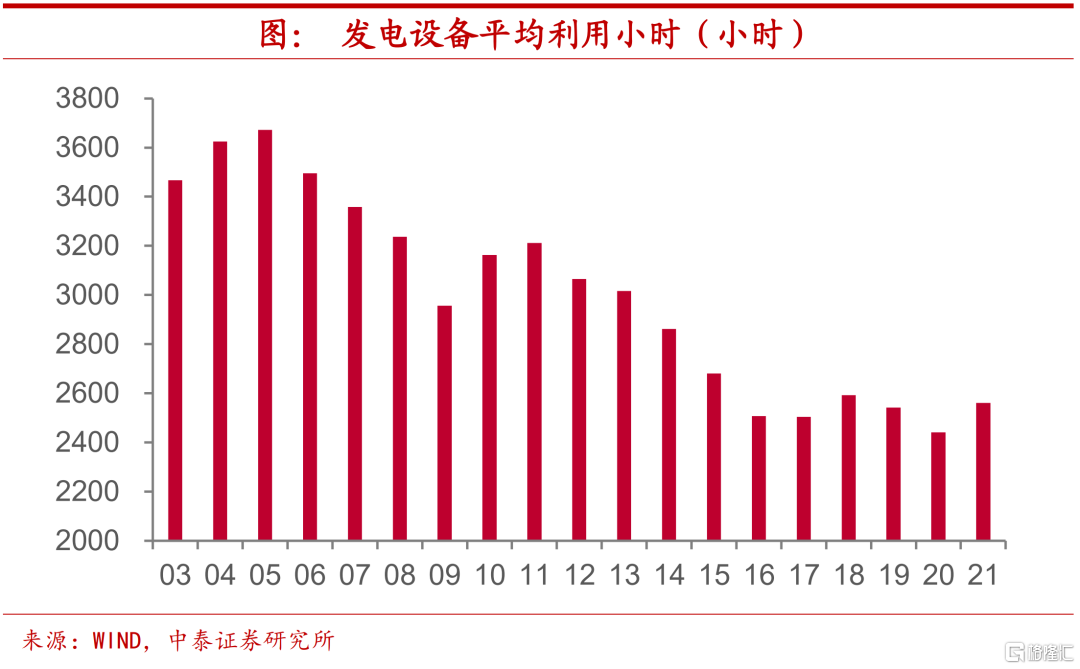

設備利用程度不高,馬力似乎並未開足。不過,一方面,從電力供應上來看,暫且不論是客觀因素制約還是主觀意願的影響,發電設備似乎並未開足馬力。在電力緊張的情況下,今年前八個月發電設備平均利用小時約爲2500小時左右,雖然明顯高過2020年同期,但不及2018年水平,和2019年的水平也是基本接近。

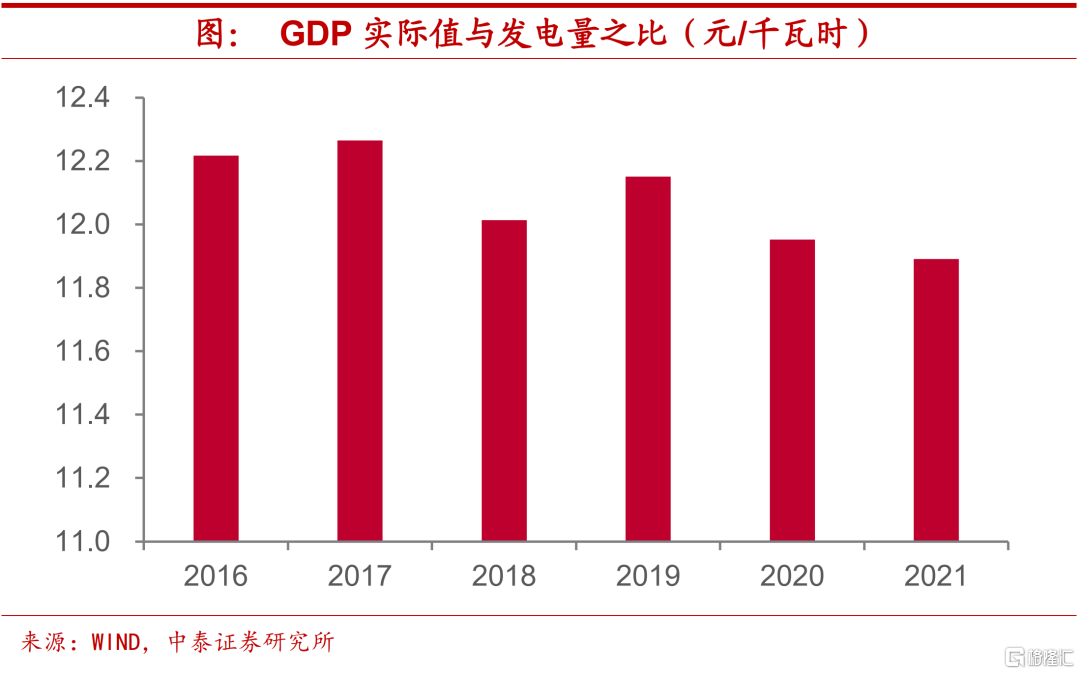

發電和經濟增長關係穩定。而另一方面,從電力需求情況上來看,經濟增長和發電量之間的關係依然穩定,並未出現較大程度變化。2016年以來,1單位的發電量(千瓦時)大約對應着12個單位的實際GDP規模(元),今年前8個月,這一比值雖微幅回落,也基本穩定在11.9元/千瓦時,因而,發電量的高增速和經濟增長狀況類似,都是受到去年同期低基數的影響。

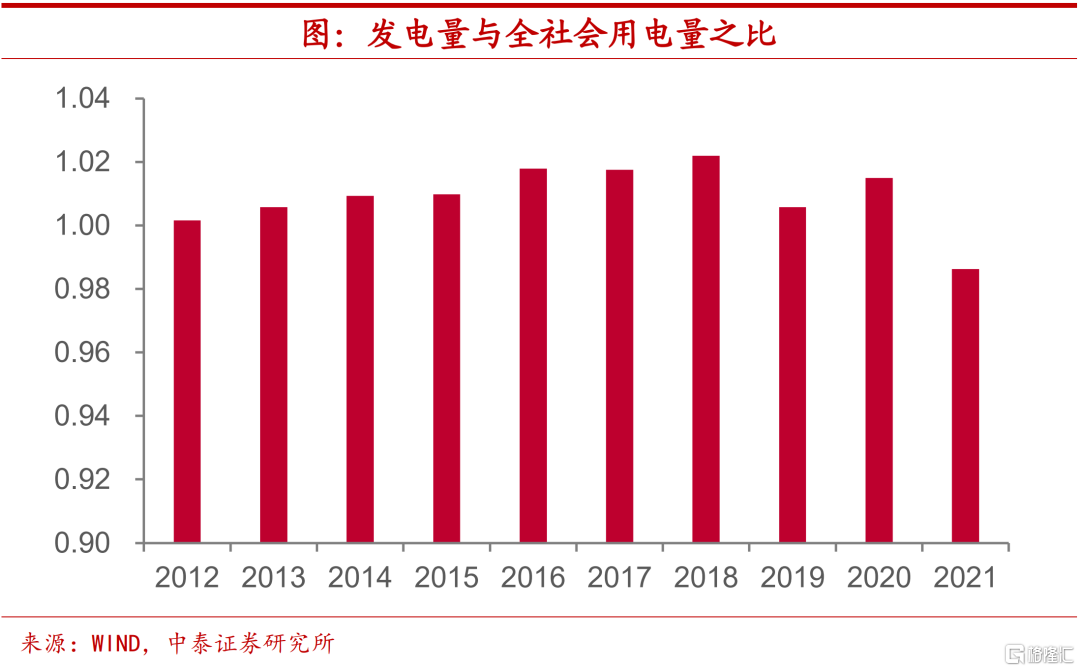

發電用電基本對應,沒有提出過高要求。從發電量和用電量之間的關係上來看,2016年以來兩者之間的比值穩定在1.0左右,而今年前七個月,發電量與全社會用電量之比略低於1.0的水平,這意味着在用電量相同的情況下,所需的發電量略有減少。由此可見,用電增長也並未對發電系統提出超出以往水平的過高要求。

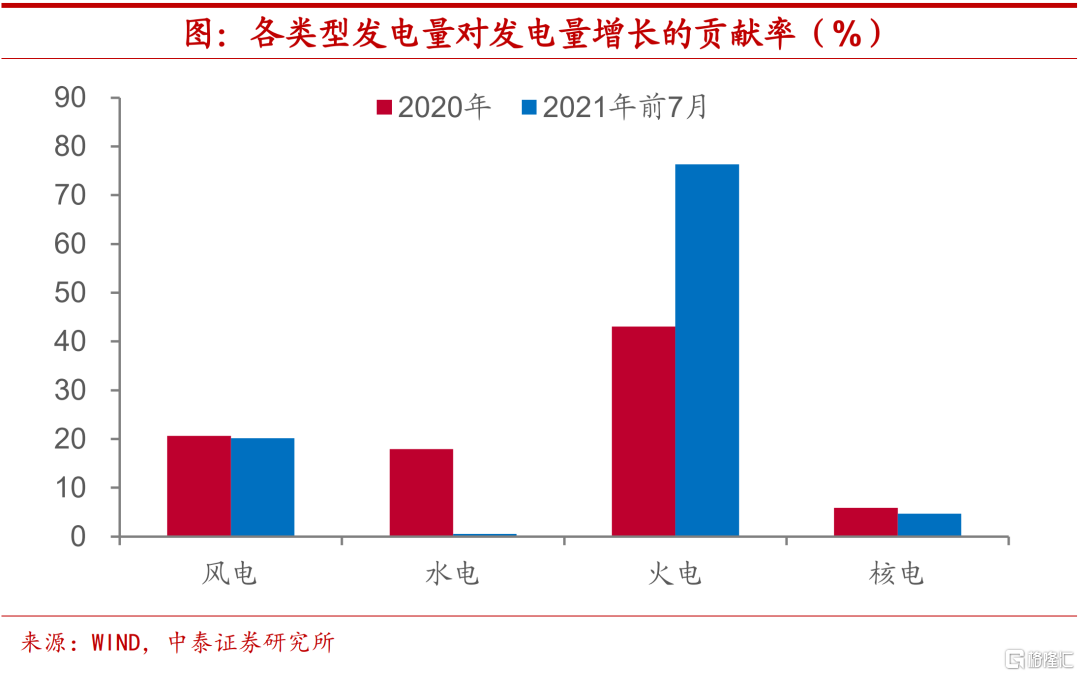

火電依賴上升,水電錶現不佳。不過,從發電結構上來看,今年水電錶現明顯不及去年,而對於火電的依賴顯著上升。2020年全年水電對於發電量增長的貢獻率接近18%,而今年前7個月幾乎歸零,與之形成鮮明對比的是,火電對於發電量增長的貢獻率由去年的43%一舉提升至超過75%。

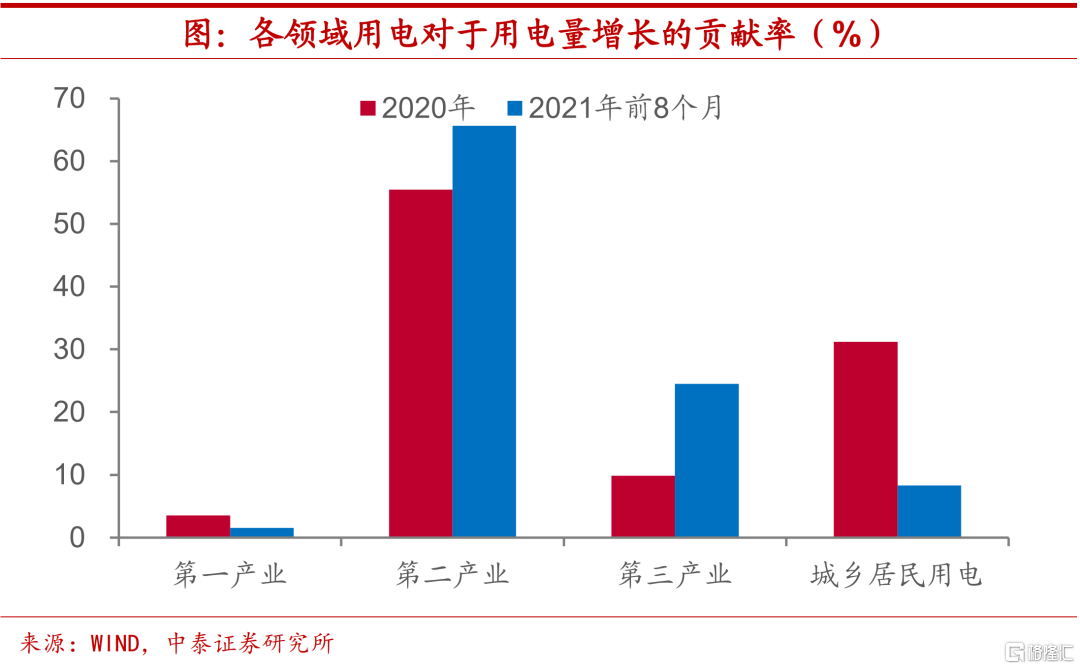

二產貢獻突出,三產改善更大。而從用電端來看,今年以來第二產業對於用電量的增長貢獻最爲突出,但相比於去年,第三產業的改善幅度更大。今年前8個月,第二產業對於用電量增長的貢獻率由去年的55%進一步提高到超過65%,而第三產業則由去年的不足10%攀升到接近25%。城鄉居民用電對於用電量增長的貢獻事實上相比於去年有所下降。

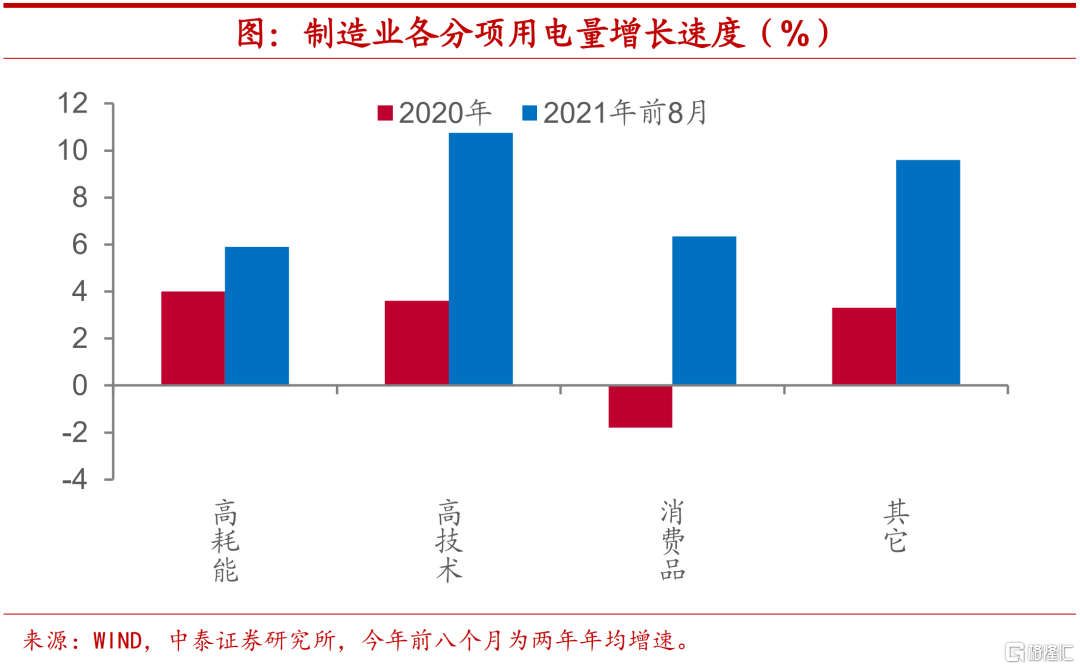

高技術行業增速領跑,高耗能用電存在約束。從製造業中各類行業的表現上來看,其實今年高耗能行業的用電量增長相對而言並不算快,在政策嚴控下得到了一定程度的約束,今年前八個月高耗能製造業用電量兩年年均增速不足6%,較去年提高不足2個百分點,而高技術製造業用電量兩年年均增速超過10%,消費品製造業的兩年年均增速也要超過高耗能行業。

煤價前所未見,內蒙拖累供給

達成能耗雙控,限電無奈之舉。從直觀感受上來說,“拉閘限電”和完成全年“能耗雙控”目標之間存在着較爲直接的聯繫。根據二季度發改委發佈的各地區能耗目標完成情況,還有八九個省份處在一級預警區間,能耗強度降低進度和能源消費總量並未達到預期的控制效果,因此,爲了目標完成而主動限電就成爲不少地市的無奈之舉。

不過,能耗雙控並非電力限供的唯一原因,甚至並非是最具決定性的因素。一方面,東北等地能耗雙控壓力並不算大,而電力緊張問題卻在三季度末愈演愈烈;另一方面,正如前文所述,高耗能行業事實上今年用電已受約束,僅爲目標完成不至於導致大範圍的“電荒”。

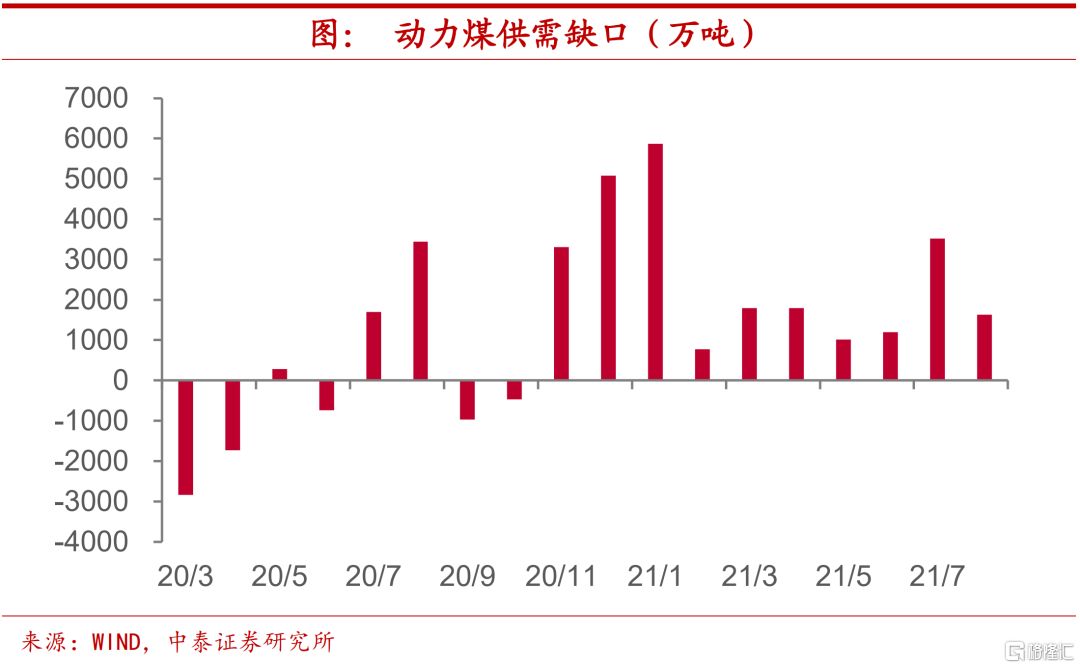

供需偏緊,缺口較高。結合前文分析,今年發電對於火電的依賴度明顯上升,因此,我們認爲,“電荒”的根源還是出在煤炭供應上。根據我們的估算,今年以來煤炭供需就相對偏緊,並未出現往年在個別月份能夠看到的供給超出需求的現象。3月以來動力煤的供需缺口一直維持在1000萬噸以上。

價格飆升,前所未見。在供需格局緊張的作用下,煤炭價格今年以來也是持續攀升。截止今年9月底,秦皇島動力煤市場價較去年底上漲幅度已超過113%,價格絕對水平也已突破1500元/噸,而從2007年至2020年這十幾年間,動力煤的最高價格也就在1000元/噸左右。

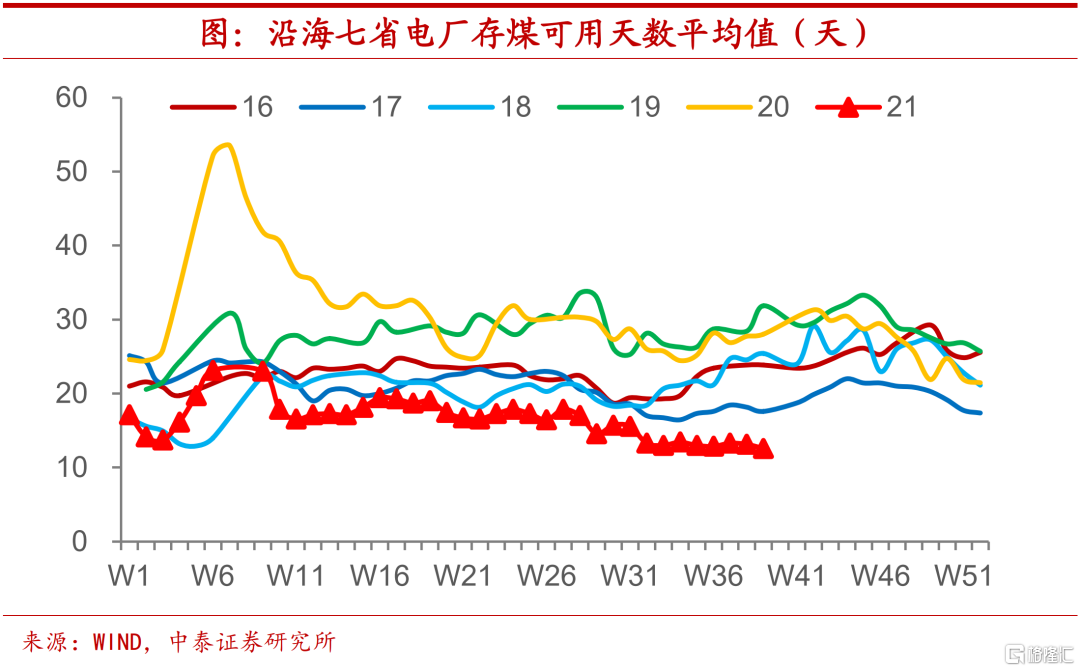

庫存創下新低,去年同期減半。偏緊的供給和高企的價格,導致電廠煤炭庫存嚴重不足。今年9月以來,沿海七省電廠存煤可用天數只有13天左右,創下2016年以來的同期新低,與之相對應的是,2019年和2020年同期存煤可用天數水平要超過25天,大約是今年的2倍左右。

進口佔比微弱,供給多靠國內。雖然煤炭進口限制對於供應收縮存在一定的影響,但其實從供給結構上來看,我國動力煤供應超過96%均來自國內,進口部分的佔比只有4%左右。因此,即便進口下滑兩至三成,對於煤炭供給的影響大約也就在1個百分點,並不會主導煤炭供給的趨勢。今年以來的供應偏緊還是和國內產出增長相對遲緩有關。

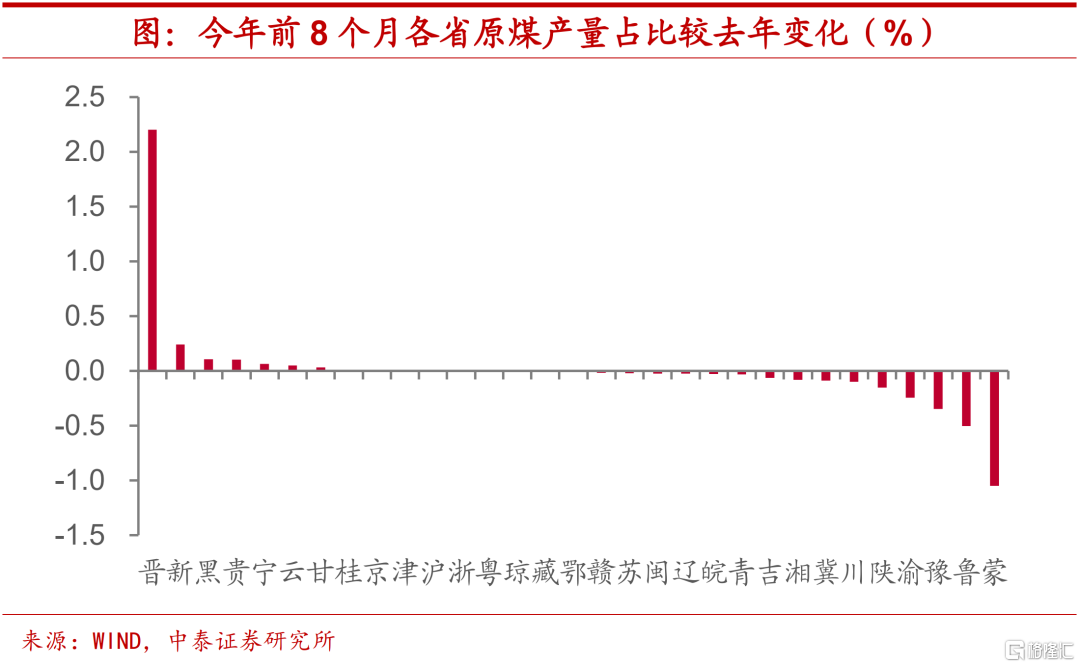

內蒙產出佔比下滑,拖累煤炭整體供應。從地區煤炭產量上來看,今年煤炭供給的拖累主要是來自內蒙古。整體而言,我國煤炭供應的集中度較高,內蒙古和山西作爲煤炭的生產大省,兩者的原煤產量能佔到全國一半左右,而加上陝西的話,三者原煤合計產出接近全國的七成。但今年前8個月,內蒙古原煤產量佔比較去年底下滑超過1個百分點,在全國各省市中排名墊底,這無疑加劇了煤炭供應的緊張程度。

對於愈演愈烈的“電荒”現象,政策層面對此高度重視,國慶節後的第一場國常會就專門部署做好電力和煤炭等能源供應保障,而應對措施主要圍繞兩個方面展開。

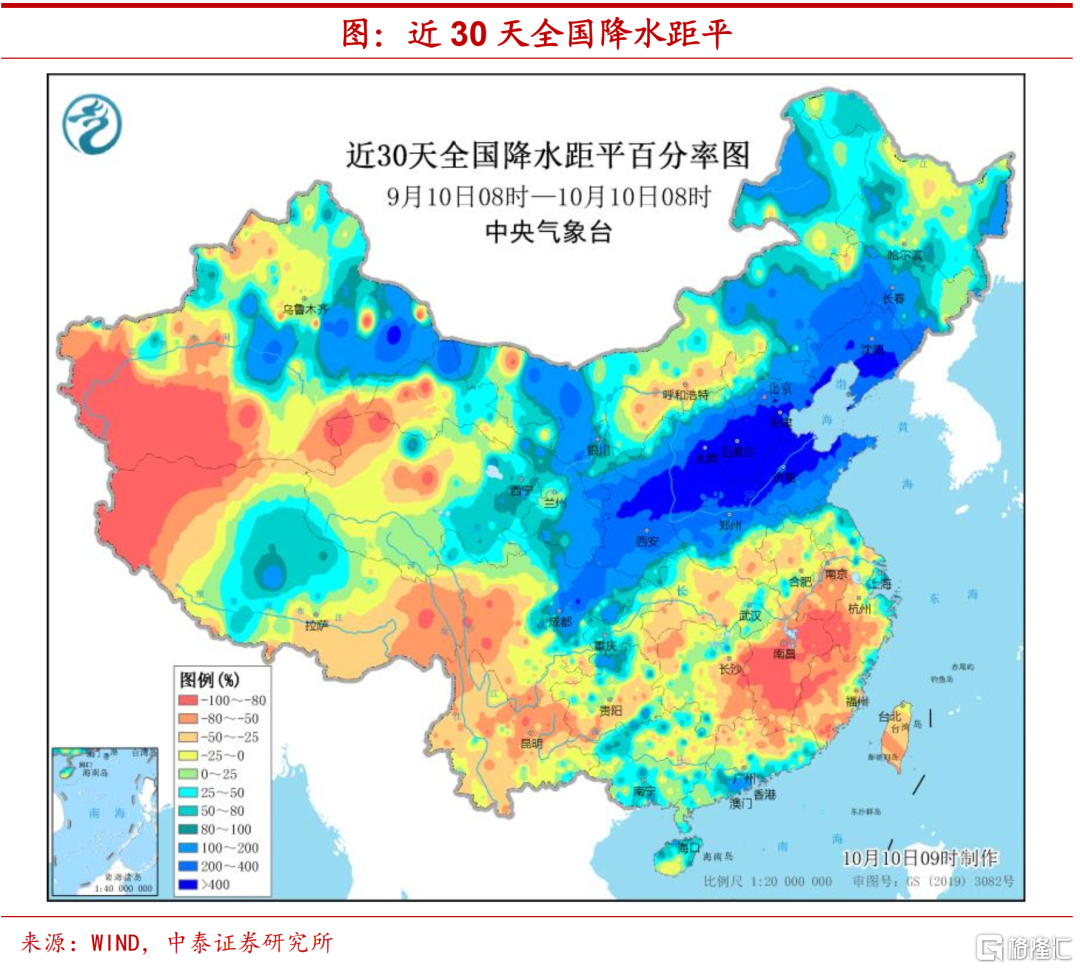

一方面是推動煤炭產量的加快釋放,緩解供應瓶頸。國常會提到要“加快已覈準且基本建成的露天煤礦投產達產,促進停產整改的煤礦依法依規整改、儘早恢復生產”。內蒙古、山西等煤炭主產區也和對口省市簽訂了保供合同。不過,近期由於山西、陝西等煤炭大省遭遇強降雨,導致多座煤炭停工停產,後續供給恢復還有賴於天氣狀況,存在一定程度的不確定性。

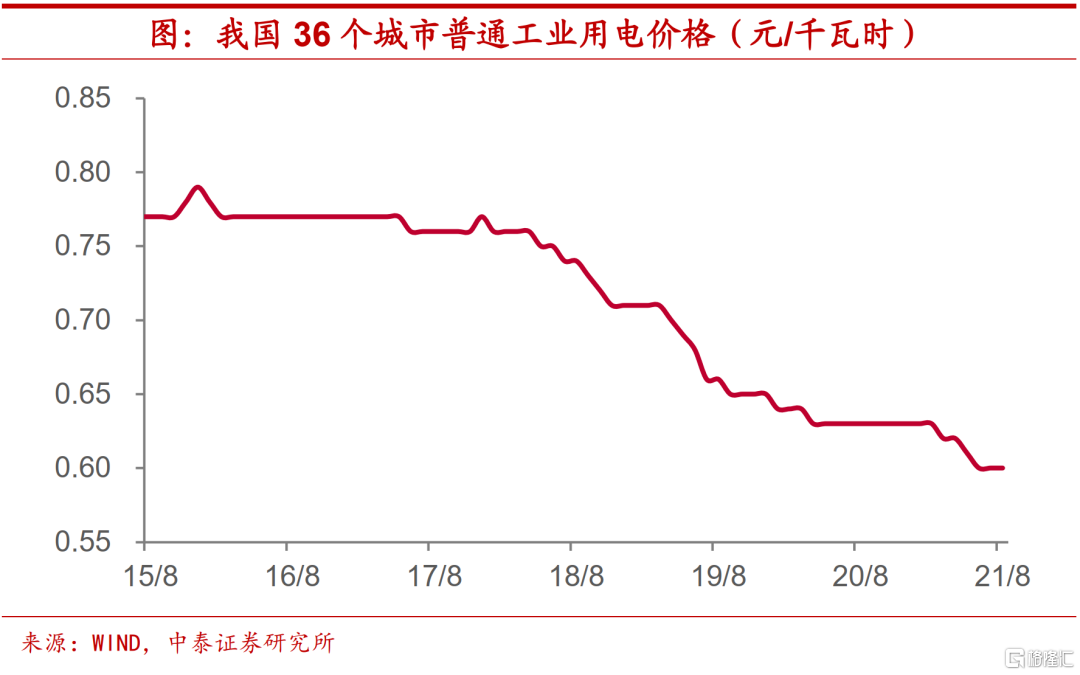

另一方面是推動煤電價格形成機制更加市場化,從而減緩煤價上漲給電力企業帶來的成本壓力,提高發電意願。國常會提出“在保持居民、農業、公益性事業用電價格穩定的前提下,將市場交易電價上下浮動範圍由分別不超過10%、15%,調整爲原則上均不超過20%”,且“對高耗能行業可由市場交易形成價格,不受上浮20%的限制”。

影響究竟多大:拖累增長超1%,加速價格傳導

那麼,限電限產對於經濟的影響究竟多大?我們不妨通過實際的生產情況予以估算。

行業影響差異懸殊。事實上,在能耗雙控和煤炭短缺等多重因素導致的限電限產情況下,不同行業受到的影響存在着顯著差異。以鋼鐵行業爲例,今年8月鋼廠鋼材產量大約相當於去年同期的92.6%,但是限產限電趨嚴的9月下旬,鋼廠鋼材產量下滑到去年同期的86.6%,這意味着限產限電對於鋼鐵行業的影響約在6個百分點。我們同樣整理了如化工等部分高耗能行業的開工率情況,結果同鋼鐵行業大體類似。但是,對於耗能佔比較低的行業而言,生產限制可能並不顯著,比如屠宰廠開工率相較往年同期水平變化不大。

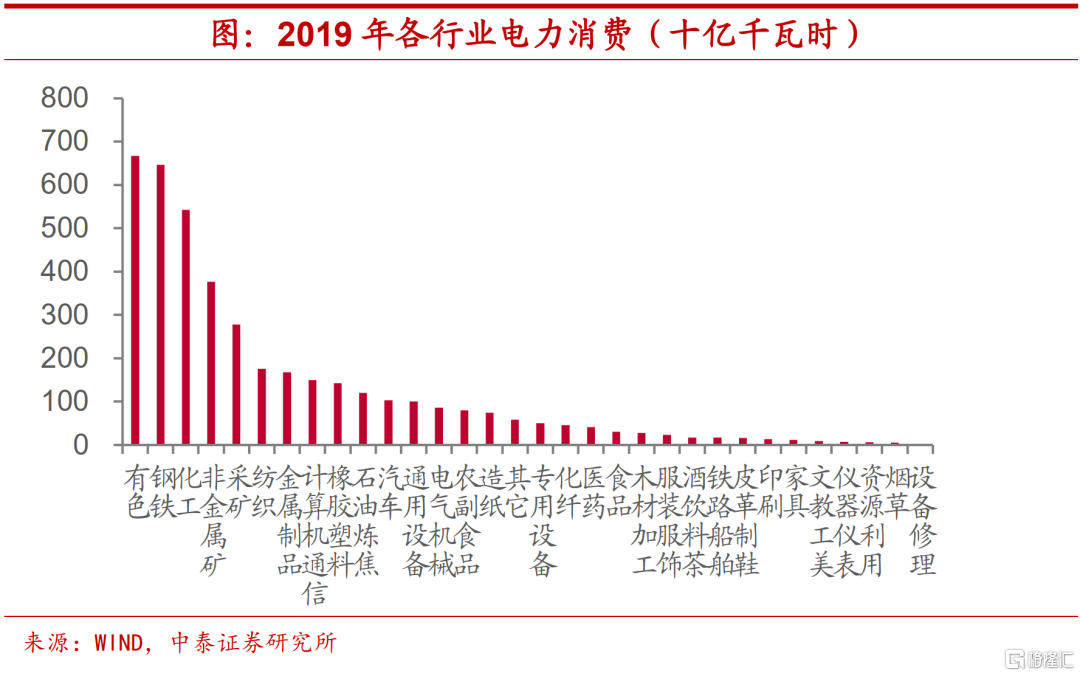

我們綜合考量了行業數量和電力消費情況,對行業進行如下分組:將消費量在850億千瓦時以上的歸爲高能耗組,限產限電政策影響最爲顯著,假設和鋼鐵行業的程度相當;將消費量在200億千瓦時以下的歸爲低能耗組,假設限產限電政策影響微弱;將消費量在200億千瓦時至850億千瓦時之間的歸爲中能耗組,假設限產限電政策影響適中,約爲高能耗組的一半。

中性假設條件下,拖累經濟增長超1個百分點。據此我們估算本次限產限電對於經濟增長的影響,測算結果表明,在基準假設下(當前限產限電強度),若政策持續兩個月,對於工業增加值增速的拖累約爲3.2個百分點,再根據工業增加值與GDP之間的關係,此種情形下,限產限電或將拖累經濟增長1.2-1.3個百分點左右。不過,隨着後續保供措施的落地見效,限制程度或將比9月下旬以來有所緩和,對經濟的拖累可能要小於我們估計的中性情況。

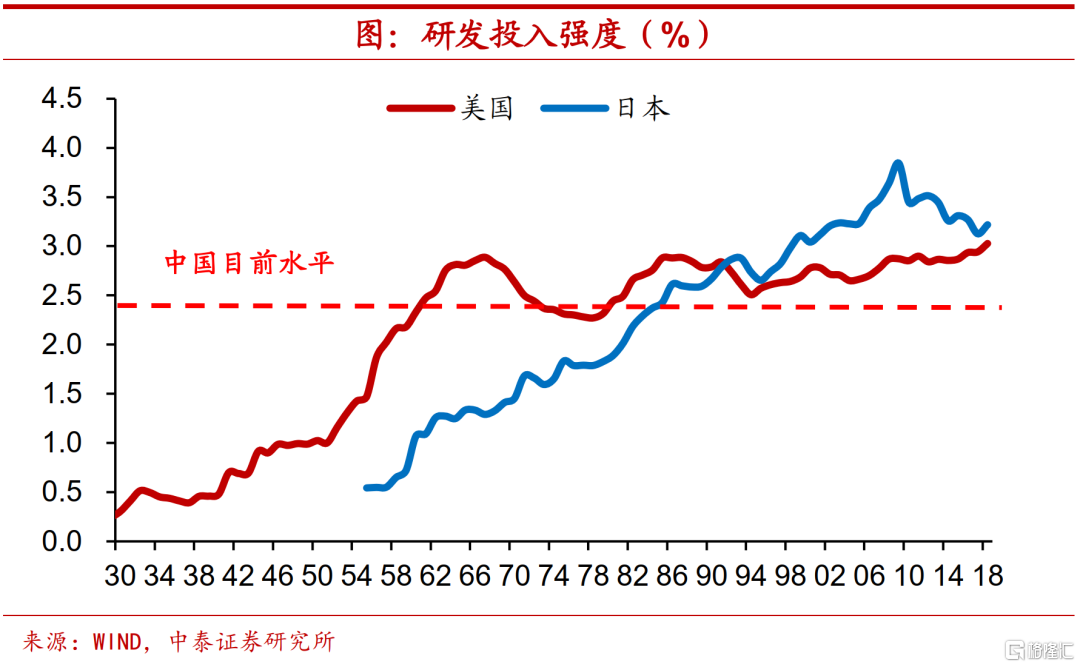

能源約束有助轉型。不過,限產限電事實上對於經濟結構調整存在着倒逼作用,發達國家的發展經驗表明,高耗能行業在能源約束下將通過技術或流程創新改造等方式,着力提高資源的利用效率,而其在整體經濟結構中的佔比也會趨於下降,讓位給能源利用效率更高、技術創新水平更強的行業。當前我國研發投入強度僅相當於美國和日本在20世紀70-80年代的水平,創新能力的提升仍任重道遠,能源約束適當收緊有助於加快轉型,誠然,我們並不認爲這是當前政策的實有意圖,而僅是其帶來的可能結果之一。

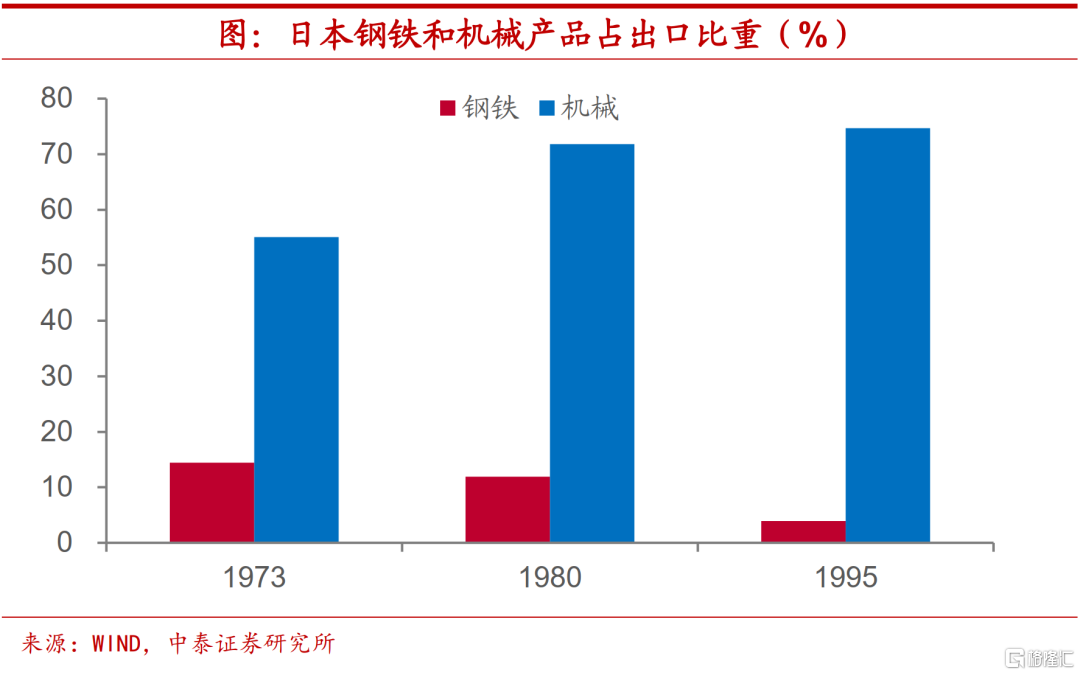

日本的轉型經驗就充分表明了能源價格提升對於產業結構的影響。在遭遇石油危機帶來的成本衝擊之後,日本着力擺脫過去對於能源和燃料等資源的過度依賴,推行“技術立國”,特別是通過電子技術革命推動日本產業結構邁向高級化,發展知識和技術密集型行業。從日本出口結構上來看,這一時期鋼鐵等重工業品佔比不斷下降,機械等資本品出口比重顯著上升。

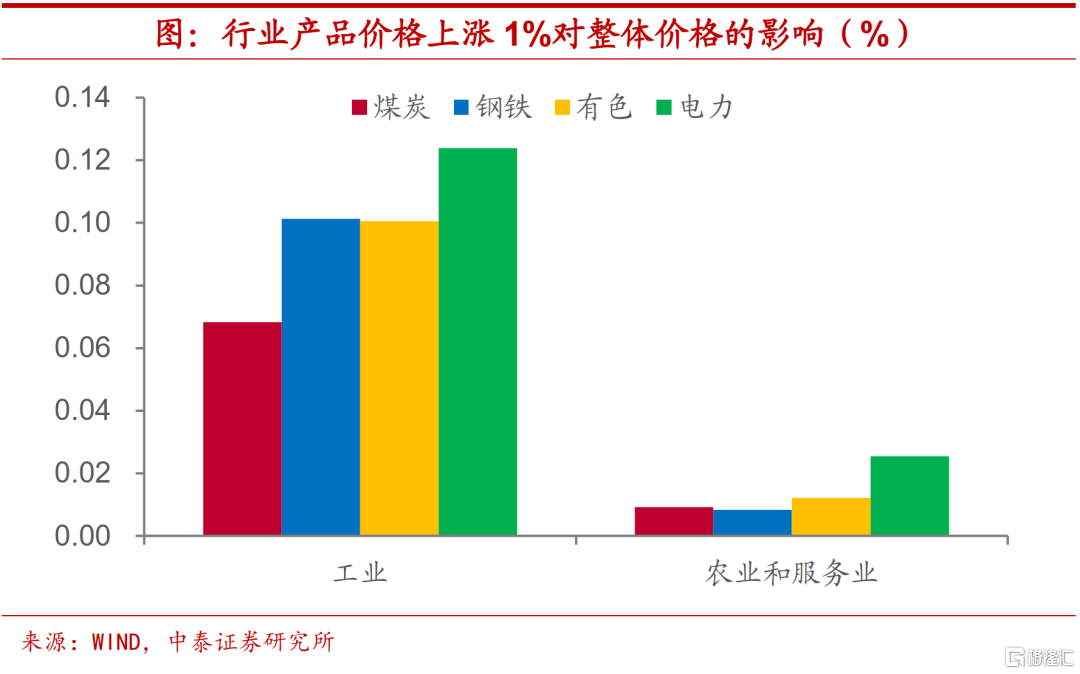

電價調整物價上漲,或將加速價格傳導。另外,不容忽視的是,緩解“電荒”問題所採取的電價調整措施,也會帶來國內物價水平的波動。根據投入產出表的測算,同樣幅度的價格上漲,電力對於整體物價水平的影響程度要高於煤炭、鋼鐵和有色等行業,並且,電力價格波動對於CPI增速的影響比這些上遊原材料製造類行業價格變化更爲顯著,可能會加快價格上漲由PPI向CPI的傳導。測算結果表明,如果按照調價措施電價上漲10%,將會帶動PPI增速上行1.2個百分點左右,而對CPI增速的影響約在0.2-0.3個百分點。

風險提示:政策變動,經濟恢復不及預期