近期,在主流機構喊出“港股已進入底部區域”之後,科網板塊作為港股市場的中流砥柱開始觸底反彈,騰訊控股、小米集團、嗶哩嗶哩-SW、快手、美團-W、網易-S、阿里巴巴-SW等大廠均已開始止跌回血,表明市場對於監管風險帶來的極端悲觀預期已price in,情緒開始回暖。

經過小幅回温後,目前港股科技板塊乃至港股市場的性價比依舊凸顯。首先,恆指從今年初27000點左右,先後經過一輪快速上漲、震盪盤整、持續下跌、觸底反彈之後,現處於25400點左右,已跌去了近7%。

圖一:恆生科技指數PE(TTM)走勢

(來源:WIND)

再來看下估值,截至到9月14日,恆指PE(TTM)在11x附近,接近2014年以來的底部,同時恆指恆生科技板塊PE(TTM)處於上市一年以來的底部,恆生資訊科技板塊PE(TTM)在30x出頭,更是處於過往五年的底部。

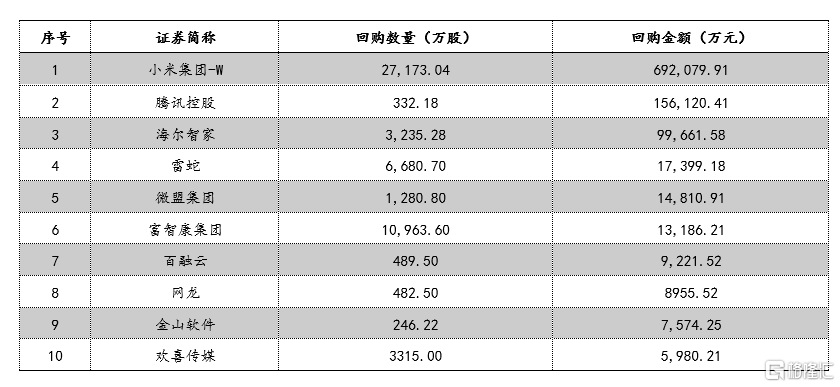

與此同時,熱門科技廠商紛紛展開回購,掀起回購潮。據WIND統計,其中騰訊、小米、微盟、網龍等廠商於8月底才開始出手連續回購,且回購力度不小。

圖二:今年以來港股科技股回購數量TOP10

(數據來源:WIND,2021年1月1日起截至9月15日收盤價)

大規模回購潮通常被視作市場見底的一種信號,上市公司為此付出真金白銀,往往也能發揮“四兩撥千斤”的效果。而對於投資者來説,大概率是有利的建倉佈局時機,並有助於推動公司價值迴歸。

今年,在新的政策導向下,中國底層經濟邏輯正在變化已漸成共識,互聯網經濟格局迎來重塑的預期也在持續升温。近期,以破除科技大廠間“藩籬”,實現互聯互通再度成為市場關注焦點。從7月傳出阿里與騰訊握手言和消息,到日前工信部邀請大廠召開“屏蔽網址鏈接問題行政指導會”。對此,圍繞各家開放邊界及由此產生的格局演變的探討不休,同時對於各自生態成長起來的服務商是利空還是利好,以及未來走向的討論之聲亦不絕於耳。

像目前正大力回購的微盟,正是從微信生態生長起來的服務商樣本。在此,我們不妨從未來確定性及驅動力來重新審視下微盟的價值。

微盟集團的長期價值

微盟創始於微信商業化元年,之後通過橫向拓展,實現破圈。從商業邏輯來説,公司主要通過去中心化的數字基建及配套營銷服務,滿足中小企業數字化運營需求。公司主營商業營銷SaaS和精準營銷業務,在2020年逆勢下,制定了“大客化、生態化、國際化”三大核心戰略,並在年報中調整了業務披露口徑,將業務進一步分為兩大板塊:一是數字商業,二是數字媒介。其中數字商業主要包括訂閲解決方案(即SaaS服務)和商家解決方案(即CPM&CPC廣吿代理投放服務),數字媒介則為CPA廣吿委託投放。

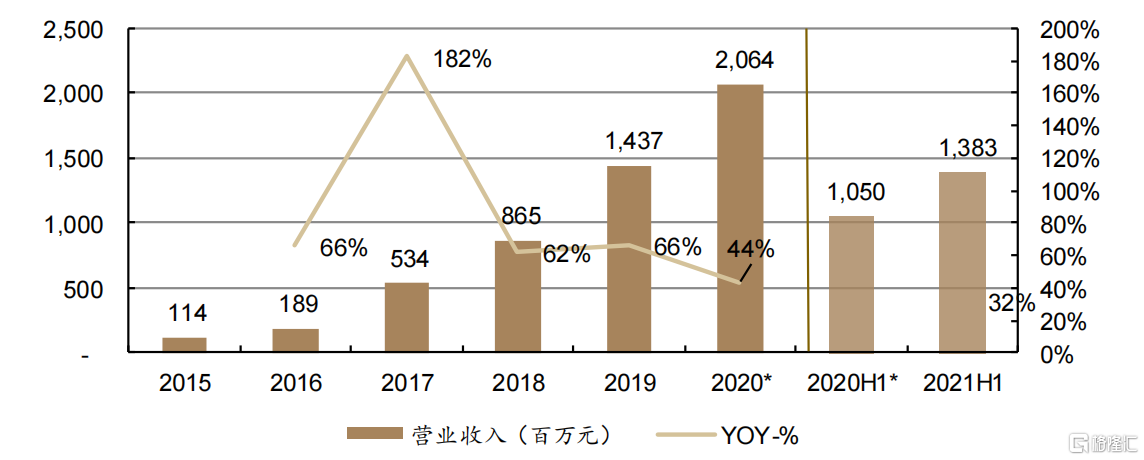

1、高成長性科技股

首先,微盟作為一家高成長性企業,體現在過往六年至今,其營收一直維持高增長態勢。2015-2020年複合年均增速達78%(剔除2020年宕機事件影響)。

圖三:2015-2021H1營收維持高增長

(來源:德邦證券;注:2020年剔除宕機事件影響)

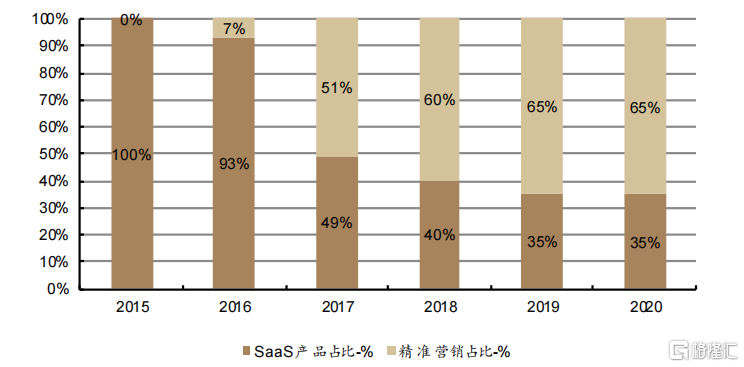

若按業務性質分拆(傳統口徑),SaaS業務自2016年開始加速起量,佔比提升顯著,與精準營銷業務收入差不多接近六四開。2015年至今,該業務收入增速穩定在30%-54%區間(剔除2020年宕機事件影響)。

圖四:2015-2020年分部業務佔比

(來源:德邦證券;注:2020年剔除宕機事件影響)

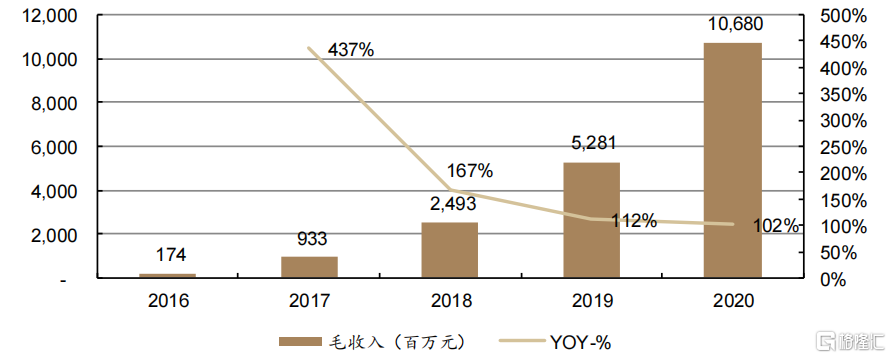

微盟於2016年開始提供精準營銷服務,過往五年的毛收入也保持高增長態勢,年度同比增速均在100%以上。

圖五:2016-2020年精準營銷業務毛收入

(來源:德邦證券)

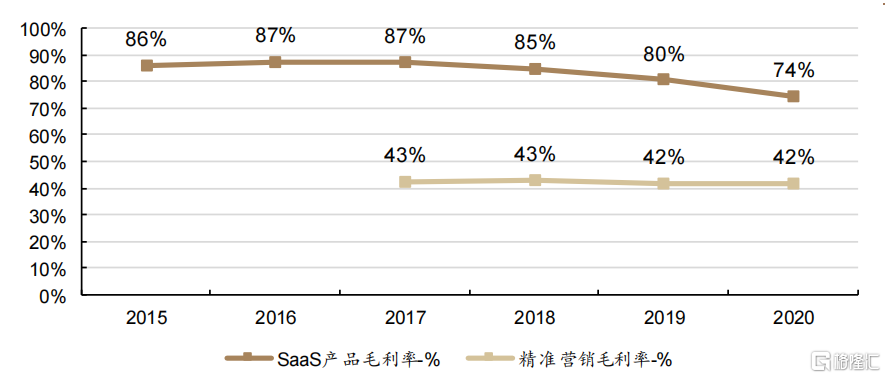

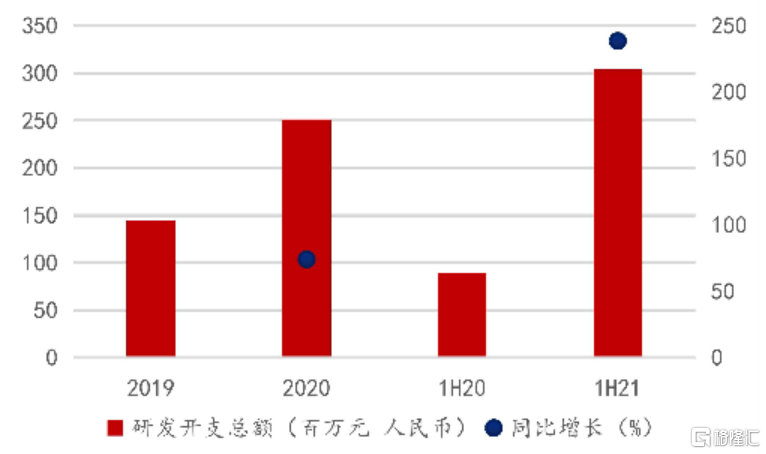

再從盈利能力來看,精準營銷業務毛利率相對穩定,SaaS業務由於近年來研發投入加大,導致毛利率有所波動。上半年,總研發費率從往年16%上升到32%(其中約1.25%資本化)。今年上半年,總體研發費率從上一年同期的9%大幅提升至22%。研發投入作為技術企業打造產品核心競爭力的關鍵因素之一,顯然是必不可少的,反過來,較高的研發投入水平也是我們分辨公司是產品和項目驅動模式的核心變量。

圖六:2015-2020年分部業務毛利率

(來源:德邦證券;注:2020年剔除宕機事件影響)

圖七:2019-2021H1研發支出及同比增速

(來源:浙商國際)

2、未來成長驅動力解碼

為了探知微盟的成長驅動力,我們可以繼續按上述業務口徑,並通過以下增長模型先來挖掘SaaS產品的驅動因素:

當年SaaS產品收入=(去年付費客户*留存率+當年付費新增客户)*當年客單價

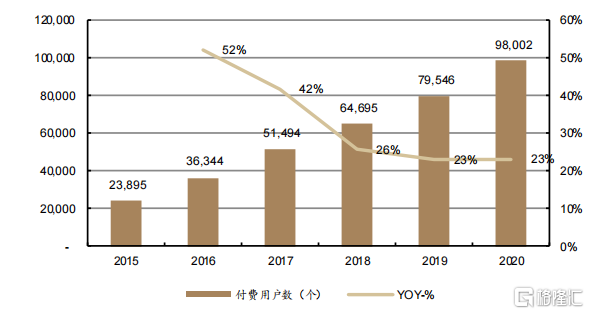

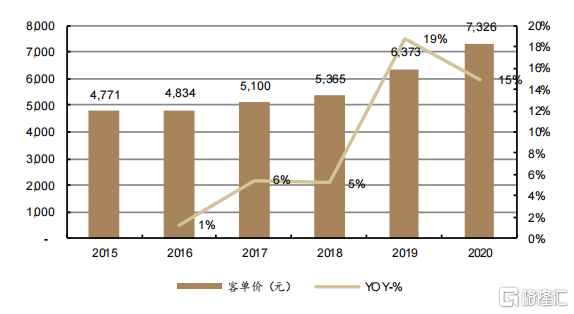

由此可知,核心指標是付費客户數(量)和客單價(價)。整體來看(如下圖),過往六年至今,微盟的SaaS產品一直呈“量價齊升”的局面。再從增速來看,自2018年起付費用户數回落企穩,而客單價則有進一步提速趨勢。

圖八:2015-2020年SaaS產品付費客户數量及增速

(來源:德邦證券)

圖九:2015-2020年SaaS產品客單價及增速

(來源:德邦證券;注:2020年剔除宕機事件影響)

微盟於2020年正式提出大客戰略,並於同年併購海鼎、雅座,將在商業地產、連鎖零售、餐飲為主的細分領域,獲得較大比例的頭部客户,在“平台+門店”付費模式下,隨着這些細分領域門店滲透率提升,也將帶來客單價的增長彈性。

此外,公司還於彼時提出了“TSO全鏈路智慧增長解決方案”(Traffic流量,SaaS工具,Operation運營)主要服務中大型客户,協助其進行私域運營,採取GMV分成形式,比例根據不同行業在3%-10%之間。該模式與大客戰略更為契合,並對客單價提升也將形成支撐。目前,TSO戰略進展順利。據管理層在中報業績會上透露,上半年已與3000多名客户達成合作。客單價提升較高,同時簽約金額大概在3000萬元左右。

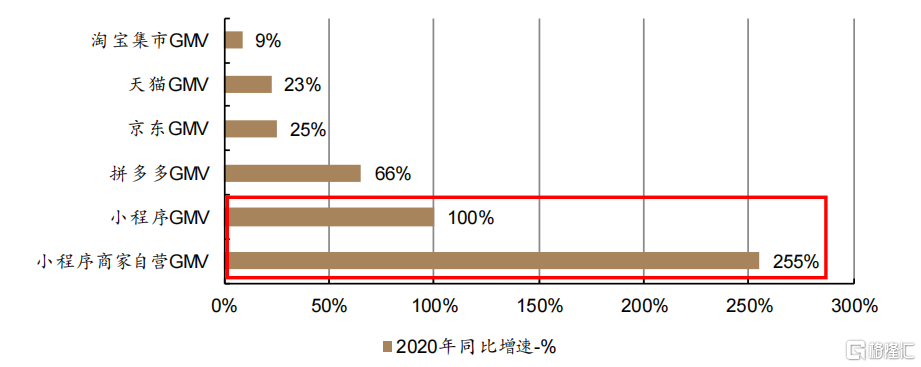

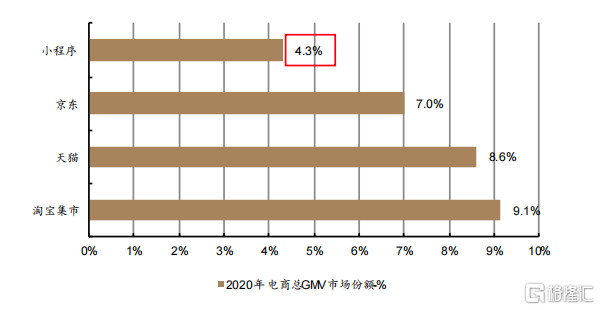

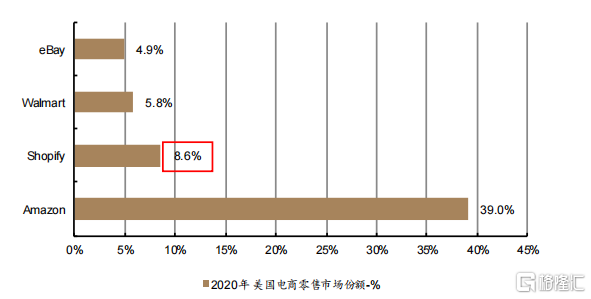

其實,該計費模式與國內主流電商的傳統賺錢模式無異,照此來看,可以從兩點看出微盟未來面臨的機會之確定性:一是電商在社零大盤子的滲透率仍在持續提升,2020年達到30%;二是去中心化經營趨勢顯著,體現在小程序和小程序商家自營為代表的去中心化經營模式的GMV爆發式增長,景氣度可見一斑。但相比美國為代表的成熟市場而言,去中心化模式的滲透率仍有明顯提升潛力。

圖十:2020年主流電商平台GMV同比增速比較

(來源:德邦證券)

圖十一:2020年主流電商平台GMV比較

(來源:德邦證券)

圖十二:2020年美國零售電商市場份額比較

(來源:德邦證券)

在大客戰略下,除了能推動客單價提升之外,還可在滿足大客户定製化需求的同時,帶動標準化產品的迭代,加之頭部客户的示範作用,易於形成品牌壁壘。,而微盟的精準營銷業務模型與SaaS產品亦同理,在此不贅述,目前總體增速趨穩,並且其作為入口業務,未來與SaaS業務的協同效應將獲看好。

尾聲

今年,由於微盟圍繞三大戰略,加大了研發和新產品開發力度,短期內對公司業績產生一定壓力,導致上半年虧損同比擴大。但有目共睹的是,戰略成效正在顯現,運營效率也在逐步改善。據管理層透露,上半年對於未來長期戰略投入大概為2.9億元,體現在銷售和管理費用,在剔除這部分後,整體經營費用(銷售和管理費用)佔比相比往年有所降低,體現出存量業務經營槓桿效應。

最後,不論是反壟斷還是主張互聯互通政策,本質上都是幫助商家去更好地自主經營生意,尤其是中小商家,從長遠而言,這對幫助商家提高私域運營效率的微盟而言,想必也是更有利的。

微盟現時的股價差不多已回到年初水平,目前明顯低於大股東騰訊在5月的增持價格(約15港元/股),吸引力可見一斑。