作者 | 朱伊道久

如果説2016-2017年是互聯網平台經濟紅利的高峯期,那隨後接踵而來的是就是互聯網平台經濟長期的行業天花板見頂,營收流水、MAU/DAU、註冊用户等多維度數據增速放緩乃至下降。諸多互聯網企業依靠傳統商業模式與既往業務已無法支撐其高估值,被迫轉型或者增加額外賦能以尋求企業的第二成長曲線;在這種背景下,出現了對傳統電商進行內容賦能,和內容平台增加變現手段的結合品,直播電商。

一.內容平台與傳統電商的困境

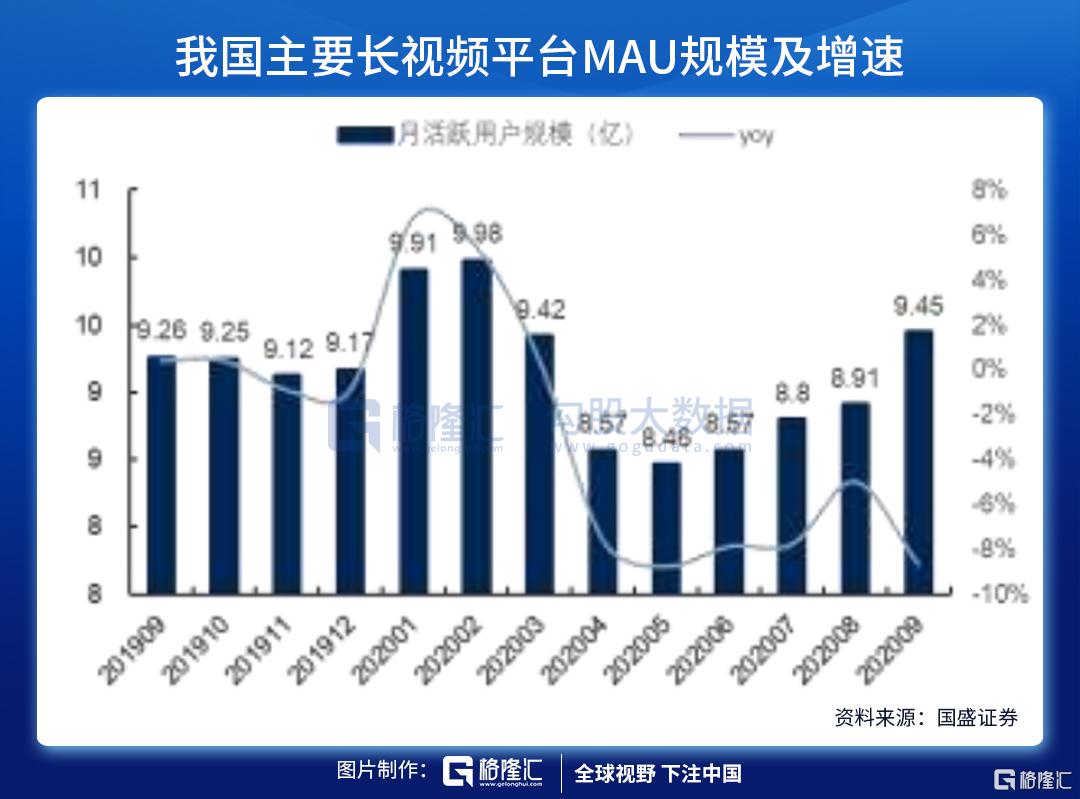

在互聯網產業中,內容平台主要包括長視頻、短視頻、直播和遊戲幾種形式。由於產品特性和門檻的差異,而前三者的同質性較強,被視作一類。這類內容產業特別是長視頻產業,有着自己的先天痼疾。總的來説,即受制於互聯網平台發展天花板;主要反映在兩個方面,其一在量上,我國主要長視頻平台的MAU增速持續低迷甚至一度處於下降態勢。從2019-2020年間,月均複合增速不到2%。

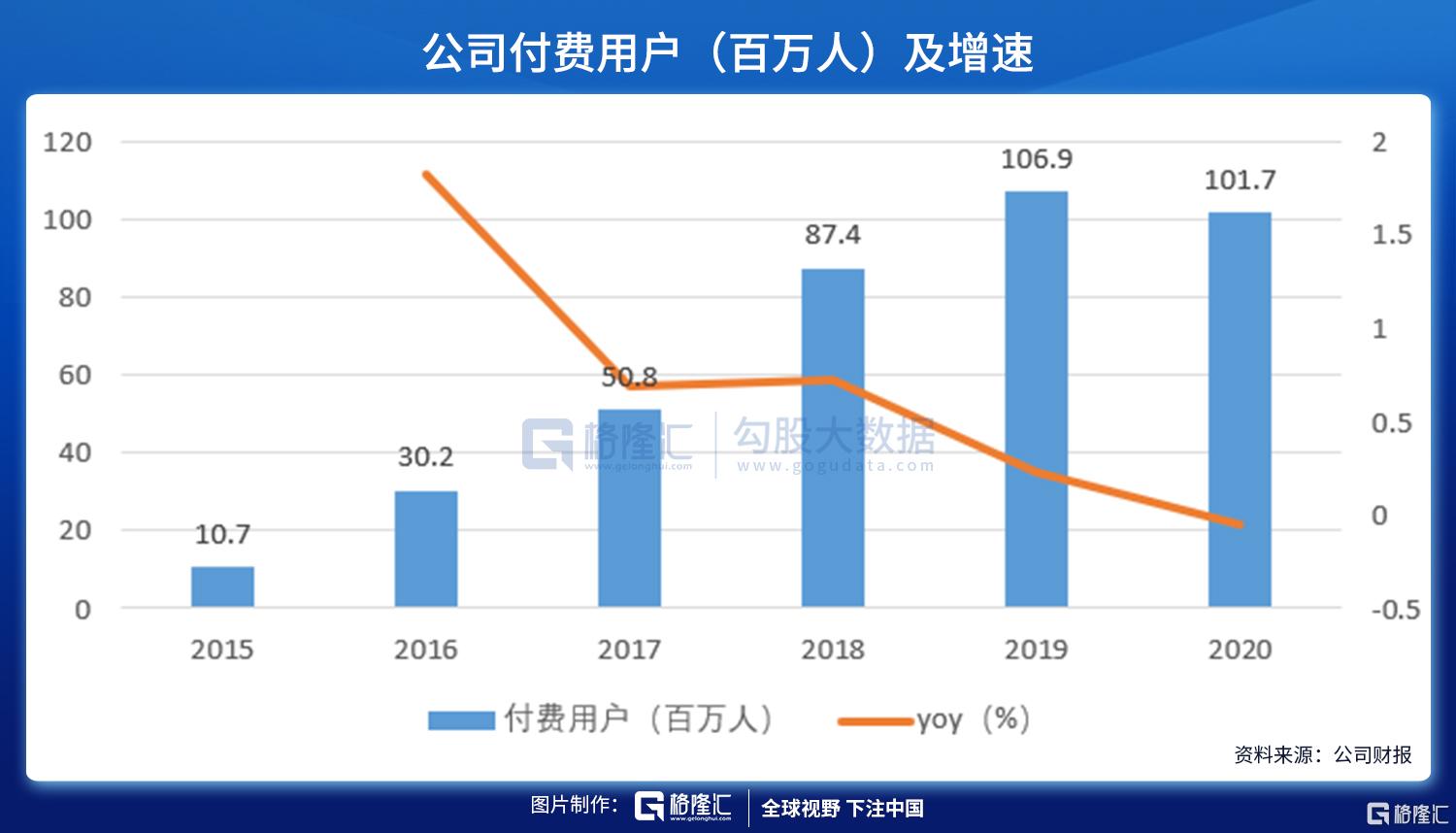

其二是在價上,以某頭部視頻平台為例,從2018年以來,用户的付費意願就難以維持高速增長,並在2020年疫情期間還有所下降。與之相對的,年化保持在15%以上的內容成本製作增速,以及從67.11%上升至93.92%的成本營收佔比。傳統的付費和打賞模式難以為繼,急需新的變現手段。

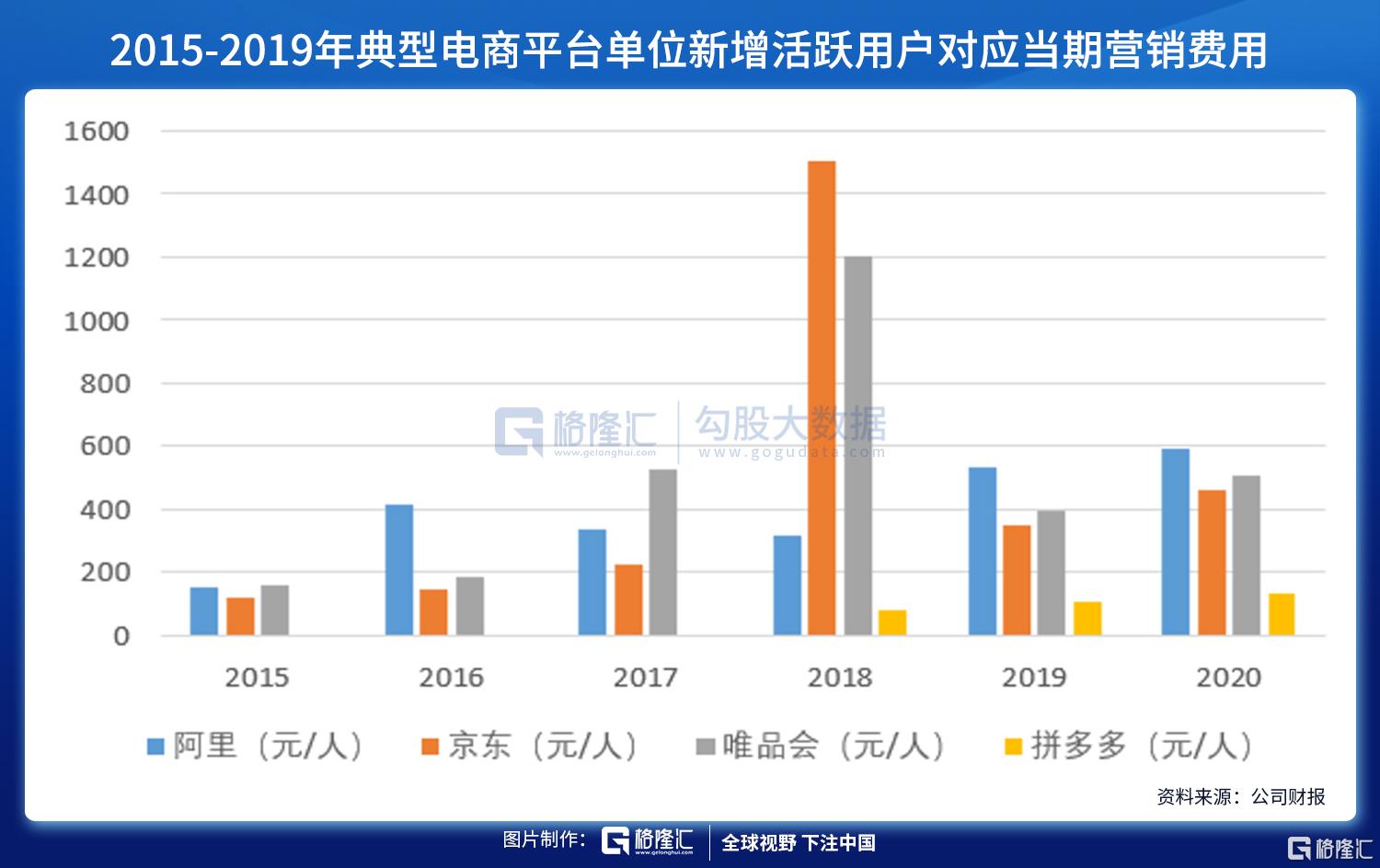

而在傳統電商端,面臨的問題主要是同質化過高,同業競爭所帶來的獲客成本高企,對比阿里巴巴、京東、唯品會以及拼多多等主要電商平台獲客成本有明顯增長。且傳統電商模式難以讓它們在競爭中脱穎而出,急需內容賦能,以佔據更多用户時長,增強用户粘性。

因此內容平台與傳統電商都選擇了涉足直播電商,前者尋求更多變現手段,代表有芒果超媒的小芒電商、快手和抖音。而後者則是對電商業務尋求內容賦能,阿里、京東、拼多多等主流電商平台都已經進行了直播內容賦能,二者殊途同歸。

二.直播電商的契機

直播電商起初是淘系提高品牌商在平台轉化率嘗試的手段之一,類似團購與短視頻,此後隨着直播帶來了良好的轉化效果,其入口的優先級逐步提高。此外,內容平台的入局給直播電商帶來新增流量,抖音快手的用户畫像與電商平台的消費主力高度吻合,而電商平台亦能彌補內容平台變現時在供應鏈資源的欠缺,兩者的合作更加深入,為直播電商蓬勃發展帶來契機。

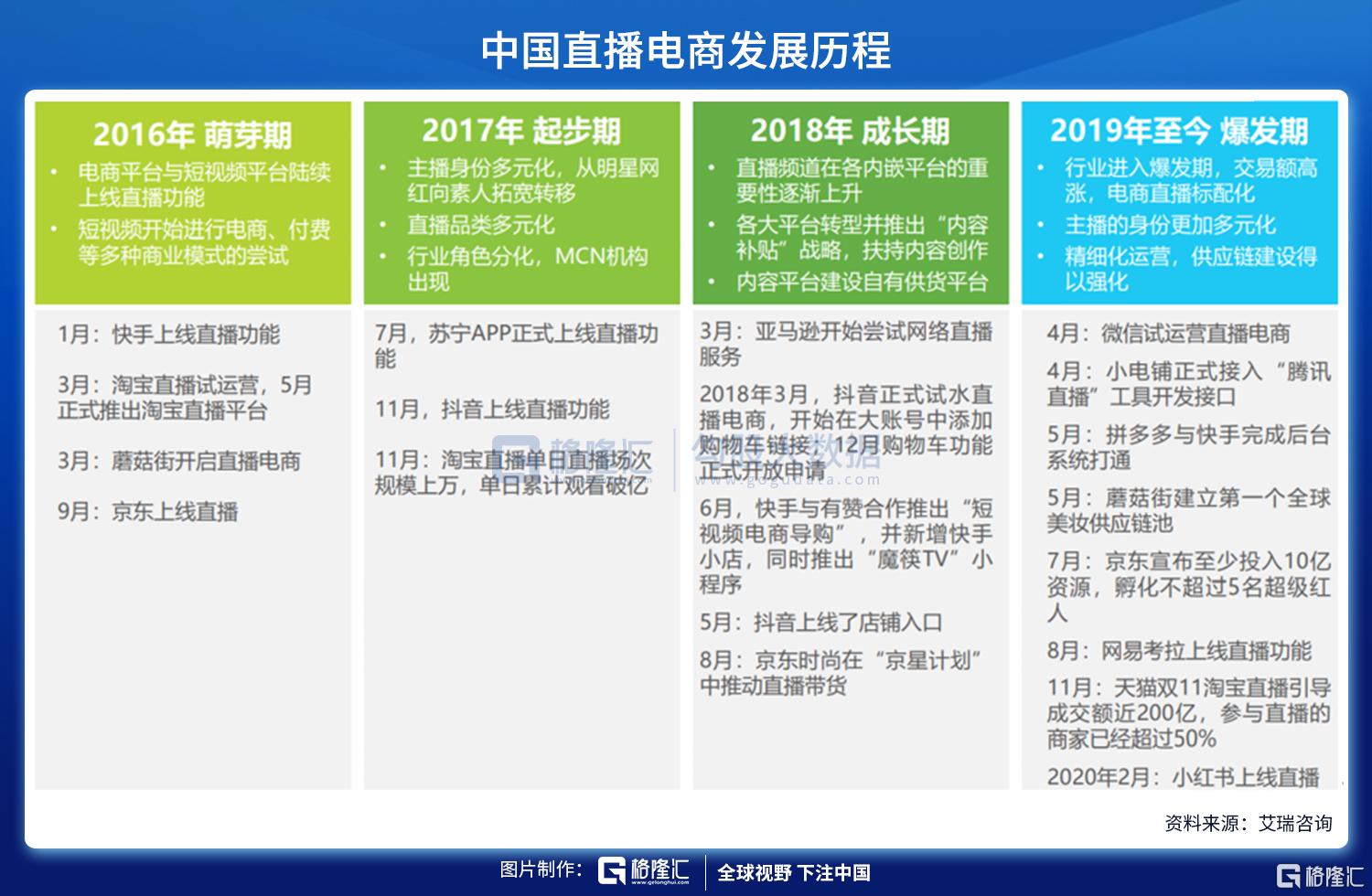

當下,對於直播電商來説,在早已血流成河的互聯網行業裏屬於一個相對藍海的地區,從2016年出現,到2019年至今仍處於爆發期,2020年直播電商整體成交額超過一萬億元,同比增長200.4%,佔網購整體規模的4.5%,市場預測直播電商能夠達到整體網購30%左右成交量的水平,由此可見成長空間較大,預計未來兩年仍會保持較高的增長態勢。

在用户主體方面,短視頻直播獨立設備數從2018年的6.7億台穩步增長到2020年的9.1億台,滲透率達到65.7%,預計未來行業空間滲透率可以達到90%左右。行業將會在5年內見頂,但當前仍處於快速上升期。其次是廣吿主體的付費能力及意願一直持續增長,而直播電商是消費品公司對自營產品進行廣吿宣傳的重要手段,這也將分走一部分原本屬於廣吿的收入。

三.直播電商的人貨場

對於直播電商,無論是討論它的經營現狀還是前景,都離不開人、貨、場三個要素。

首先是人,以主播主體劃分,可分為商家自播和達人直播,前者以購物平台為主,主播多為店鋪或品牌商自有員工,優勢是成本低,直播場次多,劣勢是流量窄,專業度不高;達人自播是達人在直播間匯聚售賣各種產品(包括商家請第三方代運營的情況),優劣勢與商家自播則基本相反。

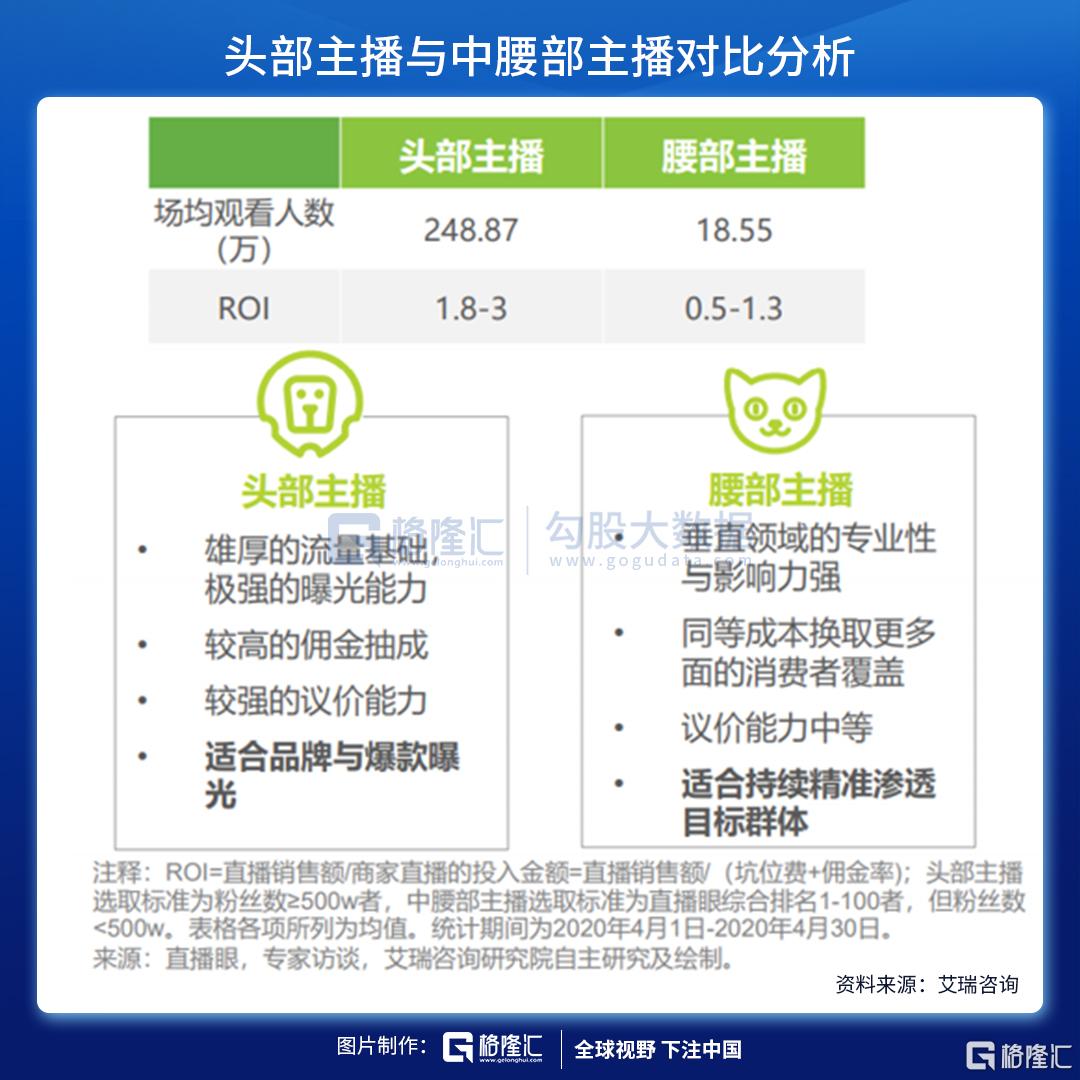

主播的馬太效應明顯,頭部主播與肩部主播的差異很大,與腰尾部主播的差異更甚。但頂流主播在曝光和 短期促成交易的實力上遙遙領先,但是往往議價能力更強。

另一個指的是用户基數及購買力,以抖音、快手等主流短視頻平台為例,抖音優勢在於佔據年輕用户,而快手在下沉用户羣體分別佔據一定基本盤。從用户獲取、留存、變現角度,抖音快手在下沉用户羣體滲透率的影響因素包括社區屬性、內容調性、商業化能力等。

將下沉用户劃分為年輕用户及中青年用户, 經過彙總分析,可以看到,抖音在三四線年輕用户佔據優勢,快手在五線及以下用户羣體佔據優勢。從用户 購買力角度,低線城市中年輕用户的消費能力強於中青年羣體。整體而言,面向下沉市場 4.5 億互聯網用户,抖音在低線城市的用户基本盤稍強於快手,快手兼具私域社交+公域媒體兩種產品特點。

然後是貨,包括品牌的入住率與商品豐富度兩個維度。廣義來説,目前直播已經覆蓋了全部行業,相較而言,非標品比標準產品更為受益。因此直播的強勢品類為穿搭與美粧(前者長於直播場次與覆蓋流量,後者長於直播的轉化效率)。但此外傳統非線上商品增長也十分強勁,例如家電家居等。傳統類目的優勢短期不會被追平,同時全新類目多是中高價非必需消費品,因此直播的形式和角色也出現了更新迭代。

再以主要平台,抖音快手為例。在貨的領域呈現快手多,抖音好的格局。2020 年快手直播帶貨 GMV 約3800 億元,抖音直播帶貨站內成交 GMV 約 1500 億元。考慮到同品類情況下,快手單品均價低於抖音,可以判斷快手平台的商品豐富度大幅高於抖音。

對比短視頻平台與傳統電商,剔除淘寶帶貨榜單中的薇婭和李佳琦,對比淘寶品牌店播、淘寶主播與快手主播三者帶貨能力。不難看出,淘寶品牌店>快手>淘寶。淘寶具有較強的公域流量,過去淘寶帶貨以及當前重點開拓的品牌店播與淘寶的達人模式以及品牌店播模式較為相似。淘寶帶貨模式由達人模式切換為品牌模式,將顯著提升其平台直播帶貨規模。

在場的方面,由於各平台逐漸降低直播門檻(如粉絲數的規定)、各類政策的支持與市場顯著的教育成果,更多商家通過手機直播在更廣泛的時間段與更多的場景展示產品,各內容平台開始深化公域往私域流量的對接,主要手法包括有:1.商業流量:小店通、信息流等買量推廣工具,實現直播電商與公域流量對接;2.達人流量方面,保持私域流量特性以及普惠原則;3.運營流量方面,內容平台對各電商平台開放,保持平台種草特性,實現長效流量變現。

四.直播電商的未來與戰略

總結下來,直播電商現在逐漸成為並在未來肯定成為行業內的標配,無論是直播公司還是電商公司都將是如此,前者增加變現手段,後者添加內容輔助工具,最終會得到交匯。直播電商最早可以追溯到2016年淘系電商嘗試在直播間裏賣貨,最近的是在2020年底張小龍面見羅永浩,傳出微信號走電商帶貨的路線,這個行業不過五年,最年輕的巨頭還不到一年,是互聯網行業裏的一個相對藍海。

經過早期非常頻繁的產品迭代後,各大巨頭都放緩了迭代頻次,開始深耕社區與運營,以完成出圈,就目前而言,行業空間仍舊很大,貨幣化率低,除了快手的私域流量稍重一點以外,其餘的用户粘性都參差不齊,復購率提升空間很大。發掘這些大公司直播公司的電商戰略路徑,共同走過的路程先是高頻率的產品迭代,不斷修正校準改善算法,工欲善其事必先利其器。隨後先走垂類化,精品化路線。再往後走出圈,走境內電商同城化,跨境出海,它的發展方向也逐步清晰,即在產品端擁抱用户投放時間和注意力上,在內容端打造內容年輕化和垂類精品化,在生態端,則盡力打造社區化,實現流量私域化。