在上月,中國香港生物科技初創公司Prenetics宣佈與一家SPAC公司進行合併,本次SPAC共籌集3.39億美元,合併後的估值超過13億美元,預計年底登陸美股。

如果成功合併上市,那麼其將成為中國香港本土首家價值超10億美元以精準診斷為主營業務的初創公司。

從Prenetics的SPAC合併案,可以清晰的看出市場對於精準檢測賽道的青睞。Prenetics的主營包括基因診斷和健康檢測業務,同時還提供遺傳疾病風險篩查、癌症篩查和計劃生育篩查等。

值得注意的是,與Prenetics的一部分業務類似,在港股市場,有一家精準檢測及細胞治療雙領域發展的中國生物科技服務(8037.HK)公司(以下簡稱“公司”或“中生科服”)。目前公司的市值僅14億港元左右,市盈率也低至14倍,相對其他生物科技公司的普遍估值水平來説,明顯有被低估之疑。

從Prenetics獲得資本給予高估值的事件來看,市場對於精準檢測業務的認可程度高。而這或許能為投資者對中生科服到底有沒有被嚴重低估提供一個非常有價值的思考視角。

一、精準診斷業務:中生科服價值被嚴重低估

中生科服的核心業務包括精準檢測和細胞治療兩大業務領域。

其中,公司的精準檢測業務:包括新冠檢測、癌症診斷、一站式常規健康體檢等重要業務,分別對應旗下的華昇診斷中心、與國際先進精準檢測公司Pillar Biosciences合資成立的亞洲分子診斷中心、卓紀保健(V-Care)連鎖健康檢查中心。

而公司的細胞治療業務:主要包括新冠疫苗、HPV疫苗、淋巴瘤、白血病和多項實體瘤等多個領域的免疫細胞藥物研發。

根據公司財報顯示,目前主要業績均來自於旗下的精準診斷和檢測業務。

圖表一:公司業務情況

資料來源:公司資料,格隆彙整理

為何筆者認為,中生科服的精準檢測業務被明顯低估?或許可以簡單通過與同行對比來驗證。

在新冠時期,Prenetics在全球範圍內做了400萬次新冠檢測和40萬次DNA檢測,中生科服同期內在中國香港做了超570萬次的新冠檢測,兩者的檢測業務具有明顯相似性。

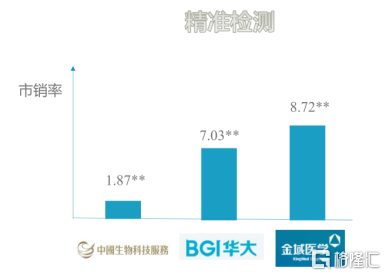

但在市銷率方面,按Prenetics的估值及2021年收入預測比較,市銷率為5倍,而中生科服當前年化市銷率還不足2倍。在國內A股的同類業務公司中,華大基因的市銷率在7倍左右,金域醫學的市銷率也在8.7倍左右。

圖表二:精準檢測業務按照市銷率進行對比圖

數據來源:WIND,格隆彙整理

迴歸到公司股價走勢上來看,公司的股價走勢並未完全展現出公司應有的內在價值。

同樣以華大基因以及金域醫學兩家佈局在精準檢測業務上的公司對比參考,將三者的股價走勢進行疊加分析(數據選取:2020年1月至最新收盤日),可以看出,在新冠疫情爆發後,資本市場對於檢測業務關注度激增,多家大行評級機構看好檢測行業的前景。市場也紛紛用腳投票,華大基因以及金域醫學兩家A股公司隨後股價翻倍甚至漲幅超過200%。而相較於其他兩家公司,中生科服一年半以來累計漲幅僅為30%,遠遠未能體現其公司精準檢測業務應有的價值。

顯然,在港股上市的中生科服在精準檢測業務上,與同業估值相比存在明顯被低估的局面。

圖表三:公司與其他同業股價走勢圖

數據來源:WIND,格隆彙整理

備註:白線為中國生物科技服務,綠線為金域醫學,紫線為華大基因

數據從2020年1月1日起至2021年8月23日收盤

而這還僅是中生科服在新冠檢疫業務方面的估值,如果加上公司其他檢測業務及細胞治療業務,其被低估的程度將更加凸顯。

例如,公司旗下擁有中國香港最大且歷史最悠久的第三方醫學檢測中心之一的“標準病理檢驗所”,也就是PHC中央實驗室,在中國香港的品牌知名度很高,覆蓋的客户超過50萬户。此外,公司的V-Care健康檢查中心長期為中國香港及中國內地客户提供HPV疫苗、健康體檢等長期剛需業務。公司的亞洲分子診斷實驗室(AMDL),專注各種臨牀癌症診斷等。這些都是業務量大且長期發展很穩健的檢測業務,未來都有望成為公司業績支撐的重要驅動因素。

二、業績高增長,具備長期確定性

討論了公司的估值問題,我們再來看未來發展,看看公司業績是否具有持續性,是否能夠長期價值投資。

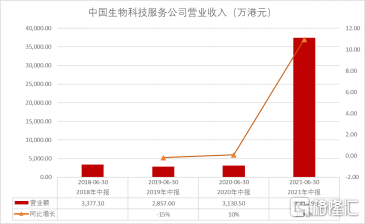

從公司業績上來看,由於疫情以來中國香港核酸檢測需求持續上升,中生科服上半年的醫學實驗室檢測服務及健康檢查服務也得到了飛速發展,由此帶動公司上半年營收同比猛增10.95倍,同時實現了1.09億港元的中期淨利潤。目前該部分業務的收入佔公司總收入的97%。

圖表四:中國生物科技服務公司中報(2018年-2021年)

數據來源:公司公吿,格隆彙整理

檢測業務巨大的規模效應使得公司在成本控制方面成效顯著,2021上半年的銷售和分銷費用佔比從17.7%下降到了1.6%,行政費用佔比也從去年同期的162.8%降至17%。

同時得益於檢測業務的較高毛利率,公司的整體盈利能力顯著提升,毛利率從2020年同期的30.15%大幅躍升至57.88%,淨利率高達29%。

需要注意的是,一個非常顯然的趨勢在於新冠疫情仍在全球蔓延,新變種還在不斷出現,新冠疫情將很可能長期成為人類日常生活的一部分,新冠檢測的業務也將持續維持高景氣態勢。

尤其是中國香港作為亞洲地區首屈一指的國際交通與商業經貿中心,在海外疫情持續蔓延的大背景下,無論是本土社區還是機場範圍,新冠檢測服務都將是持續剛需。

如今華昇診斷中心作為中國香港最大的第三方檢測機構,不僅業務遍佈各社區,也已正式進駐中國香港國際機場,24小時為到港旅客提供快速核酸檢測一條龍服務,獲取的業務量無疑將是龐大而持續的。

更值得期待的是,公司目前也在開發新冠疫苗,目前該疫苗技術已經到了靈長類動物試驗階段。如果該疫苗最終研發成功,鑑於目前公司在中國香港檢測領域的權威和市佔率,有望為公司帶來爆發式業績增長。

另外,據最新消息,中生科服的亞洲分子診斷實驗室(AMDL)已在近日獲得股東Pillar允許其在亞洲多國及地區獨家銷售旗下oncoReveal™ Dx試劑盒的授權,該款試劑盒針對源自非小細胞肺癌和結直腸癌症的DNA檢測,已經獲得了美國食品藥品監督管理局(“FDA”)的Class III最高標準的上市前核準(PMA)。

有了這個跨癌種伴隨診斷試劑盒的獨家銷售業務,中生科服非新冠的精準檢測業務又將打開一個新的業績增長點。

通過上述種種,可以輕易推測中生科服在未來業績的增長上的可持續性較為確定。

三、結論

回顧近半年來中生科服的整體發展,可以看到,其精準檢測業務在持續蓬勃增長,社會公益效應也在不斷放大,為公司築成堅實的護城河的同時,也為未來增添了更多的業務增長動能。而當前公司的現金流更加穩定和充裕,這也充分證明了其突破性盈利的可持續性。

可以預見的是,隨着生物科技行業不斷獲得政策及資本雙重關注,疊加中生科服各項業務的持續突破,被市場嚴重低估的情況將有望很快迎來趨勢上的逆轉。