受美聯儲態度轉鷹的影響,美元指數近日漲破93.5後一度逼近93.7,創去年11月初以來盤中新高。

LME銅週四一度暴跌3.42%,盤中摸底至8740美元/噸,價格回調至今年3月份水平。相比5月的10747.5美元/噸的高點,跌幅實在驚人。

滬銅週五大幅低開後有所反彈,受到今年第一季度末交易區間的支撐,但三個月以來跌幅達10%左右,有色金屬鏈上的滬錫、滬鎳等也均呈下跌態勢。

港股的有色金屬板塊週五整體表現不佳,其中南方錳業大跌15%。

1

大跌的幾個原因

近期,以銅為首的大宗商品由漲轉跌的趨勢十分明顯,這倒V走勢是由多種因素造成的。

先前價格上漲主要有幾點原因。

國際方面,一是,美聯儲先前通過QE巨量放水,使得一部分資金進入大宗商品交易所進行炒作,推高了大宗商品的價格。二是,全球主要經濟體復甦的預期升温,疫情控制出現曙光。三是歐美各國接連通過大規模的財政刺激法案,製造業和基建方面的需求預期升温。

國內方面,去年3到6月份率先復工生產,經濟復甦強勁,帶動了一波上漲。另外,受到碳中和政策預期的影響,風電、光伏和新能源汽車等概念被推動,使銅市成為了市場關注的焦點,資金湧入,炒高了銅價。

但消息面最近出現了明顯轉向。

全球來看,首先,由於美國通脹快速上升,美聯儲各官員近期態度從鴿轉鷹,並在18日公佈的會議紀要上首次明確討論縮減購債。美國貨幣政策的轉向即將到來,收水預期不斷升温,資金退出大宗商品炒作的趨勢加大。

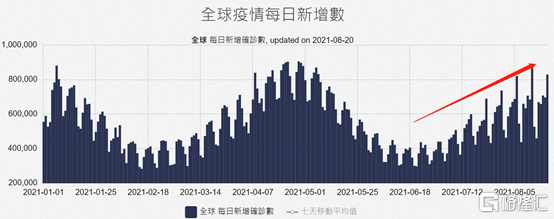

除此之外,德爾塔病毒肆虐全球,疫情控制不及預期,經濟復甦預期減弱。美國每週新增病例在6月到達低點8萬後再度回彈,現已上升至90萬高值。歐洲和英國每週新增也在不斷增加。經濟重啟恢復的日子又再一次推遲。

回觀中國,PPI增長過快,作為上游生產資料的大宗商品,其價格上漲使得中下游企業盈利空間受限,經營困難。國家對於大宗商品的持續暴漲進行了政策調控。大商所在5月就調高了鐵礦石期貨合約漲跌停板幅度與交易保證金,以及將鐵礦石期貨標準品鐵品位從62%下調至61%,並引入滾動交割,通過監管遏制大宗商品那段時間的炒作。自此之後煤炭、鋼鐵、有色金屬等漲勢都有所降温。

近日國家糧食和物資儲備局還有表示將繼續投放國家儲備銅鋁鋅,持續做好大宗商品的保供穩價工作。這對銅鋁鋅的市場定價也會產生壓力。

另外,國內經濟增速放緩,需求端呈現疲軟。去年3月,中國經濟率先控制疫情,全年GDP增速2.3%,成為全球主要經濟體中唯一一個在2020年保持正增長的國家。但今年經濟下行壓力不斷增大,7月份宏觀數據的全線低於預期,呈現出增長疲軟的趨勢,影響大宗商品的消費預期。

這樣看來,大宗商品價格在短期內可能很難組織有力的反彈。

2

長期怎麼看

但若我們從長期的視角來看,倒是可以得出不同的結果。

將LME倫銅的時間區間拉長,可以發現,在大多數時間裏其價格是處於5000至7500美元/噸的區間,我們可以把這個價格當作是銅基本面的定價。

去年至今年5月的超高漲幅,是因為全球放水的影響,而不太是現貨本身的供需造成的。這是金融市場的定價,更多體現的是銅的金融屬性。

這裏的邏輯很像是2008年金融危機後,美聯儲進行降息+QE,總資產在兩個月內擴大2倍以上,中國四萬億經濟刺激還有其他央行陸續進行放水救市,使得大量資金湧入市場,帶動以銅為首的大宗商品價格在2009-2011年間的巨幅增長。

而要注意的是,當全球經濟逐步恢復,美國貨幣政策+財政政策開始邊際收緊,拐點就出現了,大宗價格此後開始回調。

現在的情況正處於這個拐點期。美聯儲的總資產在上年短期內進行了鉅額的擴張,僅三個月就擴表了3萬億美元,並持續增加中。而若是未來過剩資金抽離,銅價短期跌幅無可避免,大概會重新回到原本的價格區間內。

但是,不得不説的是,銅作為一個工業原料,本身基本面是有的。

工業製造(比如電網、汽車等)都離不開銅。也正由於銅的涉及面極廣,就使得銅價與宏觀經濟的變動呈現出高度的一致性。

那麼,若是未來經濟的能夠恢復增長態勢,那麼對銅為首的大宗商品的長期定價是個利好消息。

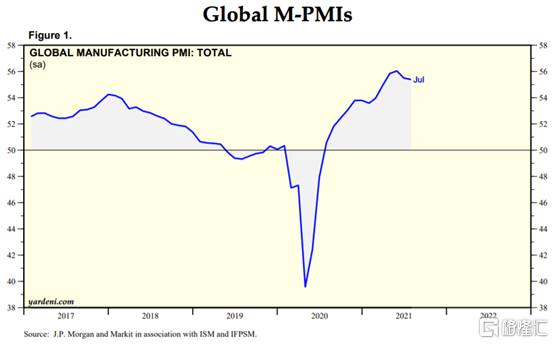

而從製造業PMI中確實可以看出經濟復甦的跡象。全球製造業PMI自去年7月就恢復到50以上,雖然近期因為德爾塔病毒稍有回落,但總體走勢還是向好。

其中,美國7月的Markit製造業PMI錄得新高63.40,超出預期63.1。歐元區7月Markit製造業PMI為62.8,也高出預期的62.6。此外,美國失業率也降至5.4%,雖然和疫情前的4%還有一定距離,但降幅也是相當顯著,説明整體經濟恢復還是可以,未來增長的空間也值得期待。

美國的財政刺激還在繼續,參議院近日通過了1.2萬億基建計劃,雖然離法案最終落地還很遠,但是若是能順利通過眾議院,資金將會被用於升級公路、電網系統和鐵路,意味着對銅、鋁和鋼等金屬的需求增加,對整個市場的影響也是長期的。

從中長期看,銅供應方面有風險。全球最大的銅供應國智利在經歷監管收緊和税收加重的雙重打擊。其次,由於與銅礦主的談判失敗,許多智利銅礦已經開始罷工。銅市場全球供應方面受到影響,且預計會是相對長期的現象。智利還可能會為礦商制定更嚴格的規定,加重税負。

另外,全球環保主義的推行、碳中和的推動,可能會帶來新一輪的產業升級。清潔能源(風能、太陽能等)與新能源汽車等概念還將繼續成為銅價未來走勢的關注點。

美國今年2月重新加入《巴黎協定》,並恢復奧巴馬時期制定的碳排放社會成本指數,為新能源行業發展出力。

歐洲主要國家也制定了新能源的未來發展計劃,確定了太陽能和風能發電裝機規模的目標,並還將持續深化電動車領域的佈局,電動汽車行業成為拉動銅等商品需求的重要引擎。

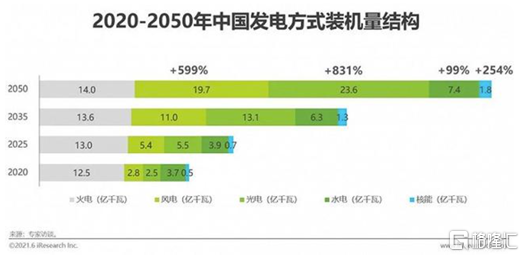

國內方面,與歐洲類似,政策目標將促進光伏和風電快速發展。隨着光伏和風電裝機總規模的擴張,銅消費的成長空間逐步擴大。另一方面,新能源汽車產銷增大,政府支持力度不斷增強,推動其未來發展。於此同時,新能源汽車產銷的增長也將推動充電樁的數量及規模的擴張。

所以長期來看,現貨需求還在,邏輯沒有變。只要未來全球經濟能穩步恢復,那對於大宗的長期走勢依舊還是利好的。

只是短期來看,過剩資金的造成的估值泡沫需經歷回調,大宗價格高位的情況下,做多風險會比較高。