本文來自格隆匯專欄:飯統戴老闆,作者:沈暉

2017年,前香港特首董建華旗下的航運巨頭——東方海外公司,被一家大陸的公司給收購了。

航運是董家起家的產業。董建華的父親董浩雲於1948年來到香港,創辦了東方海外,鼎盛時期擁有各類船舶149艘,總噸位達1200萬噸,冠絕全球。1982年董浩雲去世,公司交到了長子董建華手裏。

航運強大的週期性,讓接班後的董建華歷盡艱辛,東方海外也不斷陷入“賺錢-買船-虧錢-賣船”的循環之中。在第二次石油危機中,若沒有霍英東和來自北方的神祕力量救場,董家的基業可能就此斷送。

甚至在被收購之前的2016年,東方海外仍然虧損2.19億美元。恰在這時,又一位白衣騎士趕到了:來自大陸的收購方給東方海外定價492億港幣,而董建華家族持股68.7%,因此將一舉套現338億港幣。

這位白衣騎就是日後在A股市場大名鼎鼎、被譽為“海王之王”的中遠海控。

中遠海控的前身是中國遠洋。這種敢用“國名+行業”的公司,通常都是北京宣武門西大街26號院管轄的對象。不過股民對中國遠洋感情複雜:2007年它上漲4倍成為大牛股,隨後淪為"ST遠洋",下跌接近90%。

後來,中國遠洋和另一家央企海運巨頭中海集運合併,並在2016年底更名為中遠海控,是當之無愧的“共和國航運長子”,江湖人送外號“中國神運”。當然,再神再大的航運公司,也仍然擺脱不了週期。

中遠海控的“貨運航母”

比如在收購東方海外前的2016年,中遠海控虧損高達90億。不過完成併購之後,中遠海控旗下運力規模躋身全球前三。所以,你要是問股東們資瓷不資瓷這次咬牙收購,股東們肯定是資瓷的。

可惜併購之後,中遠海控也複製了表哥“中國神車”的走勢,股價一路陰跌,再也沒人提“中國神運”了。直到2020年,疫情推動全球航運業巨震,中遠海控一口氣漲了10倍,從“海狗”,晉升“海王”。

要知道,在地板上躺了多年的週期股,已經很久沒有這麼給板塊長臉的公司了。有分析師預計中遠海控今年淨利潤可達775億,差不多是2個茅台。把中遠海控歷史上所有盈利都加起來,也沒這多。

不獨中遠海控,2020年也是全球航運業大年,歐洲遠洋巨頭馬士基漲了3倍,隔壁台灣省的長榮和萬海漲了20多倍,陽明海運直接漲了46倍,而賣給中遠海控的東方海外(0316.HK)也上漲了5倍以上。

有意思的是,當初中遠海控併購東方海外時,為了讓東方海外保持在港交所上市的地位,必須讓公眾持股不低於25%。所以中遠海控把剛買到的一部分股權平價轉給了幾家機構,其中就包括李嘉誠的長和系。

而在2021年4月份,在航運業一片景氣的背景下,李嘉誠折價12.3%拋售了8.53億港元的東方海外股票,直接把東方海外的股價砸了14個點。結果李超人前腳剛賣完,後腳股價就又漲了70%。

李嘉誠的這筆操作,對搞投資也是一個啟示:國運和海運,不能一個都看不懂。

01

航運:規模的戰爭

看懂國運很難,但看懂海運並不複雜。

航運雖然跟資本和政治密切相關,但這門生意的本質其實就是在海上送快遞。所以快遞的特點,在海運這個行業裏也能見到——有規模效應、寡頭林立,有汰小留大、行業兼併,自然也有慘烈的價格戰。

快遞想做大規模,要麼多鋪網點多招人,要麼多買飛機多造機場。海運想做大規模,要麼多賣貨輪,要麼就是想辦法怎麼讓一艘船拉更多的貨。對於後者,行業的解決思路非常簡單粗暴:把船造大點。

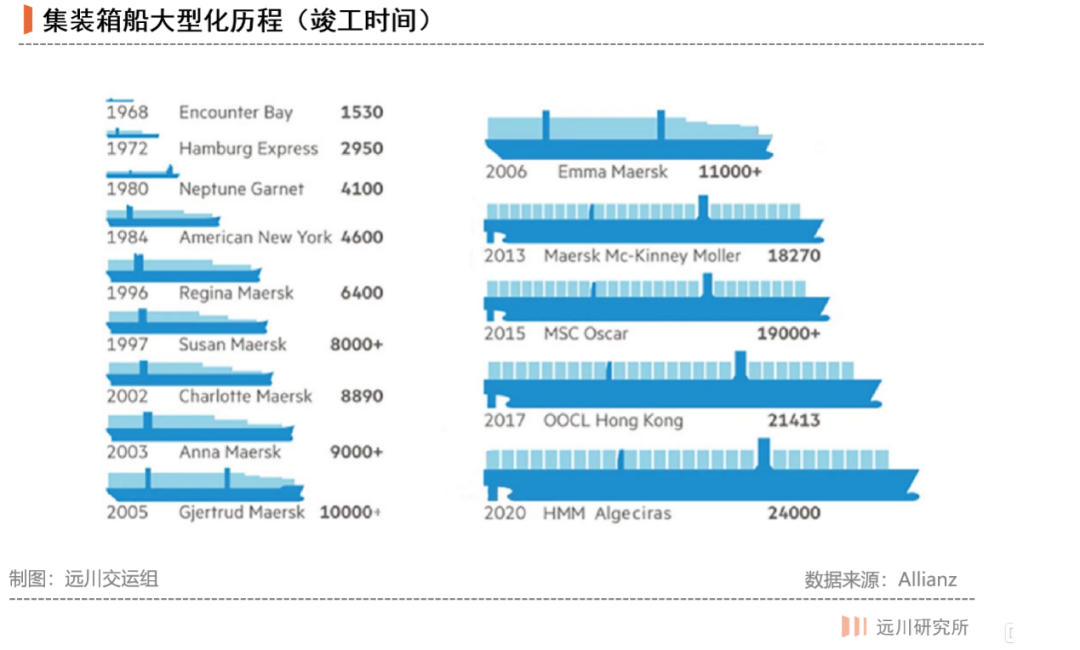

判斷船的大小,航運業裏有一個專用的單位:TEU(標準箱)。一艘10000TEU的船,就代表這艘船能裝下10000個長20英尺,寬8英尺,高8英尺,體積25立方米的標準集裝箱。

今年初,卡在蘇伊士運河的EverGiven號,就是一艘最大理論容量為20124至20388TEU的超級大船。當年挖掘蘇伊士運河的工人無論如何都不會想到,人類會建造出EverGiven這樣的龐然大物。

人類的海運史,也可以濃縮為一段“船造的越來越大”的歷史,每過一段時間,都會有一家龍頭公司帶頭髮起造大船運動,繼而帶動整個行業規模升級。上一次造大船運動的發起者,是總部位於丹麥的海運巨頭馬士基(Maersk)。

2011年,馬士基向韓國大宇訂購了20艘18000TEU大船,登頂全球運載量第一。這批貨船不僅運載量大,而且省油,一趟可以運送1.82億部華為Mate Pad和1.11億雙李寧,消耗約2006立方米燃料[3],相當於每部Pad只需要分攤11毫升燃料。

要知道2011年,燃油價格高達700美元/噸,光憑省油這一點,就能讓別的海運公司蠢蠢欲動。

船長向引航員“進貢”萬寶路香煙,Elena Legeros攝

眼看老大帶頭內卷,老二地中海(MSC)迅速跟進,以租賃方式簽下了11艘接近19200TEU新船,老三達飛(CMA-CGM)也咬咬牙,把8艘16000TEU的新船象徵性的“升級”成了17700TEU。

隨後,日本三井、德國赫伯羅特、韓國現代商船也開始輪番下餃子,軍備競賽迅速升級。

不過説到規模這種事,西方資本主義國家還是幹不過中國:東方海外不講理地訂了8艘18000TEU船,台灣長榮也勒緊肚皮長約租入6艘18000TEU船。當時運量只排在全球第七的中海集運,直接宣佈訂造5艘19100TEU貨船,一副要玩就玩把大的的姿勢。

沒想到,前期20艘大船還沒交付完,馬士基馬上宣佈再次訂造6艘19000TEU大船。同時宣佈在亞歐航線推出“天天馬士基(Daily Maersk)”業務,意思就是貨主訂艙,便可獲得“準時達”的承諾,一旦逾期就可以向馬士基索賠。

要知道,亞歐航線是全球海運最賺錢的一條航線之一,原本馬士基的20艘18000TEU大船,來回一趟70天,就已經能保證每週兩班運作。如果再加上6艘19000TEU大船,配合逾期賠償的“天天馬士基”服務,中小公司基本沒錢可賺。就算咬牙造船,也很難在運載量上超過馬士基。

於是,全球海運業行進到了造大船運動後的第二個階段:抱團取暖。

幾乎在馬士基推出“天天馬士基”服務的同時,老二地中海和老三達飛就宣佈組建“地達聯盟”,向馬士基宣戰。結果聯盟成立不到兩年,老二老三發現就算合併也幹不過老大,反倒是倒逼後面的小弟也開始組建聯盟,聯手侵蝕自己的份額。

於是在2013年6月,地中海和達飛果斷使用“打不過就加入”大法,宣佈與馬士基一起組建“P3聯盟”——與其鐮刀互砍,不如一起割韭菜。

當時,三巨頭在亞歐航線運力合起來佔比高達46.7%,遠遠甩開第四名的4.8%。航運公司連接着貨主和港口,一旦通過份額掌握議價權,坐地起價就是早晚的事。

對中國這樣的製造與出口大國來説,一旦P3聯盟落地,他們既可以用運力優勢提升運價,壓縮中國貨主利潤,又可通過議價能力,迫使中國港口降價。無論是對中國的海運公司,還是中國製造業本身,都是致命打擊。

經過近180天的審查之後,P3聯盟最終在2014年被中國商務部依照反壟斷法否決。在美國唯一投了“P3”反對票的前FMC主席李丁斯基一度稱讚:“中國站在全局合作的角度,做了一個解氣的決定[4]。”

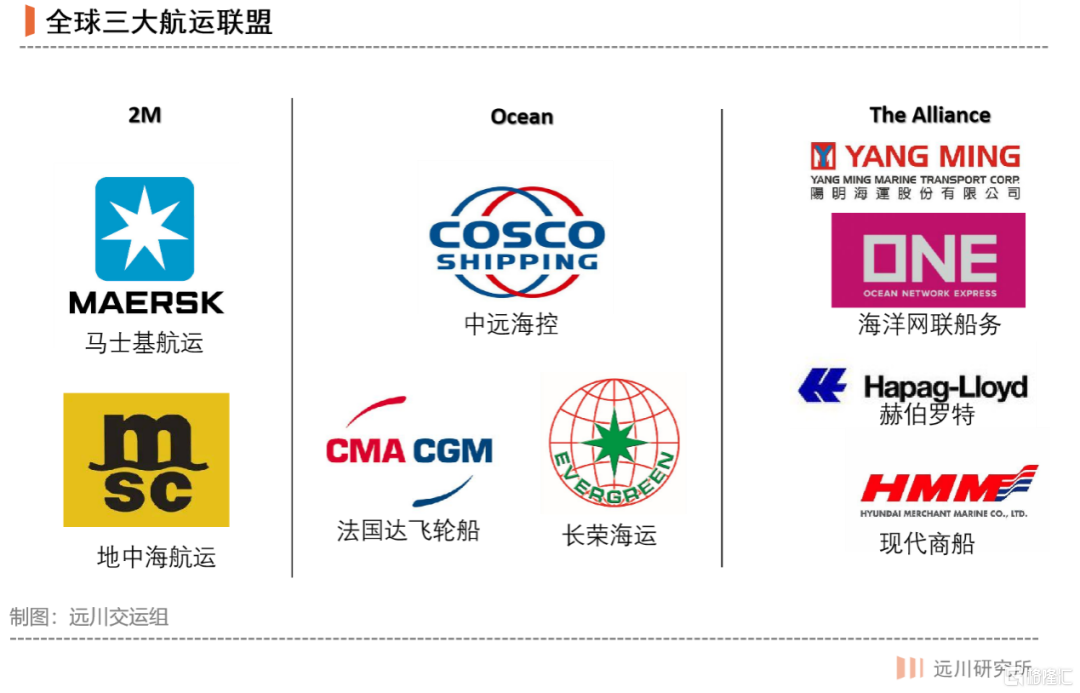

隨着P3聯盟胎死腹中,老二地中海果斷叛變,和老大馬士基再次組成了一個“2M聯盟”。被捅了一刀的老三達飛則收購了新加坡的東方海皇,當時世界排名第六和第七的中國遠洋和中海集運也選擇抱團取暖,合併為如今的中遠海控。

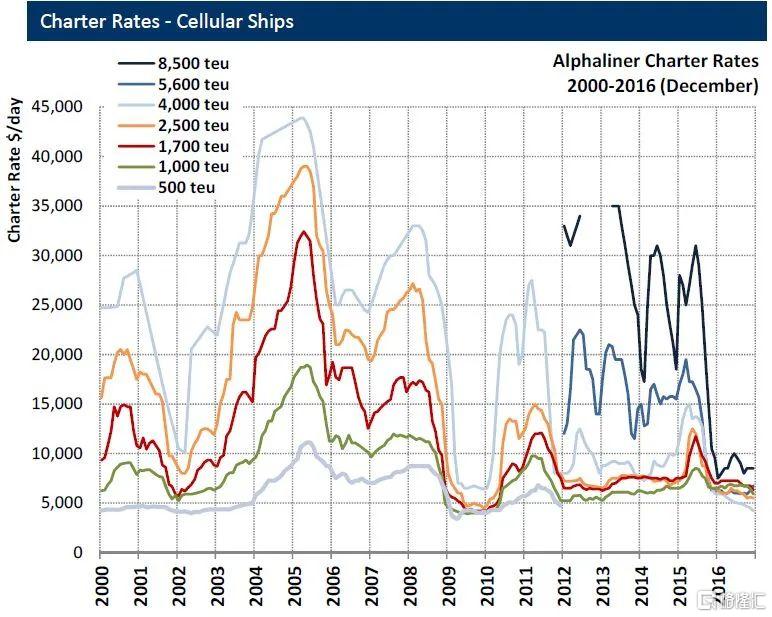

但全球範圍內的兼併和合作並沒有挽救低迷的海運業,2016年,英國脱歐、特朗普勝選、意大利公投失敗三隻灰天鵝橫空出世,全球貿易跌至冰點,連馬士基都虧損了19億美元——這可是馬士基二戰以來第二次虧損。

本着“你比我死得早就行”的原則,馬士基依靠體量優勢在行業低谷期掀起價格戰。當時亞歐航線的箱子成本接近1000美元,馬士基把價格一度打到了75美元,直接打死了當時全球第七大海運公司韓進海運。其他海運公司自然也是哀鴻遍野,中遠海控收購東方海外,也發生在這個時期。

2016年運價斷崖式下跌,數據來源:Alphaliner

隨着中小公司逐漸退場,價格戰偃旗息鼓,全球航運逐漸形成了三大航運聯盟:頭部公司馬士基和地中海組成的“2M聯盟”,腰部公司中遠海控、達飛、長榮組成的“Ocean聯盟”,以及眾多臀部公司組成的鬆散聯盟。

最新航運格局“三足鼎立”,被拋棄的法國達飛抱團中遠海控

這場曠日持久的海運戰爭的本質,其實是消化2008年金融危機後產生的過剩運力。而經過船舶巨型化、聯盟超級化、價格戰無底線化的三部曲後,全球海運業完成了一輪歷史級別的供給側改革,各大聯盟中的海運公司基本只剩下了十年前的一半。

對於一個“十年不開張,開張吃十年”的行業來説,似乎也到了苦盡甘來的時候。

02

浮沉:週期的輪迴

對於全球貿易來説,2021年最糟糕的消息不是蘇伊士運河擁堵,而是5月深圳鹽田港查出了一名新冠患者。

這個位於深圳大鵬灣北岸的港口,承載了中國對美國接近四分之一的貿易量。隨着確診病例出現,整個鹽田港近乎停擺,35.7萬個集裝箱閒置,132艘貨船見排隊無望轉港。馬士基一度表態,此次擁堵比蘇伊士運河產生的影響還要嚴重。

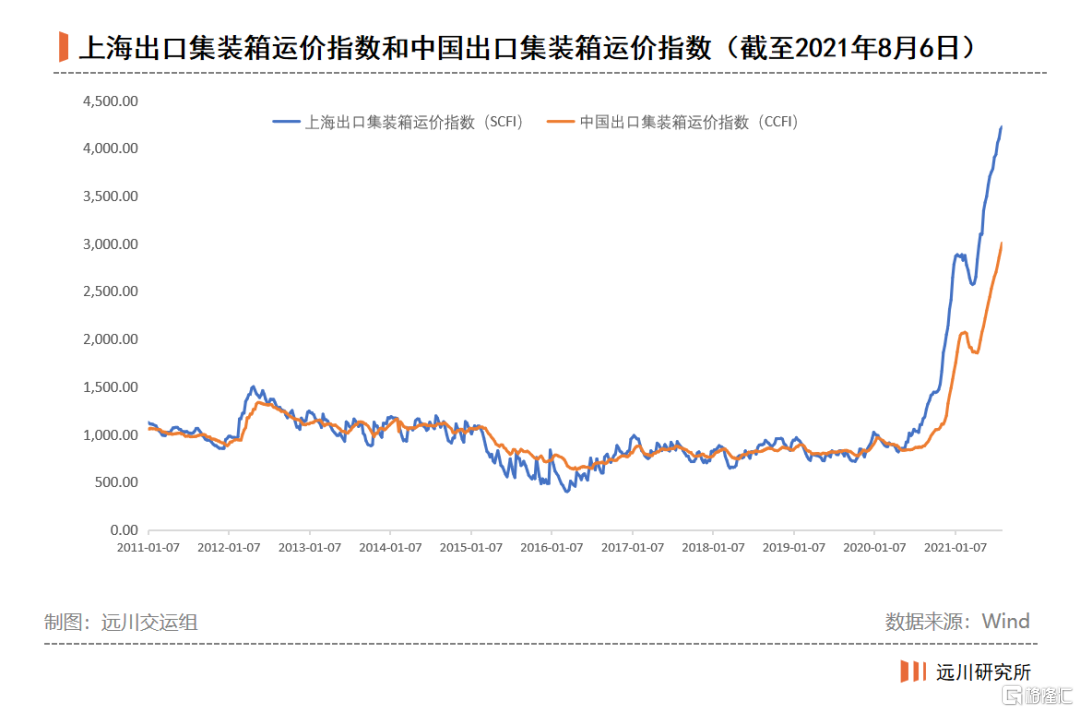

港口停擺,意味着供給減少,而供給減少,就意味着運價上漲。鹽田港疫情風聲一走,A股水手便把中遠海控拉上了漲停。

深圳鹽田港鳥瞰

而航運業本身,又是一個“週期性”的典型代表。以中遠海控為例:今年一季度,中遠海控淨賺154個小目標,同比增長52倍。要知道,這一季度的利潤比它過去十年的利潤加起來還要多。

二戰之後,以週期性為代表的市場規律在航運業逐漸顯現,全球有95%的工業品通過遠洋集裝箱運輸,航運本身也成了全球經濟枯榮的風向標:經濟繁榮時,需求上升使得運力出現瓶頸,運價隨即上漲,航運公司也需要“下餃子”藉機擴大份額。但當經濟開始衰退,大量新造船舶又成為過剩運力,供需關係倒轉,行業重新陷入低谷。

因此,航運業的真實面目其實是“牛短熊長”,能讓航運公司日進斗金的時間,只有需求過剩導致運力出現瓶頸的那段短暫窗口期。但2020年突如其來的疫情,卻將這個窗口期放大了。

在需求端:疫情後,美聯儲放水印鈔超過20萬億美元,有很大一部分直接發到了民眾的手裏,帶來的結果就是消費需求暴漲。

另一方面,疫情帶來的“宅經濟”令美國乃至全球的電商化的普及呈現了一個不可逆的增長態勢,一邊是“北美支付寶”Square疫情以來翻了9倍,一邊是中國跨境電商SHEIN在美國少女市場攻城略地。

在供給端:突如其來的疫情使得全球產業鏈幾近癱瘓,全球的消費品與工業品供應幾乎都落在了中國肩上,原本最賺錢的亞歐航線被冷落,全世界的貨船和水手都擠在中美航線上開始996。

從高空俯視美國聖佩德羅灣,30多艘巨輪沿岸排成20公里長隊,等待在洛杉磯長灘港(Long Beach)排隊卸貨。由於進口旺盛,平時單線400萬標準箱如今增長到550萬標準箱,結果就是美國“堵城”洛杉磯不僅陸上堵,海上也堵。

更要命的是,相比海上亂成一鍋粥,美國陸上的問題更為嚴峻。原本連通長灘港的鐵路運輸線因加州森林大火停運,導致高速公路擁堵,港口“貨船堰塞湖”的處理難度指數級上升。

鹽田港因疫情停擺,再度給了供給端致命一擊。北美運輸巨頭Seko Logistics副總裁克雷格一度表態,從上海和鹽田港運往洛杉磯的報價達到了25000美元/FEU(FEU指40英尺長集裝箱,大概為TEU兩倍)。

按這個報價算,300個集裝箱的總運費會達到750萬美元,而一艘2800TEU的船也就這個價。換而言之,300個箱子可以換一艘船。

總結下來就是,放水擴大需求,疫情壓縮供給,運費坐上火箭。

集裝箱運價今年以來飆漲

那麼,按照以往的套路,加緊造新船緩解運力緊張,藉機做大市場份額行不行?

事實上,航運公司並非沒有意識到運力缺乏,上一輪造船潮中下水新船的“人口紅利”本身就已經快吃乾淨了,船隻普遍面臨“老齡化”問題,急需更新換代。因此,連一度虧得生活不能自理的東方海外,都豪擲96億打造新船。

但船舶訂單最少也需要2-3年才能交付,另一方面,由於全球原材料價格暴漲,造船廠也不想做虧本生意。種種因素導致這一輪的全球運力瓶頸,比以往持續的時間都要長。

換句話説,全球貨船“新生兒”不夠,“老齡化”嚴重,還面臨造船廠因為原材料漲價“不想生”的問題。

退一步説,就算造船廠“想生”,海運公司想買,對港口的擁堵可能也是杯水車薪:

隨着擁堵日益嚴重,長灘港的美國工人已經開始“打馬恩牌”——藉着港口擁堵坐地起價,不僅拿着平均水平7倍的工資,而且每天只工作4小時,每週只工作2-3天。就算海上的船員全體996,也解決不了陸側卸貨與運輸的問題。

洛杉磯長灘港(Long Beach)一片混亂

不過,港口擁堵終有一天會緩解,航運業也始終逃不出週期的宿命。對於遠洋航運來説,運價就是命門,想要逃離週期,關鍵在於運價的穩定。無論是超級大船,還是行間兼併,或是寡頭結盟,目的都是為了實現運價的“自主可控”。

經過長達十年的規模戰爭,三大班輪聯盟目前掌控了世界運力的90%,在整個海運市場擁有絕對的話語權。疫情爆發之初,世界各國需求近乎停滯,航運業迎來了前所未有的挑戰。情急之下,聯盟宣佈大規模停航,通過削減運力維持住運價。截止去年5月,總共閒置了全球總運力的12%。

超級聯盟的存在,相當於一隻“看得見的手”,對價格起伏進行調控,在一定程度上降低了航運週期的波動。

此外,作為Ocean聯盟一員的中遠海控,也利用供給緊張的窗口期,與客户簽了大手筆長協(2-3年之內以同一價格出貨)鎖定了價格,相當於給日後週期破滅買了一層保險。

同時,中遠海控還推出了“synconhub平台”,貨主手機下單訂艙,自主選擇配送服務,申請打印提單,直接幹掉了作為中間商的貨代。

前者在最大程度上熨平了週期,後者通過改變商業模式拉高收入上限。短期運價的擾動,中期全球以及美國陸側供應鏈的斷裂難以修復,長期中遠海控數字化的探索——這成了中遠海控在資本市場氣勢如虹的核心原因。

只不過每當週期股在景氣度上行的時候,都會有人説:“週期變成長,這次不一樣”。

03

海王:草莽的勝利

作為一隻超級白馬股,中遠海控的10倍漲幅應該“先富”了很多人,但事實上是這樣嗎?

先看國內機構。在中國海運行業迎來收穫大年之際,在中遠海控身上賺到錢的機構卻屈指可數。隨着公募基金季報相繼出爐,二季報中公募持倉只佔中遠海控流通股的0.99%,比一季報僅加倉370萬股。

從整體看,老牌基金華夏去年四季度有21只基金持有中遠海控,是早期買入最多的基金公司。如果拆開來看,今年一季度顯示持有中遠海控最多的,是華安的陸秋淵,華夏的林晶和鄭煜。

除了擁有上一個週期時代王者底藴的華夏基金,還有一位曾在“五朵金花”行情中乘風破浪的陳光明:據傳陳光明的睿遠基金很早就開始研究海運,並通過專户在中遠海控上賺了超過50億(無公開信息驗證)。

公開信息顯示,真正在中遠海控上大賺特賺的,還是來自老牌資本主義國家的投資機構。

2021年3月29日,在港股中遠海控最新一輪大行情啟動之時,美國傳奇量化基金AQR Capital Management與李嘉誠做了相反的操作,以平均價9.34港元增持7625萬港元,總持股數高達1.35億股,加倉之後,港股中遠海控(01919.HK)漲幅接近3倍[9]。

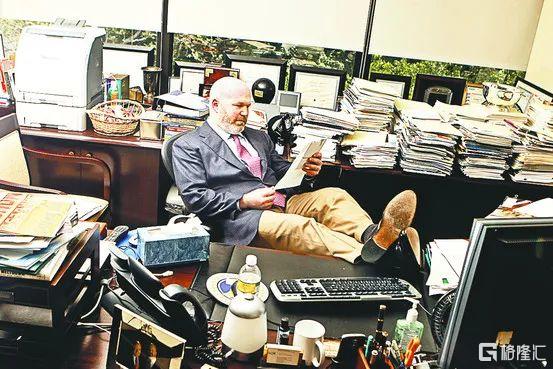

AQR創始人克里夫·阿斯內斯(Cliff Asness)從某種程度上來説和陳光明有些許相似。2015年熔斷驚魂甫定,陳光明一篇名為《價值投資正當時》的演講稿令市場大為震撼;2020年,納斯達克剛從疫情的腰斬恢復過來,阿斯內斯的一篇《到底什麼是真正的價值投資》令市場對“價值因子多餘”的聲音做了重新的思考。

AQR創始人克里夫·阿斯內斯(Cliff Asness)

除了AQR,曾連續跑贏標普15年的比爾·米勒(Bill Miller)增持了郵輪公司Norwegian Cruise Line;“大空頭”原型邁克爾·伯利(Michael Burry)在一季度收購了三家船東的股份[8]。雖説大鱷們買的不一定都是集運,但無可爭議的都在航運股裏賺的盆滿缽滿。

反觀國內,中遠海控的十倍漲幅,成了眾多機構的尷尬現場:在週期股一潭死水的這些年,優秀的週期股研究員要不被裁,要不轉崗去研究白酒或者新能源了。以至於在中遠海控公佈一季度賺了153億之前,還有券商給出2021年業績只有40億的離譜預測。

受制於清冷的行情,週期研究員不受待見,煤炭研究員在煤礦上吃水煮白菜的傳言不絕於耳。對於週期分析師來説,有水平的轉行看期貨,沒水平的轉行送外賣,剩下留守的水平參差不齊。

這背後的原因也不難解釋——今年高毅資產的“圍爐夜話”,最近被投資者“教育”的邱國鷺不無惋惜的感慨:“我們看到一些很資深、很優秀的週期股研究員轉行去做TMT初級研究員,很可惜。”

當然,看對的分析師也有,目前在雪球被網友封為“海王”的中信建投交運分析師韓軍便是其一。

2020年5月,韓軍觀測到兩個數據的異常:一個是突然起來的疫情造成需求暴跌,可集裝箱運價指數卻同比上漲;另一個是美國進口周度數據開始直線向上拉。隨後,他將第一份中遠海控研報推向市場。

巧的是研報發佈的第二天,中遠海控也跌到了底部3.14。此後,海控開啟超級週期。今年6月9日,韓軍上調目標價至38元,A股的“雲水手”們情緒激昂,在第二天封住了漲停。在A股,散户對賣方研報如此重視的現象其實並不多見。

因此,在中遠海控上賺錢的主力,很多其實都是各路散户,其中不乏海員、貨代這樣的行業一線從業者,有人甚至精確地算出了中遠海控一季度的利潤,方法也足以讓賣方機構汗顏——按計算器。

在一些冷門的週期股上,“春江水暖鴨先知”的從業人員往往會領先於機構。因此有人開玩笑説:中遠海控是一隻被人民羣眾的小推車推起來的10倍股。

04

尾聲:歷史的使命

航運和疫苗,是全球疫情大流行時代最受益的兩個行業。無論是做疫苗的科興中維,還是做航運的中遠海控,都是“印鈔機”。

同樣,這種在其他行業一片慘淡的背景下擁有“印鈔權”的公司,通常都是需要執行國家意志的行業。因此儘管海運身上的政治色彩在逐漸消退,但這終究是一個逃不開政經大環境的產業,尤其是對中遠海控這樣的超級國企來説。

在希臘雅典西南約10公里,愛琴海之畔,是碧海藍天的比雷埃夫斯港(Port of Piraeus)。“比雷埃夫斯”在希臘語寓意“扼守通道之地”,是“一帶一路”的關鍵節點。2008年中國遠洋收購比港,僅用5年就讓它成為了地中海最大、增長最快的港口。

拿下比港之後,中遠海控繼續出手,相繼買下了西班牙的瓦倫西亞港,西北歐的澤布呂赫等港口,最新的目標直指歐洲三大港口之一,也是德國核心資產的漢堡港。

以比港作為中轉樞紐,中遠海控可以通過"中歐陸海快線",用鐵路把中國的貨物送往東歐。而在大西洋沿岸的諸多港口,形成了一條“鑽石快航”路線,這是中國第一條不以本土為陸基,純粹在海外的異地航線。

"中歐陸海快線"與“鑽石快航”航線

兩條運輸線路的終極目的,便是打破馬士基在亞歐航運上的價格霸權——亞歐線、美線這兩條東西航線,往往是亞洲航運公司的生命線,因此馬士基經常採用在東西線打價格戰、在“歐洲-非洲”、“北美-南北”這些南北線賺錢的方法,打壓亞洲航運公司,韓進海運的轟然倒塌,便歸因於此。

如今,一旦馬士基在東西線精確打擊中遠海控,後者便可以用“鑽石快航”加以反制。

無論是華為的手機、李寧的跑鞋,還是隆基的硅片、寧德時代的電池,都依賴着這條海上生命線,一箱一箱走向海外。對於中國經濟支柱之一的外貿出口來説,這些佈局的意義遠遠不止資本市場的歡呼雀躍那麼簡單。

遠洋航線的合縱連橫、商貿要衝的大型港口,遍及全球的投資佈局——中遠海控的種種動作在二級市場的波瀾也許沒那麼大,對財務報表的影響也並非永遠積極,也很難讓“海王”逃出週期的宿命。但股市裏的起落浮沉,本就不是這家公司的價值所在。

和眾多超級工程背後的巨型國企一樣,歷史賦予中遠海控的使命,不是草莽江湖的刀光劍影,不是資本世界的明爭暗鬥,而是一種國家意志下的按部就班,扮演好中國經濟一顆關鍵的壓艙石。

從某種角度來説,看懂了海運,也就看懂了國運。