本文來自格隆匯專欄:廣發固收劉鬱,作者:劉鬱,田樂蒙

摘要

本篇報吿,我們將對儲能及新能源發電相關標的進行梳理。在新能源發電逐步替代傳統能源的進程之中,發電輸出功率和負荷相平衡是亟待考量的關鍵問題。儲能作為能源結構調整工具,在供電側可提高“風光”發電利用率,在輸配電側可緩解電網壓力,在用電側可降低用電支出,是實現“雙碳”目標的重要支撐。

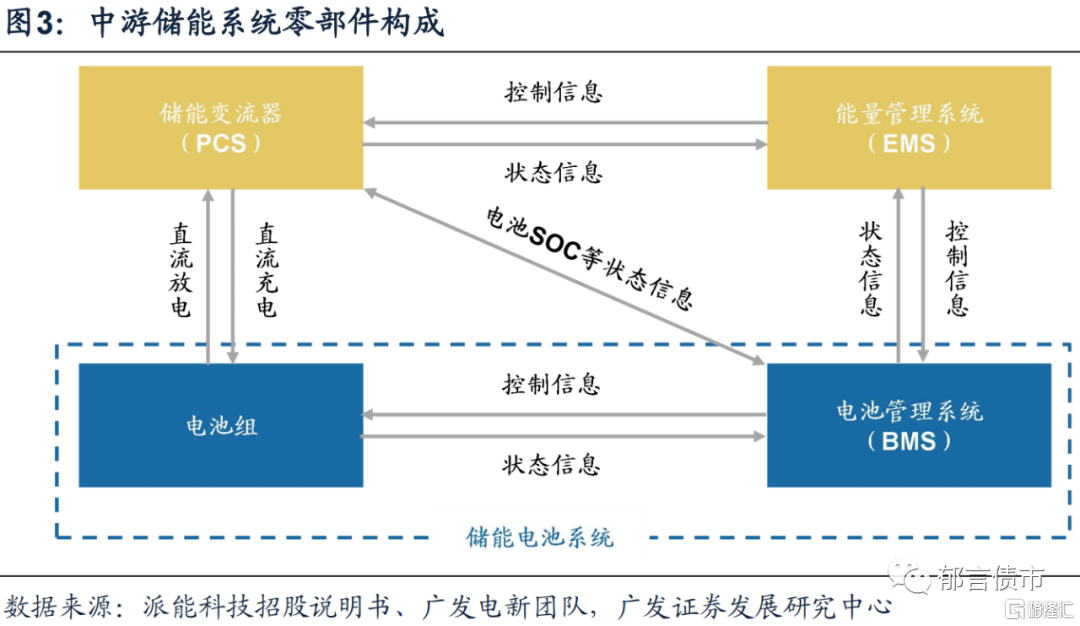

儲能產業鏈可大致分為上游電池、變流器材料,中游儲能電池系統、儲能變流器以及能量管理系統,以及下游的儲能應用端(發電側、電網側、用户側)。結合轉債市場存量及預案品種業務類型,儲能板塊標的主要分佈在儲能電池及系統、儲能變流器(PCS)、能量管理系統(EMS)、儲能應用等四大領域。其中,儲能電池相關存量品種具有較高關注價值。

儲能電池板塊,儲能電池業務較為純正的鵬輝轉債具有相對一定關注價值,但需密切關注公司後續贖回相關公吿。此外,在電池材料方面,星源轉2也具有較高關注價值。

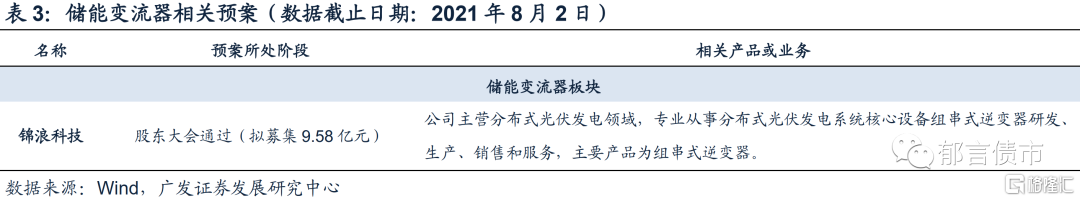

儲能變流器領域,尚處於預案階段的變流器(逆變器)品種錦浪科技具有較高關注價值。

能量管理系統板塊,光伏組件優質預案品種天合光能已有相關業務佈局,但佔比較低。

儲能應用領域,存量品種已有儲能電站、微電網等多個項目落地運行,可能還需要關注後續新券補充情況。

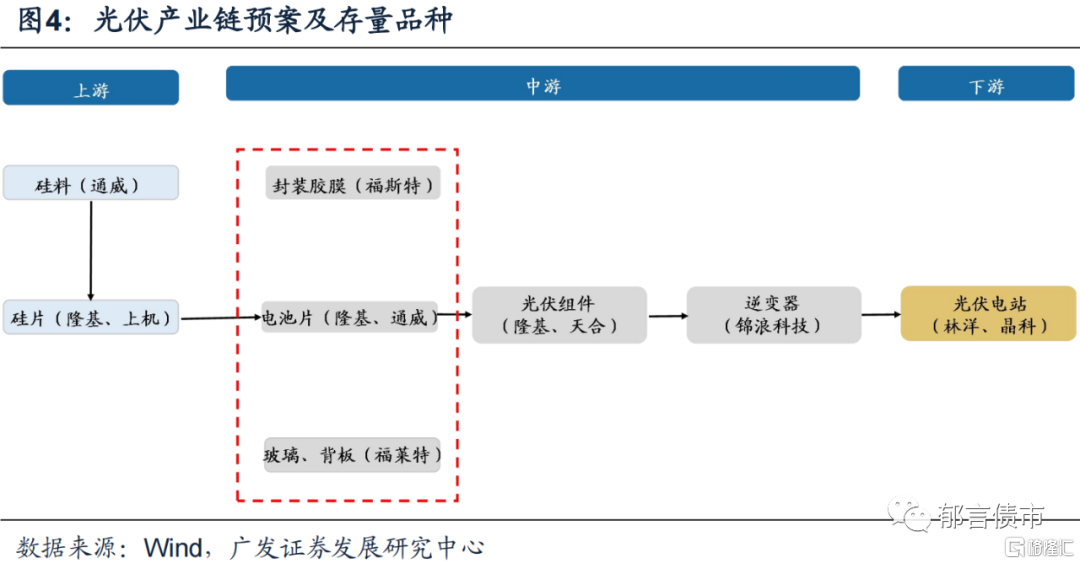

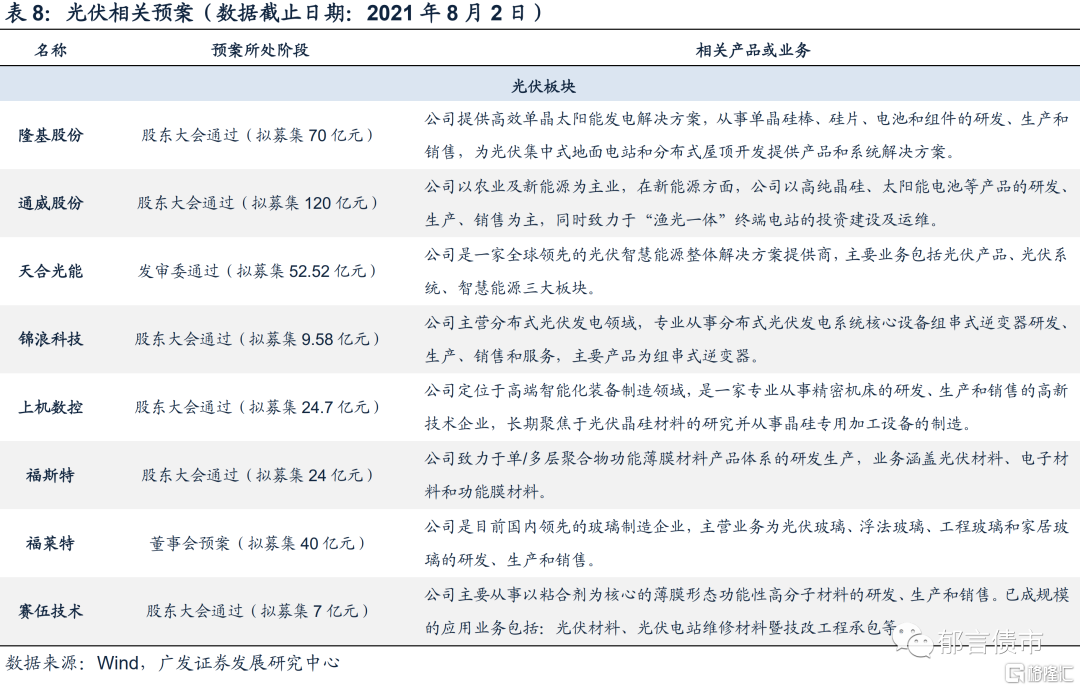

新能源發電方面,目前光伏產業鏈核心標的暫缺,存量光伏標的主要為光伏電站品種。但在預案階段,有大量光伏板塊重點品種分佈,且在光伏行業全產業鏈均有所涉及。例如硅料&硅片環節的通威股份(硅料、電池片)、上機數控(大尺寸硅片),組件環節的隆基股份(硅片、組件)、天合光能(組件)、福斯特(膠膜)、福萊特(光伏玻璃),以及逆變器環節的錦浪科技。上述品種大多已通過股東大會核准,目前正處於發審委/上市委審核階段。

風力發電領域,存量標的數目較多,其中福能轉債和東纜轉債資質相對較強,具有一定關注價值。

核心假設風險。儲能及新能源行業政策出現超預期變化。

本篇報吿,我們將對儲能及新能源發電相關標的進行梳理。在“碳中和”承諾下,電力部門作為國內最主要的碳排放來源,電力脱碳具有明確的先導意義,“風光”發電的戰略地位也隨之明顯提升。

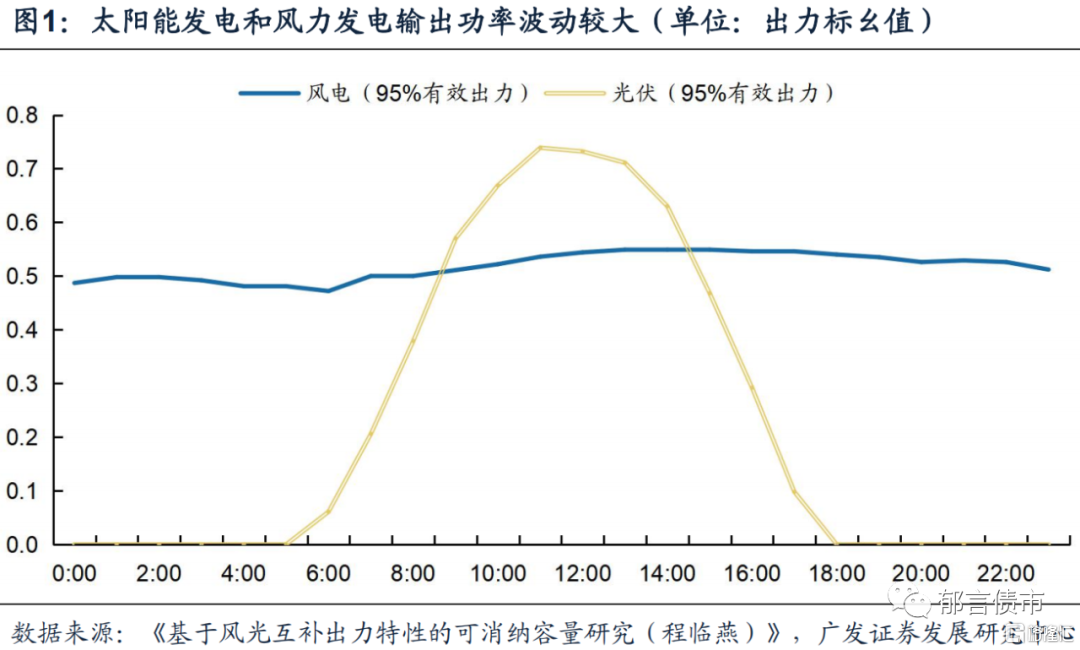

不過,在新能源發電逐步替代傳統能源的進程之中,發電輸出功率和負荷相平衡是亟待考量的關鍵問題。在傳統的電力系統當中,電廠發電→電網供電→終端用電形成了完整的單向能源傳遞路徑。其中,電廠輸出功率變化和終端用電系統負荷變化會引起電力系統頻率變化。而為了系統穩定運行,我國電力系統的額定頻率為50Hz(只可在0.2HZ之內波動),因此電網需使用調頻機組和調峯機組來實現電網動態均衡。相比於火電,新能源發電由於自然稟賦的限制,呈現出明顯的間歇性和波動性特徵,而終端用户用電的負荷需求則相對穩定,二者功率不平衡會對輸配電側的穩定性造成影響。

儲能作為能源結構調整工具,在供電側可提高“風光”發電利用率,在輸配電側可緩解電網壓力,在用電側可降低用電支出,是實現“雙碳”目標的重要支撐。2021年7月15日,國家發改委和能源局聯合印發《關於加快推動新型儲能發展的指導意見》,下達儲能裝機規模空間指引:預計到2025年,新型儲能裝機規模達30GW以上,接近當前新型儲能裝機規模的10倍。7月26日,國家發改委發佈《關於進一步完善分時電價機制的通知》,根據廣發電新組觀點,《通知》可完善分時電價機制、激活終端用户儲能需求,打開工商業配儲潛力。

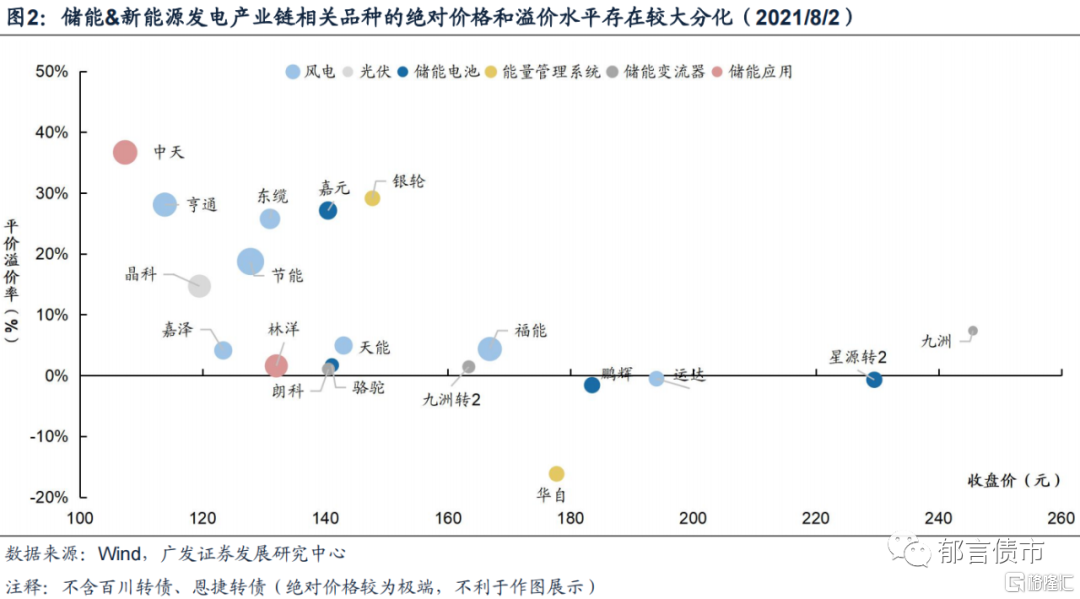

對應到轉債市場,儲能產業鏈存量品種主要分佈在儲能電池、能量管理系統、儲能變流器、儲能應用等四大板塊,新能源發電存量標的則主要分佈風力發電領域以及光伏電站領域。從價位結構來看,儲能&新能源發電相關品種大多規模不低,但絕對價格和溢價水平存在明顯分化,其中儲能電池板塊相關標的絕對價格處在市場較高位置。

儲能:

關注儲能電池存量標的及變流器預案品種

儲能產業鏈可大致分為上游電池、變流器材料,中游儲能電池系統、儲能變流器以及能量管理系統,以及下游的儲能應用端(發電側、電網側、用户側)。結合轉債市場存量及預案品種業務類型,儲能板塊標的主要分佈在儲能電池及系統、儲能變流器(PCS)、能量管理系統(EMS)、儲能應用等四大領域。其中,儲能電池相關存量品種具有較高關注價值。

(一)儲能電池:鵬輝轉債儲能電池業務較為純正

儲能電池板塊主要包括電池及系統廠商、上游鋰電材料等領域。電池及系統廠商方面,相關品種主要包括鵬輝轉債、百川轉債和駱駝轉債等。其中,鵬輝轉債具有一定關注價值。

鵬輝轉債,發行人鵬輝能源專業從事鋰離子電池、一次電池和鎳氫電池業務,產品主要應用於消費數碼、新能源汽車、儲能(含UPS備用電源、通訊基站備用電源、便攜式儲能、大型用户側儲能、工商業用户側儲能、電網儲能、家用儲能等)等領域。儲能鋰離子電池產品方面,公司相關產品主要包括儲能電芯、通信基站電池標準模塊、便攜式儲能箱、家用儲能一體機、大型儲能(含電池簇、儲能機櫃、集裝箱儲能系統)等。訂單方面,公司於2020年中標中國鐵塔2020年備電用磷酸鐵鋰蓄電池組產品集約化電商採購項目;根據公司2021年6月2日-3日投資者關係活動記錄,公司2021年在海外家儲和大儲方面承接了大批量訂單,家庭儲能客户包括weco,古瑞瓦特等,大型集裝箱儲能客户包括南方電網、陽光電源、天合光能等。此外,公司儲能電池產品於2020年通過歐洲和澳洲認證,2021Q1已獲大批量訂單。

業績方面,公司2020年實現營收36.42億元,同比增長10.09%;實現歸母淨利潤0.53億元,同比減少68.38%。受對新能源汽車客户等計提大額壞賬準備和對存貨等計提減值準備,公司業績承壓。其中,儲能業務方面,根據公司2021年4月28 -29日投資者關係活動記錄,公司2020年儲能業務收入主要來自通訊儲能,其毛利率較低;而隨着陽光電源等客户的大批量訂單逐漸釋放,毛利率較高的發電側儲能、家用儲能佔公司儲能業務收入的比例將有所提升。

轉債價位方面,截至2021年8月2日,鵬輝轉債強贖觸發進度為17/30(觸發條件為130%,20/30),建議密切關注公司後續贖回相關公吿。

百川轉債,正股百川股份儲能業務主要由公司子公司海基新能源承接,海基新能源聚焦鋰電儲能業務,積極佈局大型儲能電池系統、通信電源和特種動力電池系統。其中大型儲能電池系統可應用於發電側新能源消納(風電+儲能、光伏+儲能等),電網側調峯調頻,用户側削峯填谷等領域;通信電源則主要應用於通信基站、家庭儲能系統等領域。根據公司2021年5月7日投資者關係活動記錄,《儲能產業研究白皮書2021》顯示海基新能源在2020年度儲能技術提供商和儲能技術提供商海外出貨量方面均位列第三名,其在儲能方面的合作伙伴包括國網電力科技研究院、中國電建西北設計院、廣東電力設計院、正泰電器、陽光電源等。

轉債價位方面,百川轉債絕對價格處在市場極端高位,估值也處在較高水平。此外,公司已發佈公吿稱在2021年7月22日-12月31日區間內均不提前行使贖回權。

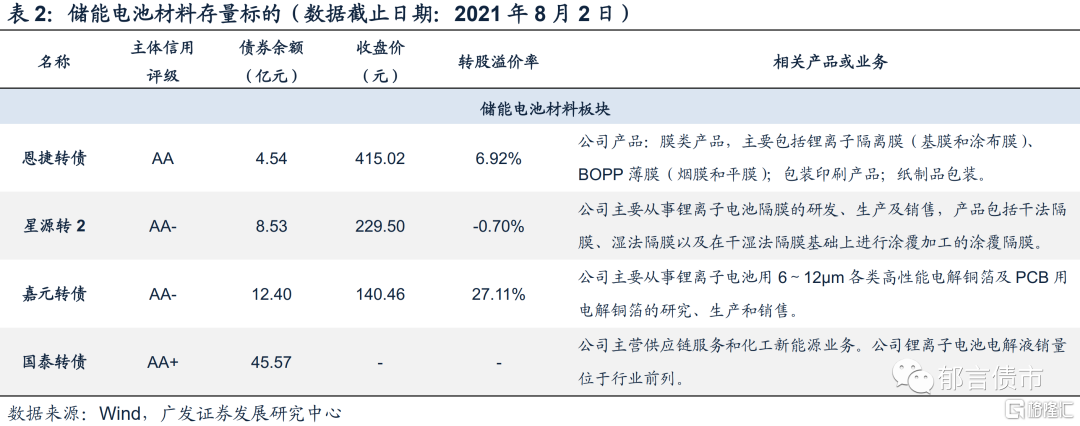

此外,儲能電池上游材料品種主要包括星源轉2(隔膜)、恩捷轉債(隔膜)、嘉元轉債(鋰電銅箔)和國泰轉債(電解液)等。其中,星源轉2具有較高關注價值。

轉債方面,星源轉2於2021年7月26日進入轉股期,截至2021年8月2日,轉債已累積強贖進度至6/6,建議密切關注後續觸發情況。

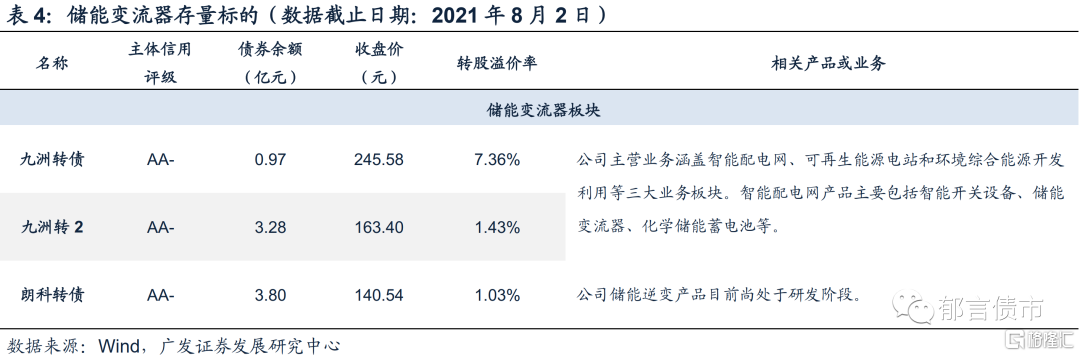

(二)儲能變流器:預案品種錦浪科技具有較高關注價值

儲能變流器相關品種主要包括預案階段的錦浪科技和存量標的九洲轉債&九洲轉2、朗科轉債等,其中錦浪科技具有較高關注價值。

錦浪科技主營分佈式光伏發電系統核心設備組串式逆變器,並涉足分佈式光伏電站建設和運營。公司逆變器產品可分為併網逆變器和儲能逆變器兩大類。其中,公司併網逆變器涵蓋5~20kW、25~50 kW等小功率的,適用於住宅、工商業型光伏發電系統的產品;125kW、196-230Kw等大功率的,適用於地面電站發電系統的產品。根據公司2021年4月25日投資者關係活動記錄,公司2020年逆變器出貨約9GW,在國內户用市場的份額約為40%,國內工商業市場的份額約為30%,2021年出貨目標為18-20GW。儲能逆變器方面,公司產品以小功率、滿足用户側需求為主,主要銷往歐洲、拉美、印度、東南亞、澳洲、美國、日韓等。

業績方面,公司2020年實現營收20.84億元,同比增長82.98%;實現歸母淨利潤3.18億元,同比增長151.30%。分產品來看,併網逆變器2020年收入19.82億元,同比增長84.69%;新能源電力生產收入0.38億元,同比大增509.31%;儲能逆變器收入0.37億元,同比增長115.42%。根據公司2021年4月25日投資者關係活動記錄,公司2021Q1 儲能逆變器收入達到0.36億元左右,已接近2020年全年水平。

九洲轉債&九洲轉2,正股九洲集團智能配電網產品主要包括智能開關設備、儲能變流器、化學儲能蓄電池等。此外,公司還可提供光儲充一體化充電站解決方案、發電側和用户側電化學儲能解決方案等智慧能源解決方案。

(三)能量管理系統:相關品種業務佔比較低

能量管理系統相關標的主要包括預案階段的天合光能以及華自轉債和銀輪轉債等存量品種。

天合光能主營光伏產品、光伏系統、智能能源三大業務。根據公司2020年年報,公司2020年底組件總產能約22GW,預計2021年底組件總產能達到50GW左右。電池方面,公司預計2021年底電池總產能達到35GW左右,其中210mm大尺寸電池產能佔比超過70%。

儲能智能解決方案方面,公司可通過一體化集裝箱式儲能系統(集成BMS、PCS、EMS等)提供新能源側解決方案、電網側解決方案、用户側定製化解決方案以及微電網儲能解決方案。根據公司招股説明書和2020年年報披露的信息,公司於2018年交付光伏+儲能海島微電網羣——馬爾代夫14個島嶼的微電網項目;並已與鵬輝能源合資建設磷酸鐵鋰電芯生產線、PACK生產線、儲能集裝箱系統組裝線等項目,合資公司產能規劃累計已超過10GWh。

業績方面,光伏組件目前是公司最主要的收入來源,2020年貢獻營收220.53億元,同比增長34.51%,營收佔比達74.96%;智能微網及多能系統業務2020年實現收入0.43億元,同比增長20.11%,營收佔比尚不足1%。

華自轉債,正股華自科技在儲能領域主要聚焦於儲能電站和儲能系統業務。其中,儲能系統方面,公司HZ3000-MEMS能量管理系統致力於解決當前“風光”發電利用率、負荷不穩和峯谷價差等問題,可實現不同應用場景(發電側、電網側、用户側)和不同運行方式下的能量管控。

轉債方面,截至2021年8月2日,華自轉債尚未進入轉股期,目前已出現逾15%的深度負溢價,可適當參與博弈進入轉股期前負溢價收斂。

銀輪轉債,正股銀輪股份是國內汽車熱管理行業龍頭企業,同時公司還積極拓展智能駕駛、通訊基站、數據處理中心、光伏儲能等新興領域熱管理業務。轉債方面,截至2021年8月2日,轉債絕對價格為147.70元,對應轉股溢價率為29.12%,考慮到轉債上市時間不長且關注度較高,當前價位結構仍具有一定關注價值。

(四)儲能應用:相關品種已有儲能電站、微電網等項目落地運行

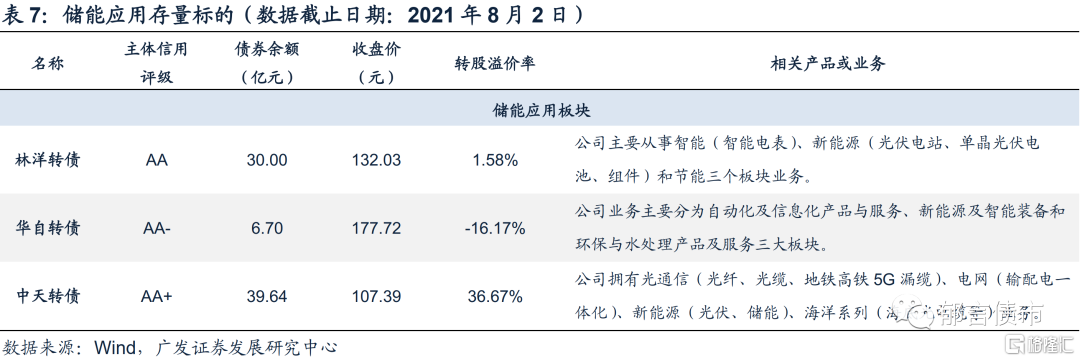

儲能應用板塊,存量標的主要包括林洋轉債、華自轉債和中天轉債等,可能還需要關注後續新券補充情況。

林洋轉債,正股林洋能源儲能業務主要由子公司林洋微網實施,建設了啟東林洋總部工業園微網項目、上海軍工路光充儲項目等多個儲能及微電網項目。同時公司於2020年與億緯鋰能展開合作,新設控股子公司林洋億緯,主要產品包括電池管理系統(BMS)、儲能變流器(PCS)、能源管理系統(EMS),可為客户提供磷酸鐵鋰大容量儲能系統解決方案。此外,公司還提出了新能源發電+“共享儲能”的商業模式,打造儲能全生命週期業務鏈。轉債方面,林洋轉債絕對價格在正股驅動之下來到了130元附近,估值也明顯收斂。

華自轉債,正股華自科技除上述能量管理系統業務之外,在儲能電站也有所佈局。根據公司2020年年報披露,公司與中港灣及東方日升聯合體中標瑙魯光伏+儲能項目;採用公司自研的能量管理系統(EMS)、儲能變流器(PCS)、交直流充電樁、防孤島保護裝置等產品的園區光儲充微電網示範站也正式併網運行。

中天轉債,正股中天科技是全球領先的ICT基礎設施和服務提供商以及國內海纜龍頭企業。儲能業務方面,公司主要聚焦於用户側、電網側、電源側等大型儲能業務,同時在通訊配套基站後備電源系統等領域也有所佈局。其中,大型儲能業務方面,公司承建的江蘇二期崑山48.4MWh儲能電站於2020年投入運營,承建的動力電池規模化梯次利用工程儲能電站也於2020年末投入試運行,截至2020年底,公司承接工程項目累計達到500MWh。通訊配套基站後備電源系統方面,公司已中標中國移動2020年度通信用磷酸鐵鋰電池組、中國鐵塔2020年度磷酸鐵鋰電池等集中採購項目。

轉債方面,公司於2021年7月22日公吿稱,公司及控股子公司南通江東電科通信存在部分高端通信業務相關合同執行異常,隨後正股出現深度調整,轉債絕對價格目前處在市場較低位置。

“風光”:

關注光伏預案重點品種及風電優質品種

(一)光伏:絕大多數光伏預案品種均具有較高關注價值

可轉債長期以來都是光伏板塊上市公司常用的融資工具。早在2017年,隆基股份便開始利用轉債進行再融資。2019年通威股份、中來股份、福斯特也開始試水轉債市場。2020年,隨着光伏行業景氣度顯著提升,隆基股份和福斯特再度發行轉債,福萊特、上機數控也陸續利用轉債融資,光伏成為彼時最具有關注價值的板塊之一。在板塊行情驅動下,上述品種紛紛觸發強贖轉股退出轉債市場,而隨着福20轉債近期摘牌退市,目前光伏產業鏈核心標的暫缺,存量光伏標的主要為光伏電站品種。

但我們觀察到,在預案階段,有大量光伏板塊重點品種分佈,且在光伏行業全產業鏈均有所涉及。例如硅料&硅片環節的通威股份(硅料、電池片)、上機數控(大尺寸硅片),組件環節的隆基股份(硅片、組件)、天合光能(組件)、福斯特(膠膜)、福萊特(光伏玻璃),以及逆變器環節的錦浪科技。上述品種大多已通過股東大會核准,目前正處於發審委/上市委審核階段。

隆基股份是全球單晶龍頭,2020年單晶硅片和組件出貨量均位列全球第一。公司主營業務涵蓋單晶硅片、電池片、組件等板塊,同時在光伏電站、BIPV(光伏建築一體化)等領域也有所佈局。

公司積極佈局N型電池技術,並不斷取得突破。根據廣發電新團隊觀點,P型電池轉換效率已接近理論上限,將制約其滲透率進一步提升,N型電池憑藉長壽命、高效率等優點有望成為下一代電池技術。在目前主流的三種N型電池技術路線(即TOPCon、HJT和IBC)中,TOPCon方面,公司轉換效率刷新世界紀錄,達到25.21%,且目前已有500MW TOPCon產能,另有18GW處於規劃中。此外,公司於2021年6月推出TOPCon雙面組件——Hi-MO N,其轉換效率達到22.3%,使有限面積上光伏安裝容量提高3.5%以上,相比市場主流的P型雙面組件發電增益達3%。HJT方面,公司目前轉換效率已達25.26%,同樣刷新世界紀錄,並已有試驗產能。

公司產能加速擴張,進一步鞏固規模優勢。根據公司2020年年報披露,公司計劃至2021年底,單晶硅片年產能達到105GW,單晶電池年產能達到38GW,單晶組件產能達到65GW,相較2020年底分別增長23.53%、26.67%和30%,規模優勢進一步鞏固。

業績方面,公司2020年實現營收545.83億元,同比增長65.92%;實現歸母淨利潤85.52億元,同比增長61.99%。分產品來看,公司2020年太陽能組件及電池收入為362.39億元,同比增長139.83%;硅片及硅棒收入為155.13億元,同比增長12.60%。

通威股份是國內硅料和電池片雙龍頭。根據公司2020年年報,公司太陽能電池出貨量繼續位居全球第一,2020年電池及組件出貨量22.16GW,同比增長66.23%。異質結項目方面,公司HJT電池最高轉換效率已達到25.18%,且根據公司官網披露的信息,公司1GW異質結中試線歷時50天於7月16日成功流片下線。

產能方面,截至2020年末,公司高純晶硅產能位於行業第一,年產能達到8萬噸,在建年產能超15萬噸;太陽能電池年產能27.5GW,其中單晶電池年產能24.5GW,預計2021年底太陽能電池年產能超55GW,其中166及以上尺寸佔比超90%,結構進一步優化。2021年7月1日,公司發佈公吿擬在樂山市投資年產20萬噸高純晶硅項目(分兩期,每期10萬噸)。其中,一期項目按計劃投產後,公司高純晶硅年產能將在2022年底達到33萬噸。根據廣發電新團隊觀點,2021H2硅料行業供需格局依舊偏緊,價格可能繼續上行,通威股份成本和規模優勢明顯,具有較高關注價值。

存量光伏品種方面,相關標的主要包括熱場領域品種金博轉債(碳基複合材料——晶硅製造)以及光伏電站領域的晶科轉債、林洋轉債。其中金博轉債為近期發行的科創板品種,主體評級為A+,機構參與可能存在一定限制。

(二)風電:福能轉債和東纜轉債具有相對較高關注價值

2021年1-6月,根據中國電力企業聯合會,風電累計新增裝機容量10.39千瓦,同比增長39.65%,同期太陽能累計新增裝機容量14.18千瓦,同比增長17%。在風電裝機容量累計增速明顯高於太陽能的背景之下,疊加《關於進一步完善分時電價機制的通知》催化,風電板塊景氣度有所上行。

對應到轉債市場,風電板塊存量品種主要包括福能轉債(電站)、東纜轉債(海纜)、節能轉債(電站)、嘉澤轉債(電站)、天能轉債(風機塔架)、運達轉債(風電機組,已贖回)、亨通轉債(海纜、風電工程總包)以及中天轉債(海纜)等。其中,福能轉債和東纜轉債資質相對較強,具有一定關注價值。

福能轉債,正股福能股份主要從事電力和熱力的生產。公司以清潔能源發電和高效節能熱電聯產為主,風電發電量在福建省內處於領先地位。2020年,公司發電量192.15億千瓦時,福建區域發電量為131.99億千瓦時,其中,福建區域風電發電量為28.75億千瓦時,佔福建省風電發電量的23.51%。裝機容量方面,截至2020年底,公司控股運營發電裝機容量519.30萬千瓦,其中,風力發電100.60萬千瓦(核准在建海上風電項目裝機77.9萬千瓦)、天然氣發電152.80萬千瓦、熱電聯產129.61萬千瓦。整體而言,公司清潔能源裝機佔比49.62%。

轉債方面,福能轉債在近期板塊行情驅動下絕對價格達到市場較高位置,估值也不算温和。考慮到正股資質和行業景氣度,當前價位福能轉債仍具有一定關注價值。

東纜轉債,發行人東方電纜是國內海纜龍頭,也是國內唯一掌握海洋臍帶纜技術的企業。訂單方面,根據公司2021半年報披露,截至2021年6月末,公司在手訂單總額約69億元,其中海纜系統及海洋工程47億元,陸纜系統22億元。而隨後公司在7月2日和7月31日分別發佈中標及預中標公吿,項目合計金額達到10.35億元。

業績方面,受益於 “雙碳”目標下海上風電高度景氣及海上風電搶裝對海底電纜需求大幅增長,公司2021H1實現營收33.87億元,同比增長59.57%;實現歸母淨利潤6.37億元,同比增長74.43%。

轉債方面,截至2021年8月2日,東纜轉債已進入轉股期,當前收盤價為131.00元,對應轉股溢價率為25.74%,絕對價格在一定程度反映了轉債未來觸發強贖的預期。

節能轉債,正股節能風電是中國節能環保集團旗下的風電開發運營平台,同時也是張北壩上地區、甘肅河西走廊地區的領先風電開發商。公司目前已形成依託河北張北、甘肅酒泉、新疆托里等的陸上風電佈局和依託廣東陽江、唐山樂亭南北的海上風電佈局。此外,公司通過建設澳大利亞白石風電場成功突破海外市場。截至2020年末,公司累計裝機容量為400.53萬千瓦,權益裝機容量為377.10萬千瓦。

業績方面,根據公司2021年半年度業績快報公吿,公司2021H1營收和業績實現同比高速增長,營收為17.95億元,同比增長32.38%;歸母淨利潤為5.87億元,同比增長58.09%。

轉債方面,節能轉債於近期上市,主體評級為AA+,債券餘額為30億元。截至2021年8月2日,轉債絕對價格為127.83元,對應轉股溢價率為18.74%,估值在同等資質&平價品種之中處在較高水平。

風險提示:

儲能及新能源行業政策出現超預期變化。