來源 | 海豚投研

阿裏巴巴(BABA.US)北京時間8月3日晚間美股盤前公佈截至今年6月底的2022財年一季度財報。

本季度,阿裏收入2057億,同比增長34%,稍微低於市場預期的2094億;利潤上雖然Non-GAAP淨利潤434億,高於市場預期的388億,但利潤基本是內部降本增效而來,質量並不算高。

整個業績,海豚君從頭翻到尾,可以用“全面低迷”來概括:

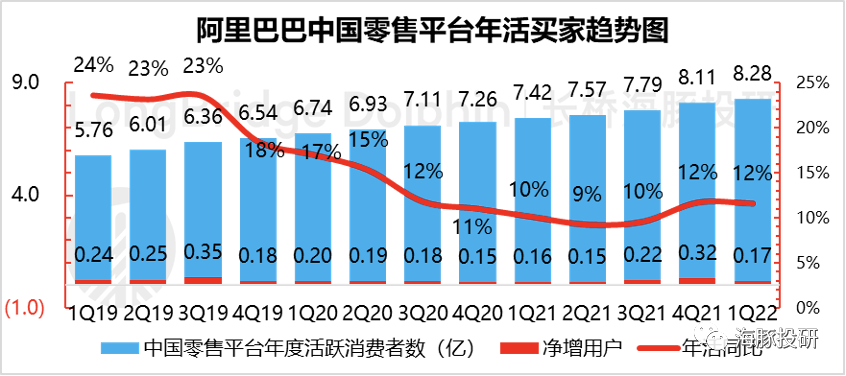

(1)用戶增長放緩:年活買家淨增1700萬,低於海豚君的預期,補貼再繼續,但新增卻明顯放緩,未來的希望或許在阿裏和騰訊互相開放生態;

(2)平臺零售疲軟:淘寶天貓收入同比增長不足14%,低於市場預期,監管拉低了平臺經濟的壟斷壁壘,阿裏反哺商家與用戶,變現和盈利能力雙雙變弱。

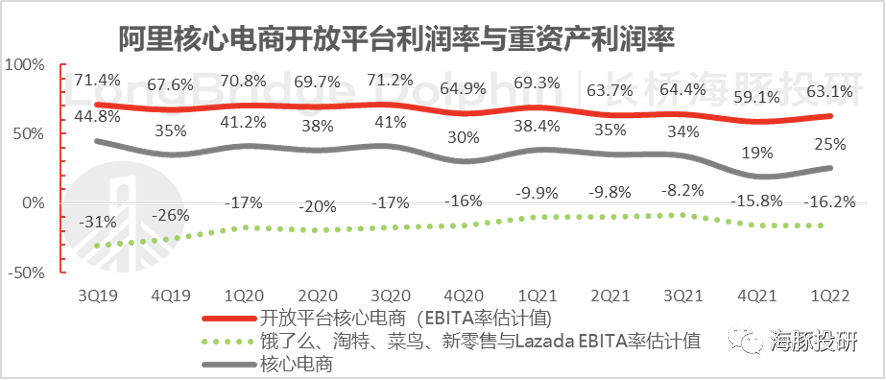

(3)淘系盈利能力持續下滑:阿裏以淘寶天貓爲主的平臺零售業務利潤率加速下滑,以往70%的利潤率水平,這個季度跌落到了63%,行業競爭持續惡化。

(4)阿裏雲持續增長失速:由於丟掉了TikTok這個客戶,阿裏雲收入161億,首次出現環比萎縮,好在利潤還有3.4億,尤其是釘釘這個只貢獻虧損不貢獻收入的獲客型業務併入後,仍有2.1%的利潤率表現,阿裏雲未來可期。

(5)新零售業務虧損依舊:由於淘特、社區團購等的投入,阿裏零售板塊的新生業務虧損仍在擴大。

在上個季度中,我們已經看到後監管時代一個全面開戰的阿裏,對應的用戶數增長也在明顯回升,但這個季度阿裏雖然炮火依舊,但戰果平平。

海豚君還是強調對阿裏,後續真正要想打開向上空間,至少要看到阿裏新的投入週期中能夠真正看到競爭格局的改善。

以下是關於本次財報的詳細分析:

一、投入是下去了,但用戶增長還是放緩了

先看結果,在截止6月底的電商旺季:

1)阿裏國內零售平臺年度活躍用戶數增速(過去十二個月在天貓淘寶有過購物行爲的賬戶數)達到了8.28億,同比增長12%。

這相比上季度末新增1700萬,春季假期瘋狂獲客3200萬後,阿裏帝國在國內電商板塊的獲客進度又放緩了。

不過淘寶特價版年活買家數達到了1.9億,相比上個季度末的1.5億,淨增了四千萬(之前一個季度淨增是五千萬)。

而結合海豚君接分項盈利與開支情況,可以大致看到開支的增加並未讓用戶增長快速的拉回來。

基於海豚君觀察,進入新的一年,阿裏在獲客上已形成了“淘特+社區團購+點淘”爲主的前端獲客三劍客,在國內零售用戶數已超8億的情況下,後續新增獲客或許只能寄希望於騰訊與阿裏的生態互開進展。

數據來源:公司財報,海豚投研整理

2)用戶表現同樣放緩的還有淘系APP月活,單季淨增1400萬(上季度2300萬),增量同樣平平。淘特、淘寶、天貓等APP整體月活達到了9.39億。

數據來源:公司財報,海豚投研整理

3)現在的阿裏更想讓市場注意到它是一家全球性的公司,這個季度在用戶的維度上給出了一些更詳細的信息,比如截止這個季度末:

阿裏全球活躍買家數已經達到了11.77億,海外用戶達到了2.65億(Lazada、Trendyol、速賣通等等)國內除了8.28億的國內實物零售買家,還有8400萬本地生活等服務的買家數。

二、淘寶天貓表現不濟

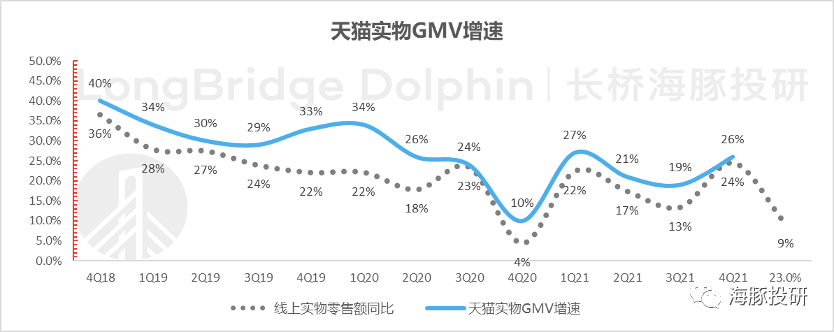

本季度淘寶天貓傭金+廣告的客戶管理收入爲810億,同比增長13.7%,基本在市場14-17%增速預期的底部位置。

反壟斷重錘落地之後,阿裏落地了一系列鬆綁和爲商戶減負的措施,降低了變現力度,這些影響正在慢慢體現出來。

數據來源:統計局、公司財報,海豚投研整理

而且,令人意外的是,阿裏以往每個季度都會公佈一下天貓剔除退單的GMV增速情況,這個季度也不在公佈了。

只是從淘寶天貓的收入增長情況,以及天貓GMV與行業增長的同步性,海豚君粗略判斷天貓這個季度增長估計不太好看。

數據來源:統計局、公司財報,海豚投研整理

三、平臺零售盈利能力還在下滑

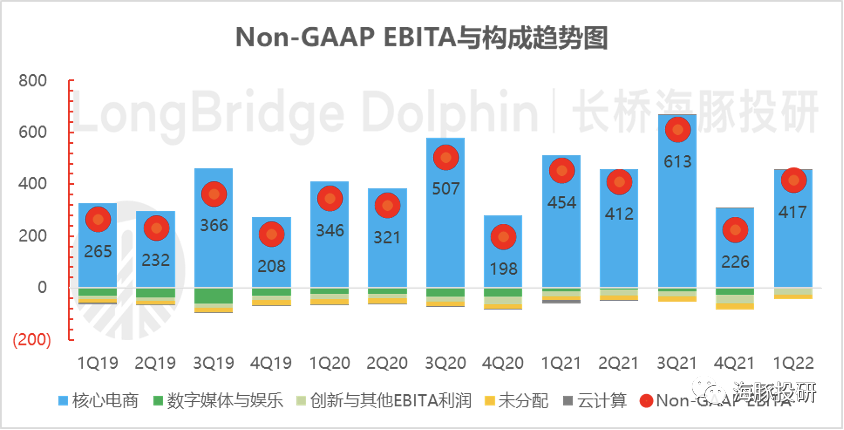

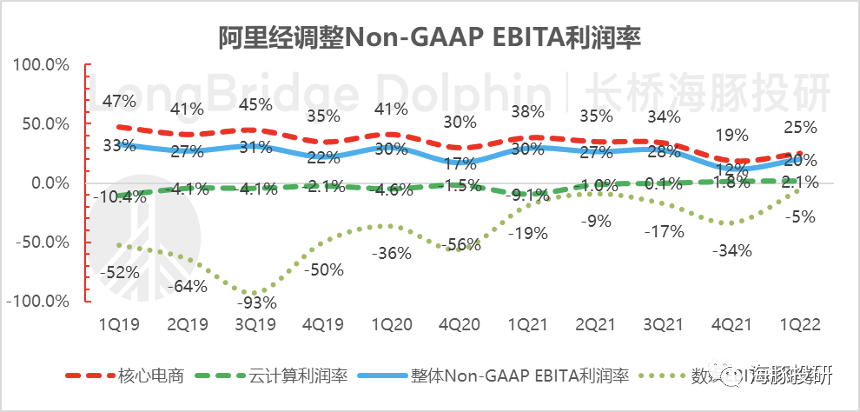

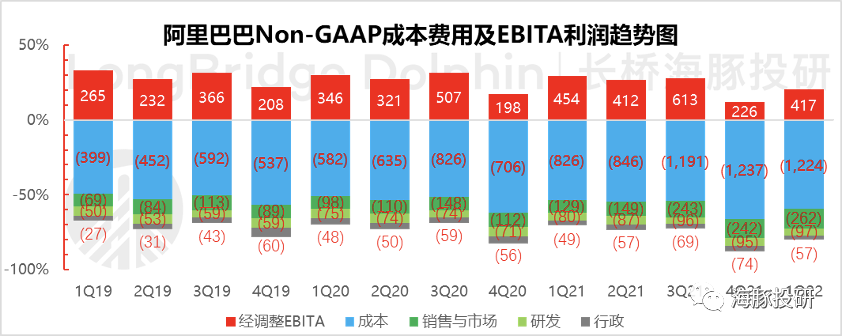

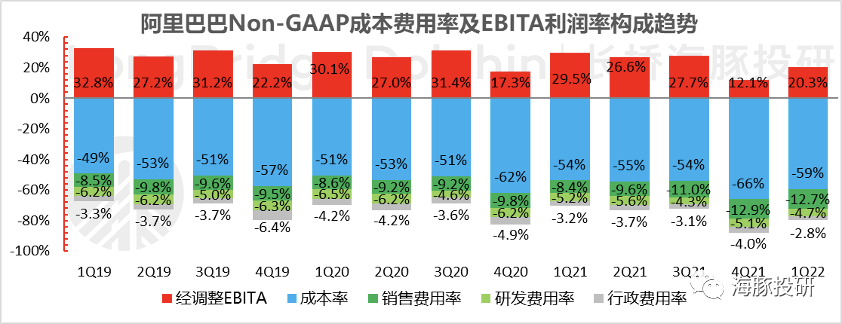

阿裏這個季度的Non-GAAP EBITA利潤417億,利潤率20%,雖然大致符合幾家大的外資行與海豚君的預期,但在國內平臺零售業務上的表現並不好,利潤稍超預期的部分主要是通過雲計算利潤擴大+娛樂業務的減虧帶來。

數據來源:公司財報,海豚投研整理

數據來源:公司財報,海豚投研整理

而如果看核心零售業務的利潤表現:我們知道淘特上季度被放在了零售業務創新所代表的原重資產單元中後,創新零售部分的虧損就再次拉大,而這個季度也是同樣,虧損率超過了16%。

由於6月季是電商旺季,過往淘寶天貓的利潤率一直較高,但今年這個季度直接同比縮了6個百分點,利潤率僅僅63%,過往這部分業務的利潤率通常都在70%以上,電商格局惡化、行業競爭加劇已經是不爭的事實。

從阿裏的角度,沒有更早更加激進地“圍剿”拼多多,造成電商腹地腹背受敵的情況,再加上平臺經濟反壟斷,盈利能力下滑恐怕還要持續幾個季度。

數據來源:公司財報,海豚投研整理

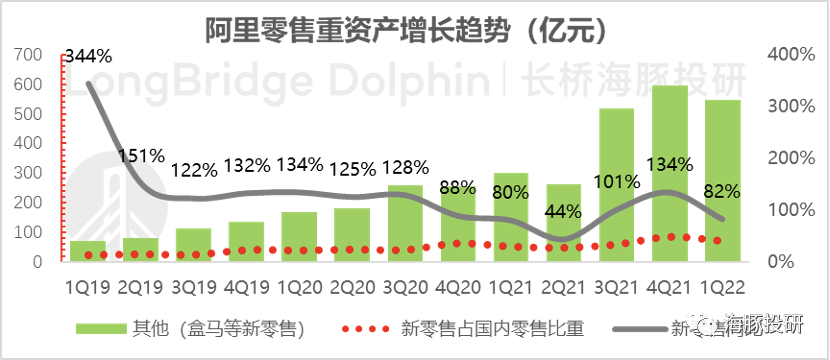

四、新零售:高基數下增速放緩

國內重資產零售業務主要包括盒馬、高鑫零售、銀泰、貓超自營、天貓國際自營與考拉。

這個季度,重資產零售業務收入548億,同比增長82%,明顯放緩;海豚君粗估,剔除高鑫零售並表影響,實際同比增長大約在15%以內,高基數下之下,增長已明顯放緩。

數據來源:公司財報,海豚投研整理

五、越來越像“零售商”的阿裏

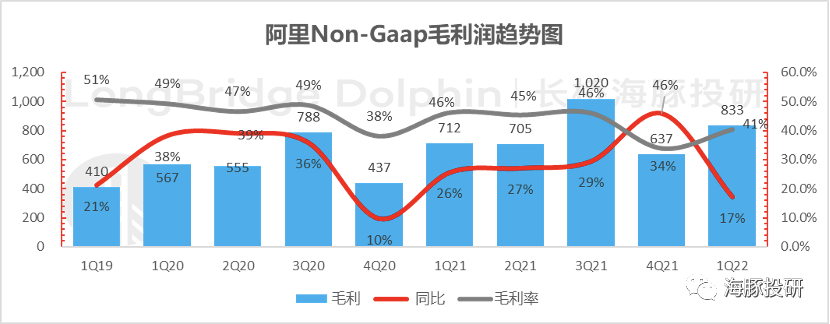

在成本與費用端上,阿裏本季度剔除掉股權激勵的Non-GAAP毛利增速40.5%,達到了833億;毛利率勉強站到了40%以上,毛利率基本與市場預期一致。

由於重資產業務的不斷導入(高鑫零售、貓超直營化、天貓國際直營佔比加大等),阿裏在毛利率趨勢上一直處於下滑態勢中。

數據來源:公司財報,海豚投研整理

六、雖然用戶不太增,但是撒錢還是停不下來

阿裏在POP平臺零售模式下,用戶補貼、消費激勵等主要體現在銷售費用上。這個季度阿裏的銷售費用持續飆漲:上季度同比飆升116%,這個季度達到了103%,單季砸錢262億元,已經超過去雙十一季度的243億。

而以往從阿裏的季節性來看,新一年二季度(上半年旺季)的銷售費用一般都不會超過之前一年四季度(下半年旺季)的銷售費用,真銀白銀往下砸,阿裏毫不手軟。

但這個季度可惜的是,錢砸下去之後,用戶卻沒有如期上來,對阿裏而言,國內獲客恐怕真已逐步到了天花板了,下一步也許騰訊和阿裏互開生態,才能幫阿裏進一步大幅獲客。

數據來源:公司財報,海豚投研整理

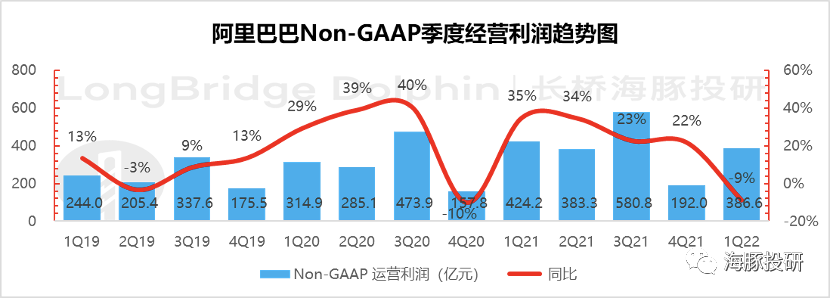

整體上,Non-GAAP經營利潤387億,經營利潤率19%,明顯低於去年同期的28%。

另外Non-GAPP淨利潤434億,明顯高於市場預期388億,但超預期的原因主要是公司對內“節衣縮食”,比如這個季度的員工股權激勵費用同比僅增1%,行政費用相對剋制,同比僅增15%,明顯低於海豚君估算的阿裏不含高鑫零售的總收入增速21%。

看完零售與公司整體,我們在看一下阿裏其他高關注度業務上的表現:

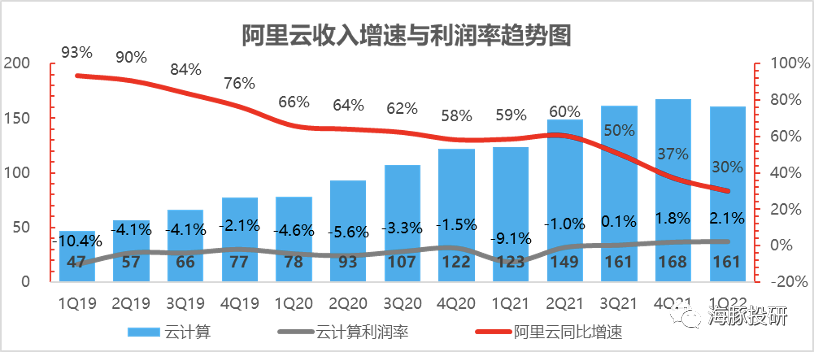

(1)釘釘從創新轉入阿裏雲,但阿裏雲還是放緩了

本季度阿裏雲收入161億,同比增速30%,上季度168億,這個也是阿裏雲首次出現環比下滑。失單TikTok這種有增量又有體量的大客戶,對阿裏雲影響巨大。

另外,阿裏開始執行雲釘一體戰略之後,這個季度開始把釘釘併入阿裏雲業務中。從微軟用以基本免費的Teams作爲流量入口來吸引客戶購買付費產品來看,海豚君認同也理解雲釘一體的用意。

而從財報的角度來看,由於釘釘更多是一個前端獲客的工具,它的轉入沒有爲雲業務帶來收入,但是虧損則是實打實的,因爲去年同期沒有釘釘的情況下,阿裏雲的虧損大約是3億多,而釘釘併入後,虧損就超過了11億。

這個季度阿裏雲整體的利潤表現上,雖有釘釘業務的拖累,依然達到了3.4億,利潤率2%。也就是說,如果沒有釘釘的話,估計它的利潤可能已經站上10億。阿裏雲作爲國內平臺雲龍頭,未來的盈利能力不可小覷。

數據來源:公司財報,海豚投研整理

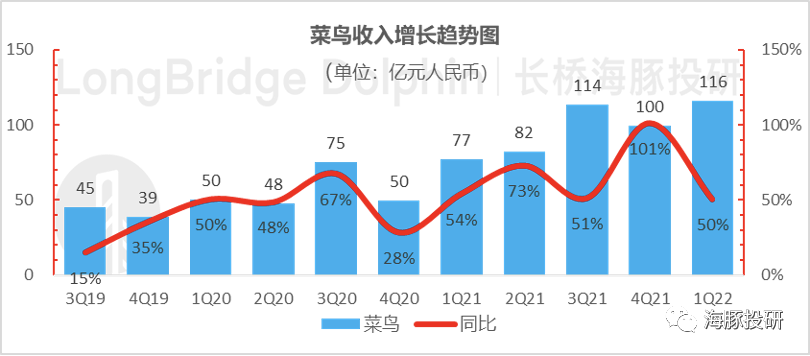

(2)菜鳥依舊驚豔

菜鳥持續爆發,同比增長50%,單季收入已有116億,跨境電商加上國際零售,菜鳥已逐步成爲阿裏創新業務單元的一顆增長明星。

數據來源:公司財報,海豚投研整理

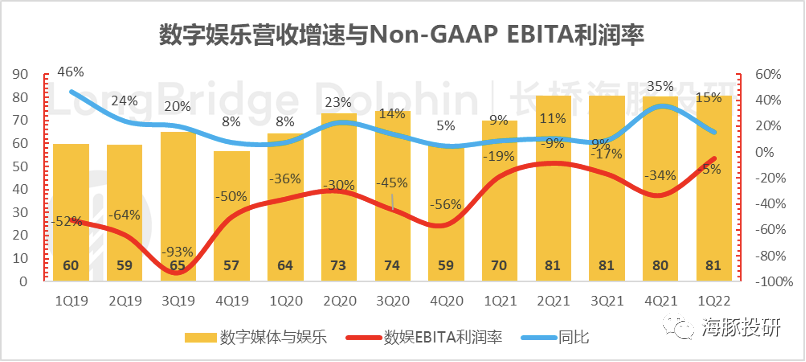

(3)大文娛減虧是主線

大文娛業務收入81億,同比增長15%,但虧損率拉到了5%。遊戲是從去年這個季度從創新業務轉入泛娛樂業務的,現在年滿一年,增速自然回落。

當然這個季度來看,數字娛樂業務減虧明顯,應該主要得益於優酷成本優化,核心戰場對手四面來襲,優酷在投入上是被明顯邊緣化的業務之一。

數據來源:公司財報,海豚投研整理

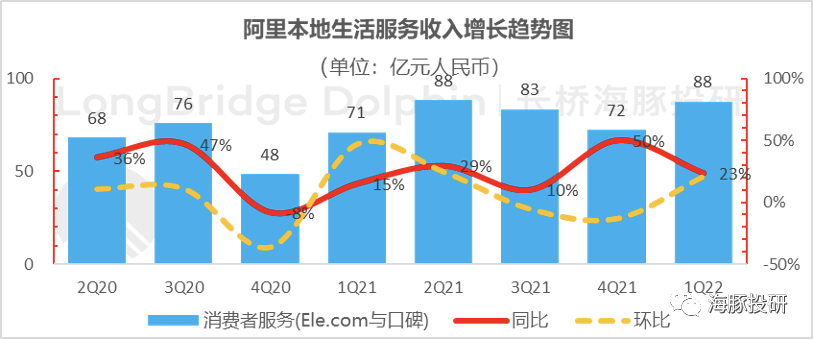

(4)本地生活:餓了麼表現平平

餓了麼與口碑本季度營收達到88億,同比增23%,表現不算出色,但餓了麼這個季度應該是加大了本地生活領域的投入,只是這個季度似乎見效並不明顯。

數據來源:公司財報,海豚投研整理

小結:真刀實槍的比拼,阿裏艱難出戰

上個季度基本上可以看到後監管時代的阿裏已火力全開,對應的用戶數增長也在明顯回升。

但從這個季度的表現來看,阿裏基本全方位表現平平——雖然還在加大投入,但效果顯然差了很多,用戶增速回落、整體收入增長回落、平臺零售增長乏力,所謂超預期的利潤,更多是從集團內部的節衣縮食來實現的。

如果硬要找亮點,恐怕就是阿裏雲的利潤表現了,收入拉跨有一定的“不可抗”因素,但在釘釘併入拖累利潤的情況下,利潤率依然在提高,以十年爲維度來看,阿裏真正的瑰寶或許在阿裏雲。