談起“金融三傻”相信不少股民都只有搖頭以對。

7月以來,作為三傻的典型代表—銀行板塊走的尤為慘烈,跌跌不休一月有餘,買入的投資者可謂是一片哀鴻遍野。

(銀行板塊七月表現,來源:choice)

據choice數據顯示,從7月1日截止到8月4日收盤,銀行板塊大跌12%。若從年初高點算起,今年以來板塊更是暴跌18%。不僅大幅跑輸同期大盤,與代表成長賽道的創業板表現上更是一個天上一個地下。

以賺取淨息差為主要收入的傳統銀行,在全世界來看都屬於夕陽產業,市場普遍的共識也是基本喪失了成長性,更談不上有什麼故事可言。因此長期以來整個板塊的估值在二級市場被壓的非常之低,就目前來説,超過八成銀行股屬於“破淨”狀態,而港股上市的更是超過九成。

與此同時,隨着銀行在過去一個月的慘烈調整,板塊估值進一步降低,在市場上出現了更多2元、3元的銀行股,股價最低的農業銀行報2.92,其他便宜貨也是“滿地皆是”,正式宣吿了銀行股價跌至“2元時代”。

1.大方向往下的銀行

眾所周知,中國宏觀經濟環境已經實質性步入了下行趨勢。對所有行業來説,這是一個非常現實的問題。

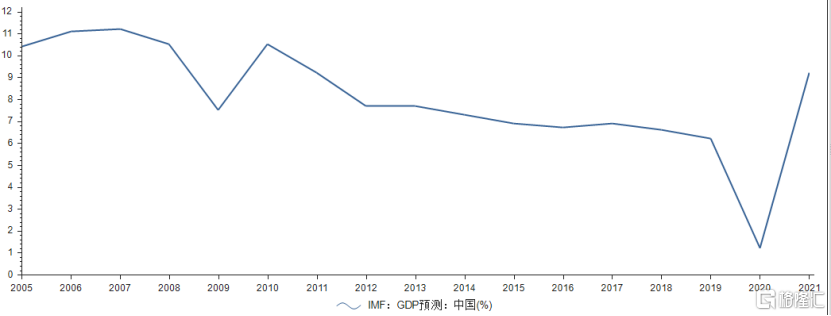

過去數10年,中國經濟增速最為輝煌的是2007年,那一年GDP同比高達14.23%後基本保持一路下滑的態勢——10%、9%、7%,到疫情之前的2019年僅有6.1%。

(2005-2021年中國GDP表現,來源:choice)

進入2020年,中國GDP增速僅有2.3%,絕大多數行業由於疫情都受到了非常大的衝擊。

今年經濟增長壓力也很大,在去年低基數的情況下,目標也只是維持6%以上的增長。如果把疫情特殊期間拉平看,2021年GDP目標相較於2019年僅增長8.6%,兩年平均增速僅為4.3%。由此可見,中國宏觀經濟增速下台階較為明顯。

GDP是所有行業平均增長的標尺,有的行業已經負增長,大多數行業則會維持不足5%的增長,而只有小部分行業才可以維持10%—20%的高增長。當然了,更多的傳統行業增速大多隻有個位數,甚至不增長。

比如典型的銀行,行業的週期早早邁過了成長性,進入成熟期,必然會跟着宏觀經濟增速繼續下台階。

那麼問題就來了,增長不動了,估值就會下移,回報率就會大打折扣,自然而然會被市場拋棄。

所以從大勢上看,銀行的業績增長其實是跟隨宏觀經濟緊密相連的。在未來經濟還會下台階的大方向之下,銀行板塊的大趨勢也必然是跟隨往下的。

2.矮子裏拔將軍

不過,銀行雖被稱為金融三傻給市場一種扶不起的阿斗的印象,但矮子裏拔將軍不可一棍子打死,板塊內也並非全無亮點。

比如招商銀行。

首先,從二級市場表現看,近一個月以來當整個銀行跌的六親不認的時候,招行雖然也跌了10%左右,但跑贏了板塊。如果拉到更長的五年週期,招商銀行累計漲幅達到202%,妥妥跑贏同期大盤指數且是大牛股一隻。

(2006-2021年8月招商銀行表現,來源:choice)

其次,再看下市場用真金白銀投出的估值。截至8月3日,招商的PB為1.79倍,僅次於寧波銀行的1.83倍。雖然較年初高位回落不少,但依舊遠高於大多數上市銀行不足1倍的PB,更是吊打幾大國有行。

無論是股價表現,還是估值水平,背後更深層次的原因離不開招行業績持續的穩定增長以及資產質量的提升。

今年一季度,招行總營收為847.5億元,同比增長10.64%;歸母淨利潤為320.15億元,同比增長15.18%,均重回疫情前的兩位數增長。尤其是歸母淨利潤,同比增速創下2016年一季度以來高點。

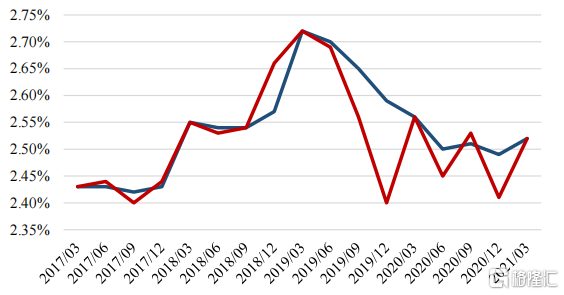

拆分來看,Q1招行的淨利息收入為495.24億元,同比增長8.23%,佔總營收的58.43%。其中淨息差為2.52%,同比小幅收窄4bps,較2020年四季度上行11bps,較2020年全年上行3bps。

(2017.3-2021.3招商銀行淨息差走勢,來源:公司財報)

淨息差大幅改善支撐了一季度收入增速超過市場預期。一方面,得益於公司存款結構不斷優化,存款成本率環比下行;另一方面得益於一季度加快信貸投放節奏,高收益資產比重提升帶來生息資產收益率上行。

與此同時,一季度招行的非利息收入為352.27億元,同比增長14.2%,佔總營收的41.57%,同比上升1.3個百分點。其中,淨手續費以及佣金收入272.02億元,同比大增23.3%,佔比總營收的比例高達32.1%,同比提升3.3個百分點。

不得不説,手續費收入增長高達23.30%,這是受益於基金、保險以及信託理財產品代銷等財富管理業務快速增長。由於一季度上旬資本市場延續火熱行情,全市場基金銷量井噴,因此非利息收入表現亮眼。

財富管理業務中,代銷基金收入高達 41.64 億元,同比 2020Q1 大幅增長 61%,是增速最迅猛的業務,代理信託收入也同比增長 31%,高淨值客户持續發力。一季度末,招商銀行零售客户AUM 單季度大幅增長7.30%至9.59萬億,而零售客户數較期初增長1.90%至1.61億户,對應户均資產規模進一步升至 5.96 萬元。

對於招行來説,零售業務是招商銀行未來具有成長空間的業務板塊,也是市場最為看好的邏輯之一。

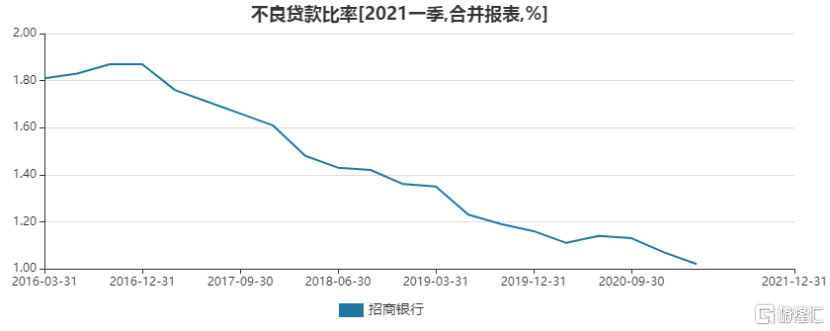

重點再看下招行的資產質量,也是不斷向好。

一季度新生成不良貸款額115.66億元,對應新生成不良率0.95%,較2020年全年疫情擾動下的1.26%大幅回落。

(招商銀行近五年不良貸款率表現,來源:Wind)

從2016年開始,招行的不良貸款率就不斷下降,到了今年一季度直接幹到了低於1%的水平,表明經營質量不斷提升。同時在已上市的40家銀行中位於第七名,屬於優等生的水平。

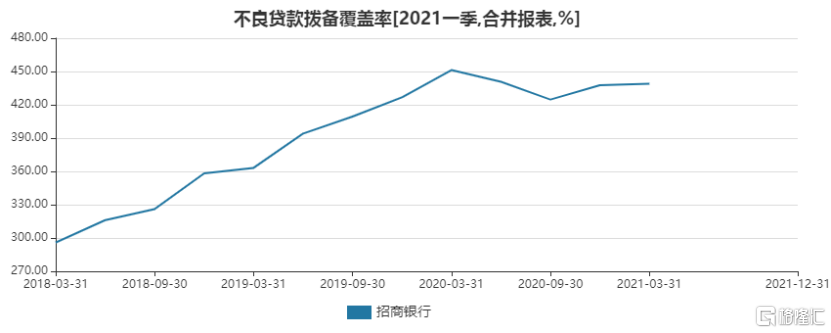

(招商銀行近三年不良貸款撥備覆蓋率表現,來源:Wind)

從一季度的新生成不良金額來看,也比去年二至四季度明顯回落,甚至略低於2019Q1的金額。由於新生成不良壓力減輕,同時繼續保持存量不良的處置力度(一季度處置不良貸款110.52億元),因此撥備覆蓋率保持438.88%高位。

(銀行前10名不良貸款撥備覆蓋率表現,來源:Wind)

與資產規模旗鼓相當的四大國有行相比,招商的不良貸款撥備率不僅再次吊打,而且位於40家上市銀行的第四名。

不過,在銀行這羣矮子裏拔將軍,不會只有一個招行。比如估值第一的寧波銀行,資產質量長期處於上市銀行最優水平,規模和盈利能力具備高成長性。還有一個是零售業務增長強勁、資產質量不斷改善的平安銀行。其餘的就算了吧。

3.尾聲

近年來,銀行保險證券被市場稱之為“金融三傻”,可見在投資者心中即使不劃分到所謂的黑五類,持有的人也是破罐子破摔的心態了。尤其是在二級市場銀行常以破淨的低估值面目示人。

如果按照傳統的價值投資理論—低估買入高估賣出,那麼此時投資者大概率是會掉入到銀行的估值陷阱當中。比如經營水平低的銀行,像華夏銀行、民生銀行、交通銀行等,PB只有可憐的0.37、0.37、0.42倍,但依舊不值得你多看一眼,等待他們的會是股價長期萎靡不振。

(銀行PB從低到高排名,來源:Wind)

縱觀近幾年市場交易層面的資金偏好,無論是去年抱團被稱之為核心資產的大消費,還是今年政策鼓勵的新能源以及半導體高景氣賽道,從底層的邏輯上來看,都符合未來中國經濟結構轉型以及科技創新的大方向。

而且,這種市場風格不斷得到強化的同時,銀行裏面的資金則不斷被虹吸效應吸引。典型的7月以來銀行的持續下跌也有這種調倉換股被拋棄的原因。

在如今整個宏觀經濟下行不利於己以及資金抱團環境下,銀行一邊被更具成長性的賽道抽血,一邊需要給實體經濟“放血”,這種情況下,銀行股的未來還值得期待嗎?相信每個人都有自己的答案了。

哪怕是對於矮子裏拔出來的幾個將軍—招行、寧波以及平安銀行,持有的投資者也必須放低預期。畢竟大勢往下襬在那裏,未來你只能賺他們業績增長的錢,而賺不到什麼估值提升的想象空間了。

這是個辛苦錢,所有投資者都必須做好心理準備。