本文選編自“深響”。

出於衆所周知的原因,出行市場硝煙又起。

7月9日,美團(03690)打車APP再次上架多個應用商店,並換成了黃黑相間的Logo。兩年前,爲控制虧損,美團在推出網約車聚合模式後,一度停止擴張,其將美團打車APP功能併入美團APP後,又將前者從各大應用市場下架。

此番“復活”背後,美團打車的意圖呼之慾出:對手留下了空當,出行市場機會又來了。

懷有這樣想法的顯然不只美團打車。

近來,高德打車、T3出行等多家打車平臺,也開始在微信、抖音等多個流量平臺大量投放廣告。除了藉機宣傳平臺品牌,各大平臺也以各種優惠活動發力拉新——T3出行近日推出了新的優惠券禮包,如祺出行、曹操出行推出了邀請好友可提現等活動。

高德打車、T3出行的朋友圈廣告,圖源網絡

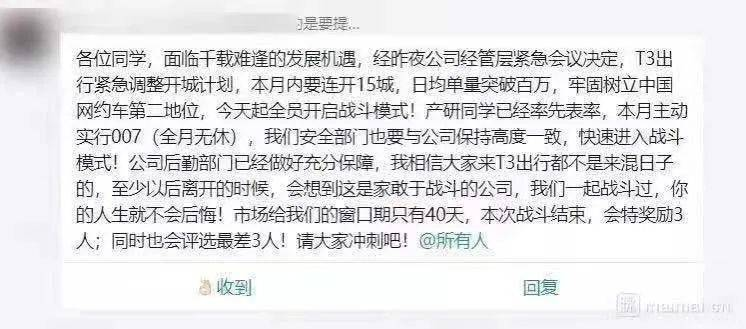

一張來自職場社交平臺脈脈的工作羣截圖在網絡上廣爲流傳,截圖顯示,因爲“面臨千載難逢的發展機遇”,T3出行緊急調整開城計劃,要求全員開啓戰鬥模式,主動實行007(全月無休),“市場給我們的窗口期只有40天”。

所有人都想到一塊了,這是一場二線網約車品牌的集體大反攻。

誰在反攻

儘管二線網約車品牌們通過各種方式在市場上“刷存在感”,但滴滴仍是國內網約車市場當之無愧的老大,是市場中的巨象。

根據招股書,滴滴在中國擁有3.77億年活躍用戶和1300萬年活躍司機,2021年第一季度,滴滴中國出行擁有1.56億月活用戶,中國出行業務日均交易量爲2500萬次。根據全國網約車監管信息交互平臺的統計數據,去年10月,全國網約車訂單量共計6.3億單,光是滴滴就拿到了5.62億單。

圖源:交通運輸部微信公衆號

相比之下,背景各異的二線網約車品牌們更像是啃噬巨象的螞蟻。根據「深響」的梳理,二線網約車品牌們可以被歸爲以下幾類。

以美團、高德爲代表的聚合流量平臺;

以T3、享道爲代表的傳統車企派;

以萬順叫車、斑馬快跑爲代表的“牌照之王”;

以地方公共交通集團或出租車公司主導的平臺如首汽約車,以及少量地方創業公司。

其中,地方公交集團或出租車公司主導的平臺曾是早幾年前狙擊滴滴的主力,但近兩年,聚合流量平臺和傳統車企逐漸成爲市場攪動網約車格局的重要變量。

而與廣受關注的聚合流量平臺高德和美團相比,傳統車企是近年來加大網約車市場投入的主要玩家。

2019年,諸多車企均加大了對網約車市場的佈局,該年1月,安徽江淮汽車推出的和行約車正式上線並在合肥開展網約車服務;3月,由長安、一汽、東風等發起的T3出行正式啓動;6月,由廣汽集團(02238)、騰訊(00700)、廣州公交集團等參與方發起的如祺出行正式在廣州上線。

更早之前,2018年,戴姆勒與吉利宣佈組建合資公司,提供高端專車出行服務,緊接着寶馬網約車業務在成都上線,同年12月,上汽集團宣佈,在試運營一個月達成既定目標後,正式發佈“享道出行”品牌,進軍網約車業務,在上海開城。

由車企發起成立的地方性網約車平臺多採用重資產的B2C模式,這也成爲高德和美團聚合打車模式得以順利開展的供給端資源。

過去,受限於滴滴(DIDI.US)、快的、Uber(UBER.US)中國狂飆突進式的發展模式,網約車被塑造成一個對資金、資源、流量要求都很高的商業模式,平臺一方面需要對接司機、車輛,一方面需要匹配乘客,而兩端的獲取在初期都需要大量資金、資源的支持,滴滴快的當年的補貼大戰是最佳證明。

與曾經的戰場主角相比,二線網約車品牌們無論從入場時機、品牌知名度、資金儲備方面都不是典型玩家,但它們有各自的生存空間。

原因首先與監管大背景相關,2016年,監管層面在明確網約車合法地位的同時,落實了屬地管理責任,這意味着平臺每進入一個新城市都需要重新取得當地監管部門的認可,這一方面削弱了平臺的網絡效應,另一方面也爲地方性網約車公司提供了生存空間。

具體來看,不同背景的網約車玩家訴求各不相同。

在滴滴快速擴張的時候,傳統出租車公司的發展空間受到明顯擠壓,出於自救需要,傳統出租車公司們嘗試加入戰局爭奪主動權,首汽約車便是典型玩家;而面對汽車銷售市場預冷,銷量下滑的不妙處境,車企們試圖發揮自身在車輛供應端的優勢,拓展網約車市場,向移動出行服務商轉型,分散原有業務風險。

自2018年下半年開始,各路玩家蠢蠢欲動,最終形成2019年入局、試水,2020年開始加大投入競逐市場的發展歷程。2021年,由於顯而易見的“真空期”出現,格局本已明晰的網約車市場,再次迎來了熱鬧局面。

熱鬧的背後,更需要關注的問題或許是:試圖分食滴滴蛋糕的二線網約車品牌們,能否擺脫老玩家尚未完全解決的困境?

結局是否不同

雖然在規模上與滴滴差距較大,但二線網約車品牌在其他方面依然積累了一定優勢。

在行業發展初期,以顛覆者面目出現的滴滴攪動了原有的利益格局,這爲其與地方監管打交道設置了一定障礙。而與地方聯繫更爲緊密的二線網約車品牌們,在牌照獲取上更易得到監管方的青睞。

一個可以佐證的細節是:2018年時,網約車牌照數量排名第一第二的公司都不是滴滴出行。根據各家公司官方公佈的牌照數據,排名第一的萬順叫車,號稱拿下了144塊地方牌照;第二名是來自武漢的斑馬快跑,號稱拿下125塊牌照;第四名是一家名爲呼我出行的重慶企業,拿下了76塊牌照。在這場爭奪戰中,滴滴出行僅僅排名第三,總共擁有80塊牌照。

同時,在網約車平臺發展初期,個人車主註冊成爲司機爲用戶提供服務的C2C模式支撐了平臺的快速擴張,但隨着網約車新政的出臺和落地,在規範指導下,C2C模式難以爲繼,對司機、車輛進行更嚴格篩選、把控的B2C模式逐漸成爲網約車平臺的主要模式,而這意味着更重的資產運營。

對於滴滴而言,希冀通過規模效應和網絡效應提升市場競爭力和盈利水平的一直都是其發展路上的最大心病,這恰恰成爲二線網約車品牌們謀求有所爲的方向。

和行出行總經理張金漢曾在接受採訪時介紹,和行司機都是B2C的模式(全職司機),司機經過嚴格面試,入職會接受安全、服務、接單技巧等方面培訓。每個月還有一場運營的、跟用戶接觸點的管理培訓。

於規模龐大的滴滴而言,合規意味着巨大的成本,在成本控制與服務提升之間,其需要找到平衡點,而二線網約車品牌有更大的空間可以將合規做到更好,進而實現單點擊破。

與監管壓力和合規成本兩大因素相比,驅動市場發生變化的更底層因素源於競爭邏輯的變化。

T3出行CEO崔大勇曾在接受採訪時對此進行過闡述,在其看來,2018年之前,在以C2C、撮合交易爲主的共享出行階段,商業競爭的邏輯是比資金的雄厚程度。但隨着行業出現嚴重安全事故,中國網約車市場的競爭邏輯產生改變:大家更注重安全合規和服務品質。這意味着,網約車的商業規則發生了本質改變。從這個角度出發,對於以主機廠爲背景的平臺,就帶來了競爭上的優勢。

對此,原首汽約車CEO魏東也有相似的判斷,其認爲,“出行連接生活,如何跟下一站打通做場景深耕,是一個倒逼企業精細化運營的過程,而疫情加速了該過程,網約車行業需迴歸本質,做口碑、做體驗、做特色。”

機會固然存在,但擺在二線網約車品牌們面前的挑戰也是巨大的。

首先,在市場心智被大品牌佔據的背景下,如何獲取用戶是一大挑戰。

聚合模式之所以能夠快速興起,便在於其幫助區域性網約車品牌們提供了更大的流量來源,而高德、美團的快速擴張,實質上反映的便是部分網約車品牌流量獲取匱乏的窘境。

張金漢曾表示,從經營層面上看,乘客達不到一定規模的話,再繼續投入的壓力就比較大。一夜之間就找到二十萬的高活躍用戶、一夜之間把車派發出去,太理想化了。在實行一段時間後,其最終選擇與美團合作以走出困境。

其次,網約車平臺連接的雖然是車輛司機和用戶,但在匹配需求、完成服務的過程中,產品、技術層面都有許多問題需要打磨和解決。例如派單系統,如何讓車、人進行更快速的匹配,就非常考驗平臺的數據積累和算法調度,而對於大部分區域性網約車品牌而言,這需要大量投入,且超出了其原有的能力半徑。

更重要的是,隨着區域性網約車品牌在本地市場站穩腳跟後,滴滴所面臨的挑戰同樣會落在它們面前:

網約車屬地管理帶來的監管成本同樣存在,如何實現規模化擴張是一個難題;

同時,重資產投入的模式提升了經營風險,能否實現正向盈利,決定着這是否是一門能夠持續做下去的生意。

對於扎堆入場的主機廠,魏東曾表示,主機廠確實有車源優勢,但還面臨許多挑戰,例如是否有足夠的司機儲備,以及在一個城市運營幾百輛車還好,但未來在全國運營幾十萬輛車的時候,對他們的管理能力是一個巨大考驗。此外,主機廠的出行平臺現在很依賴地方政府的公務訂單,缺乏C端用戶的獲客能力,因此會高度依賴渠道。而依賴第三方平臺,會制約盈利能力。

而事實上,即便已是上線六年的老玩家,首汽約車自身也面臨着規模化擴張的窘境:2015年上線之初,首汽約車主打自營模式,形成了品牌口碑,但是導致增長緩慢、成本沉重。2018年開始,首汽約車引入加盟模式,與此同時,服務質量成爲了其需要面對的新問題。

但無論如何,行業競爭加劇有利於倒逼各路玩家打磨自身產品、服務、商業模式。以當下的美團打車爲例,據Tech星球報道,美團打車正在趁機擴大科技部門規模,並在全國34個城市招募新司機。7月8日,美團打車還推出了面向司機的限時福利。

格局出現鬆動,行業又現集體大反攻,這次的結局是否有所不同?