本文來自:王楊策略研究,作者:王楊

摘要

投資要點

3月20日發佈《調整已近尾聲》;4月18日發佈《一波吃飯行情,漸行漸近》,上述兩個關鍵節點的判斷逐步被市場驗證。

3月28日以來發布科創板系列報告,本期我們重點聚焦產業和公司,系統論述科創板將是中國科技巨頭誕生的搖籃。

1、六論科創板:中國科技巨頭的搖籃

就短期走勢而言,2-3月我們提示“結構切換”,4-5月提示“吃飯行情”,展望未來1-2月我們認爲“指數震盪,應優化持倉,加大科創板配置”。

我們認爲,科創板是中國科技巨頭的搖籃,(1)從時代背景角度,關鍵基礎在於中國是世界第一製造大國,而且正在從製造大國逐步升級爲製造強國,這爲科技巨頭提供了廣闊的發展空間;(2)落實到公司層面,科創板一批細分領域龍頭成長性顯著強於世界巨頭。

2.背景:製造業強國的崛起

科創板是中國科技巨頭的搖籃,關鍵基礎在於中國是世界第一製造大國,而且正在從製造大國逐步升級爲製造強國,這爲科技巨頭提供了廣闊的發展空間。

除此之外,一則,政策角度,近年來製造業升級扶持政策不斷出臺;二則,疫情後,得益於有效防控和完善的產業鏈基礎,我國的製造業實力進一步強化;三則,數字經濟時代,科技創新爲製造業賦能。

3.搖籃:尋找中國科技巨頭

科創板集聚了一批集成電路、生物醫藥、高端裝備製造等領域的科創企業,“硬科技”成色逐步顯現。2020年,科創板公司研發投入與營業收入之比的中位數爲9%,研發人員佔公司人員總數的比重平均爲28.6%,平均擁有發明專利104項,均高於其他板塊。

在製造強國崛起的時代背景下,在科創板上市公司自身研發創新能力不斷提升的過程中,我們認爲科創板將成爲中國科技巨頭的搖籃。

我們重點篩選選線上辦公、工業軟件、智能手機、半導體、電池、智能投影儀、機器人等賽道的細分領域小巨頭,並結合世界巨頭展開分析。

概括而言,儘管從估值視角看,科創板公司普遍較高,且ROE視角看,當前國內龍頭略弱於相關對標公司。

但是,展望未來,我們認爲科創板將誕生一批世界級巨頭,一方面,受益於我國作爲製造業第一強國的廣闊發展空間,國內小巨頭成長性顯著高於對標的世界巨頭;另一方面,國內小巨頭的研發投入佔比高於對標公司。

正文

1. 六論科創板:中國科技巨頭的搖籃

3月20日,我們發佈《調整已近尾聲》,4月18日,我們發佈《一波吃飯行情,漸行漸近》,今年以來,上述兩個關鍵節點的判斷逐步被市場驗證。

站在當前,我們重點提示兩點,其一,科創板,牛市已來,剛剛開始,目前是戰略佈局期;其二,本輪始於2018年Q4的牛市仍在途中,科創板是牛市續航的發動機,當前是新階段的底部區域,結構上,成長見底,白馬分化,券商是風向標。

就短期走勢而言,2-3月我們提示“結構切換”,4-5月提示“吃飯行情”,展望未來1-2月我們認爲“指數震盪,應優化持倉,加大科創板配置”。

其中,針對科創板:

3月28日發佈《等風來,科創板步入戰略性底部》探討科創板牛市基礎

5月13日發佈《科創板的牛市初期:覆盤2012年創業板》重點提示科創板已經反轉

5月15日發佈《再論科創板的牛市行情啓動》再次提示科創板牛市已來

5月30日《三論科創板:牛市續航的發動機》分析科創板對A股的戰略意義

6月6日發佈《四論科創板:積極擁抱,給創新以溢價》分析如何評估科創板估值

6月13日發佈《五論科創板:仍是底部的底部》分析如何看科創板所處階段

六論科創板,我們重點聚焦產業和公司,系統探討科創板將是中國科技巨頭誕生的搖籃。

我們認爲,科創板是中國科技巨頭的搖籃,從時代背景角度,關鍵基礎在於中國是世界第一製造大國,而且正在從製造大國逐步升級爲製造強國,這爲科技巨頭提供了廣闊的發展空間;落實到公司層面,科創板一批細分領域龍頭成長性顯著強於世界巨頭。

2.背景:製造業強國的崛起

科創板是中國科技巨頭的搖籃,關鍵基礎在於中國是世界第一製造大國,而且正在從製造大國逐步升級爲製造強國,這爲科技巨頭提供了廣闊的發展空間。

除了世界第一製造大國這一基礎外,政策角度,近年來製造業升級扶持政策不斷出臺;疫情後,得益於有效防控和完善的產業鏈基礎,我國的製造業實力進一步強化;數字經濟時代,科技創新爲製造業賦能.。

2.1 基礎:世界第一製造大國

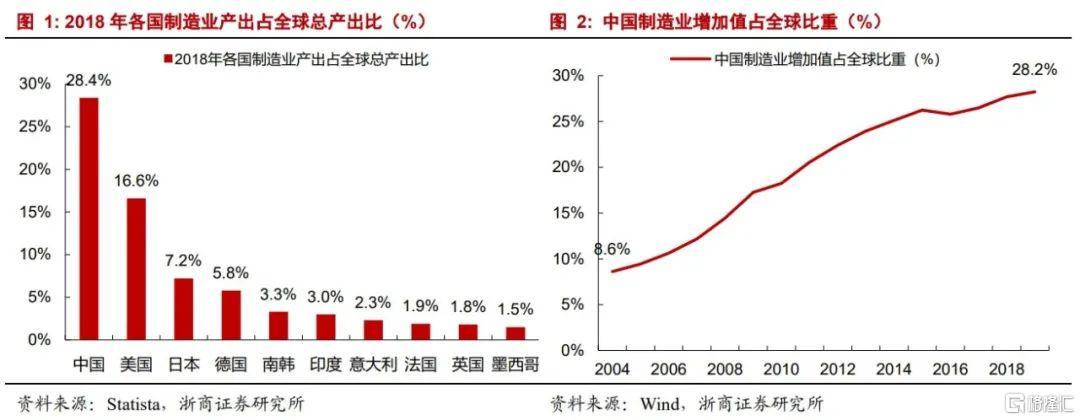

中國作爲世界第一製造大國是關鍵基礎。根據工信部數據,2019年中國製造業增加值佔全球比重達28.1%,連續10年保持世界第一製造大國地位。

橫向來看,據Statista數據,2018年全球製造業產出中,中國佔比28%,位列世界第一,美國佔比16.6%、日本佔比7.2%、德國佔比5.8%次之,中、美、日三國製造業產出合計佔比全球總產出52.2%

縱向來看,中國製造業增加值佔全球比重逐年提升,從2004年8.6%,提升至2019年28.2%。

2.2 政策:助力於製造業升級

2.2 政策:助力於製造業升級

回顧十三五,供給側改革是關鍵重點。在此經濟背景下,龍頭強者恆強的邏輯主導資產價格表現。2016年至2018年期間,一大批傳統行業龍頭股受益於盈利改善和估值修復,實現顯著超額收益。

但是,展望十四五,科技創新是關鍵重點。十九屆五中全會公報提出,“堅持創新在我國現代化建設全局中的核心地位,把科技自立自強作爲國家發展的戰略支撐”。

近年來關於科技創新和製造業升級的政策陸續出臺,政策扶持將進一步助推中國製造業升級。

2.3 疫情:製造業進一步迴流級

在國內疫情有效防控的背景下,疫情後,部分中高端製造業進一步迴流到我國。

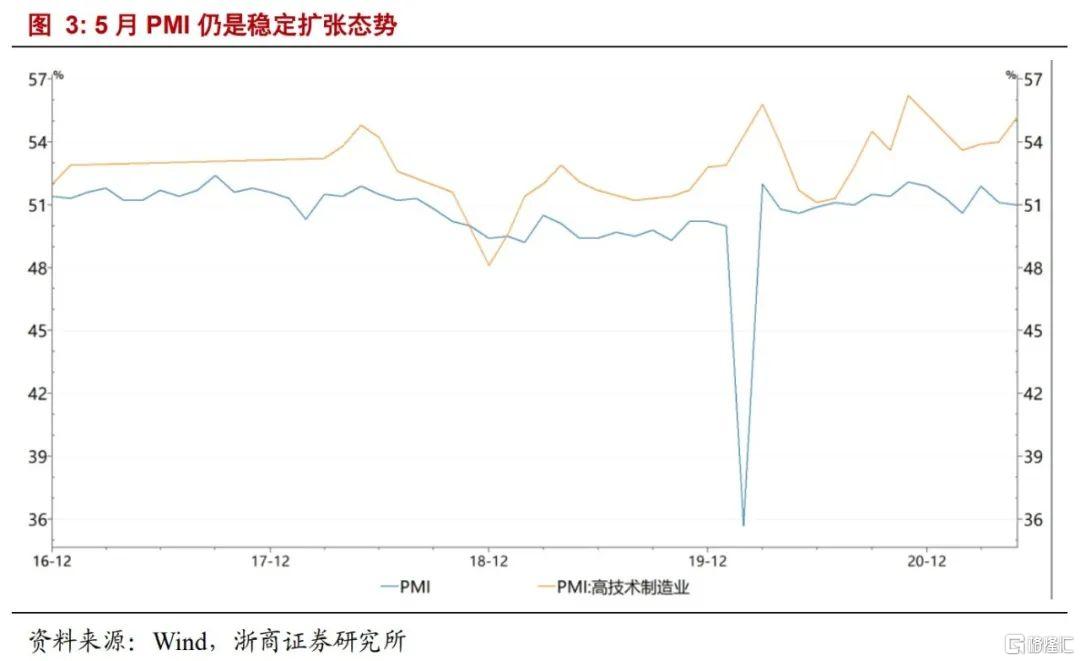

在歐美和東南亞陸續被疫情困擾的同時,中國製造業一直處於穩定擴張的態勢。5月,中國PMI爲51.0%,延續穩定擴張態勢,其中,高技術製造業PMI達到55.2%,連續3個月上升,創年內新高,明顯高於製造業整體。

從出口數據上看,自2008年全球融危機後,中國工業企業出口交貨值當月同比逐步提升。儘管2020年疫情初期,出口下滑,但全球疫情爆發背景下,中國控疫防疫效果顯著,經濟復甦動力強勁。最新數據,工業企業出口交貨值同比增速16.9%,出口交貨值爲11326億元。

2.4 創新:科技賦能製造升級

2.4 創新:科技賦能製造升級

中國製造業創新程度在逐步提高。根據統計局數據,規模以上製造業實現產品創新企業佔比在2019年達到33.7%,較2016年25.9%上升顯著。

工業4.0浪潮下,中國自2015年頒佈《中國製造2025》規劃,是實施製造強國戰略第一個十年的行動綱領。其中,“中國製造2025”強調:

一是提高國家製造業創新能力,二是推進信息化與工業化深度融合,三是強化工業基礎能力。

而在2021年“十四五規劃”中,第五篇再次強調“加快數字化發展,建設數字中國”:

充分發揮海量數據和豐富應用場景優勢,促進數字技術與實體經濟深度融合,賦能傳統產業轉型升級,催生新產業新業態新模式,壯大經濟發展新引擎。

數字化賦能製造業轉型升級,科技週期由產品端向To B應用端推進,是在中國由製造大國走向製造強國的兩條重要發力方向。

2016-2019年,我國數字經濟規模年均增長16.6%,由22.6萬億元增至35.8萬億元,佔GDP比重達到36.2%

具體到細分產業,大數據、人工智能、半導體等具備技術漫化性的產業迎來快速發展。以集成電路爲例,近年來規模快速增長,2020年達到2559.8億元,較2015年901.2億元,年複合增長率爲30%

3.搖籃:尋找中國科技巨頭

3.1 總結:科創板龍頭成長性顯著強於世界巨頭

科創板集聚了一批集成電路、生物醫藥、高端裝備製造等領域的科創企業,“硬科技”成色逐步顯現。2020年,科創板公司研發投入與營業收入之比的中位數爲9%,研發人員佔公司人員總數的比重平均爲28.6%,平均擁有發明專利104項,均高於其他板塊。

在製造強國崛起的時代背景下,在科創板上市公司自身研發創新能力不斷提升的過程中,我們認爲科創板將成爲中國科技巨頭的搖籃。

我們重點篩選選線上辦公、工業軟件、智能手機、半導體、電池、智能投影儀、機器人等賽道的細分領域小巨頭,並結合世界巨頭展開分析。

概括而言,儘管從估值視角看,科創板公司普遍較高,且ROE視角看,當前國內龍頭略弱於相關對標公司。但是,展望未來,我們認爲科創板將誕生一批世界級巨頭,一方面,受益於我國作爲製造業第一強國的廣闊發展空間,國內小巨頭成長性顯著高於對標的世界巨頭;另一方面,國內小巨頭的研發投入佔比高於對標公司。

統計口徑上,21年和22年盈利預測,國內公司參考Wind一致盈利預測,國外參考彭博,市值和估值截至日期爲6月18日,匯率參考6月18日。

3.2 線上辦公

就科創板而言,線上辦公兩個典型國內龍頭分別是金山辦公(辦公軟件龍頭)和福昕軟件(國產PDF龍頭),海外對標公司分別是微軟公司和ADOBE。

研發支出方面,2020年金山辦公研發費用率31%,福昕軟件16%,高於微軟公司(13%)、ADOBE(17%)。

成長性方面,結合21年和22年盈利預測,金山辦公顯著高於微軟,福昕軟件顯著高於ADOBE。

盈利能力方面,2020年毛利率福昕軟件(96%)、金山辦公(88%)居前,但就2020年ROE而言,ADOBE(44%)和微軟公司(40%)佔優。

估值方面,無論PE-TTM還是動態估值,國內均高於海外。

3.3 工業軟件

科創板工業軟件公司有柏楚電子(激光控制系統龍頭)、中望軟件(CAD,CAE,CAM龍頭)、中控技術(工控龍頭),對標的世界巨頭有霍尼韋爾、西門子。

研發支出方面,2020年柏楚電子研發費用率14%,中望軟件33%,中控技術11%高於霍尼韋爾(4%)、西門子(8%)。

成長性方面,21年和22年預測盈利增速,中控技術、中望軟件、柏楚電子均顯著高於西門子和霍尼韋爾。

估值方面,國內公司普遍高於海外。

3.4 智能手機

傳音控股是新興市場手機龍頭,對標海外公司蘋果公司。

研發支出方面,2020年傳音控股研發費用率3%,低於蘋果公司(7%)。

成長性上,21年和22年傳音的預測盈利增速領先於蘋果。

盈利能力上,20年的毛利率和ROE,傳音控股弱於蘋果。

估值方面,無論靜態還是動態,傳音控股略高於蘋果

3.5 半導體

科創板中半導體公司較多,我們選取中微公司(刻蝕設備龍頭)、芯源微(半導體塗顯龍頭)、華潤微 (半導體IDM龍頭)、瀾起科技(內存接口芯片龍頭)、思瑞浦(模擬集成電路芯片龍頭)、晶豐明源(LED驅動芯片龍頭)、樂鑫科技(WiFi MCU SoC龍頭)、中芯國際(晶圓代工龍頭)、寒武紀(國內AI芯片龍頭)、晶晨股份(SoC芯片全球龍頭)、恆玄科技(智能音頻SoC芯片龍頭)、芯原股份(集成電路設計龍頭)等。

相應的對標公司,參考臺積電、東京電子、聯發科、三星電子、英偉達、AMAT等。

研發支出方面,科創板公司普遍更高,如,2020年寒武紀研發費用率167%,芯原股份41%,中微公司28%。

成長性方面,科創板公司21年和22年增速整體更高,芯源微、思瑞普、樂鑫科技、恆玄科技、芯源股份等尤爲顯著。

盈利能力方面,半導體類公司穩定性相對較弱;估值方面,科創板公司普遍更高。

3.6 儲能

儲能領域,科創板選取孚能科技(動力電池系統技術方案龍頭)和派能科技(軟包電池龍頭),海外對標公司選擇LG CHEM。

研發支出方面,2020年孚能科技研發費用率33%,派能科技6%,高於LG化學的4%。

成長性方面,就21年和22年預測盈利增速而言,孚能科技和派能科技顯著高於LG CHEM。

盈利能力方面,派能科技的20年毛利率和ROE佔優。

估值方面,科創板公司較高,但22年能夠快速消化估值。

3.7 智能投影

極米科技是國內智能投影領域龍頭,我們選擇的海外對標公司爲愛普生。

研發支出方面,2020年極米科技研發費用率4.9%,略高於愛普生(4.7%)。

成長性方面,極米科技的21年和22年預測盈利增速顯著高於愛普生。

兩者20年毛利率水平接近,估值層面極米科技顯著高於愛普生

3.8 機器人

就機器人領域,科創板公司選取奧普特(諧波減速器龍頭)和綠的諧波(機器視覺系統開發龍頭),對標海外公司選取Nabtesco和KEYENCE。

研發支出方面,2020年奧普特研發費用率12%,綠的諧波11%,高於海外公司Nabtesco(3%)、KEYENCE(3%)。

成長性方面,21年和22年預測盈利增速上,科創板公司顯著高於海外

4. 風險提示

1、中美經貿摩擦超預期。如果中美經貿摩擦超預期,或在一定程度上影響相關板塊盈利。

2、流動性收緊超預期。如果流動性收緊超預期,或對市場估值產生一定擾動。

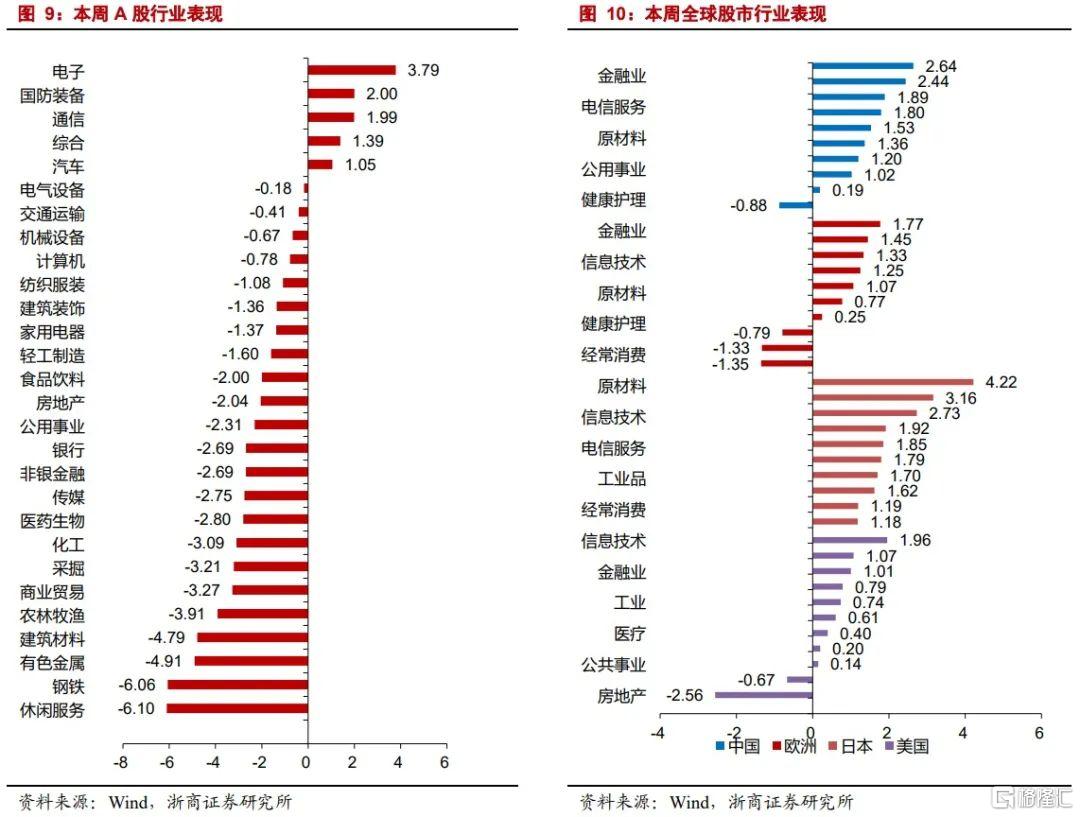

5. 上週市場表現