“奈雪的茶發佈公吿稱,公司於2021年6月18日至6月23日期間招股,擬全球發售2.57億股,其中香港公開發售佔10%,國際發售佔90%,另附15%超額配股權。入場費9999.8港元。本次發售價為每股17.2港元-19.8港元,奈雪的茶預計將取得的全球發售所得款項淨額為48.42億港元。格隆匯特此推出奈雪系列,通過多方位講解,讓投資者更加了解奈雪的商業模式,瞭解奈雪的估值,對打新提供切實的幫助。”

★奈雪系列之一:奈雪的茶 | 集結令在線分享★奈雪系列之二:新式茶飲第一股”奈雪的茶正式招股,承載的已不只是一杯茶飲

作為新式茶飲第一股,資本市場對奈雪的追捧可以預見,不過發熱之餘,我們還是大概估下奈雪的茶應該值多少錢,也好在市場的波動中有個錨。

影響公司估值的主要有三個方面的因素,一個是成長性,一個是行業格局,一個是公司的競爭力。前者關乎公司能以多快的速度變多大,越快成長自然給的估值越高,後面兩個關乎可持續性。我們分這三點來討論奈雪。

先説成長性,成長性又可以分兩點,一點是行業成長性,一點是公司自身的成長性,前者會為後者助力。

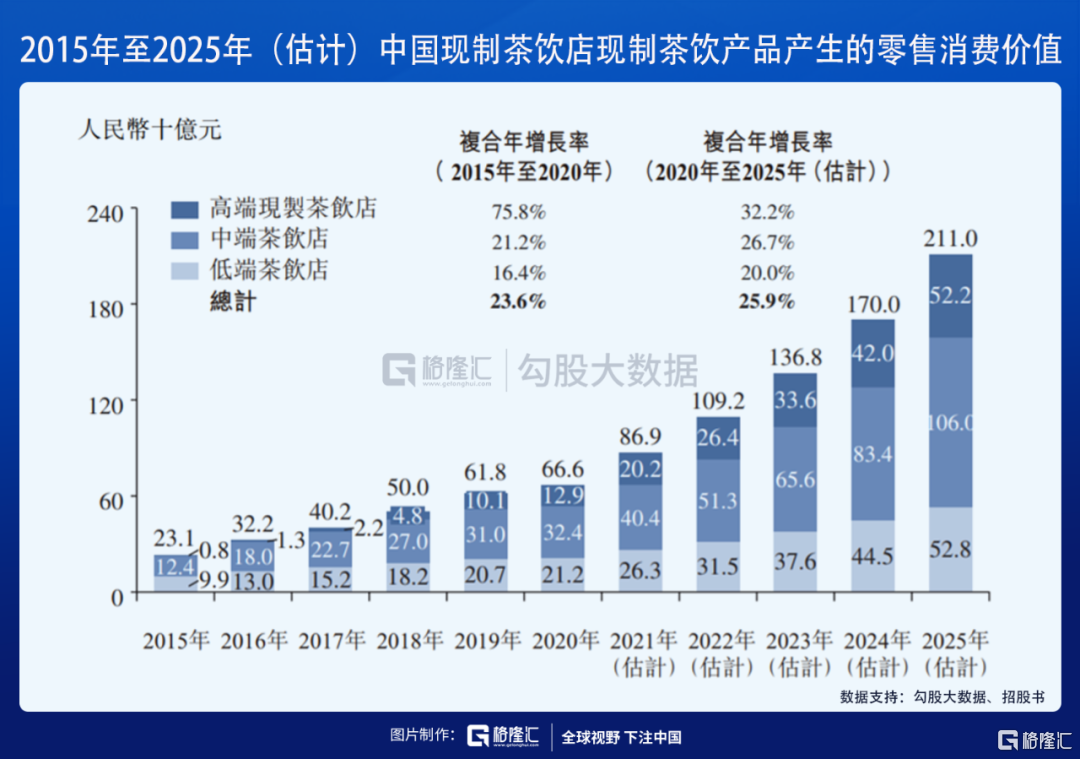

奈雪所在的領域為現製茶飲,按價格帶可以劃分為高端(平均價格20以上),中端(平均價格10-20),低端(平均價格10元以下),奈雪處在高端價格帶。

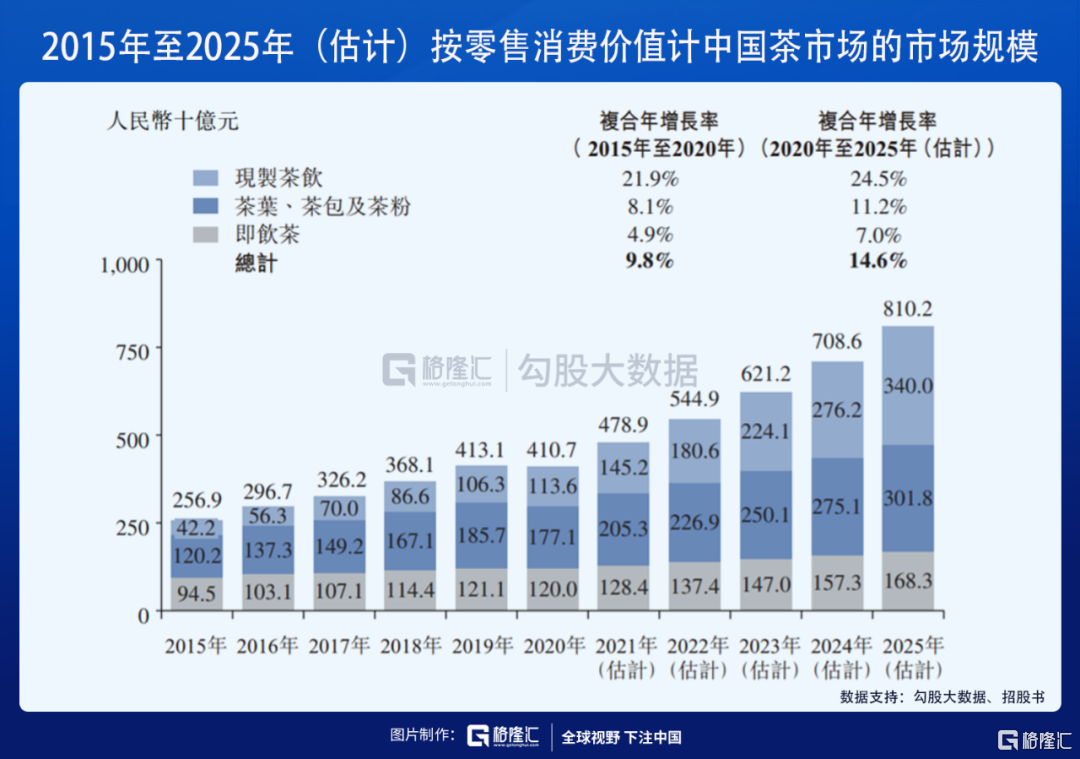

在中國茶飲市場,從過去5年的情況看,增長速度最快的是現製茶飲。

而在現製茶飲裏,增長最好的又是高端現製茶飲。2015年-2020年的年複合增長速度高達75.8%,行業規模達到了129億人民幣。這個成長符合我們的認知,因為這幾年我們見證了奈雪的火爆。根據灼熾諮詢的報吿,2020年-2025年高端茶飲將繼續延續高成長,年複合增速達32.2%。

這樣來講,奈雪是踏在了一條高成長的賽道上。那奈雪自身的成長性呢?

2015年奈雪在深圳開了第一間門店,到2020年底,奈雪的茶門店數量達491間,截至到招股書最後可執行日期達562間。2018年和2019年底的奈雪的茶門店數目則分別是155間和327間。

一個店投下去,既是需求流量點,也是產能點。所以憑藉門店網絡的擴張,奈雪的營收扶搖直上,2018年-2020年所有奈雪的茶門店營收分別是9.09億,22.91億,28.71億,2019年和2020年的同比增速分別是152%和25%。

奈雪的茶未來成長性主要取決於門店的持續擴張,那門店數量的天花板可能在哪?

一種我們可以看星巴克,星巴克在中國有5000家門店。奈雪的茶產品定位與星巴克有些類似,這樣我們也可以説奈雪的茶潛在空間可以在5000家。

從當前看,奈雪的茶一共入駐了70多[1] 個城市,其中深圳門店最多,91家,另外三家一線城市北京、上海、廣州分別有22家、33家和24家。這些城市規模與深圳相似,消費者有對高端現製茶飲的強勁需求。在北上廣如此,奈雪的茶在其他城市的滲透率就更低,在許多城市還是空白(星巴克入駐了中國230個城市,中國有4個直轄市,293個地級市)。從這個角度看,奈雪的茶開店空間是可以在5000家,甚至更高。

從另一個角度看,奈雪一般喜歡開在繁華的商圈,這樣的商圈,國內一線城市有476個,二線1431個,三線及以下2020個,共計3927個。從這個角度看,奈雪的茶門店空間是可以在在數千家。

所以就成長性看,奈雪是不錯的。

但成長性只是一種設想,現實並非是真空環境,由奈雪的茶一家獨來。我們轉向看行業格局以及奈雪的競爭力。

行業格局上,目前高端現製茶飲市場集中度相對較高。根據灼識諮詢數據,高端現製茶飲品牌CR5市佔率高達55%,其中奈雪的市佔率為18.9%,顯著高於其它競品。

這個行業經過幾年的發展,現在頭部品牌的市場份額優勢非常明顯。

那高端茶飲的競爭壁壘在哪?

個人來看,可以分三點,一是供應鏈管理,二是標準化輸出,三是品牌力。

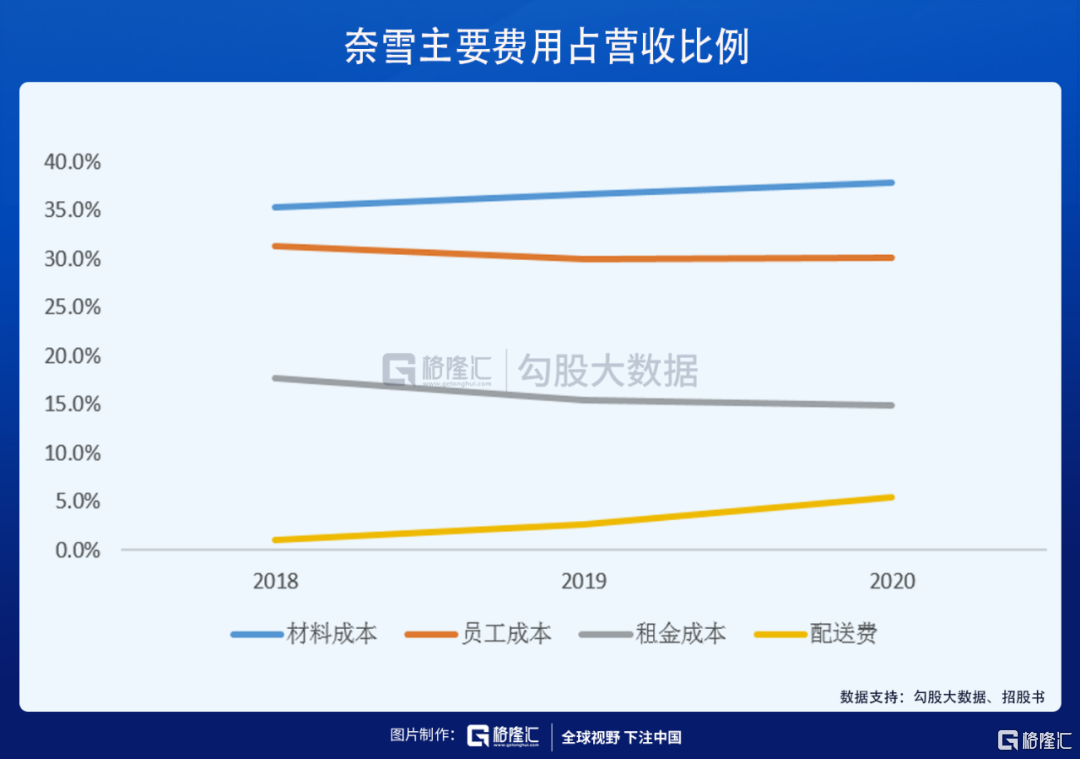

先講供應鏈管理。高端現製茶飲,用的原材料包括上乘茶葉、鮮奶、新鮮時令水果等。像上乘茶葉、鮮奶還好,已經比較工業化生產了,同時儲存和運輸相對方便,但新鮮水果上,供應鏈就要複雜得多。怎麼保證產品質量,怎麼保證儲存減少損耗,都是麻煩。以奈雪為例,材料成本佔現製茶飲營收比例為34%左右,其中76%是原材料,剩下是包裝材料。

這可以看到,原材料成本的波動對利潤端的影響很顯著。高端現製茶飲就產品形態來説,並沒有多少進入門檻,但難在供應鏈管控上。

奈雪能走到這個份額地步,在供應鏈上的管控應該是領先於同行的。

供應鏈的管控也會影響到第二個競爭力,標準化輸出。但除了供應鏈外,高端茶飲的標準化輸出還有其它難點。

咖啡的製作流程簡單,單人操作就可以完成了。而高端茶飲相對要複雜,儘管製作流程分工明確,但需要多人蔘與,並且新鮮水果處理相對要複雜。奈雪還有現場烘焙,流程也複雜,所以門店配置的人員多。

奈雪的標準門店平均人員配置是21人,2020年10月開始主推去掉現制烘焙的PRO店,平均人員配置大概13人。

人多,流程複雜,培訓和管理難度就大,這就增加了標準化輸出的難度,但同時也構成了競爭壁壘。

這也是國內高端現製茶飲基本走直營的原因之一。供應鏈複雜,流程複雜,放開加盟,巨大的利益驅使,容易亂來。

第三點就是品牌力,其實我個人覺得這點重要,但也不是那麼重要。現在這個社會,品牌力當然重要,但打造一個網紅品牌似乎也不是太難。品牌力可以錦上添花,但核心還是前面兩個內力要硬。

奈雪現在做到了行業龍頭,這三點競爭力應該是過關的。

有一點投資者可能比較擔心,就是奈雪的運營成本。把成本拆解一下,奈雪跟早期星巴克,跟現在港股的餐飲企業,一個顯著的特點是租金成本高。奈雪的租金成本15個點,星巴克早期4個多點,港股裏的海底撈8個多點,九毛九10個點左右。

這主要跟奈雪開大店,開在繁華商圈有關。不過,公司門店層面的盈利能力是還不錯的,經營利潤率2019年有16.3%,2020年受疫情影響也有12.2%。

只要門店層面是盈利的,隨着規模擴大,可以攤銷更多的總部費用,從而提高盈利能力。另外,奈雪未來的運營成本也會繼續下降,這一是來源於規模擴大的供應鏈優勢,二是品牌力提升的租金議價能力。另外,向低線城市擴張也會降低租金成本,因為更低線城市的租金成本相對來説要低些。

那奈雪到底該怎麼給估值呢?

從上面的分析可以知道,奈雪的商業模式和成長性接近早期的星巴克,當前港股九毛九旗下的太二。我們比較下早期的星巴克和當前香港的餐飲股估值。

星巴克1992年6月上市,上市之初市值大概0.14億美元,動態PE大概53倍,市銷率2.2倍。當年門店數量165家,由於非常好的成長性,1992年和1993年估值基本維持在80倍上下,最高到過100倍,市銷率大概在4倍到6倍之間。

香港的海底撈和九毛九,當前的市值對應2020年的淨利潤估值分別是數百倍,當然這跟2020年餐飲企業利潤端破壞比較大有關,按券商對2021年的預計利潤看,分別是35倍和70倍。如果以2019年的淨利潤看,分別是73倍和216倍。看市銷率的話,對應2020年,分別是6倍和13倍,對就券商的2021年一致預期,分別是3.13倍和6.8倍。

相比當年的星巴克,香港給海底撈和九毛九的估值是比較誇張的。

奈雪現在仍處於高速成長期,我們用PS進行估值。如果按星巴克當年上市的標準來估,2020年奈雪的總營收是30億,按4倍-6倍的PS,大概是120億-180億之間。

當然,我們説過了,1992年星巴克的估值明顯給的非常保守,相比後面的巨大漲幅,用這個估值拿到的投資人真是太幸福。海底撈的門店數量已經很多,也這了快速成長期,用九毛九會更合適,奈雪接近太二的邏輯。

因為現在2021年已經要過去一半,用2021年的預測營收估可能更合適。九毛九是6.8倍,奈雪2021年的預計營收是55-58億,給6倍-7倍PS的話,大概是440億-460億港幣之間。

按招股價算,奈雪現在是295-340億港幣,還是有很大空間的。