本文來自格隆匯專欄:國軍宏觀董琦,作者:董琦 田玉鐸

導讀

全國性的碳交易市場即將落地,中國碳交易市場經歷了怎樣的發展,未來碳交易機制大致如何?系列第四篇報告我們簡要介紹碳交易市場試點在過去一段時間的運行。

摘要

過去,中國碳減排過程經歷了從“出口”轉“內銷”的探索:

1)中國最早參與國際碳交易主要是通過CDM(清潔發展機制)來實現的。CDM是發達國家通過資金支持或者技術援助等形式,與發展中國家開展減少溫室氣體排放的項目開發與合作,取得相應的減排量,用於發達國家履約。中國主要交易對象是歐盟;

2)2009年歐盟經濟危機後,歐盟履約企業由於減產導致履約完成輕鬆,疊加上之前的大量減排量供應,歐盟國家無需購買碳排放額度,國際碳交易陷入低潮;

3)2011國內區域試點市場建立,繼續推動碳交易的國內發展;

4)試點以免費配額爲主,以有償配額爲輔,免費配額發放建立了從國家到省級到企業三級聯動;

5)作爲碳排放權的來源,脫胎於CDM機制,我國建立自願減排機制(CCER),但運行中存在需求不足,整體成交量有限,對新能源爲主的減排企業的利潤貢獻有限(年成交金額在20億元左右)。2017年發改委已經暫停了新增項目的審覈,該機制發揮功效有待碳排放市場的進一步完善。

6)在運行保障方面建立了MRV(監測、報告和認證)監測體系,碳交易機制的保障體系;

7)區域試點市場受政策影響較大,政策嚴格則價格偏高(北京價格多突破100元/每噸,其他地區多在20-50元左右),廣東和湖北交易量大,部分試點地區交易不活躍,甚至交易僅集中在幾個交易日中。

當前,全國碳排放市場十年蓄勢待發:

1)2021年年中,全國碳排放市場即將落地運行,全國碳市場正式實施以後,已有的區域試點將並行,隨後逐步併入,不再建設新的地方性碳市場;

2)前期主要參與企業是電力行業,根據排放量每年2.6萬噸二氧化碳當量的準入門檻,發電行業納入企業達到2225家,碳排放總量達到40多億噸。規模遠遠超過世界上正在運行的任何一個碳市場;

3)未來政府將逐漸減少免費配額佔比,同時嚴格控制總額,提升碳交易價格;

4)全國市場建立,長期隨着碳排放額度的收緊,碳交易價格上升,碳交易將提高高耗能行業成本並促進行業的技術升級。

風險提示:碳排放市場出現投機問題、監管和懲罰措施不到位

1. 碳排放下的碳交易機制

2015年《巴黎協定》提出,要加強對氣候變化所產生的威脅做出全球性迴應,其核心目標是實現與前工業化時期相比將全球溫度升幅控制在2℃以內,並爭取把溫度升幅限制在1.5℃。要達到這一目標,需要在土地、能源、工業、建築、交通和城市中實現“快速且具深遠影響的轉型”(聯合國政府間氣候變化專門委員會,2018)。到2030年,全球人爲二氧化碳淨排放量必須比2010年的水平減少約45%,到2050年左右實現清零的淨碳排放量目標。這意味着要麼徹底停止碳排放,要麼通過天然碳匯(例如,森林和海洋)或人工碳匯(例如,碳捕獲與儲存)將大氣中的碳清除掉。即使這樣大幅削減,在碳匯充分吸收和減少大氣中累積的碳儲量之前,氣溫也可能會暫時超過目標值。全球在控制碳排放,減緩氣候變化風險上仍任重道遠。(《世界經濟展望》,IMF,2020)

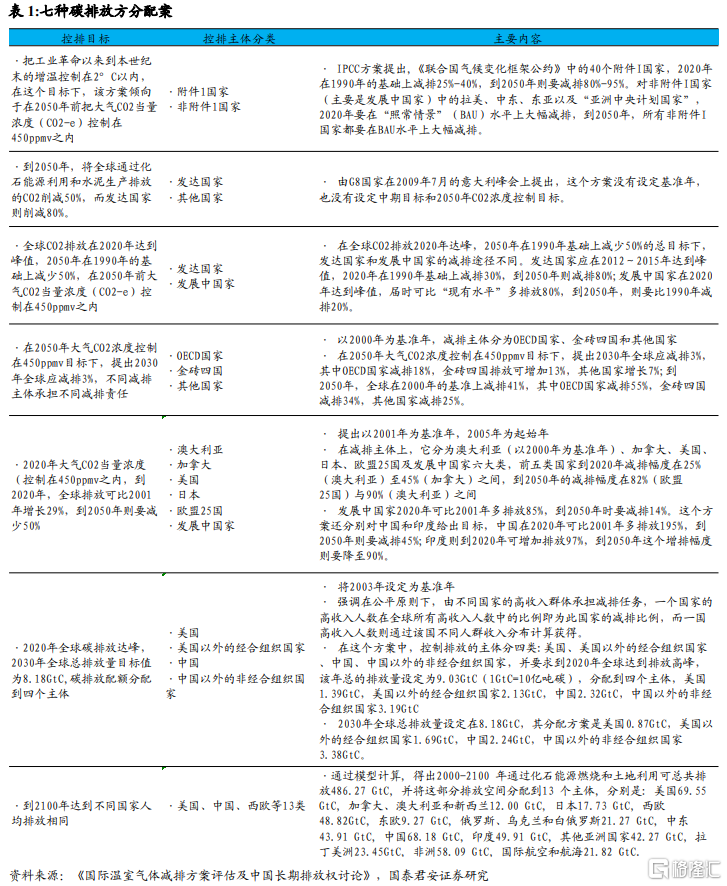

爲應對氣候變化,減排成爲世界共識。然而,碳排放與發展緊密相關,而各國發展階段不同,對歷史與當前及未來的碳排放需求不同,如何公平的分配各國碳排放額度,實現各國經濟可持續發展,是目前國際氣候談判爭論的焦點。目前國際上已有一些機構和學者提出一些碳排放分配的方案,但是對於不同分配方法,發達國家和發展中國家始終難以達成一致。碳排放額度的分配關乎各國的當下發展權益和未來的發展空間,本質上是“發展權”,因此碳排放權的公平分配問題至關重要。

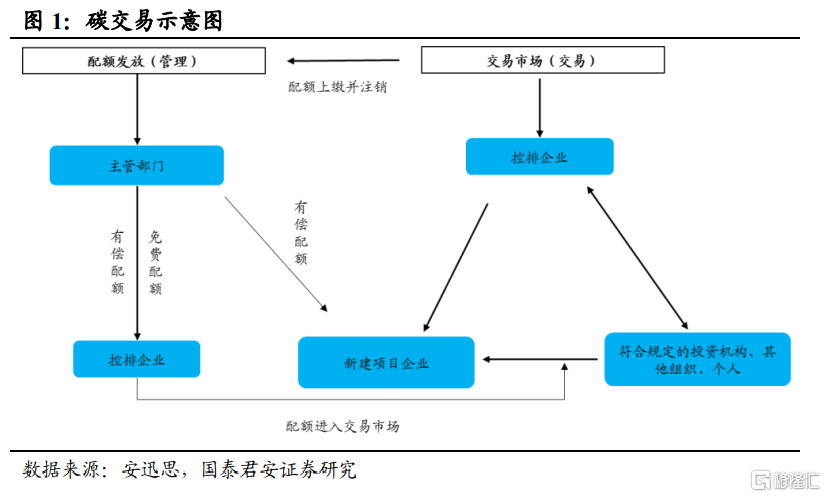

碳交易把碳排放權作爲一種商品,從而形成了碳排放權的交易,簡稱碳交易。政府設置一定時期的碳排放控制總量,再給排放者發放即配額或拍賣排放權額度,並賦予排放權額度的買賣自由。通過建立碳排放市場,激勵企業進行減排。碳交易市場作爲重要的減排基礎設施,其運行機制將深刻影響減排的進程及相關企業的經營,本文將對其做一個系統的梳理。

2. 中國碳交易的發展——從CDM機制到碳交易區域試點市場建立

2.1 中國碳排規模隨GDP同步增速,碳市場潛力大

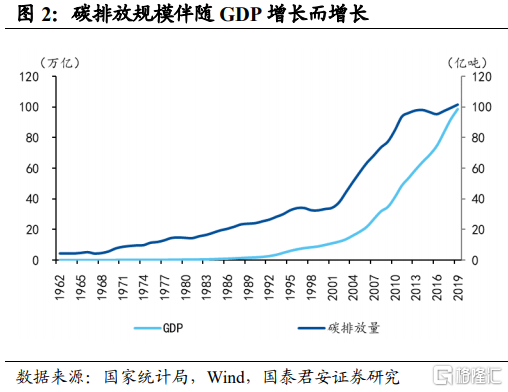

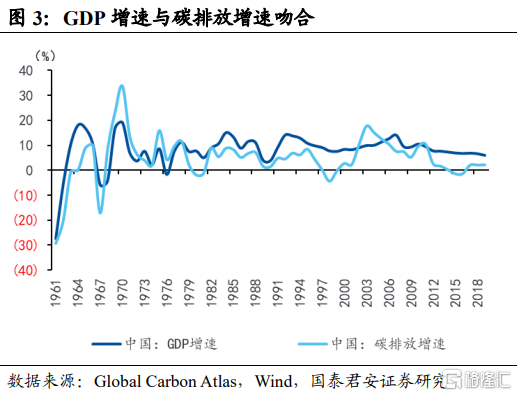

中國的碳排放規模2019年已經達到101.7億噸,碳排放規模隨GDP同步上升。據國家統計局數據,中國的碳排放規模從1962年的不足5億噸到2019年的101億噸,伴隨着經濟增速逐步擴張。

碳排放規模較大,中國碳排放市場的潛力巨大,並對經濟社會產生深刻影響。我們認爲碳交易對實體經濟的影響可以從三個角度進行分析。

1)碳交易將從成本端產生影響:碳市場通過碳排放權交易得到碳價信號,從而推升政策規制行業的價格,出於利潤最大化考慮,上遊部門會通過提價形式將成本轉移到產業鏈下遊的生產部門。下遊部門亦是如此,進而導致生產領域中一系列的價格連鎖反應;

2)碳交易會在需求端也會產生影響:生產者紛紛提價之後,消費者根據其需求價格彈性相應地調整對各部門產品的需求量,降低對於高碳部門的需求,從而實現需求結構的低碳化;

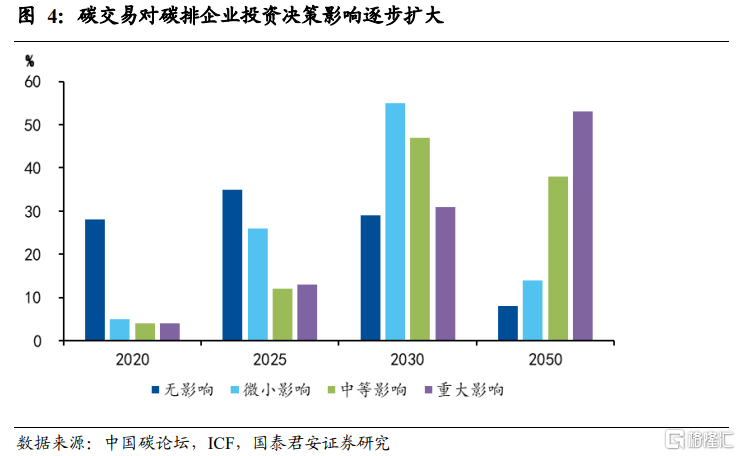

3)碳交易將倒逼技術變革:低碳化的需求選擇迫使生產者調整生產規模、優化生產技術,最終實現全行業整體層面的低碳生產。根據中國碳論壇調查顯示,中國主要碳排行業投資者碳交易概念逐步加深,對投資決策影響進一步擴大,預計到2050年影響力超過50%,說明碳交易未來逐步發揮重要作用,進一步推廣全國碳市場有益於實現“30·60”目標。

2.2 中國碳排放從“出口”到“內銷”的探索

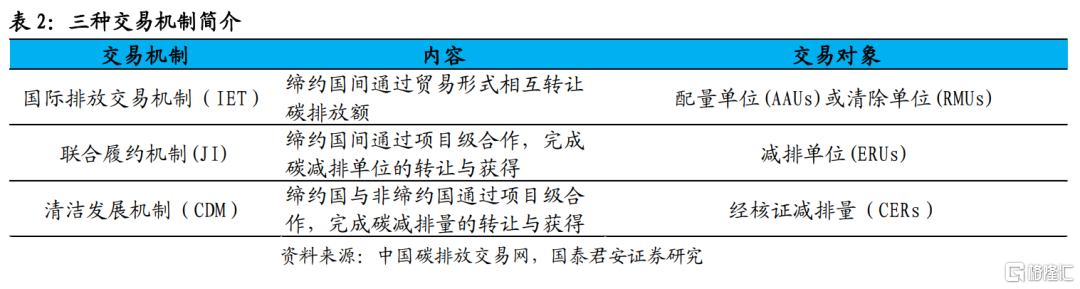

1992年,UNCED(United Nations Conference on Environment and Development,聯合國環境與發展大會)通過的《聯合國氣候變化框架公約》首次提出碳交易市場,1997年,全球149個國家地區聚集日本簽訂《京都協議書》,制定三種碳排放的交易機制,分別爲IET(International Emission Trade,國際排放貿易)、JI(Joint Implement,聯合履行機制)、CDM(Clean Development Mechanism, 清潔發展機制)。

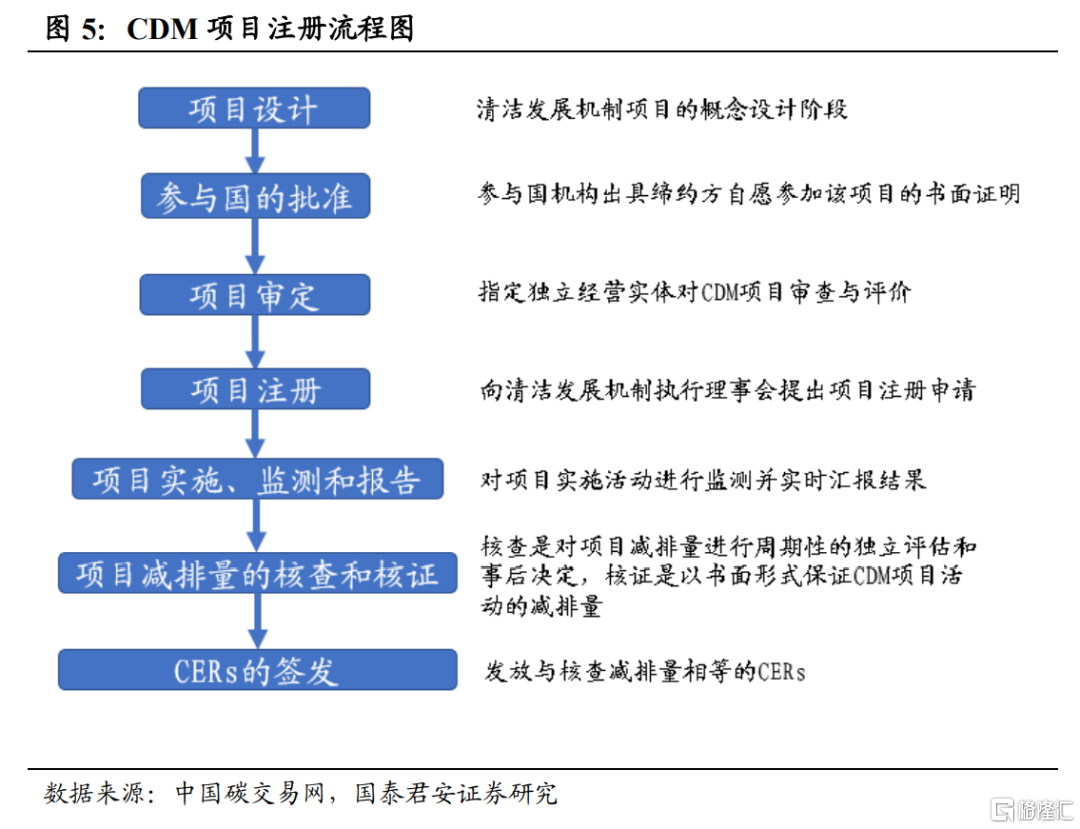

中國最早通過CDM機制參與國際碳交易,CDM機制使得中國與發達國家互惠互利。CDM機制允許經合組織成員國通過資助發展中國家實施項目,完成各成員國溫室氣體減排承諾,從而對其承諾排放量給予補充,使發展中國家的項目得到新的資金源,用於能源、工業、清潔生產技術等方面的可持續發展。通過該交易機制,發達國家獲得CERs(Certified Emmissions Reduction,排放減量權證),以降低履行聯合國氣候變化框架公約承諾的成本;而發展中國家則可以通過出售排放量份額獲取發展資金,實現共同的可持續發展。我國CDM項目的註冊主要分爲7個步驟:簡單來說包括項目設計、批準、審定、註冊、實施監測與報告、覈查核證。

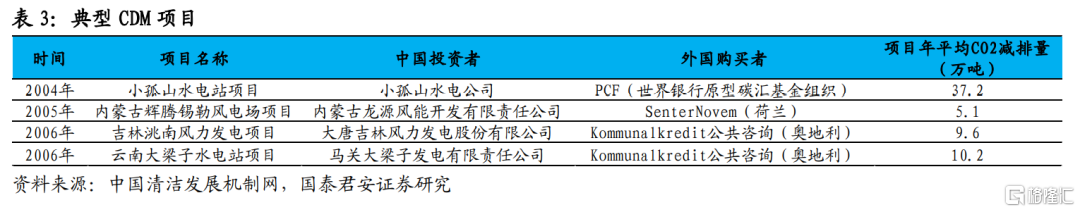

CDM項目數量2012年前增長迅猛,2013年起逐步下滑。據清華大學統計,2004至2006年有9.32億美元的外資被投入到小孤山水電站、內蒙古輝騰錫勒風電場、吉林洮南風電場、雲南大樑子水電站四個CDM項目發展中,以小孤山水電站爲例,該項目於2003年10月,委託清華大學能源環境經濟研究院編制了《小孤山水電站項目PCF項目概念設計書》,並向世界銀行原型碳匯基金組織申報。世行於2003年11月至2004年8月,先後四次派出項目考察團,經過評估,小孤山水電站預期年淨發電量3.6億KWh,每年產生CO2減排量32.73萬噸。2005年8月,國家發展和改革委員會根據《中國清潔發展機制項目運行管理暫行辦法》審覈同意參與該機制。隨後,市、省財政廳、省環保局等相關單位與世行簽訂協議,根據協定世行將以每噸4.5美元的價格收購小孤山水電站產生的CO2。從2006年—2016年10年時間,收購總量爲300萬噸,收購總價爲1350萬美元,摺合人民幣約1億元,世行每年將按照碳匯基金收購標準和指標驗收合格後,支付給小孤山水電站碳匯補助。

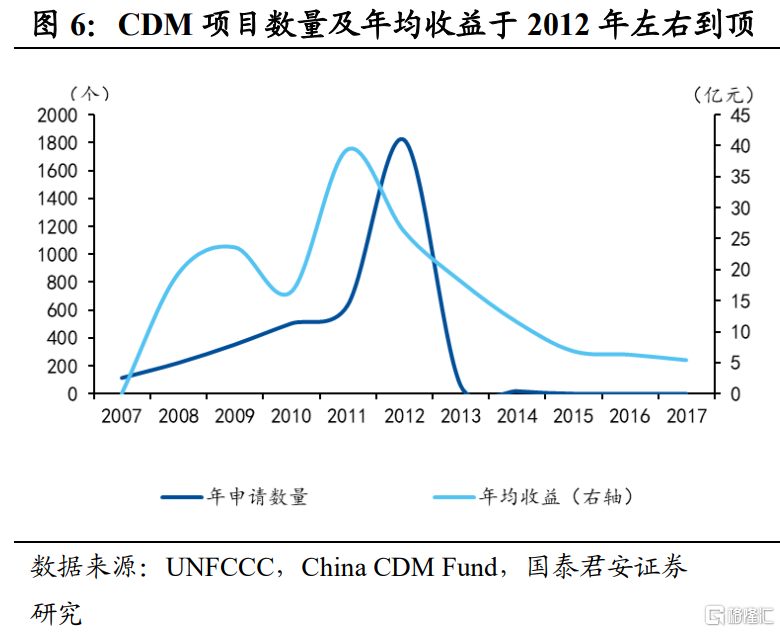

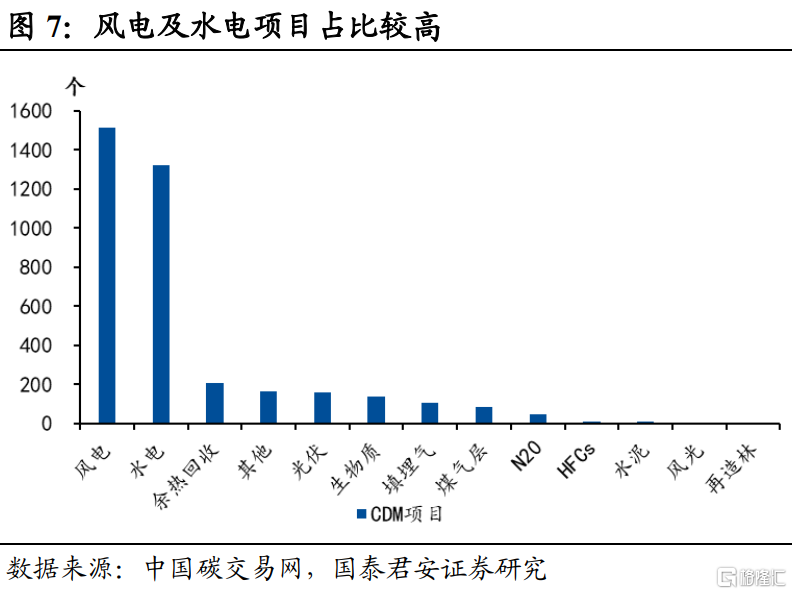

CDM自2007年起發展逐步成熟,數量及規模逐步攀至頂峯,到2012年頂峯時期年增長量達到1819個,2011年、2012年中國CDM基金會年均收益可達39.38、26.16億,而2013年因經濟危機影響及市場過飽和導致CDM項目數量大幅降低,2015年後CDM項目基本處於停滯期。截至2020年,全國3764個項目中,風電及水電項目分別爲1512和1322個,佔比分別爲40.17%和35.12%。

國際CDM項目陷入停滯期,催生國內碳市場發展。自2009年經濟危機後,歐盟等國的實體經濟受到衝擊,縮減生產,能耗降低,購買碳交易排放的需求也隨之降低,再加上國際市場CERs的大量簽發,市場供過於求,價格直線下降,市場活力低迷,規模逐漸萎縮,CDM機制逐步陷入停滯期,國內涉及CERs交易的清潔能源企業的收益也受到很大影響。同期國內碳市場開始試點,作爲CDM機制的演變。

國內碳市場建立,碳交易政策加緊實施。早在2011年年底,國務院印發了《“十二五”控制溫室氣體排放工作方案》,提出“探索建立碳排放交易市場”的要求,隨後發改委印發《關於開展碳排放權交易試點工作的通知》,批準北京、上海、天津等七省市開展碳交易試點工作。全國碳市場於2017年末正式啓動,國家發改委印發《全國碳排放權交易市場建設方案(發電行業)》以發電行業爲突破口率先啓動,把碳市場建設工作分爲三個階段:基礎建設期(2018年)、模擬運行期(2019年)、深化完善期(2020年)。

3. 國內區域試點運行現狀——免費分配爲主,CCER機制輔助,MRV體系保障

3.1 碳排放配額—從國家到省級到企業三級聯動,以免費配額爲主

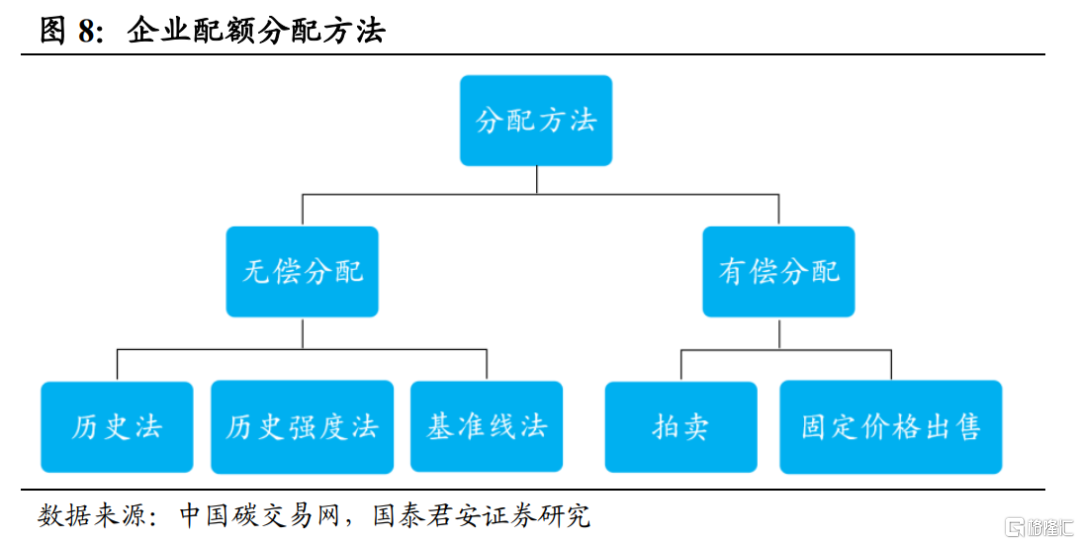

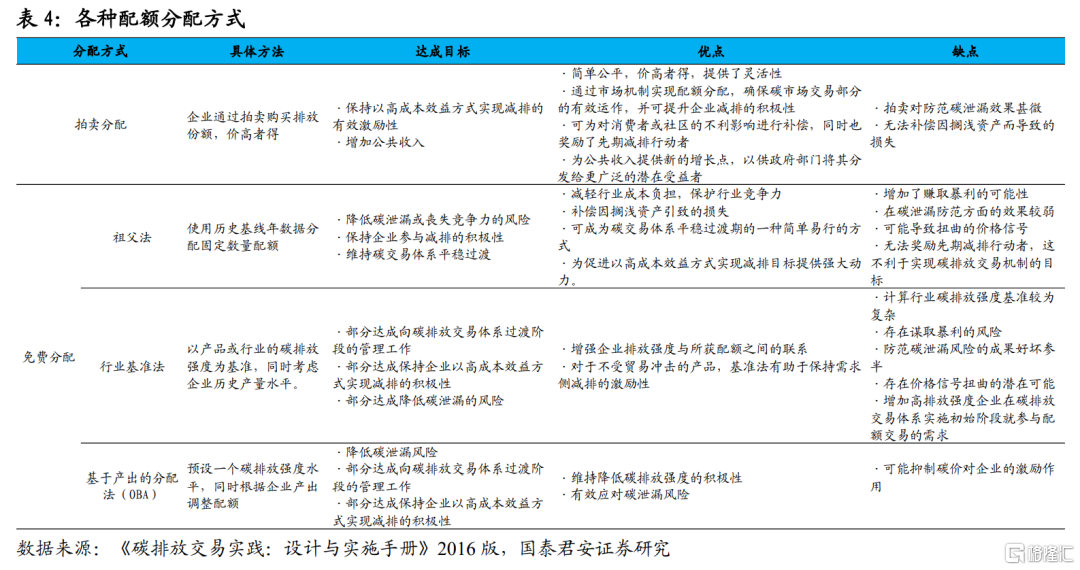

碳交易的形成,離不開碳排放配額。目前碳排放配額的具體分配方式有兩種,一種是免費分配,一種是拍賣分配,當前以免費爲主。拍賣方式即企業通過拍賣購買排放份額,價高者得。免費分配方式繼續細分又有三種方法:祖父法、行業基準法、基於產出的分配法(OBA)。

免費分配的三種方法主要區別是在按比例分配碳排放配額時的參照不同。祖父法使用歷史基線年數據分配固定配額,而行業基準法以產品或行業的碳排放強度爲基準,同時對企業歷史產業水平也加以考慮。基於產出的分配法則預設一個碳排放強度水平,同時根據企業的產出調整具體的配額。

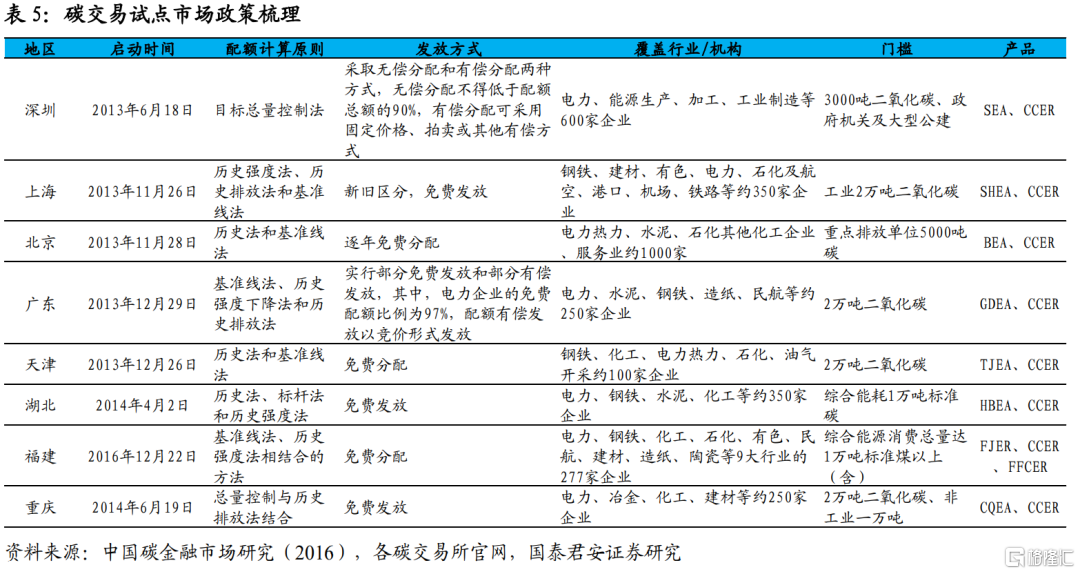

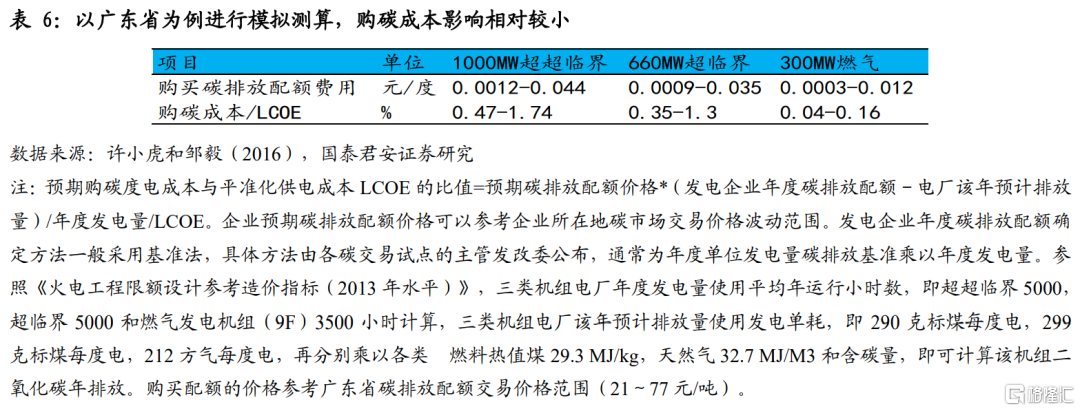

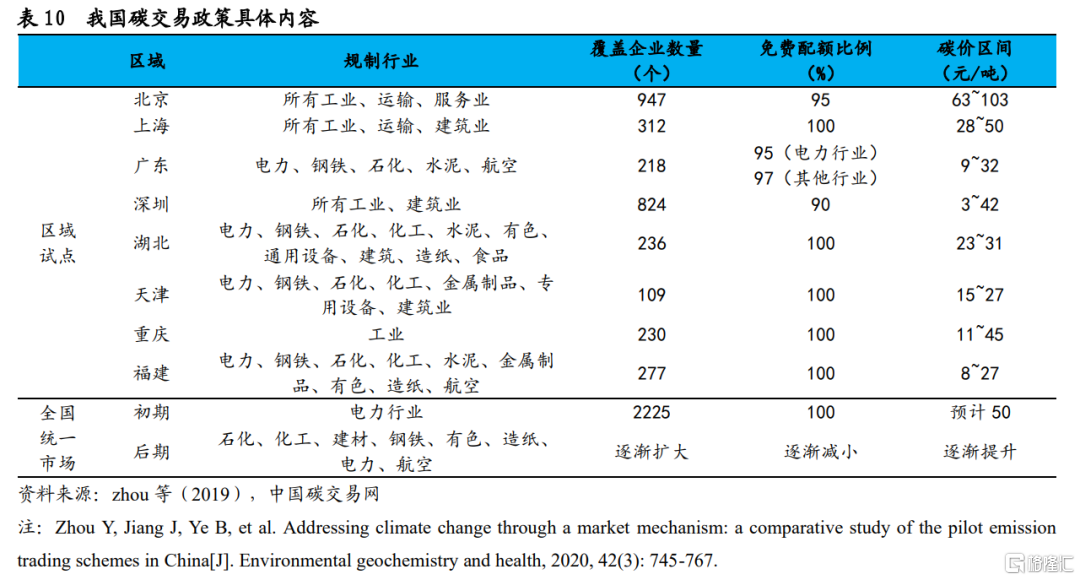

深圳及廣東碳交易開市最早,發展較爲成熟,已從免費配額逐步過渡到有償配額,有償配額佔比分別有10%及3%,其餘省市配額都採取免費發放。從覆蓋行業看,主要覆蓋行業包括電力、鋼材、化工等高碳排行業,而從配額量看,廣東及湖北配額量較高。以廣東省爲例,按照不同發電機組測算的碳成本佔平準化供電成本LCOE(平準化供電成本LCOE=折現後生命週期總成本/生命週期總發電量,是測算髮電成本的標準化做法)的比例則較低,購碳對發電企業的影響比較小,成本提升或在0.1-1.7個百分點。

3.2 短期以免費配額推動試點開展,拍賣配額更有激勵作用

免費配額短期有利,長期來看影響控排企業減排能力。免費配額是碳市場運行初期許多國家碳市場採取的分配方式,與配額有償分配的拍賣方式相比,免費分配法降低了控排企業參與碳市場的初始費用,並能提供一些補貼,激勵企業參與,減少了碳交易市場建設阻力,有助於碳市場政策落實及推行。但長期來看,免費分配方式的弊端將逐漸顯現,控排企業在免費配額的基礎上減排壓力不大,一旦免費配額及補貼消失,控排企業將沒有動力繼續參與碳市場,只會受履約驅動而進行碳減排行爲。此外,長期的政府補貼還增加了控排企業向政府尋租的空間,尋租行爲通過改變初始配額分配總量和結構,影響碳交易流動性和有效性,免費配額分配方式並不能使碳市場達到最優的資源配置。

而配額有償分配的拍賣方式具有更高的市場效率,提高配額拍賣比重,能夠減少控排企業尋租情況,營造公平的碳交易環境,並且能夠發揮碳市場價格機制,提高資源利用率,最終提高碳市場有效性。拍賣分配價高者得的原則簡單公平,爲各行業碳排放額度提供了靈活性,而前期已經開始加大對減排的技術投資與改良的企業需要拍賣的額度少於其他企業,達到獎勵先期減排行動者的目的。同時碳交易爲公共收入提供新的增長點,政府部門可以將其投資於技術創新或者以綠色補貼的方式分發給受影響較大的行業和地區,支持其進行減排。

3.3 CCER機制作爲配額及碳交易市場的補充,仍有待市場完善

2015年,我國建立自願減排機制,以CCER(China Certified Emission Reduction,核證自願減排量)爲交易產品,成爲相關企業參與碳排放市場的新機制。此產品類似於國際上的CERs,區別在於一是由國家發改委簽發,二是隻在國內碳市場交易。對於需要配額的企業可以使用CCER進行抵消。CCER可以豐富交易總類,提升市場流動性,也是價格發現的助推器,反映自願減排項目平均減排成本。CCER具有向配額價高的碳市場流動的趨勢,拉高碳配額最低價,拉低配額最高價,助推價格發現。此外,也可以爲清潔能源如光伏等提供市場化的補助,助推相關有利於減排的項目的發展。

根據中國“自願減排交易信息平臺”信息顯示,截至2020年4月1日,主管部門公示審定的CCER項目累計達到2871個,備案項目861個,合計備案減排量達5283萬噸,這些項目的領域基本涵蓋了所有聯合國清潔發展機制方法學的範圍,主要集中在可再生能源(風電、光伏、水電等)、廢物處(垃圾焚燒、垃圾填埋)、生物質發電、避免甲烷排放(沼氣回收)等領域。

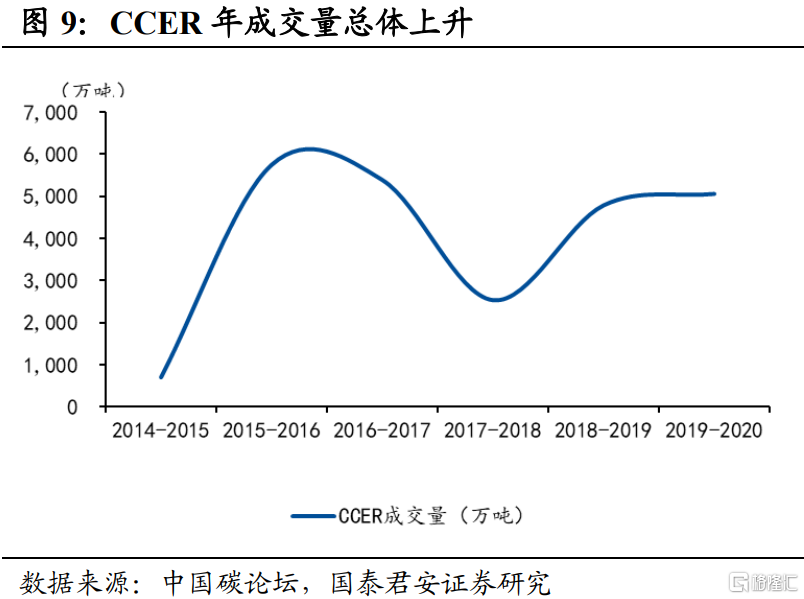

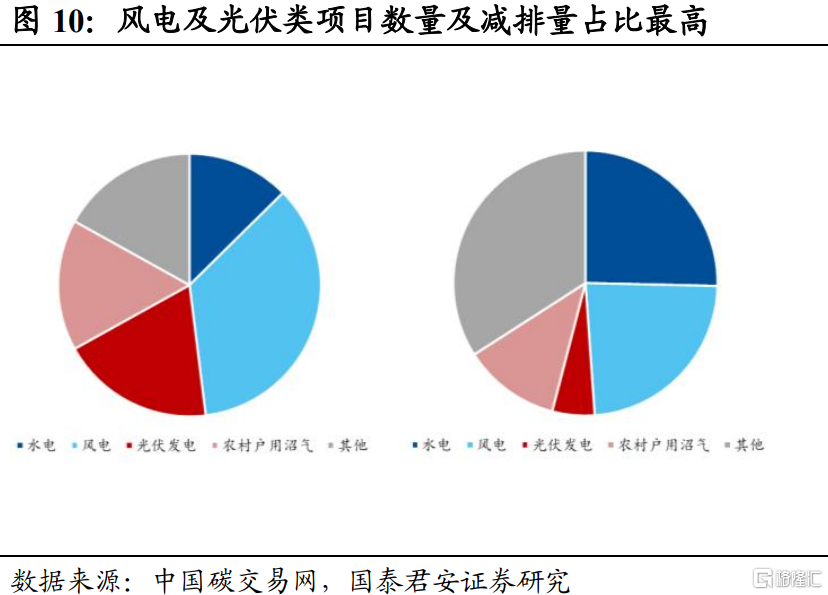

CCER年成交量總體上升,風電及光伏數量佔比高。爲完善碳排放權交易體系,豐富碳交易履約主體的履約方式,鼓勵自願減排,各試點碳市場均引入CCER機制。2017年,由於國家對CCER相關政策的審覈,導致2017-2018年度的交易量降低,2018年5月恢復後,交易量重新回升。截至2020年10月30日,自願減排量共計2.56億噸。已獲得減排量備案的CCER項目中,風電和光伏項目數量最多,分別爲90和48個,佔比分別爲35.43%和18.90%,減排量排名最高,分別爲1342和1246萬噸,佔比分別爲25.35%和23.54%。

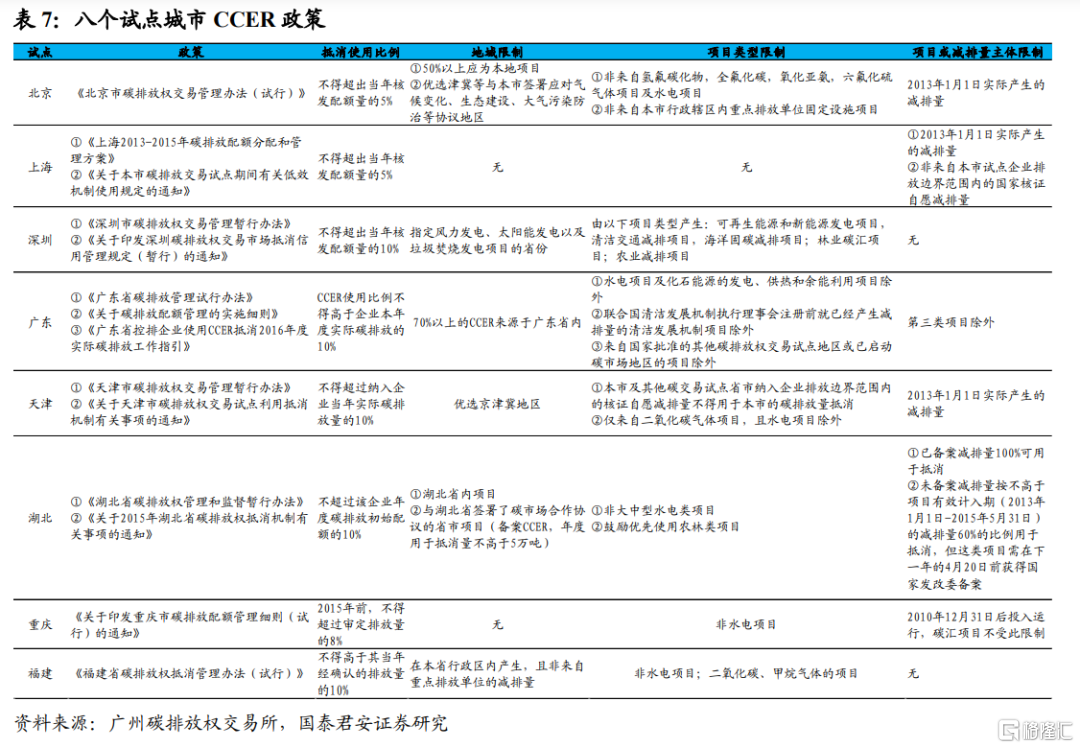

各試點抵消比例大多在5%~10%之間,與企業減排成本及積極性有關。從國內外碳交易實況來看,自願減排量的成交價格往往低於配額價格,因對於自願減排企業而言,自願減排量是基於其行業和技術優勢而獲得的生產“副產品”,成本低。由此,如果政府規定的抵消比例過高,那麼企業就偏向於購買CCER以抵消其超額排放,從而減排的積極性就會降低;如果抵消比例過低,那麼企業就要購買高價配額或者加大減排,從而企業減排成本或壓力更大,綜合考慮,5%~10%爲合適比例。分試點城市看,北京、上海試點CCER抵消使用比例不得超過當年核發配額量的5%;深圳不得超出當年核發配量的10%,廣東、天津不得超過企業本年度實際碳排放量的10%,湖北不得超過該企業年度碳排放初始配額的10%,重慶不得超過審定排放量的8%,福建不得高於其當年經確認的排放量的10%。

由於需求有限,CCER機制對自願減排企業的收入貢獻小,考慮成本因素則利潤貢獻更低,2017年發改委已經暫停新增CCER項目的審覈。按照當前試點市場的碳排放價格的25元左右的均價計算,以2019-2020年度CCER成交量5050萬噸計算,則整體收益在12.6億元。而參與自願減排並非沒有成本。由於CCER脫胎於國際的CDM,也需要進行項目的備案、審覈以及尋找買方等,單個項目的費用或超過10萬。更爲關鍵的是,由於當前我國的碳交易市場需求總體有限,CCER交易市場爲買方市場,且存在諸如項目的地域以及類型限制等,供給過多無法消納,2017年3月,國家發改委發佈公告,宣佈暫停有關CCER方法學、項目、減排量、審定與核證機構、交易機構備案的申請,待《溫室氣體自願減排交易管理暫行辦法》修訂完成併發布後,再依據新辦法受理。因此,CCER機制對新能源爲主的行業發揮貢獻還需要我國碳市場的進一步發展。

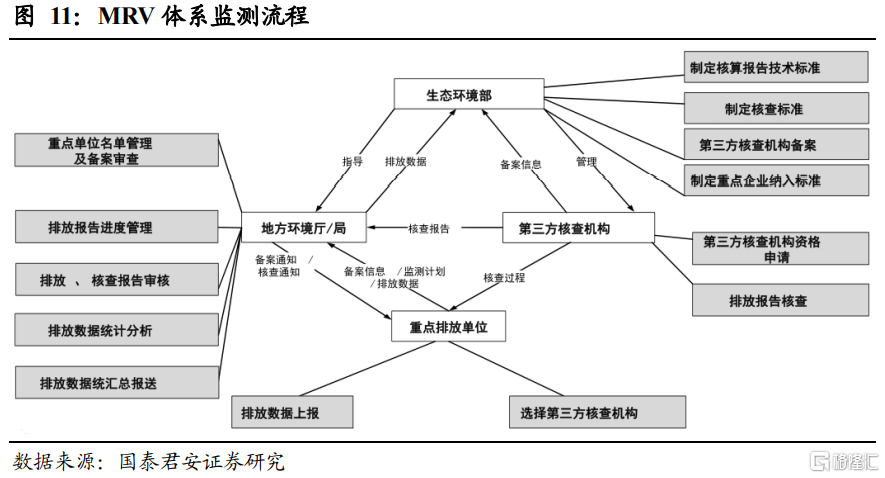

3.4 運行保障體系——MRV監測體系,碳交易機制的保障體希

MRV監測體系(Monitoring,Reporting,Verfication)是指碳排放的量化與數據質量保證的過程,是碳交易機制建設運營的基本要素,是碳交易體系對數據控制的關鍵環節,是配額分配、交易的基礎。

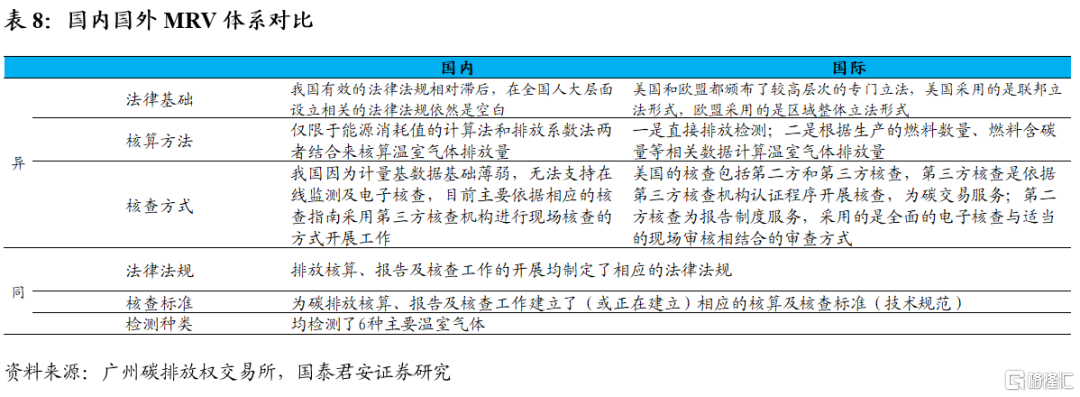

當前國內MRV體系目前有所欠缺。我國目前MRV體系在法律上、覈算方法上、覈查方式上相比國外尤其美國都有所欠缺。如我國有效的法律法規相對滯後,在全國人大層面設立相關的法律法規依然是空白。覈查方式上,我國因爲計量基數據基礎薄弱,無法支持在線監測及電子覈查,目前主要依據相應的覈查指南採用第三方覈查機構進行現場核查的方式開展工作。另外,各行業指南還未達到一致,導致很多企業不清楚明晰具體覈查情況,實測基礎也較爲薄弱。而歐洲碳排放市場中排放配額直接分配到相關排放設施,各排放設施的企業主體採取減排、購買或出售排放配額等措施,確保該排放設施的溫室氣體排放量不超過其配額。而且採取全面的電子覈查與適當的現場審覈相集合的審查方式,更加高效。

3.5 區域試點市場運行受政策影響大

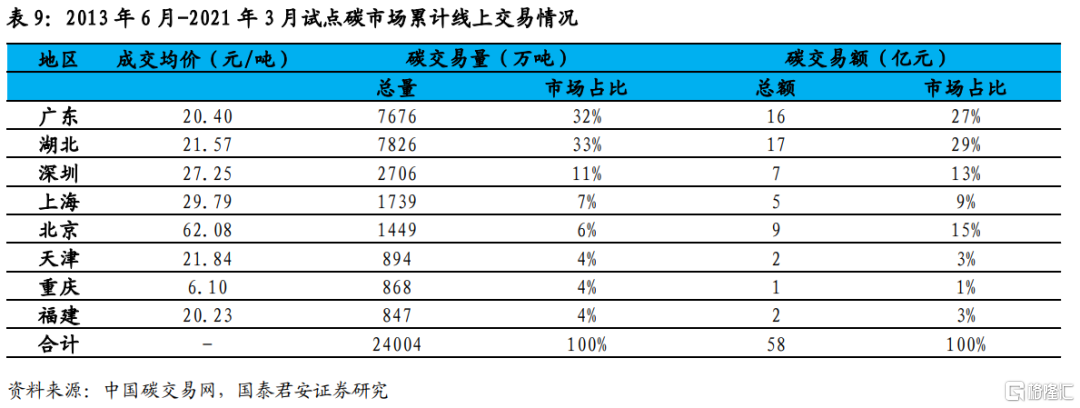

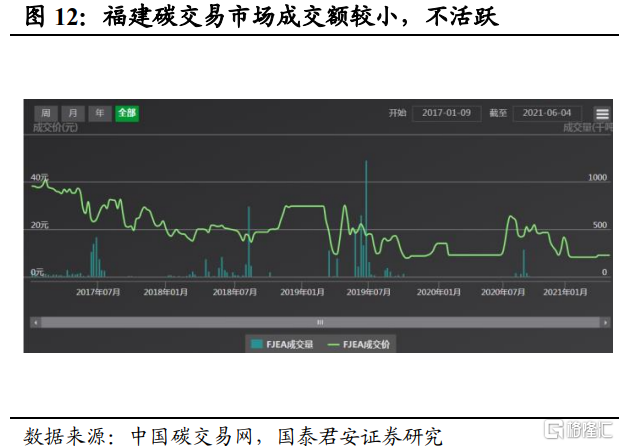

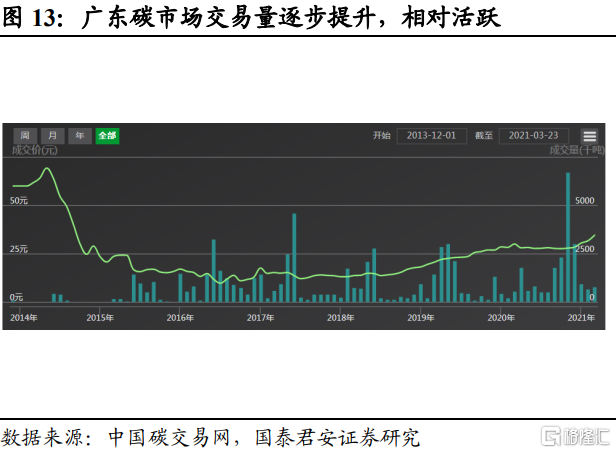

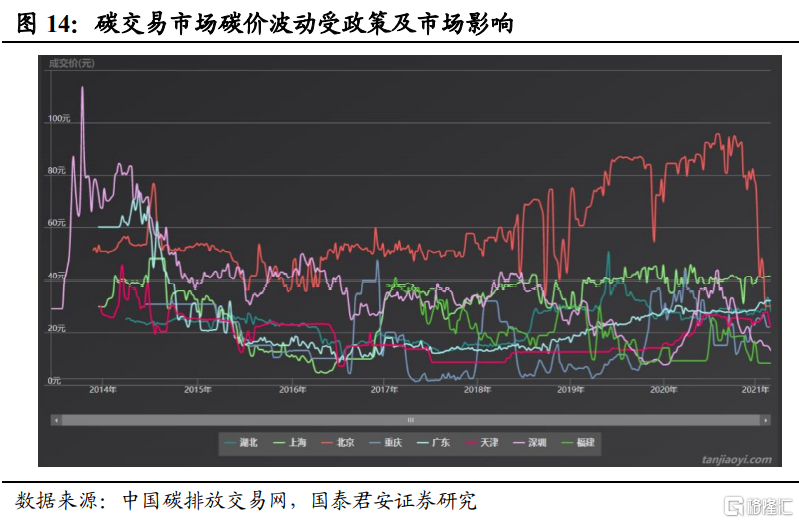

北京、上海、深圳碳均價位前列,原因在於懲罰力度較大。2013年6月18日,深圳試點在全國8家試點省市中率先啓動交易,此後,北京、上海等省市陸續啓動。據中國碳交易網數據,2013年6月18日至2021年3月1日,碳交易總量爲2.4億噸,交易額爲58億元。其中,北京成交均價排在第一,爲62.08元/噸,其後是上海和深圳,分別爲29.79元/噸、27.25元/噸,其餘碳市場交易價格基本在20元/噸左右。北京市對於違約企業的懲罰力度相對比較大,會對未履約企業的超額部分處以市場均價(前6個月的成交均價)3- 5倍罰款。因此相較來說北京地區的企業對於碳排放配額需求也較大。深圳和上海也有類似的處罰規定。交易量方面,湖北及廣東排名靠前,交易量分別爲7826萬噸、7678萬噸,市場佔比分別爲33%、32%,天津、重慶、福建交易量靠後,不足1000萬噸。碳交易額方面,廣東、湖北成交總額突破10億元,分別爲16和17億元,北京因成交均價高導致總額高,也達到了9億元。市場交易活躍度方面,部分市場全年僅有個別交易日有成交記錄且即使有成交也成交量極小,甚至只有1噸,交易的高峯期一般出現在履約期前後,價格和成交量都波動較大。

各試點碳市場日成交均價波動情況較大,在於碳市場易受政策調控及市場供求影響。據《2020年中國碳價調查報告》統計,政策因素與市場因素分別佔碳價影響因素的75%及25%,政策因素中配額分配量及價格調控爲主要影響因子,市場因素中供求關係變化波動爲主要影響因子。據中國碳排放交易網,深圳、廣東碳市場受到最早開市影響,市場火熱,初期價格高,峯值分別約爲120元/噸與70元/噸,隨後市場逐步穩定下降。上海碳市場成交均價變化較大,2013-2016年價格總體呈下降趨勢,2016年成交均價最低時低於5元/噸,主要原因在於2015年部分企業違規後對資產進行處置,大量拋售碳配額,引發碳價降低。2017-2020年價格逐漸回升。北京碳市場日成交均價於2020年前處於上升水平,最高接近100元/噸。天津、重慶、福建、湖北價格在20元/噸處浮動,目前未形成規模。

4. 未來全國碳排放市場展望

4.1 從區域試點到全國統一市場

已有的區域試點將和全國碳市場並存,未來逐漸過渡,不再建設新的地方性碳市場。2020年12月30日,生態環境部發布《2019-2020年全國碳排放權交易配額總量設定與分配實施方案(發電行業)》,將發電行業納入全國碳排放交易市場。2021年 1月5日,國家生態環境部正式發佈《碳排放權交易管理辦法(試行)》,對全國碳排放權交易及相關活動進行了規定,全國碳排放交易將正式實行。全國碳排放交易體系啓動後,碳市場的工作重心已由試點示範轉向共同建設全國統一市場。但是碳交易試點地區要通過繼續深化試點工作,進一步完善試點碳市場制度設計,總結梳理試點經驗,在保持試點碳市場穩定運行的基礎上,在條件成熟後逐步向全國市場進行過渡,不再建設新的地方性碳市場。同時,在全國碳市場正式實施以後,參與全國碳市場的重點排放單位,不重複參與相關省(市)碳排放權交易試點市場的排放配額分配和清繳等活動。

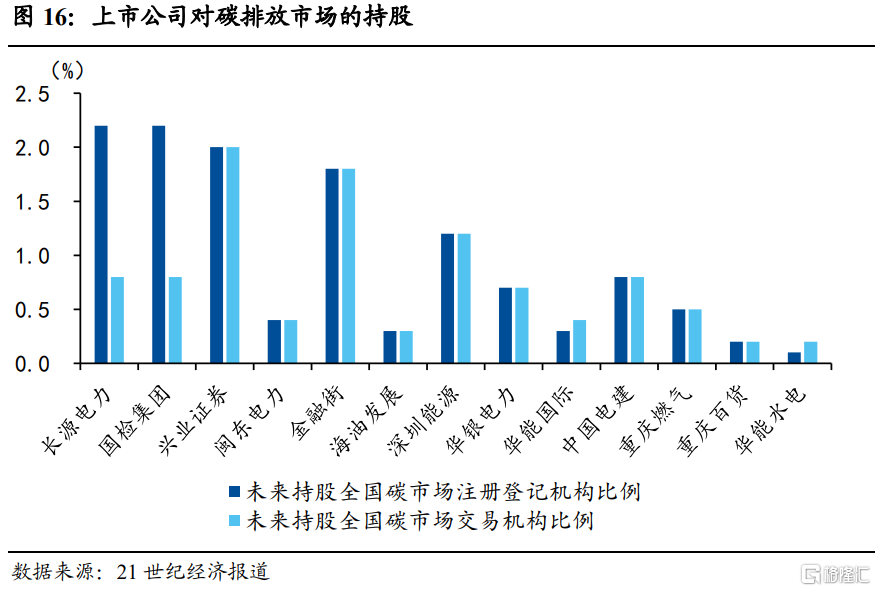

全國碳市場的建立主要由兩大系統支撐,分別負責註冊登記和交易。全國碳排放權交易市場的建設採用了創新型的“雙城”模式——上海聯合產權交易所負責交易,湖北碳排放權交易中心負責註冊登記。其中,全國碳交易註冊登記系統由湖北省人民政府指定的實施機構持有24%的股份,其他8省市人民政府指定的實施機構則平均各自持有其9.5%的股份。全國碳排放權交易系統則由上海市人民政府指定的實施機構持有24%的股份,其他8省市的實施機構各持有9.5%的股份。這一股權結構充分體現了“確保資金的國有屬性和公益屬性”的考慮,且由地方政府與其他8個時點省市共同出資聯合建設。這也進一步表明了未來地方試點市場與全國市場融合的趨勢。此外,根據21世紀經濟報道記者統計,至少有13家上市公司持有地方碳排放權交易所股權,因此這些公司未來也將在全國碳交易機構中持有股權。這一股權關係凸顯了這些上市公司與碳排放有較大相關性。

4.2 以發電行業爲突破口,逐步拓展覆蓋高耗能行業

全國碳市場將以發電行業爲突破口,分階段、有步驟地逐步推進碳市場建設。首先是發電行業的數據基礎比較好,產品相對比較單一,主要是熱、電兩類,而且數據計量設備比較完備,管理比較規範,這使得覈查覈實和配額分配比較簡便易行。其次,發電行業排放量很大。根據排放量每年2.6萬噸二氧化碳當量的準入門檻,發電行業納入企業達到2225多家,碳排放總量達到40多億噸。如果啓動交易的話,這個規模遠遠超過世界上正在運行的任何一個碳市場。

電力行業存在碳價傳導不暢的問題,碳達峯和碳中和目標下全國碳市場的規制行業納入範圍有望迅速擴大。全國碳市場納入的首批發電行業雖然排放體量較大,但是由於電力行業內部的同質性較高,同時電力價格仍然存在政府管制的情況,所以無論是從電力行業內部的企業結構優化,還是通過電價傳導實現產業結構低碳轉型都存在一定的制約。因此,預計在“十四五”期間,有色、建材、鋼鐵、化工、造紙等高耗能行業都有望納入全國碳市場。

4.3 全國市場短期影響有限,長期將逐步提高碳交易成本,助力我國碳中和目標

短期看,由於政策力求平穩過渡且區域市場與全國市場並存,對碳交易市場影響不大,主要提高合規成本。結合中國電力發展趨勢和全國碳市場建設規劃,我們認爲全國碳市場短期內對電力行業和企業影響有限,主要體現在合規成本上升。全國碳交易機制明確對未履約企業實施罰款措施,加大碳市場數量規制的強制力。重點排放單位未按時履行配額清繳義務的,由生產經營場所所在地省級生態環境主管部門責令其履行排放配額清繳義務,並處以2萬元以上3萬元以下的罰款;逾期仍不履行排放配額清繳義務的,對欠繳部分,由生產經營場所所在地省級生態環境主管部門在對其進行下一年度排放配額分配時等量覈減。

免費配額發放形式難以激發企業的減排積極性,政府將逐漸減少免費配額佔比。同時將設置相對嚴格的總配額,增加碳資源的稀缺性,逐漸提升碳價以增加碳市場的實施效果。全國碳市場的總額度目前還未正式公佈,但是根據區域試點的情況來看,我們認爲總額度設置的相對較爲寬鬆,碳資源的稀缺性難以保證。短期來看,可能會面臨兩個問題:

一是寬鬆的總額度導致交易量太低、市場不夠活躍,從而碳資源的市場化屬性就不太明顯,此時碳價容易被操縱,難以釋放真實的碳價信號。總額度寬鬆是延續試點時期的運行特點,以便實現平穩過渡;另一方面,國際經驗也體現出減排力度是逐步加大的特點。此外,由於我國電力價格還是以政府定價爲主,難以向消費者轉移碳價且電力行業對整個經濟運行的影響較大,因此也不具備承擔過高碳成本的基礎。在此背景下,總額度仍將偏寬鬆,導致碳市場運行效率或偏低。

二是碳資源的稀缺性不足導致過低的碳價,我國目前區域試點的平均碳價在50元/噸左右,而歐盟在2020年的碳價已經達到250元/噸,根據相關學者的研究(Lin和Jia,2019),目前的碳價水平遠不足以實現我國碳達峯和碳中和的宏偉目標,對減排和綠色科技的發展的激勵不足。我們認爲全國碳市場的碳價將以50元/噸作爲起點,未來有可能逐步向國外碳市場的碳價水平靠攏。

因此,中期來看,隨着納入碳交易市場的高耗能行業越來越多和免費的碳配額逐漸收緊,火電企業發電成本會有所擡升。長期來看,一方面隨着碳交易市場不斷成熟,高耗能行業的成本壓力會逐漸增大,另一方面由於碳排放的成本壓力,將推動各行業的技術變革和提升,降低碳排放量。

5. 風險提示

全國市場的推進不及預期、碳排放市場的投機問題氾濫、監管和懲罰措施不到位。