3月31日港股盤後,浦林成山公佈了2020年業績。

數據顯示,2020年全年公司實現營收約為62.8億元,同比增長約12.4%;毛利約14.0億元,同比增長約30.3%;淨利潤約為6.0億元,同比增長約26.1%。擬派發末期股息税前0.2港元/股。

整體可見,在疫情“風暴”後,公司的經營業績在下半年已有明顯改善。翌日,浦林成山股價翻紅並一路上行,當日收盤大漲超6%。以管窺豹,浦林成山作為透視整個輪胎業變化的窗口,其業績的顯著改善,也反映出整個輪胎業加速復甦的全貌。

(來源:富途牛牛)

整體需求邊際改善顯著,盈利分化加劇

實際上,全球輪胎市場的需求在去年下半年已恢復至疫前水平。根據西部證券披露的報吿數據顯示,2020年全球輪胎總銷量達15.77億條,同比下滑11.7%,但下半年已回升至9.06億條,環比增長35%,與2019年同期基本持平。

(來源:西部證券)

在整體需求復甦背景下,我國由於防疫成效上領先於全球其他國家,經濟率先重啟,復甦進度更是引領全球市場。數據顯示,2020年中國市場輪胎銷量約3.2億條,同比僅下滑3.4%,遠強於大盤,並且與歐洲、北美市場分別13.2%和11.2%的下滑幅度對比還是非常鮮明的。

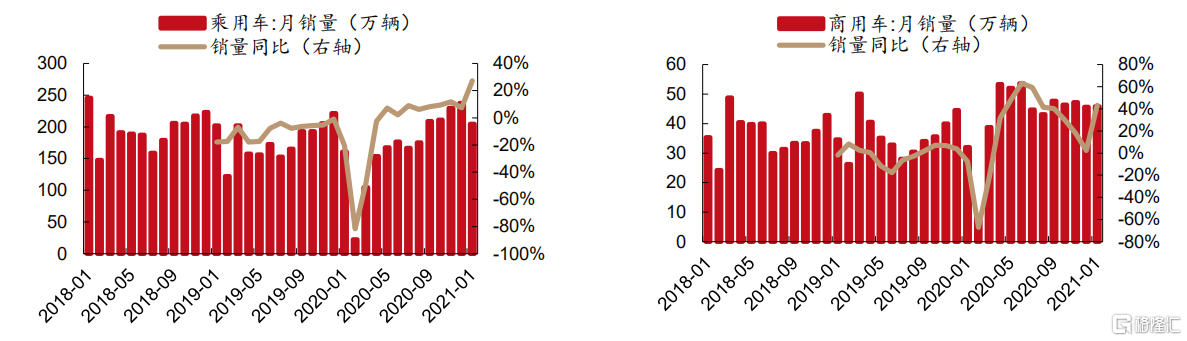

而國內輪胎市場之所以能快速復甦,最直接在於下游汽車消費的持續回暖,同時國內龐大的汽車保有量也保證了替換市場的需求。

2018-2021年乘用車月銷量及同比變化 2018-2021年商用車銷量月銷量及同比變化

(來源:西部證券)

同時,特別值得關注的是,經過疫情之後,輪胎業的盈利分化格局進一步凸顯,重點體現在國內與國外市場、頭部與中小廠商這兩個維度。

去年三季度,國內輪胎龍頭業績上漲明顯,市佔率提升顯著,部分中國輪胎企業大陸業務盈利回升的同時,海外工廠盈利大增。

而反觀海外輪胎巨頭,儘管全年在營收方面有明顯收窄,但盈利“縮水”仍然嚴重。以普利司通、米其林、固特異、馬牌等8家海外公司為例統計,在營收方面,2020年同比下滑平均幅度從上半年的22%收窄至全年的2.5%;但在盈利方面,呈“兩極”格局,具體如下圖。

世界主要輪胎企業2020年淨利潤及同比變化(原始貨幣)

(來源:方正證券)

實際上,早在近兩年這種分化局面就已開始出現,疫情只是起到了“加速劑”的作用。而造成這一局面的核心原因可以歸結為兩方面:

一方面,國內輪胎品牌相比海外老牌,在人力成本及運輸成本等方面存在明顯優勢,產品具備更顯著的性價比,隨國內龍頭出海建廠,對海外替換市場企業的份額形成擠壓,全球市佔率持續上升。

全球輪胎頭部企業市佔率下降趨勢明顯

(來源:西部證券)

據統計,在2019年的75強輪胎企業中,中國輪胎企業佔據34席(含台灣5家),總銷售額達311.09億美元,約佔全球總體銷售額的18.67%,相較2000年的全球市佔率5.18%大幅提高。

另一方面,輪胎消費大尺寸化趨勢加劇,尤其在乘用車市場,伴隨產品結構的轉變,價格上漲,推動毛利率不斷提升。

因此,儘管近兩年全球傳統汽車產銷量下行階段,但伴隨龐大保有量下的替換市場增長空間仍不容小覷。隨着國內頭部海外產能逐步釋放,加之疫情加速行業落後產能出清,將實現對海外及國內市場份額的雙線收割。同時,由於當前汽車產業正加速步入全面電動化時代,我國作為主戰場,有彎道超車的潛力(產業配套及市場潛力)以及戰略需要,意味着國內輪胎龍頭將面臨配套市場的新一輪增長機會。

目前,國內頭部的輪胎上市廠商集中於A股,而浦林成山是現時國內唯一一家港股上市的輪胎企業,市場關注度明顯不夠,成為其長期處於估值窪地的重要原因之一。

去年至今,國內頭部輪胎上市公司,比如賽輪、玲瓏、森麒麟等都實現了不錯的漲幅,尤其是在今年初,在經過一輪調整後,當前,A股輪胎板塊的PE(TTM)均值在32x左右,而浦林成山只有不到8x,加之去年10月中旬,內地資金南下大幅流入港股,AH價差也在持續收斂,估值吸引力更加凸顯。

A股輪胎上市企業近一年來的漲幅(%)

(來源:WIND)

銷量增速遠超大盤,國內配套市場增長亮眼

既然瞭解了國內輪胎業未來的機會與核心邏輯,不妨再來拆解下浦林成山的這份年報,看看其去年經營的成色究竟如何?

首先,從整體銷量來看,2020年全年浦林成山銷售輪胎1510萬條,同比增長約22.4%,遠跑贏國內大盤。

其中,全鋼子午線輪胎銷售639.1萬條,同比增長21.6%,半鋼子午線輪胎銷售809.5萬條,同比增幅達27.4%,斜交輪胎銷售61.5萬條,分別佔總收入的75.2%、22.0%及2.8%。

相應地,報吿期內,全鋼胎收入47.25億元(人民幣,單位下同),同比增長11.1%,佔比達75.2%;半鋼胎收入13.81億元,同比增幅達22.9%,佔比22.0%;斜交輪胎收入1.78億元,佔比2.8%。

再來看下渠道營收結構變化,浦林成山現時擁有着覆蓋主要輪胎市場的成熟且全面的銷售網絡,目前主要包括三個渠道:經銷(國內+海外)、配套(主機廠)、貼牌。

由於原材料價格下降,導致售價下調,國內經銷商渠道的營業收入約為19.47億元,同比下降約6.5%;而相對來説,國內配套市場增長倒是亮眼不少。受益於2020年第二季度後國內汽車製造商需求的迅速復甦,汽車製造商渠道的銷量同比增幅顯著,實現營業收入為17.48億元,較2019年的約12.22億元增加約43.0%,且全年共與30多家汽車製造商進行了45個配套項目的合作,為後續的替換市場發力奠定基礎。目前,國內銷量前十名商用車主機廠已全部進入浦林成山配套體系。

海外市場方面,儘管受全球疫情衝擊,產業鏈受阻,但上半年依舊實現了銷量的逆勢增長,而下半年,國際供應鏈加速向中國市場轉移,來自海外的訂單持續增加。與此同時,浦林成山加強了對受疫情影響較小地區的海外市場開發,全力開拓新客户。數據顯示,期內新開發海外經銷商32家,營收較去年同期增長約25.9%達23.60億元。

盈利水平創歷史新高,維持穩定派息

儘管去年開局不利,但浦林成山的基本盤依舊穩固,體量(營收和銷量)和質量在全年都實現了明顯的增長,實屬難得。其中,毛利及淨利的增幅明顯超越營收,表明盈利能力提升顯著,且多項相關指標的水平創歷史新高。

如下圖,其中,毛利率由2019年的19.2%提升3.1個百分點至22.3%;淨利潤率亦由2019年的8.6%提升了1個百分點至2020年的9.6%,同時ROE亦回升至16.8%。

年報指出,毛利率提升主要得益於內部運營效率的提升及原材料價格下降。

另外,到2020年12月末,公司的資產負債率有所上升,這主要由2019年的41.4%提升了8.1個百分點達2020年的49.5%,年報指出,這主要是由於Prinx Thailand與浦林成山山東的擴產項目開支。

對於投資者來説,浦林成山不僅是績優股,還是一隻穩定派息股,上市以來持續現金分紅,且派息率不低於20%。公司之所以能持續穩定派息,取決於其穩定的淨經營現金流。

穩步擴產,力拓新品

浦林成山堅持“兩手抓”策略,以保障其在產品及市場競爭力。一方面,穩步擴充產能;另一方面,也在加快推出並不斷豐富新品產品線及組合。

產能方面,浦林成山的首家海外工廠——泰國輪胎生產基地,已於2020年上半年如期投產,並在第四季度實現一期全鋼80萬條/年、半鋼400萬條/年達產。根據銷售需求預測,浦林成山已於2020年下半年啟動泰國二期項目全鋼120萬條/年,並擬於2021年上半年啟動半鋼400萬條/年。

與此同時,浦林成山也在2020年下半年啟動了山東工廠全鋼105萬條/年、半鋼280萬條/年的擴產項目,以提升交付水平、滿足市場和企業發展需求,預期在今年第四季度達產。

新品方面,期內浦林成山獲得21項實用新型專利和20項外觀設計專利,共完成357個產品的研發並上市,包括42款全鋼子午線輪胎、314款半鋼子午線輪胎及1款斜交輪胎。相比2019年,新品開發數量有大幅上升。

同時,根據配套市場需求、替換市場發展趨勢及海外市場拓展,公司還儲備開發包括12款全鋼子午線輪胎、7款半鋼子午線輪胎新花紋及產品。

在2020年期末,泰國輪胎生產基地正在按計劃有序投產市場,其中包括35款全鋼產品和175款半鋼產品。與此同時,浦林成山也已完成了歐洲全鋼子午線輪胎產品組合規劃與半鋼“浦林成山”品牌的產品線規劃,相關產品的儲備開發工作也正在有序進行,預計於2021年下半年將陸續投入歐盟市場。期內新產品銷量佔全年總銷量的35.2%,表明獲得市場的認可。

小結

疫情“風暴”之後,浦林成山的多項核心經營指標依舊實現雙位數增長,展現出高速發展的態勢,對於浦林成山的2020年的經營表現,顯然市場已給出了答案。

未來在“全球替代”、國內集中度提升以及汽車電動化浪潮下,像浦林成山這樣的國內頭部輪胎廠商的確定性及彈性兼具,且業績紮實的浦林成山,估值也更有吸引力。

公司於2019年11月被納入MSCI中國小型股指數成份股,自上市後業績一直穩健。據WIND統計顯示,2018-2020年,營收復合增速約10%,歸母淨利年均複合增速約52%,而上市至今,公司總市值接近翻番,複合增速達41%,可見公司內在的成長性。

隨着持續擴產及新產線的逐步釋放,2020年增長勢頭強勁,加之公司正在擴充的產能和新品組合,未來表現值得期待。