2021年3月30日,中國再保險(01508.HK)召開了2020年度業績發佈會。

中再集團副董事長兼總裁和春雷、總精算師田美攀、董事會祕書朱曉雲、業務總監李明、中再產險總經理張仁江、中國大地保險副總裁路曉偉、中再資產副總經理羅若宏出席了本次會議。

一、疫情之下業績保持高質量增長

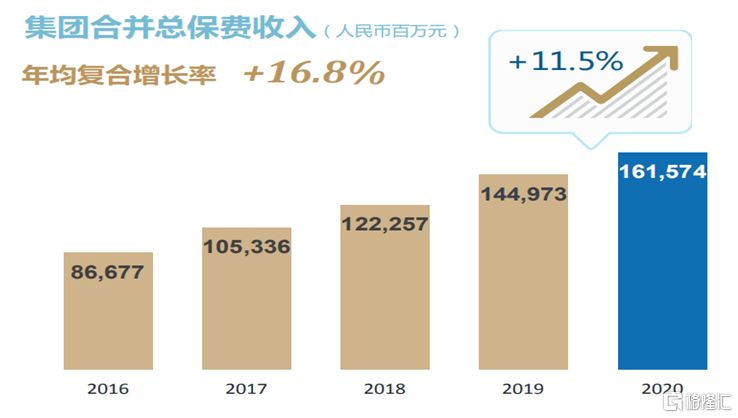

自2016年至今,中再集團合併總保費收入年均複合增長率達到16.8%,2020年中再集團合併總保費收入達到人民幣1615.74億元,同比增長11.5%。其中,剔除財務再保險後的集團核心業務總保費收入是人民幣1392.64億元,同比增長20.9%。

2020年,公司再保險業務各重點領域均實現了較快增長,業務結構不斷優化。財產再保險境內臨分業務分保費收入同比增長38.5%,財產再保險新興業務分保費收入同比增長29.0%,財產再保險境外業務總保費收入同比增長6.9%,人身再保險境內保障性的業務分保費收入同比增長21.3%。

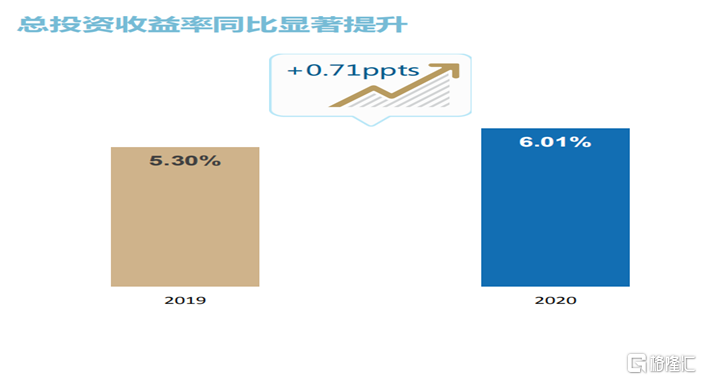

公司投資業務也取得了優異成績,2020年總投資收益率達到6.01%,同比提升0.71個百分點。公司二級權益投資大幅跑贏市場,A股的二級權益綜合收益率跑贏滬深300指數超過1700個bp,H股的二級權益綜合收益率跑贏恆生指數超過1600個bp。

疫情之下,公司仍能保持效益穩定。2020年公司境外業務總體淨損失大致在2.05億美元,全年實現歸母淨利潤人民幣57.11億元,同比下降5.6%。若剔除疫情影響損失後,税前利潤同比增長7.0%。

風險管理方面持續加強。2020年公司各經營主體綜合償付能力充足,中再產險為231%,中再壽險為229%,大地保險為338%,集團合併為215%。國際評級繼續保持穩定,標普全球財務實力評級為"A",貝氏財務實力評級為"A(優秀)",評級展望均為穩定。這得益於公司強化風險排查及化解、上線國際巨災組合風險管理平台、建立負面清單制度及強化重點風險穿透管理。

二、各項戰略穩步推進

2020年,中再集團繼續圍繞"平台化、科技化、全球化"三個支點穩步推進各項戰略。

平台化建設:

1、推進"一帶一路"建設。中再推動成立了中國"一帶一路"再保險共同體,並擔任主席單位和管理機構,累計簽訂了"一帶一路"合作備忘錄32個,合作網絡覆蓋了136個國家和地區,為超過600個項目提供了大致人民幣3500億元風險保障。

2、完善巨災保障供給。中再集團與中國地震局聯合發佈了中國地震巨災模型3.0,與17家境內保險機構簽署了該系列模型的使用協議,開發完成了中國颱風巨災模型2.0,深度參與了全國16個省市地區的巨災的試點。在8成以上項目中擔任首席再保人。

3、加快創新業務平台推廣。IDI業務2020年實現分保費收入人民幣4.01億元,增長12.2%。公司持續深化上海、北京等地IDI的平台建設,IDI平台累計實現保費超過了人民幣40億元,總保障面積超了1億平方米。

4、積極服務健康保障需求。中再壽險牽頭參與重大疾病經驗表修訂工作,戰略投資醫療創新支付企業,構建了"產品+特藥"民生保障新模式,參與了20多個地市的"惠民保"產品開發;推進長期醫療險創新,率先合作開發終身醫療產品,向行業輸出新重疾定義解讀與病種建議。大地保險對接大病醫保需求,為2200萬羣眾提供了23.9萬億元的風險保障。

科技化建設:

1、升級內部基礎設施建設。中再產險推進"數據+業務"雙中台建設,實現90%業務的線上化,80%數據集中在線;中再壽險加速"數據+業務"雙中台建設,首創保單數據平台,首次實現精算預估線上化;大地保險數據中台建設紮實推進,數據應用在客户洞察、理賠欺詐等領域發揮了積極的效能,理賠年減損金額約人民幣5億元。

2、打造開放性的對外創新平台。中再產險與大地保險建立了基於區塊鏈平台的賬單解決方案,中再壽險開發了首個區塊鏈再保的臨分系統,實現直保與再保臨分數據的直連,促進數據安全共享。公司用大數據分析和人工智能算法,實現了精準營銷、智能風險評估,服務客户銀保業務的發展。

3、平台創新助力業務發展。"再o瞰"平台實現對直保公司的商業化輸出,"再o醫"平台為7家保險公司提供健康管理服務。公司也打造了國內首個核電廠數據線上化管理平台。"中國大地超級APP"上線首年即觸達220萬客户,家用車續保率達61.4%。

2020年,數字中再1.0順利落地,2021年公司將正式發佈數字中再2.0規劃,加快推進公司數字化轉型。

全球化建設:

1、完善頂層設計。公司通過設立境外發展和管理委員會,不斷完善境外機構的發展戰略、業務規劃、機構設立、資本投入等重大事項的審議和決策機制。

2、加快全球佈局。中再香港實現了良好開局,開業首年即在香港準則下實現盈利,設立了中再產險馬來西亞分公司,設立了橋社愛爾蘭保險公司百慕大分公司,新加坡分公司獲得壽險經營牌照。

3、優化橋社管理。集團公司聚焦戰略、資本、人力、風險等重要領域的管控,中再產險負責業務計劃、績效考核等日常經營管理事項,順利實現了兩年過渡期業務、經營、隊伍的"三穩定"目標。

4、強化境內外協同。公司優化北京平台和新加坡分公司的業務組合,提升資本效率,藉助橋社市場、人才及技術優勢,引進了網絡安全險、清潔能源險等國際成熟的綜合風險解決方案,完成了政治暴力險、恐怖主義險等產品的升級。

三、業務分析

1、財產再保險業務

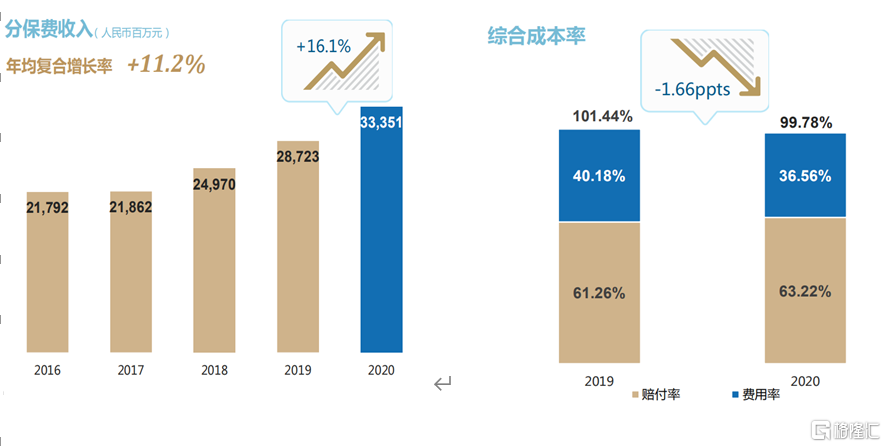

2020年境內財產再保險業務的分保費收入是人民幣333.51億元,同比增長16.1%,該部分收入再創新高。值得一提的是,償二代實施以後,2016年分保費收入明顯下滑,但在公司適應業務轉型後,取得了明顯成效,2016年至2020年的年均複合增長率為11.2%。另外,承保效益明顯改善,綜合成本率同比下降1.66個百分點至99.78%。

需要注意的是,由於財產險市場增長動能加速向非車險轉型,業務複雜度陡然變高,非車險佔用資本也更多,直保公司分保意願明顯加強,境內財產再保險業務保費增速持續超過直保行業。在剔除增長較快的農險業務後,公司的境內業務保費增速仍然達到了12.4%,也優於財險直保行業。

業務結構也在持續優化。2020年臨分業務分保費收入為人民幣24.42億元,同比增長了38.5%,2016年至2025年的複合增長率為46.8%。新興業務領域的發展優勢也進一步鞏固,中國海外利益項目保險、環境污染責任保險、巨災保險、建築工程質量潛在缺陷保險等新興業務領域,實現保費收入人民幣16.17億元,同比增長了29.0%。

2020年境外財產再保險同比增長6.9%至人民幣150.17億元。另外,受新冠疫情影響,境外財產再保險業務的綜合成本率為108.72%,同比提升了7.52個百分點。如果剔除疫情影響後,綜合成本率是96.70%,較去年有4.50個百分點的下降,業務質量改善。

另外,受益於全球部分地區和險種費率上升,橋社業務收入實現了人民幣110.49億元,同比增長達到14.9%。同樣地,由於疫情影響,綜合成本率有所上升,達到了103.64%,但剔除疫情影響,橋社業務質量也出現了改善趨勢。

2、人身再保險業務

總體來看,人身再保險業務呈現收入快速上漲、結構優化、質量上升的特點。

2020年人身再保險業務保費收入人民幣665.18億元,同比增長了20.0%。其中境內保障型業務達到了人民幣206.88億元,過去三年年複合增長率達到了42.7%。中再香港實現分保費收入人民幣59.29億元,開業首年實現了在香港準則下的報表盈利。

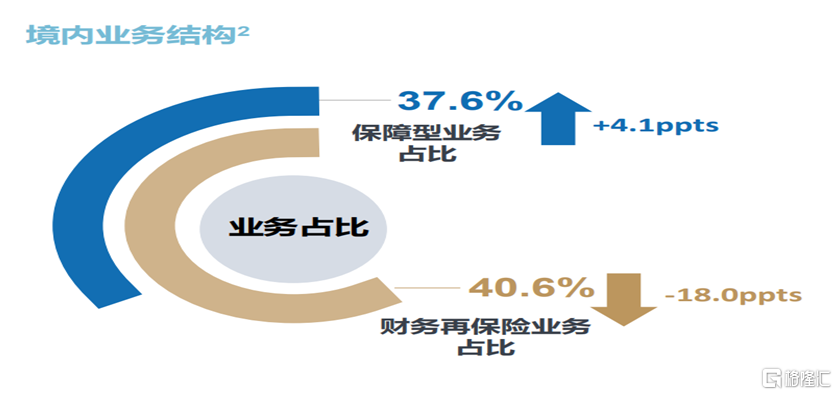

業務結構方面,2020年境內保障型業務的佔比達到了37.6%,同比提升了4.1個百分點。與此同時,境內的財務再保險業務佔比為40.6%,同比下降了18.0個百分點。

另外,公司短期保障型業務綜合成本率持續下降,從2017年的98.58%一路下降到2020年的97.06%,主要得益於公司持續推進精細化管理,優化業務動態監控,深化風控模型研發,落實調費機制,化解防範業務風險;同時公司創新發展效益型業務,利用經驗分析、產品迭代、多元化平台合作,積極拓展新業務,優化業務結構。

中再充分發揮"產品+"、"數據+"和產業融合優勢,不斷夯實其核心競爭力。在"產品+"方面,公司合作開發新定義重疾險、長期醫療險,推動了健康險創新迭代,且推出了"惠民保"產品,覆蓋了20多個城市,創新開發大灣區跨境醫療保險、大灣區專屬重疾險,豐富原創性產品儲備。在"數據+"方面,公司參與修訂完成新重疾表,參與編制意外險發生率表,積極推動數據共創,多元化合作對象,進一步拓寬數據源,並通過人工智能和OCR圖像識別技術提升理賠數據精準刻畫能力,"數據+定價"、"數據+風控"廣泛應用於業務拓展及防虧減損,加速數據場景化應用。在產業融合方面,公司開展了產業研究,形成了戰略頂層設計,戰略投資了鎂信健康,開展大健康產業融合的路徑探索,同時也在探索創新支付,讓商保和藥企發展互促互利,服務民生。

3、財產險直保業務

2020年財產險直保業務的原保費收入為人民幣477.51億元,同比減少1.4%,綜合成本率104.44%,同比上升了4.55個百分點,其中賠付率為61.84%,同比提升5.08個百分點,費用率為4242.60%,同比下降0.53個百分點。綜合成本率提升主要是車險綜合改革及新冠疫情等因素的影響。

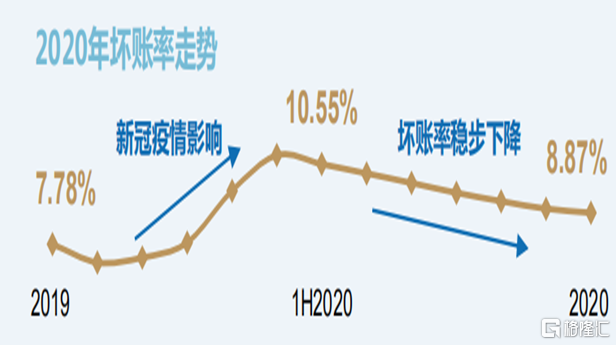

另外,公司不斷優化財產險直保業務結構,持續加強風險防控。車險方面,受車險綜改的影響,2020年的車險保費有所下降,通過C指數有效識別與篩選風險,家用車佔比提升至73%,並且公司持續加強成本管控,控制特種車與貨車等高風險業務佔比,車險業務結構持續優化。非車險方面,公司主動調整保證保險業務節奏與規模,原保費收入同比下降。由於積極控制風險敞口,保證保險壞賬率受疫情影響在上半年出現階段性上升,5月份達到高點以後穩步下降,全年實現了承保盈利。在剔除保證保險的其他非車險業務上,原保費收入同比增長7.3%。

4、資產管理業務

2020年總投資收益為人民幣171.22億元,同比增長31.7%,總投資收益率為6.01%,同比提升0.71個百分點。截止2020年12月31日,集團總投資資產餘額為人民幣3079.57億元,較2019年年底增長了17.6%。其中固定收益佔比為75%,股權及基金投資佔比為19.6%,配置策略穩中求進且均衡。

四、未來展望

展望2021年,公司未來會面臨新挑戰、新動力、新格局。

新挑戰方面,全球疫情衝擊下,國內外宏觀形勢更加複雜和多變,這是大的挑戰背景。需要注意的是,車險綜合改革、償二代二期工程、IFRS9及IFRS17等政策陸續落地,嚴監管趨勢持續。再者,境內直保市場馬太效應進一步凸顯,再保市場開放力度加大。還有就是,巨災頻發考驗境外業務風險管理能力。

新動力方面,保險業目前處於戰略機遇期,我國經濟長期向好,將推動中國成為全球最大的保險增量市場。政府治理能力的現代化建設,激發了新型險種的發展和推廣,包括責任保險、巨災保險等等。同時,老齡化加速、中產階層的崛起,對大健康、大養老提出了新的結構化的需求,這是一個目前對中國保險行業來説最大的風口。同時,再保險服務"一帶一路"的建設將大有作為。

新格局則主要體現在三個方面。金融科技推動商業模式變革;保險行業向多元化供給、有序化競爭、內涵式增長方向轉型;"保險+健康管理""科技+車險"等生態競爭成為發展新制高點。

未來,中再集團將圍繞提升主營業務發展力、增強創新發展競爭力、強化業務轉型驅動力、築牢科技服務支撐力、加強集團整體管控力,尋求高質量發展。

附:問答環節分享

Q1:償二代二期工程進展如何?對公司業務影響是怎樣的?

A1:目前監管尚未出台定稿的版本,尚不能確定對集團合併及各個子公司償付能力充足率和最低資本的最終影響。結合前期的測試以及最新的徵求意見稿,二期工程對償付能力的風險管理要求,應該説是更加的科學和嚴謹,有助於行業的健康發展。而二期工程正式實施後,各市場主體的償付能力充足率,我們判斷大概率是有所下降的,這也為公司拓展再保險業務提供了一定的商機。

Q2:壽再的創新業務的盈利水平該如何看待?

A2:中再壽險的產業融合首先是基於跟藥的融合,尤其在跟特藥的融合,我們跟鎂信健康的合作也是在產業融合當中走出了一步,我們在跟藥的融合方面,尤其是特藥融合方面,我們新近做了幾個事情,主要是做深做廣。做深方面,主要是做深產品責任,比如説我們特藥的品種增加,像腦膠質瘤的先進藥等。另外我們也發展到境外,比如質重因子醫療,還有器械方面我們也做了一些探索。做廣主要是兩個方面,一個是把客户做廣。過去我們特藥主要是toC,現在我們把特藥實際上應用在了惠民保,也就是toG的惠民保。此外,我們也把特藥產品跟平台合作,跟藥商合作,跟藥店合作等等。另外,在做廣方面,我們也逐步探索特藥的延伸服務,像MDT,還有像基因檢測,醫院支持等等。另外一個方面,我們藥的融合方面是從特藥向必需藥,向優質藥進行融合。比如説向必需藥,有些人做了心臟支架,那麼要吃排異藥,那麼這個排異藥也會作為我們重要的一個融合。比如説像慢性病裏面的優質藥,我們也會做一些融合。這個是在藥的方面。

我們同時也探索跟醫療健康管理方面的一些融合。比如説跟醫院的支付模式,跟互聯網醫院,跟口腔醫院,跟眼科醫院等等,我們都在探索融合。在融合模式上,我們既採用了鎂信健康這種股權合作模式,也有我們業務的戰略合作模式等等。所以,整體來説我們產業融合在2020年還是做了進一步的探索,也邁出了新的一步。剛才你提到了利潤率的問題,或者是盈利能力的問題,能否用剛才提到的97%的COR來衡量。在目前階段來説,我們覺得承保利潤肯定是比這個數據要好。因為在目前階段,大部分業務我們主要還是靠發生率來盈利。發生率目前來看還是不錯的。但是,隨着我們業務發展的深入,比如説像惠民保,我們説這一類的業務,包括慢性病,隨着規模的加大,我們相信盈利不是來源於發生率,不是來源於我們大家不得病,我們相信利潤主要是既能夠為老百姓帶來利益,同時也能夠為公司帶來利益的產業融合,通過壓縮中間環節,通過提升效率,一方面既為老百姓提供了利益,增加了利益,也為公司盈利奠定了基礎。所以,總體來説我們產業融合這一塊隨着業務的突破,我們覺得盈利性還是非常好的,我們也在這方面不斷的耕耘。

Q3:中再產險的臨分業務發展的態勢和發展質量是怎樣的?

A3:中再產險的臨分業務,在近幾年來發展比較快,去年我們的臨分業務的增長達到了38.5%,近4年的複合增長率達到了46.8%。業務佔比高的險種主要是IDI、意健險、工程險。我們在新興領域和險種上也做了一些創新,臨分業務仍然能夠保持較快的發展速度。

另外,臨分業務的風險比較特殊,不同的險種也有不同的風險。為此,在臨分業務的管控上實行了條線化的管理。這些專業隊伍有比較強的業務的篩選能力和風險的防控能力。所以臨分業務的整體的盈利水平比較好,今後我們會進一步加強,爭取能夠取得更好的業績。

Q4:重疾險定義修改之後,市場上產品變化是怎樣的?對此,再保險是否存在一些機會?

A4:新定義下的重疾的變化:

1、同質性比較嚴重,基本上都是標配,責任多樣化、複雜化。

2、功能多樣化,新定義重疾有時候還加了長期護理等一系列的服務,這個基本上也成了一個標配,比如説像綠通、多學科會診等等。

3、產品模塊化,有一些極簡產品,然後附加險作為一個模塊插入,比如説像組合產品的銷售,有些銷售能力比較強的公司現在都往這個方向去靠,這個主要是滿足不同客户羣的需要。4、總體價格是稍微有點漲,漲的幅度很小,其實責任跟過去相比增長了不少。

業務的機遇體現在:

1、分出公司對風險、技術、數據的要求越來越高,對醫學醫療實務進步的瞭解要求也越來越高。所以大多數的分公司的話都願意分出來。

2、發揮我們的產品開發優勢。在直保公司產品設計階段,我們就介入到風險管控當中去。

3、我們依據依託數據優勢,精準定價,提高競爭力,能夠做到這種精準定價。

4、現在產品複雜化,技術要求非常高,公司已經很早就開始研究這一類業務,具備一定的領先優勢。

Q5:公司預估新冠疫情的影響會持續到什麼時間?

A5:關於新冠疫情對中再帶來的影響。對於中再產險這邊的整體影響,國內的疫情損失整體並不大,後續反倒帶來了很多的業務發展機會。損失大的是國際業務,2020年所有的海外機構加起來總體受新冠疫情影響的損失是達到2.05億美元,損失對我們來講還是是比較大的。疫情發生之後,我們各機構根據涉及到疫情影響的保單全面進行了梳理,也提取了相應的保險責任準備金。這樣的準備金提取應該説是比較充分的。2020年以後發展業務的保單都增加了除外責任,這也是跟國際上大多數公司採取了一致的措施。新冠疫情對公司的影響整體應該是可控的。

Q6:大地保險非車險業務盈利能力是怎樣的?有什麼樣的優勢?

A6:與車險相比,非車險相對來講受一些自然災害、意外事故的影響比較大,相對來講波動也會稍微大一點。但是總體來講,大非車業務,尤其是一些創新型的大非車業務還是有不錯的盈利能力的。那麼作為大地來講,我們在未來的"十四五"期間也會進一步做大做強非車險業務和健康險業務。經過這麼多年的發展,我們非車險業務的發展應該説積累了不錯的基礎。目前來看我們大非車的業務佔比已經達到了45%左右,尤其是在IDI,還有安全生產責任險、公眾責任險、環境污染責任險等,我們這幾年也是保持了較高的增速。在農險方面,截止到目前為止,我們也拿到了接近多個省的農險業務資格。未來農險的規模也會進一步的拓展,這個還是有比較大的優勢的,其中最大的優勢是大地保險屬於中再集團的一員,能夠得到較好的再保支持。同時我們大地的償付能力是非常充足的,這也為我們下一步繼續做大做強非車險業務提供了堅實的償付能力的基礎。