近年來,隨着中國的房地產從黃金時代逐漸轉入白銀時代,行業的風向也在悄悄改變。

房企們為了迎合時代發展趨勢,紛紛謀求突圍,轉型代建這樣的輕資產化路線開始成為了主要的方向,這反而催生了一個蓬勃發展的新興業態。

在其中,綠城管理作為中國代建領域市佔率長期穩居第一的先行者,無疑因而成為了新時代紅利下最確定的受益者。

1,代建行業黃金時代來臨

目前中國的房地產行業面臨的最大壓力是,在房住不炒的總指導思想下,行業全面進入嚴監管時代;行業利潤規模增速轉向逐漸放緩,此前無比廣闊的市地產開發賽道開始變得擁擠。

尤其在去年的“三道紅線”、“集中供地”新政壓力下,地產行業的融資環境收緊,企業的資金壓力空前增加,近年來越是高槓杆擴張最快的房企們,面臨的去槓桿壓力也越大。

無論是行業趨勢變革,還是企業自身的發展訴求,轉型都成為難以迴避的重大考慮問題。

其中,具備輕資產運作、高回報低經營風險、以及反週期特徵的代建模式成為房企們的重點方向。

除了輕資產運作屬性,代建與傳統地產開發最本質的區別還在於理論上可以不需承擔任何經營風險,所以這也是與國家所倡導的防範房地產金融風險的大方向所一致。

正如去年綠城管理CEO李軍在接受央視遠程視頻採訪所言:“代建是一種輕資產開發模式,符合投資與開發相分離的大趨勢,這也符合供給側改革的要義。”

據不完全統計,目前市場已有包括綠城管理、萬科、保利、金地集團、當代集團、中原建業、雅居樂、朗詩等眾多知名房企均相繼開始佈局代建領域,隨着各大房地產行業龍頭不斷入局,這個行業的景氣度及滲透率正在持續以可觀的速度在提升。

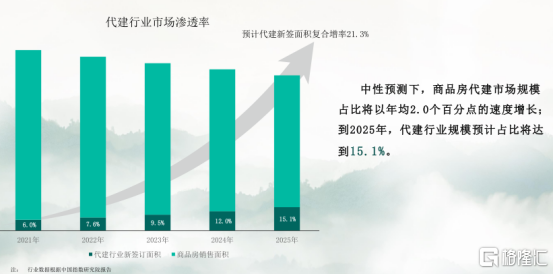

代建行業賽道的縱深很廣大且前景也很明朗,目前我國代建市場才處於起步階段,整體滲透率還不足10%,而在歐美等發達國家的代建市場較為成熟的滲透率普遍在20-30%左右,相比之下,我國的代建行業還有很大的提升空間。

根據中國指數研究所報吿,在中性預測下,商品房代建市場規模佔比將以年均2.0個百分點的速度增長;到2025年,代建行業規模預計佔比將達到15.1%,新籤代建面積複合增率21.3%。

(來源:綠城管理年度業績會)

這意味着,在未來相當長一個週期,代建市場每年的規模至少有數千億的增量空間。如果參照歐美模式達到20%的滲透率,這個市場的增量還會更大。

一個每年規模以萬億量級量度的超級大產業,正如火如荼地快速打開。

綠城管理在上市後,公司CEO李軍已經連續兩次在二級市場大筆增持公司股份,在本次業績會上其向提問者甚至坦言“綠城管理是房地產輕資產領域的稀缺標的,我在綠城賺到的每一分錢,都會買成9979.HK的股票”。

(圖片來源:綠城管理年報業績會)

一家公司CEO如此以實際行動來向市場傳達決心,説明其對這家公司及這個代建行業的確定性充滿這無比的信心。

2,業績持續高增長,驗證成長性邏輯

綠城管理是中國房地產代建行業的最大龍頭,項目規模長期穩居行業絕對領先地位,擁有後來者難以比拼的行業經驗積累和完善的業務體系和標準,無論自身業務基本盤還是行業格局,競爭實力均不容置疑。

這也是為何在疫情衝擊的2020年,綠城管理的多項業務表現能繼續收穫遠超行業平均的原因。

營收方面,因為疫情的影響導致部分代建項目收入被延後確認,導致綠城管理的年度收入出現小幅下滑,但其規劃還是達到了18.13億元的較大規模,但得益於有力的降本增效措施,其歸母淨利潤是逆勢出現35.3%的高速增長的。

除了營收及利潤項,也還可以看到其各方面業務都呈現出了穩健高增長的態勢。

(來源:綠城管理年度業績會)

2020年全年,綠城管理新拓代建項目的合約總建築面積達18.7百萬平方米,較去年同期增長約16.8%;新拓代建項目代建費預估58.1億人民幣,較去年同期增長約22.3%。

報吿期內,公司新拓代建項目的合約總建築面積達18.7百萬平方米,較去年同期增長約16.8%;新拓代建項目代建費預估58.1億人民幣,較去年同期增長約22.3%。

(來源:綠城管理年度業績會)

相對於同期全國房地產開發投資同比增長7%,及施工面積同比增長3.7%的宏觀趨勢,綠城管理的代建業務的拓展能力及增長性尤為凸顯。

截至2020年底,公司管理項目數量由去年同期的260個增加至296個,合約項目總建築面積76.1百萬平方米,同比增長12.7%。

值得一提的是,綠城管理超8成的核心業務都在長三角、珠三角、環渤海經濟圈、京津翼城市羣及成渝城市羣等核心經濟圈,無論是房地產市場還是代建市場,都具備非常穩健的景氣度及最確定的長期增長趨勢,這也讓綠城管理從一開始就處站在了最好的賽道段位。

(來源:綠城管理年度業績會)

同時,公司的業務機構中,商業代建項目佔比72.4%,這部分業務為公司貢獻了很大的收入及利潤;政府代建項目收入佔比17.1%,這部分的業務局域抗房地產行業週期特性,且在未來舊改及保障房很可能會有非常值得期待的彩蛋,其實這一塊業務在近年來也有在提速;設計/諮詢及其他服務收入佔比10.5%,這部分的利潤率很高。

僅從當下公司的現有代建業務存量看,就可以判斷公司未來三年的業績可持續增長應該是有足夠保障了。

此外,報吿期內公司經營活動現金淨流量達人民幣9.03億元,較上年同期增長645.9%,流動資產33.21億元,比上年同期增長31.7%,顯示公司作為服務屬性的輕資產公司,無負債且現金流充足的穩健發展狀態。

整體看,在2020年受疫情衝擊導致宏觀經濟面明顯承壓的大背景下,綠城管理的年度業績依然能維持較大幅度增長,這反映出了中國代建行業的蓬勃生機與逆週期屬性外,也體現了公司在該領域的縱深佈局確實具備卓越的戰略前瞻眼光。

3,生態化協同平台賦能逐步凸顯

更令人期待的是,綠城管理通過近些年的努力,傾力打造的代建行業平台正不斷走向成熟生態化,平台的對綠城管理本身及整個產業生態的賦能效果開始逐漸凸顯。

很多大行業發展到一定階段都往往會從相互搶奪各自為戰的競爭逐漸提升到平台化、標準化為主力等更高維度的競爭,這是行業走向成熟的必然過程。

比如在中國近10年的商業經濟發展變化中,湧現出了各種電商、社交、娛樂、健康等平台中無數成長性驚人的超級巨無霸企業。這些企業除了本身的競爭實力足夠強大外,也與各自行業發展到一定成熟階段時需要有更高效率地協調競爭關係與資源配置的內生需求分不開。

代建行業發展至此,很多上下游產業鏈企業的各自業務模式都已經完全跑通,但大多數仍處於孤島競爭狀態,要麼同質化,要麼供需雙方關係不對等,這對行業來説既是低效競爭,也是資源浪費和錯配。

同時,代建行業不同於純面向C端的其他行業平台,由於主要面向B端且行業可標準化高,所以需要或容納的平台不多。這個時候,誰能第一時間構建出代建行業成熟的生態化平台,誰就能在行業競爭中獲得先手。

綠城管理的一大核心優勢就在於此,其目前已是中國代建行業中首個以平台化運作模式的先行者,並聯合了業內中原建業、雅居樂、金地、當代綠建、華潤置地等眾多代建品牌龍頭聯合打造出了覆蓋全價值鏈的輕資產聯盟,按 2019 年新訂約總建築面積測算,輕資產聯盟佔整個中國代建行業市場份額已達51%。

同時,綠城管理還打造了綠城4.0代建體系,該體系涵蓋包括前端融資便利、項目挖掘、工程設計/諮詢、開發建設管理、營銷策劃再到後端物業管理和物業保值等業務範疇。無論是土地供應方,專業建設團隊、還是想要尋求投資機遇的產業資本,或是想要獲取高品質標準服務的消費者,均可以在這個上高效率獲取到各自的訴求響應,參與者的粘性及體驗會因此會大大提升。

(來源:綠城管理年度業績會)

同時,從行業價值出發,綠城管理還制定了專屬的涵蓋從委託方到行業上下游幾乎所有參與者的綠星標準,從而增強全程品控、降低溝通成本、提升協調效率,形成相互協調促進的正循環,進而使整個平台的資源得到更有效整合,同時形成更好的網絡效應以及競爭壁壘。

隨着中國代建市場的不斷打開,這種彼此協同的平台生態將不斷走向成熟壯大。而作為平台及聯盟的整合者,綠城管理無疑因此能在其中獲得更多的資源賦能,以及更強的品牌溢價。

而反應到將來的業務拓展方面,這也無疑會使綠城管理在無論商業代建還是政府代建等項目,都能擁有更大的競爭力。

綠城管理在年度業績會上表示,未來還將加快對產業鏈上下游企業的收併購及孵化力度,流量業務與存量業務的相互賦能中獲取更多收益,逐漸打造公司業務的第二增長曲線。

放眼未來,隨着綠城管理代建平台生態的不斷完善,其從中衍化出的可能性還會有很多。

結語

在房產行業很大程度上競爭的是品牌實力,背後比拼的是各自的資源、規模、品質、服務、效率、信用等軟硬實力,所以才有頭部top10的房企佔全國市場份額超25%的分化格局。

這在代建領域也一樣,誰的品牌實力越強,就越能爭取到這個行業崛起時最多的紅利,並且隨着入局企業越來越多,代建行業景氣提升的同時同樣存在馬太效應的競爭關係。

自身業務底藴紮實+品牌實力強悍+多重競爭壁壘+精準的戰略佈局眼光,這是代建行業第一股綠城管理的最核心的成長性邏輯,也是其最凸顯的競爭優勢。

可以預見,在已然到來的中國代建時代紅利下,綠城管理憑藉其行業地位及競爭實力,仍會繼續以領導者的姿態屹立於這個行業舞台的中心。