3月25日晚間,先聲藥業(2096.HK)發佈2020年業績情況。次日公司股價高開,截止收盤公司股價8.14港元/股,最高漲幅達到5.58%。這是先聲港股上市以來首次披露年報,內有多項年度進展通報以及研發管線詳細介紹,如何解讀這份年報以及看待現在的先聲?資本市場已經給予了最直接的迴應。

圖表一:公司股價走勢圖

數據來源:WIND,格隆彙整理

佈局三大領域,創新“成色”亮眼

從公司業績來看,在新冠疫情大考之下,公司依舊保持高研發投入,創新“成色”表現亮眼。

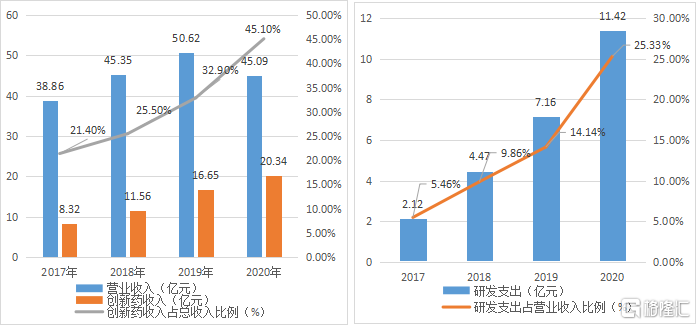

2020年公司營業收入45.09億元,淨利潤6.64億元。研發投入11.42億元,研發投入同比增長59.4%,佔全年收入25.3%,同比增長11.19pp。其中,2020年創新藥收入佔總收入的45.1%,同比增長12.2%,其研發投入和創新藥佔比,已呈現明顯的正向關聯和良性循環態勢。

圖表二:公司營業收入與創新藥收入情況(圖左)與研發支出(圖右)

數據來源:WIND,格隆彙整理

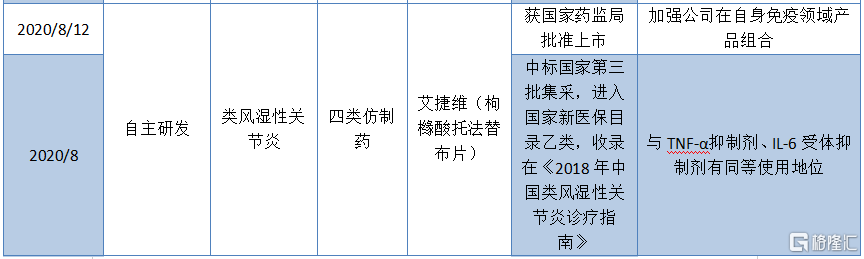

對於先聲藥業而言,公司在2020年獲得了多個主要里程碑事件。

值得關注的是,公司共計有3款藥品獲批上市,其中包括:一類創新藥先必新(依達拉奉右茨醇注射用濃溶液)獲批上市並進入2020年國家新醫保目錄,進口創新藥恩瑞舒(阿巴西普注射液)獲批上市,以及艾捷維(枸櫞酸託法替布片)獲批上市並進入2020年國家新醫保目錄。另外,公司獲得了5個臨牀批件/臨牀默示許可、1個已上市創新藥新適應症拓展臨牀批件和2個產品獲批一致性評價。

圖表三:公司在2020年主要里程碑事件

數據來源:公司公吿,格隆彙整理

公司的主要收入來自於已上市產品的銷售,主要覆蓋領域包括腫瘤疾病、中樞神經系統疾病、自身免疫性疾病,具有多元化的產品組合,多項產品具有FIC/BIC屬性。

2020年,公司在腫瘤疾病領域收入12.55億元,佔總收入的27.8%,主要包括恩度(重組人血管內皮抑制素注射液)、捷佰舒(注射用奈達鉑)和中人氟安(5-氟尿嘧啶植入劑)等。

其中,恩度是抗血管生成靶向抗癌藥,是中國第一個、國內外唯一一個獲批銷售的內皮抑制素,首箇中國獲批的非小細胞肺癌的一線生物創新藥。

2020年,公司在中樞神經疾病領域收入7.04億元,佔總收入的15.6%,主要包括2020年新上市的創新藥先必新(依達拉奉右茨醇注射用濃溶液)和首仿藥必存(依達拉奉注射液)。

其中,先必新是公司自主研發的一類創新藥,是近5年以來全球唯一獲批銷售的腦卒中藥物。目前,先必新已獲批上市,其Ⅲ 期臨牀研究結果發佈於美國心臟/卒中協會(AHA/ASA)官方期刊 STROKE 雜誌,並在上市5個月後就成功進入2020年新國家醫保目錄。根據Frost&Sullivan數據統計顯示,中國腦卒中每年新發患者達到330萬人,預計2024年將達到1940萬人。

2020年,公司在自身免疫性疾病領域收入11.19億元,佔總收入的24.8%,主要包括艾得辛(艾拉莫德片)、恩瑞舒(阿巴西普注射液)和英太青(雙氯芬酸鈉緩釋膠囊/凝膠)等。根據Frost&Sullivan數據統計顯示,中國自身免疫性疾病藥物市場在2020年至2024年將以27.2%的年複合增速增長,預計2024年市場空間將達到53.2億元。

其中, 艾得辛是全球首個上市的艾拉莫德和國內唯一上市的艾拉莫德藥物,也是近十年唯一上市的中國自主研發的小分子DMARD。恩瑞舒是國內首個也是唯一一個獲批銷售的CTLA-Fc融合蛋白,也是在中國自身免疫性疾病領域中第一且唯一的T細胞選擇性共刺激免疫調節劑。

2020年,公司在其他領域收入11.52億元,佔總收入25.6%,主要包括首仿藥安信(注射用比阿培南)、舒夫坦(瑞舒伐他汀鈣片)、再林(阿莫西林顆粒/分散片/膠囊)和欣他(苯磺酸左氨氯地平片)等。

在研產品:研發進程加速,差異化競爭

除了公司已經銷售的產品外,在研產品線才是未來無論是對於傳統藥企還是新型的Biotech企業,研究公司質地必然離不開觀察其儲備的研發管線。一家公司未來的發展情況如何,與其研發佈局情況密不可分。

根據天風證券預測,中國創新藥行業已經進入黃金時代,保守估計我國創新藥行業將存在十年十倍的成長空間。雖然成長賽道還是存在十足的魅力與想象空間,但不可否認的是,有些熱門靶點存在高度聚焦情形,這也會導致未來相關產品上市後競爭情形將會是腥風血雨。因此,無論是當前還是未來,從開始研發立項到產品落地,進行差異化競爭或許將會是一個不錯的選擇。

從先聲藥業在研發上的佈局來看,公司就是選擇“差異化立項”的方式來進行競爭。

以當前的熱門PD-(L)1為例,公司與康寧傑瑞與思路迪合作的恩沃利單抗(KN035)是皮下注射的PD-L1單抗藥物,存在患者用藥便捷,可以室温儲存等其他同類產品難以做到的優勢。另外KN035產品將MSI-H作為首個適應症,也是考慮到可以通過生物標記物的高低來實現跨瘤種高效推廣。無論是選擇的合作產品特性還是適應症的選擇,公司都是從擁有差異化的競爭優勢角度來進行考慮,從而能夠更好滿足醫療市場上未被滿足的需求。

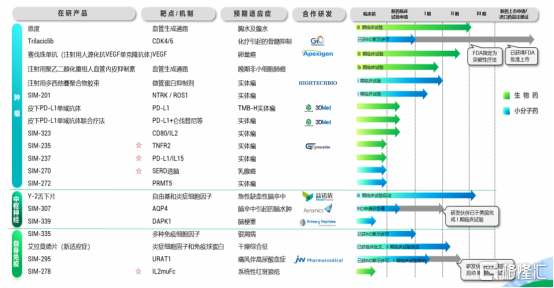

總體來看,先聲藥業在研創新藥項目50項,聚焦在腫瘤及細胞治療、中樞神經系統疾病(CNS)以及自身免疫性疾病三個方面,涵蓋小分子藥物、大分子藥物和細胞治療領域。截止2020年12月31日,創新藥研發管線11個產品處於臨牀研究階段,包括:

(1)腫瘤領域:專注於靶向藥物和腫瘤免疫療法以及改良型新藥,例如賽伐珠單抗(已完成與CDE關於臨牀III期研究方案的溝通);注射用聚乙二醇化重組人血管內皮抑制劑素、注射用多西他賽聚合物膠束、SIM-201(NTRK/ROS1二代抑制劑)等;

(2)中樞神經領域:着眼於多病種全病程佈局,例如依達拉奉右茨醇舌下片(已完成與CDE關於臨牀III期研究方案的溝通);

(3)自身免疫領域:關注患者數量大、需求高的適應症,通過產品間組合應用領先的自身免疫治療,例如SIM-335(IL-17通路調節劑)、艾拉莫德片(乾燥綜合症)和SIM-295(URAT1)。

圖表四:公司在研產品管線

數據來源:公司官網,格隆彙整理

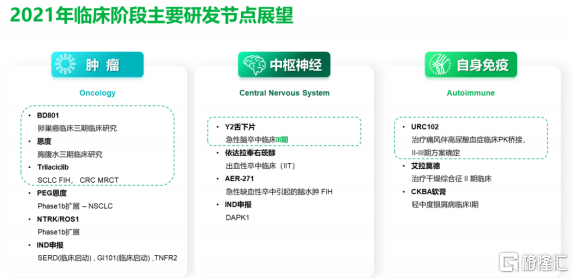

另外,值得關注的是,公司的研發進程已呈現明顯的加速趨勢。根據公司披露的在2021年臨牀階段主要研發時間節點來看,公司將會繼續推進研發進展,包括多款產品進入臨牀III期試驗。

圖表五:公司在2021年臨牀階段主要研發時間節點

數據來源:公司資料,格隆彙整理

如何看待當前的先聲藥業?

這是先聲藥業港股上市後的首份年報答卷,那麼作為投資者應當如何看待當前的先聲藥業?我們通過對標的方式來看先聲藥業的發展歷程。

我們先來看一下對標的企業恆瑞醫藥。之所以選擇恆瑞作為對標例子,一方面是因為恆瑞醫藥是國內醫藥企業當之無愧的龍頭企業,具有企業發展的參考價值。另一方面,恆瑞的發展歷程也是從仿製向創新轉型,採取的策略是從me-too到仿創結合的Me-better,從而逐步成功轉型成為創新藥企,這與先聲藥業的發展戰略有相似之處。

回顧過往,恆瑞醫藥經歷了以下幾個階段:

(1)率先仿製國外專利過期藥(1998-2005):公司經銷市場擴展全國,產品不斷進入中端市場,技術水平顯著提高,並率先開啟了仿製國外過期的專利藥潮流。此後,公司開始不斷完善研發體系,並且在“搶仿”的戰略實施下,公司市值上升了11倍。

(2)通過差異化競爭,強化公司創新能力(2006-2015):2006年後,公司開始面向全球市場,產品逐步走向中高端市場,研發投入從2005年的8.5%增加至2013年的9.08%。公司通過差異化競爭,實現了從化學工藝優化、新制劑研發到新藥創新申報的一體化。

(3)創新產品進入全面收穫期(2016至今):公司在近2-3年裏,在研品種多達70個,其中一類創新藥超過20個,三類新藥接近30個。公司從2015年開始,基本能夠實現每年有4個以上品種(適應症)獲批,公司將迎來幾個數億級別創新產品的全面收穫期。在資本市場上,公司自從2016年以來開啟快速上漲過程,5年股價翻接近6倍。

圖表六:恆瑞醫藥股價走勢圖

數據來源:WIND,格隆彙整理

回到此次我們探討的先聲藥業,不難發現,先聲藥業目前的階段,正處於創新轉型階段,對標恆瑞醫藥,正是第二階段(差異化競爭,強化創新能力)階段,而且目前先聲藥業的研發投入已經達到25%,創新藥收入比例已經達到45%,遠高於當年的恆瑞轉型時的研發投入力度。這也意味着,未來先聲藥業有望將其研發投入轉換成產品獲批,帶領公司進入全面收穫期。

除了關注產品研發進展之外,商業化能力是否強大也越來越成為考量一家公司實力的重要指標。舉個最簡單的例子,哪怕是同樣熱門靶點並且均進入國家新醫保目錄的創新藥,擁有強大商業化能力的恆瑞醫藥可以全年銷售單款產品上百億,而同期其他的競爭對手銷售金額不及其一半水準。

而對於先聲藥業而言,商業化能力也是非常能打的。以公司在2020年7月29日獲批上市的先必新為例,從拿到生產批件到第一批產品出庫,僅僅用了15天。從首批產品發出到觸達全國30個省市自治區的患者,僅用80個小時完成。這一系列的快速動作的背後,正是公司商業化實力的體現。

與此同時,公司的銷售團隊也在不斷提升,目前銷售人員達到近4000名,相比於2020年6月30日,增加了近1100名,遠超於同市值水平的其他企業銷售團隊數量。而正是看到了先聲藥業商業化的實力強大,康寧傑瑞與思路迪才會將全球首個可皮下注射的PD-L1單抗藥物KN035的中國獨家銷售權賦予先聲藥業,為產品未來商業化鋪平道路。

小結

在醫改進入新十年之際,對於傳統藥企而言,需要做的就是創新轉型。然而,並不是所有的企業都能夠如同恆瑞一樣成功轉型成創新企業,研發實力,商業化能力缺一不可。

當前的醫藥行業,可以説是百花齊放,但也不乏在熱門領域扎堆而行。這也就存在一個風險,在研發浪潮過後,會有人在裸泳。那麼如何避免出現這種情況,這就需要做到差異化競爭,人無我有,人有我優。存在產品管線自己獨特的優勢,才能在競爭中爭得上游,也更能避免在紅海市場競爭中折戟。

另一方面,創新藥PK開始進入下半場,商業化實力也擺在了投資者的參考因素表中。相較於需要依靠外部力量的Biotech企業,傳統藥企通常擁有完善的生產銷售的商業化能力括。但是並非每家企業都能做到優秀,或許實力的高低在前期表現的不明顯,但越到後期,伴隨着公司的創新藥開始進入收穫期後,公司的銷售峯值高低與企業的商業化團隊有直接關係,這也直接導致了同樣產品市場對於不同企業有不同的估值表現。

對於先聲而言,首次年報表現還是不錯,創新轉型能夠看出來進行的非常順利並且讓人驚喜。我們探討的關於醫藥行業擁有的兩項實力(研發與商業化)均具備。對標恆瑞過往的走勢來看,當前僅有27.5倍的PE(TTM),219億港元的市值處於同業較低水平。伴隨着公司未來進入產品爆發期,將迎來新一輪估值提升。而當前能夠做的,應當是持續關注,與時間做朋友,靜待花開。