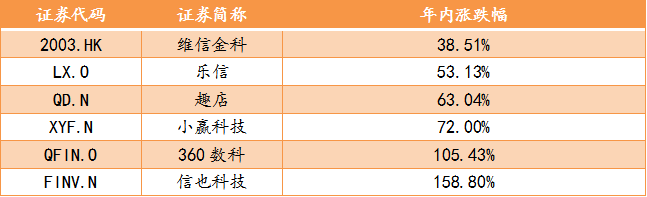

隨着陸金所控股(LU)、信也科技集團(FINV)、360數科(QFIN)、樂信(LX)、維信金科(02003.HK)等上市金融科技公司的最新財相繼披露,可以看到在疫後復甦背景下,各家在業務規模、經營效率、資產質量、資金渠道等方面均有明顯改善,同時加之最高法對於7類地方性金融機構的“紅線”鬆綁,這股“暖風”也加速了市場對金科板塊的信心迴歸,因此,今年以來,板塊估值迎來快速修復。

(數據來源:WIND,截至3月26日收盤報價)

可見,隨着經濟持續復甦及監管定調明朗之後,金科板塊也已明顯“回暖”。

從上週剛剛公佈財報的維信金科(02003.HK)來看,在去年下半年,其各項關鍵經營指標也都有明顯改善。

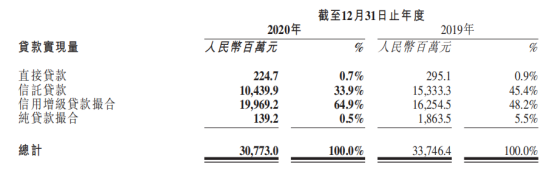

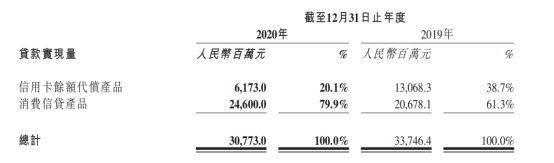

財報顯示,2020年維信金科促成貸款達307.7億元(人民幣,下同),全年總營收為25.7億元,由於受到貸款組合公允價值變動影響,經調整淨虧損為7.9億元;但公司下半年實現經調整經營利潤為3.2億元,同比增長51.0%,經調整淨利潤為2.5億元,同比增長40.9%,邊際改善顯著。

當前,行業重點應關注什麼?

首先,勢必是合規及穩健經營的狀態及趨勢,這是平台持續發展的基礎。對於各運營平台來説,不論是近幾年來監管大力推進的去“P2P”化還是去“金融化”,本質上都在於去槓桿,而以幫助持牌金融機構導流、技術賦能風控等為代表的助貸服務模式,成為頭部公司爭相發力的主流方向。而助貸模式的優劣首先看兩方面,包括資金渠道及獲客模式。

一方面,以銀行及消金為主的持牌金融機構是主要的資金合作方,在監管高壓及經濟低增長背景下,其對於合作平台的綜合實力相應也提出了更高要求;另一方面,獲客模式決定了的獲客效率及資產質量,成為助貸平台競爭的核心。

維信金科是國內較早發力助貸模式的機構,在合作機構及服務模式方面有一定的先發優勢,近幾年公司還在推進產品結構、業務模式(純線上化)等方面的轉型,不斷優化其商業模型。

據年報披露,2020年,維信金科新增了16家機構資金合作伙伴,助貸業務實現量為305.5億,其中,輕資產的撮合模式助貸業務實現量為201.1億,同比增長11.0%。

而在獲客方面,相比螞蟻金服、京東數科等互聯網巨頭系,維信金科本身自然並無太多天然優勢。但近兩年來,公司通過與國內運營及大型互聯網廠商建立合作,來不斷拓寬自身的獲客渠道,同時藉助數據和技術驅動的精準營銷模式,實現獲客效率的提升。

公司表示,一方面,通過進一步完善客户終身價值模型,能夠更佳地識別將為公司帶來長期價值及利潤的客户特徵,並根據該等客户的共同特徵以創建客户畫像基礎,實現客户識別,有助於其界定客户範圍並擴大客户羣,並能夠為本公司的長期或短期業務目標提供大量支援。以更積極的服務鼓勵重複借款,成功提升了留住優質客户的能力並降低了客户流失率。

另一方面,公司於2020年在不同行業平台上進一步擴大獲客渠道,現已與OPPO、小米及中國電信等各類運營商,騰訊雲、字節跳動等領先媒體經營者建立合作關係,持續推動新借款人數量的增長。

數據顯示,去年平台新註冊用户數量較2019年提升14.4%,進一步擴大了品牌認可度和市場份額。而同期,維信金科的銷售及營銷費用較2019年同比降低44.5%至2210萬元,反映出獲客效率的明顯提升。

那麼,接下來又看什麼?資產質量。

對於金融業的參與機構來説,資產質量無疑是一道“生命線”,其直接決定着從業機構的盈利質量,並影響未來長期發展的潛力。

2020年上半年,受疫情衝擊,全球經濟秩序受阻滯,金融業遭遇嚴峻的外部環境挑戰,其中,市場最大的擔憂則信用和違約風險上行,推動資產質量的快速惡化,也正因此,國內大金融板塊在去年一季度遭遇估值大幅下殺,但隨着國內經濟率先走向復甦,板塊已大面積反彈並回升。

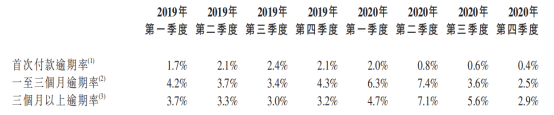

維信金科在8月發佈的中報中表示,除了對風控策略、信貸政策進行積極調整,還將調整獲客策略,探索優質客羣的服務。而且公司預計,通過客羣的遷移和風控的調整,相應的M1-M3逾期率及M3+逾期率在去年第二季度將達到峯值,並在第四季度逐漸恢復到疫前水平。

而以最新財報披露的數據來看,維信金科的客羣遷移探索可説是大獲成功的,資產質量的改善遠超預期。

2020年Q1-Q4,首次付款逾期率由於2.0%降至0.4%,創歷史最佳表現,二季度率先恢復且明顯優於疫前水平,同時還在持續改善。而M1-M3逾期率、M3+逾期率也都在二季度達到峯值,迎來改善拐點,並在四季度分別為2.5%、2.9%,均已經優於疫情前水平。

此外,值得留意的是,維信金科還在財報中進一步釋放出向好預期,公司預計其2021年的整體首次付款逾期率將約0.5%,並表示將致力於通過持牌資金夥伴及業務合作方交付創新金融產品,服務於優質及近乎優質借款人,以尋求穩定增長,併為公司股東持續創造價值。同時,反映預期風險發生的預期信用損失撥備率亦較2019年有明顯降低,這也顯示出公司對未來繼續向好的積極預期。

如果説資產質量是金融業的“生命線”和“壓艙石”,那現金流則是所有企業的“生死線”。

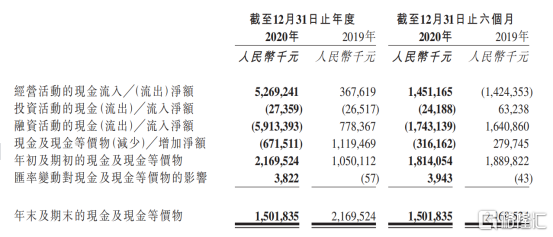

得益於助貸模式的深化,尤其是在去年下半年擴大了純撮合的業務量,同時進一步降低了信託貸款的業務量,維信金科在2020年的經營活動現金流及自由現金流狀況也都明顯改善。

數據顯示,2020年經營現金流量淨額達52.69億元,較上一年同期的3.68億元暴漲了13倍以上,同期自由現金流為52.41億元,同比增長約3.61倍。

與此同時,隨信託貸款業務規模減小,維信金科的總體資產負債率也有所降低。數據顯示,維信金科的總資產負債率由2019年末的78.3%降至72.6%。

從上述幾項關鍵指標的變化來看,維信金科正處在穩中向好的經營發展軌道中。目前,信用卡代償及消費金融市場是公司重點發力的方向,未來想象空間依舊不小。

一方面,信用卡用户基數在持續擴大,根據央行最新公佈的《2020年支付體系運行總體情況》統計顯示,2020年四季度末,信用卡和借貸合一卡在用髮卡量合計達7.78億張,同比增長4.26%,由此產生的代償市場空間顯然不容小覷,同時維信金科已佔據領先的市場份額優勢,加之疫情及監管推動市場出清加速,進一步擴大在該市場的份額確定性較強。

另一方面,隨着國內經濟率先復甦,消費信心不斷回暖,也將帶動消費金融市場持續向好,疊加維信金科在資金以及獲客渠道方面的逐步擴展與深化,持續增長有保障。此外,由於該類信貸產品往往是基於一定的消費場景,相比純現金貸產品,風險相對可控,目前這塊佔比較高,伴隨這塊持續增長,推動整體資產質量改善仍有空間。

小結

近幾年來,伴隨監管持續整治,市場出清加速,整體板塊估值也遭遇大幅下殺。疊加去年疫情衝擊,洗牌加劇,行業格局更為清晰,同時政策走向逐步明朗化,鑑於對自身實際價值及未來增長潛力的信心,包括樂信、趣店等在內的金科公司陸續展開了回購。

而維信金科早在2018年6月上市之後,便一路展開回購。據WIND統計,回購股份達846.7萬股,花費金額達4780萬港元,佔總股本和總市值近2%。

儘管行業向好明確,市場信心也有所迴歸,但在經歷風暴之後,從業和市場信心若要完全恢復,顯然尚需時日,而且行業在吿別野蠻擴張的粗放階段之後,迴歸有序發展的航道,市場有必要重新審視和看待其價值驅動邏輯,而對於留下來的頭部企業來説,仍需強化內功,持續自證。