近日,遠洋服務(06677.HK)發佈2020年全年業績公吿。

按財報顯示,2020年,遠洋服務實現收入20.23億元人民幣,同比提升11%;毛利5.11億元,同比增36%;毛利率25.3%,同比提升4.7個百分點;公司股東應占溢利2.58億元,同比增長25%,核心利潤2.5億元,同比上升44%;每股盈利0.29元,派息每股0.055元人民幣。

過去一年,遠洋服務業務結構調整成效明顯,受益於社區增值服務收入佔比及所有三條服務線毛利率的提升,公司整體毛利率由2019年的21%提升至25%。公司核心利潤率同比提升約2個百分點至12%。

作為遠洋服務上市後交出的第一份年度成績單,公司取得的業績表現穩打穩紮,隨着公司邁向後上市時代,新的財報也讓我們更聚焦到未來公司的發展方向之上,我們認為公司目前正全力推進業務佈局,財報中對此亦有充分體現,這也意味着其成長潛力在未來還將得到不斷釋放。

1· 兩個關鍵節點和未來三大着力點

憑藉遠洋服務成功登陸資本市場募得的充裕資金,疊加公司經營狀況進一步鞏固,盈利快速釋放的勢頭持續,在財報中我們看到遠洋服務正積極謀劃未來的發展機會。而具體則體現在公司將完善區域佈局、豐富服務業態、拓展服務邊界三個方面列為公司未來發展的重要着力點之上。

為什麼會突然強調並聚焦這幾個方面?

首先需要關注到公司所面臨的變化,有兩個重要的節點,其一是邁向後上市時代,其二是遠洋集團層面的戰略調整。

從上市情況來看,去年遠洋服務響應物業企業上市熱潮成功在港交所登陸,公司募資超過16億,而根據當時公司披露的募集資金用途,其中60%的募資用於把握戰略投資及收購機會,20%用於升級智能化管理系統,10%用於提升數字化水平及內部訊息技術基礎設施,餘下用作營運資金。公司上市募資其明確的資金使用用途充分體現了遠洋服務對未來企業發展有着清晰的路徑和規劃,而是隨着公司對上市募資成功,不論是資金層面,還是圍繞上市帶來的企業軟實力和硬實力方面的提升上,都給遠洋服務帶來了一個質的飛躍。

對此,公司在財報中也提到,上市給公司在資金、品牌、信用等方面帶來了資本市場的加持,提升了外拓業務和收併購實力,有助於迅速提升在管規模和利潤水平。與此同時,上市增加股本,打通資本市場融資渠道,豐富資本運作手段,支撐業務獨立發展。此外,上市分拆通過實現集團化改造,建立良好的管理機制,也提升了遠洋服務的治理水平。

上市作為一個關鍵的節點,實際上是驅動遠洋服務邁向在行業更高層次的競爭之中。與此同時,遠洋集團層面的戰略調整,對於子公司遠洋服務而言,也需要甚至於倒逼其做出相應的調整,做到因時而動、因勢而變。

遠洋集團在2020年年初啟動了五期戰略,提出“聚焦開發主業”,進行“南移西拓”,重新調整區域結構,尋求規模化增長。遠洋服務背靠遠洋集團,與其地產開發主業乃至相關服務業有着緊密的連接,其更被視作遠洋集團旗下的一個“排頭兵”,其過去所謀劃的許多戰略也均是圍繞遠洋集團而開展和實行。根據集團層面的戰略調整,遠洋服務順勢進行更長遠的籌劃,實際上也有助於其獲得集團層面的支持和雙方間的協同配合,推動業務快速發展。

而除了這兩個背景,實際上從企業長期發展的視角來看,可以説遠洋服務過去打造了一個快速轉動的飛輪,實現了規模、業績的快步增長,而隨着企業邁向新的階段,重點聚焦新的着力點則是遠洋服務打造的“飛輪”模型進入到新的、規模更大的正循環圈層所必要的轉換,而公司圍繞完善區域佈局、豐富服務業態、拓展服務邊界這三大方面不斷鞏固核心底層競爭能力,以此成為着力點,支撐其“飛輪”實現更快、更高效的加速運轉。

2· 三大着力點的實現路徑解析

首先來看區域佈局。

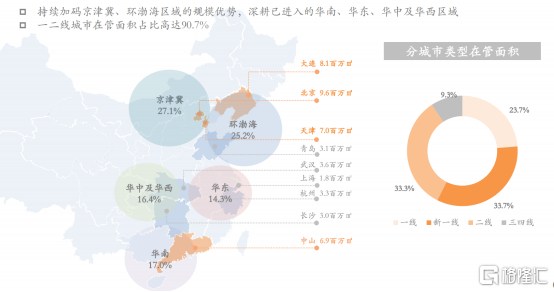

遠洋服務強調與集團開發主業的協同,而從遠洋集團的區域佈局來看,其在一二線城市有着較高的佔比優勢,集團重倉京津冀城市圈,與此同時,隨着集團層面戰略調整,遠洋集團近年來也不斷開始深入全國性佈局,其中“南移西拓“,是公司去年在拿地策略上最為明顯的變化,資料顯示,2020年,遠洋在公開市場拿地約50個項目中,“南移西拓”項目佔比高達65%。此外過去一年內以來,亦觀察到遠洋集團圍繞長三角、粵港澳大灣區以及長江中游和西部區域的熱點城市圈的佈局也明顯加快了擴張步伐。

基於集團在開發主業佈局的變化,遠洋服務在區域佈局上也靈活順應了這一變化,對此其不僅強調未來將重點聚焦核心區域,持續深耕京津冀區域和環渤海區域,同時,也將積極拓展華東區域和華南區域,圍繞深耕核心高價值城市,持續提升規模效應和市場拓展能力;此外公司也將進一步戰略佈局華中及華西區域,通過“內生+外拓+收併購”方式逐步在新市場扎穩腳跟。

由此多層次的佈局路徑不難發現,遠洋服務高度契合集團層面的區域佈局,同時在各區域中尋找不同的發力點,如核心高價值城市注重提升效率,新佈局城市注重品牌效應和底層基礎能力的打造,在這一多層次的各有側重的佈局之中,公司長期建立的多元化的資源獲取途徑,和強勁的業務拓展能力也得到了進一步加強與釋放。尤其是,藉助母集團以及兄弟公司如遠洋資本、母公司大股東中國人壽、大家保險等強勁支持與助力,遠洋服務的業務及規模也將得到不斷延伸和擴充。

其次,公司還強調了對服務業態的進一步豐富。

我們知道物業公司切入到多業態的服務場景,意味着其管理的難度會逐步加大,同時對物業公司的專業能力也將要求越高。不過基於服務多個業態帶來的協同及專業度、客羣粘性,物業公司也更有助於在行業競爭中構建難以逾越的優勢和壁壘。

對此,遠洋服務在財報中強調公司將着力於加強資源整合,業務延展,捕捉市場機會,具體到多元化的業態方面,一方面,將通過股東資源合作、收併購和社區智能化改造等方式擴大住宅服務管理規模;另一方面,藉助自身的品牌及管理經驗優勢,擴大商企服務管理規模;此外公司還將積極對包括城市環衞、綠化、資產服務在內的等多項服務領域的城市服務進行相應的佈局。

在多業態佈局線條上,遠洋服務最值得稱道的當屬其在高端商寫上業態上的行業領先實力,這不僅反映在公司的提價能力(2020年公司商寫物業費均價達到17.6,如若不包含太古合作系列,有40%的商業項目成功實現提價)同時也反映在公司項目的集羣化(聚焦重點核心城市,其中北京區域商寫板塊物管費收入接近2億)以及優質客户上(500強企業及上市公司,包括大家保險、滴滴等)。

最後在拓展服務邊界方面,從行業視角來看,隨着基礎業務面臨天花板,社區增值服務、非業主增值服務成為企業切實可行的新的增長曲線,也吸引一眾物業企業以此為突破口試圖打開新的業績貢獻來源。

對此遠洋服務在財報中指出其將以高品質物業管理服務為基礎,協同發展非業主增值服務,積極拓展社區增值服務。

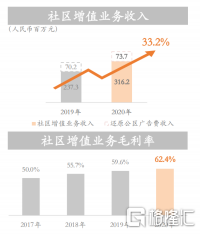

其中在社區增值業務方面,遠洋服務強調深度挖掘業主需求及資源,提升社區增值業務空間,提升資產價值。值得一提的是,公司過去幾年該板塊的收入節節攀升,2020年,實現板塊收入3.16億元,同比增長33.2%(不含公區廣吿費),佔總收入的15.6%,該業務毛利率進一步提升達到了62.4%,反映其可觀的發展潛力。

而對於非業主增值服務方面,遠洋服務則致力於在股東資源合作的基礎上,向非業主提供全週期增值服務,並積極開展外部拓展,提高來自於外部客户的收入。

3· 結語

近年來,互聯網、財經圈越來越追捧一個詞,也就是“終局思維”,如果説物管行業的終局將是什麼樣?我們認為其一一定要滿足兩個要素,其一規模領先,從目前物業股的估值也能看到龍頭物管企業往往市場更願意給出更高的溢價;其二則是品牌領先,物管歸根結底做的是服務,品牌是處在根基位置的不可或缺的競爭一環。

以此來看遠洋服務,從規模上而言,遠洋服務背靠實力房企遠洋集團,與此同時與兄弟公司遠洋資本等有着密切的業務協同機會,如遠洋資本投資的企業遠洋服務的物管業務有機會切入其中,此外,遠洋集團的大股東中國人壽、大家保險,這些險企業其自身業務屬性帶來的多網點佈局,也給了遠洋服務拓展的機會,此外優質資源和長期積累帶來的外拓能力,也帶給公司規模增長支撐,遠洋服務在這一點上將在中長期具有充分的優勢。

再從品牌層面來看,不論是高端商寫的領先服務能力帶來的品牌溢價,還是多業態佈局積累的綜合實力和專業度,都為遠洋服務帶來了強大背書,其也更容易走到消費者心中,獲得更廣闊的發展舞台。

總體來看我們對遠洋服務最新公佈的財報進行總結,我們認為其交出了一份業績穩打穩紮的成績單,且未來規劃路徑明晰帶來了十足的發展空間。公司在績後獲得了包括中金公司在內的投資機構發表研報調升評級,亦充分展現了專業機構對公司取得成就和未來發展潛力的認可。

具體而言,中金維持2021年和2022年盈利預測不變。考慮到第三方競標結果好於預期(未來趨勢也有望好於預期)以及公司將大概率維持在商業物業管理領域的競爭優勢,該行維持“跑贏行業”評級,上調公司目標價18%到6港元,對應11倍2022年市盈率。該行認為,公司有可能在將來一段時間引入商業運營服務。公司當前股價對應11.7倍2021年市盈率和8.3倍2022年市盈率。

目前遠洋服務不到18倍的動態市盈率水平整體遜於行業,而公司年報持續驗證了其成長性和快速擴張的底層能力,專業投資機構此時給出的調升目標價動作一點程度上暗示了公司未來在資本市場的機會和看點,不妨拭目以待。