3月1日信義光能發佈業績公吿,2020年實現營收123億港元,同比增長35.4%;淨利潤實現45.6億港元,同比增長88.7%,接近盈利預喜指引,同時也符合市場預期。

在這麼好的業績表現下,信義光能卻下跌7.50%,市場究竟在擔心什麼呢?

(數據來源:東方財富)

一.市場擔心

此次信義光能在業績如此好的情況下,股價卻下跌,我認為主要源於市場對未來光伏玻璃價格下跌的預期,而要知道為什麼光伏玻璃存在跌價預期,首先要知道它為什麼在去年漲價。

(1)去年光伏玻璃漲價

①去年需求大增:去年由於雙玻組件、大尺寸組件滲透率的不斷提高,同時下游組件廠商持續擴張產能,以及疫情的緩解,導致對光伏玻璃需求大增;

(數據來源:廣發證券研究所)

②光伏玻璃新增產能緊缺:另一方面從供給端看,光伏玻璃屬於重資產屬性的行業,建設一條1000t/d的產線就需要6-8億元;同時建設週期長,建設一條1000t/d的產線就需要18個月;另外光伏玻璃啟動週期較長,窯爐點火,同時技術壁壘高,各環節工藝複雜,如果產品質量不穩定會導致生產無法正常進行;最後光伏玻璃認證週期長,客户關係長期穩定,整個光伏玻璃行業壁壘很高;

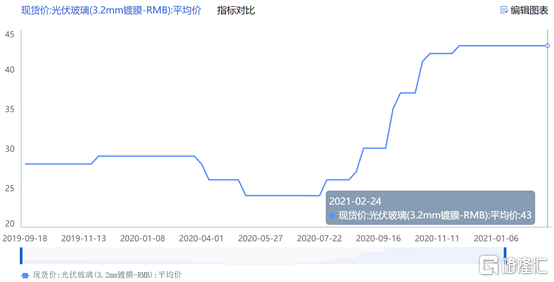

這樣供需失衡的條件下就導致2020年下半年光伏玻璃從25元拉到45元,基本實現了一個翻倍的增速。

(數據來源:iFind)

(數據來源:iFind)

(2)未來需求供給的分析

①需求端:首先解釋需求端,在“碳中和”的背景下,未來光伏裝機量將會持續上升,這也表明了未來幾年內光伏玻璃的需求基本不用愁。按券商預計未來三年全球光伏裝機量分別為170GW、204GW、245GW;分別對應光伏玻璃日熔量34291 t/d、42181 t/d、51435 t/d。

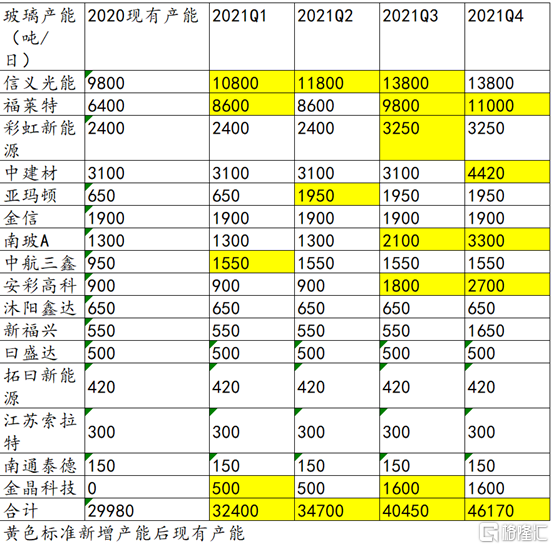

②近期供給端:信義光能原計劃今年蕪湖每季度投產4條1000t/d新產線,目前也提前到一條1月底投產,第二及第三、四條分別計劃3月底及年中投產;福萊特今年也將在2021Q2和2021Q4分別投產2200t/d和1200t/d。

(數據來源:格隆匯研究所整理)

③遠期供給端:去年11家企業宣佈472億元光伏玻璃擴產計劃,其中包括兩大光伏玻璃龍頭信義光能,計劃在2022年將張家港的4條1000頓項目全部投產,並且遠期籌劃16條產線;福萊特擬投資建設5座1200頓/日的項目。

(數據來源:格隆匯研究所整理)

④近期光伏玻璃已經實現供需平衡,遠期可能產能過剩:單從近期產能供給來看,在2021Q2就基本達到了光伏玻璃的供需平衡;而以2021Q4產能來看,已經基本滿足了2022年光伏玻璃的需求,因此在2021年新建的產能可能在2022年投產就存在產能過剩的情況。

二.小結

一方面由於去年供需失衡才能維持光伏玻璃價格處於較高的水平,但是今年2021Q2開始就已經供需平衡了,價格可能不再維持在高位的水平,持續到2022年時,可能因為產能過剩導致光伏玻璃價格加速下滑;市場正是擔心光伏玻璃價格的下跌,所以才給信義光能這樣的表現,要知道光伏玻璃業務佔信義光能營收的81%,是公司估值的主要來源。