在昨日港股盤後,恆生指數公司宣佈恆生指數優化諮詢結果,5月開始生效,包括5大方面重大改革:

相對於此前披露的徵詢意見中的建議,落地的結果還是有部分區別,包括成分股數量增加超預期,原本期望取消合資格候選成份股最少上市時間限制但落地是縮短至3個月。

這一次變化將會帶來怎樣的變化?

目前,恆指的成分股在上週五新納入阿里健康、龍湖集團和海底撈這3家公司後,目前總數量也僅有55只,如果在明年中增加至80只,意味着有即使排除被調出的都至少25只標的會有幸被新納入。

依據目前恆生指數的納入標準,目前達到條件但還沒有納入的(剔除近期被踢出的)的公司數量其實還有很多。再加上現在新上市制度下,有越來越多大型的獨角獸以及在港二次上市的公司,這意味着這增量標的空間還是僧多肉少,候選公司為了出圈還會競爭激烈下去。即使是以後放量到100只,也是明顯不夠分的,但總好過之前的只有50多隻上限。

這種情況下,誰會成為幸運兒?

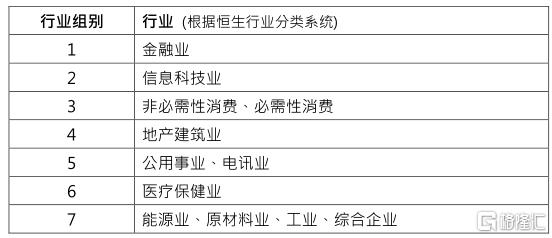

第二,根據新標準,恆生指數成份股從現有的行業細分中再分類彙總成七個行業組別,目標是使每個行業組別的市值覆蓋率不低於50%。其中,能源、原材料、工業級綜合企業被劃分到了同一行業。

但實際情況是,由於目前恆生指數行業權重明顯分化,金融、資訊科技佔比非常大,而同時原料能源工業及電訊、公用事業等行業的權重佔比很小。如下:

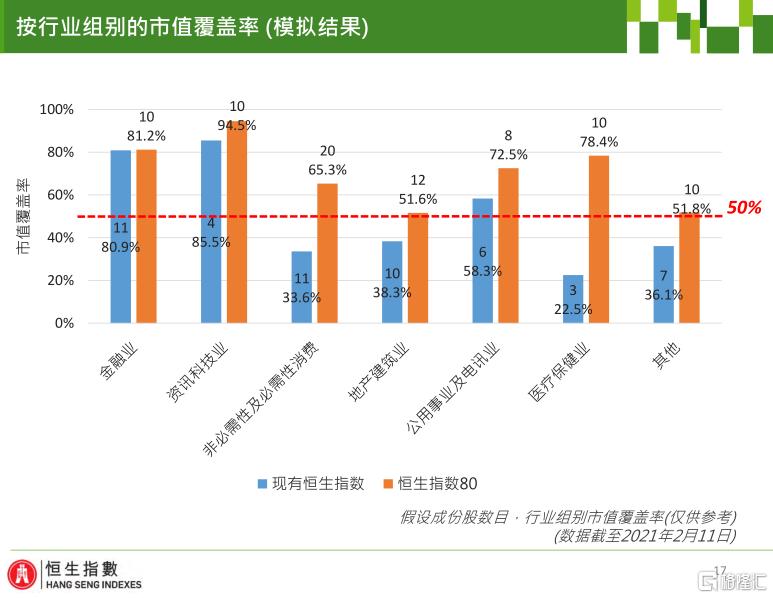

如果按照新規中每個行業組別的市值覆蓋率不低於50%的要求算,那麼將會讓現有的成功股格局產生很大影響。

按照恆生公司的模擬結果,在恆生指數成分股達到80只後,金融業會新增2只,資訊科技業會新增6只,非必需及必須性消費行業新增9只,公共事業及電訊業新增6只,醫療保健也新增7只,其他領域新增3只。

潛在新增數量越多,就越有更大的機會被納入恆指成分股。

至於要維持20-25只香港本地成分股(目前約25只),因為基本上目前香港本地屬性的上市公司沒有新增的,意味着老一批香港股還能繼續雲淡風輕享受規則紅利。

恆指如今成分股行業結構比例分化嚴重的背後是有些行業的單一超級市值公司佔該行業比重大,如資訊科技行業;而有些行業上市公司數量多但能被納入的超級市值公司又少最終覆蓋率過低,比如非必需及必需性消費行業。

醫療領域是其中一個奇葩。由於港股近年來大量高估值的生物科技公司赴港上市,其中包括不少動輒市值數千億的醫藥獨角獸,導致全部醫藥股的總市值市值體量巨大。粗略計算下來,如今港股包括藥物、醫療、生物科技及醫療有關的行業公司有近250家,其中市值超過千億港元的就不少於14家。

但目前的恆指成分股中只有藥明生物、中國生物製藥、石藥集團3家千億級醫藥公司,導致恆指對醫藥行業的市值覆蓋率低。

但新規下來的話,要保證50%以上的覆蓋率的話,意味着會有7家增量醫療保健行業公司出來,並且這些公司市值都不能小(但又大不可能是來自同一細分領域的),目前恆指成分股裏有了醫藥研發、創新藥、生物科技領域了,其他細分領域應該會有比較多納入機會。可以預計醫藥行業這一塊的上位競爭會非常激烈。

對於權重分佈,成份股權重上限由當前的10%降至8%,同時將同股不同權/第二上市成份股權重上限從目前的5%提升至8%。

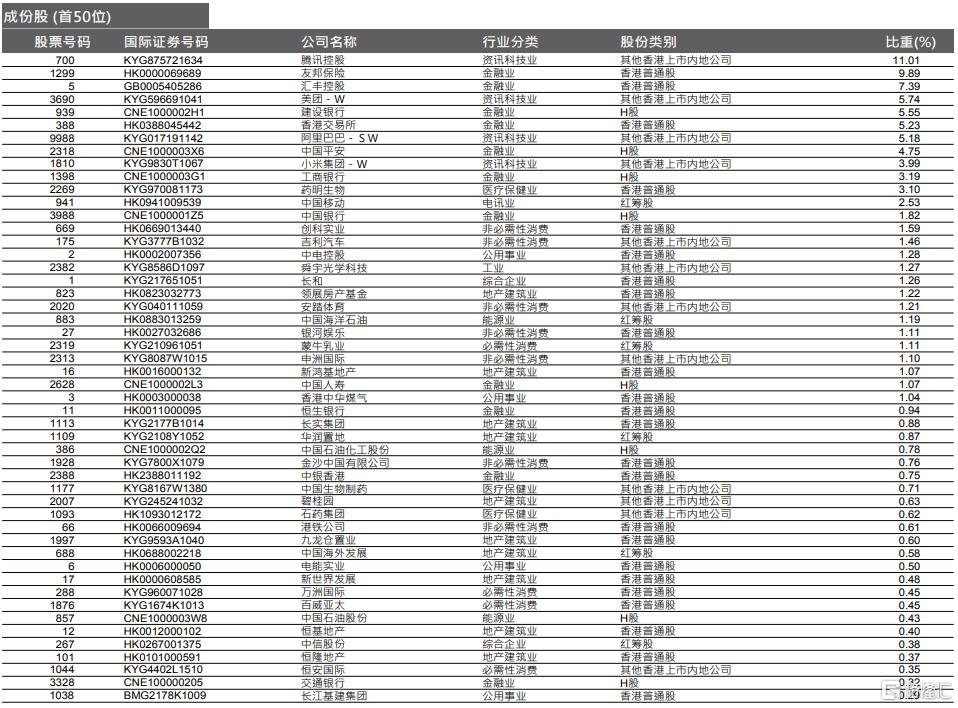

根據最新的恆指指數單張,目前騰訊在恆指的權重是11.01%,友邦是9.89%,匯控是7.39%,但尾部近半成分股的權重都不到1%,現行格局明顯存在巨大分化。

這樣的話,很可能目前權重過大的成分股將會因指數內“尾部”公司的權重增加而被拉低權重,同時,同股不同權和二次上市公司的權重佔比也有望大幅抬升。

總的來説,這一次制度調整所帶來的影響是全面的,包括存量的候選公司及將來新增的公司對能否耐入恆指也有了更明確的考核指標,也體現了指數的公平、平衡以及整個港股市場的代表性。

對於個股而言,能被納入恆指成分股,好處自然是更能得到市場的認可,以及後續的相關主動被動配置資金配置機會,進而享受到更好的估值待遇。

此外,恆指成分股作為類似港股通及其他重要指數的參考指標之一,尤其是被越來越多南下資金所追捧的港股通成分股,其含金量越來越高,好處不言自明,所以一直是眾多上市公司的重要爭取目標。

現在恆指的擴容,也意味着其他重要指數也肯定會繼續擴容,所以這算得上是所有潛力上市公司的一個大改革紅利。

但這並不是個一勞永逸的調整,企業本身如果被發現有問題,或經營業績持續不給力的話,被踢出指數也個時間問題,所以,鮮花和榮譽不會是白給的,一切都要靠自身去打拼。