近段時間以來,內外資兩大機構陣營針對新能源板塊表現出截然相反的態度,就在公募基金經理們逐漸對板塊相關個股獲利了結的同時,外資卻在大舉殺入。

最新數據顯示,摩根大通今年1月份以來對港股市場上的比亞迪股份進行了數次增持,持股比率由此前的不足5%一度提升至7.78%。與此同時,南向資金卻減持了比亞迪股份1.15個百分點;不僅如此,部分重倉新能源板塊的績優基金也在去年四季度進行了調倉換股。

那麼,內外資此舉各自背後的理由是什麼?最終誰又能笑到最後?

內外資操作背道而馳

東方財富網數據顯示,1月19日,摩根大通出手增持比亞迪股份,持股比例為5.34%,當日比亞迪股份收盤價為234港元。隨後,摩根大通又在1月21日和1月27日持續買入,持股比例一度升至7.78%。

除了摩根大通,貝萊德和花旗集團也對比亞迪股份十分看好。其中,花旗集團在1月20日和1月21日均增持了比亞迪股份;貝萊德也在1月27日將比亞迪股份的多頭倉位增至5.03%。

隨着資管巨頭們的不斷增持,比亞迪股份的股價也一路上漲,並在1月25日創下278.4港元的歷史新高。

不過,東方財富Choice數據顯示,今年1月以來,南向資金對比亞迪股份整體呈現減持,持股比例由年初的5.51%下降至4.36%。

在A股市場上,內外資也對新能源板塊進行了截然相反的操作。

在2020年的基金業績排行榜上,多隻領跑基金的共同特徵是——重倉新能源和新能源汽車。但四季度以來,不少績優基金對新能源板塊進行了減持。

以去年漲幅高達133.83%的廣發高端製造股票為例,四季報顯示,截至去年四季度末,通威股份、陽光電源等新能源龍頭股均已被剔除出該基金的十大重倉股名單。

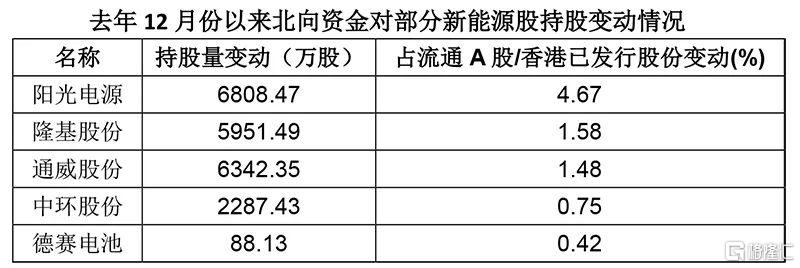

與此同時,北向資金對新能源板塊卻在持續加倉。東方財富Choice數據顯示,去年12月份以來,北向資金對陽光電源、隆基股份、通威股份分別增持6808萬股、5951萬股、6342萬股,持股佔比增加4.67%、1.58%、1.48%。

兩大機構陣營激烈交鋒

廣發高端製造在基金四季報中表示,減持新能源標的,主要基於估值擴張幅度較大、透支了未來幾年上漲空間的判斷,希望等待更合適的估值水平再進行配置。

“2020年隨着特斯拉中國工廠投產、電動車銷量超預期等催化,電力設備及新能源板塊領漲A股。我所管理的產品在2020年下半年也重倉了部分龍頭,漲幅較大。結合板塊景氣度和估值,基於風險收益比角度,我對相關持倉進行了階段性的獲利了結。”深圳一位基金經理稱。

相較於內資而言,外資機構對於新能源板塊的估值似乎有着更高的容忍度。

管理着超過85億美元資產的瑞士百達資產主題股票投資基金經理杜一表示,新能源板塊,尤其是龍頭企業,在未來數年面對廣闊的發展空間、新增的市場需求、以及快速且清晰度高的業績增長,因此從估值倍數的角度來看,投資者會更傾向於基於未來幾年的盈利水平作為基準進行估值,並容忍近一兩年的高估值倍數。

“對於一些技術不斷創新、有獨特競爭優勢、且具備高速和高確定性增長潛力的優質公司,投資人需要接受其近一兩年短期的高估值倍數,才不會錯失其長期回報潛力。”杜一稱。

瀚亞投資管理表示,新能源+人工智能這兩個維度的巨大創新正在汽車行業同時出現並快速發生。“在今天新能源汽車滲透率還不到5%的背景下,這場變革才剛剛開始,我們期待汽車行業出現一個或幾個不曾見過的獨角獸。”

對於未來如何佈局A股新能源車產業鏈,瀚亞投資管理(上海)有限公司股票投資總監齊晧表示,在動力電池領域,龍頭公司不能忽視;此外,材料的需求仍然很大,因此這個細分領域也必不可少。