機構:興業證券

評級:買入

目標價:245.9 港元

投資要點

手機鏡頭坐二望一,21 年產能擴張下產品結構有望逐步優化。公司手機鏡頭業務僅次行業龍頭大立光,截至 20 年底公司產能 160kk/月,全年出貨 15.3 億顆(YoY+13.9%),超公司指引(YoY+10%),我們判斷三星/小 米/Vivo/OPPO 佔比大致約為 30%/20%/15%/15%。我們預計 20 年降規趨勢下 ASP 或高個位數下滑至約 3.8 元,21 年手機光學升級恢復下(64MP+及 7P 滲透提升)ASP 有望重回 4 元。我們判斷明年公司將進一步擴充產能,並且優化產品結構(21 年公司 7P 良率提升下有望放量,ASP 約 3-3.5美金,6P ASP 約 1-2.5 美金);同時公司有望成為北美大客户核心產品的鏡頭供應商,其出貨鏡頭有望比相同規格安卓 ASP 提升 20-30%。我們預估公司目前手機鏡頭毛利率在 30-35%區間,未來有望進一步提升。

公司作為車載鏡頭龍頭有望充分受益”自動駕駛+新能源車”滲透提升,或打開盈利及估值成長空間。公司位居全球車載鏡頭市佔第一,份額高達34%。20 年出貨 5600 萬顆(YoY+12%),超公司指引(YoY+5%),主要供貨汽車電子廠商如麥格納、大陸、松下和法里奧等。我們預計 21 年出貨有望達到高十位數增長,同時 ASP 有望突破 40 元。我們認為公司車載業務有望受益單車鏡頭搭載數增長(1-2 顆升至 8 顆以上)及規格提升(2MP 升級到 8MP)。同時公司 8MP 車載鏡頭已完成研發並獲得量產訂單。我們預估公司目前車載鏡頭毛利率在 40%以上,並有望持續提升。

手機攝像模組高端份額有望持續提升,車載模組或逐步放量。公司位居全球手機攝像模組市佔第一,截至 20 年底公司產能 75kk/月,20 年出貨 5.9億顆(YoY+9.7%),公司指引(YoY+10%)。我們判斷小米/華為/Vivo/OPPO/三星佔比大致約為 25%/20%/15%/15%/5%,未來增量或來自三星高端份額及榮耀新進份額。同時公司通過子公司為森進行車載模組出貨,8MP 前視車載模組亦已完成研發,與造車新勢力廠緊密合作,模組出貨或逐步放量。

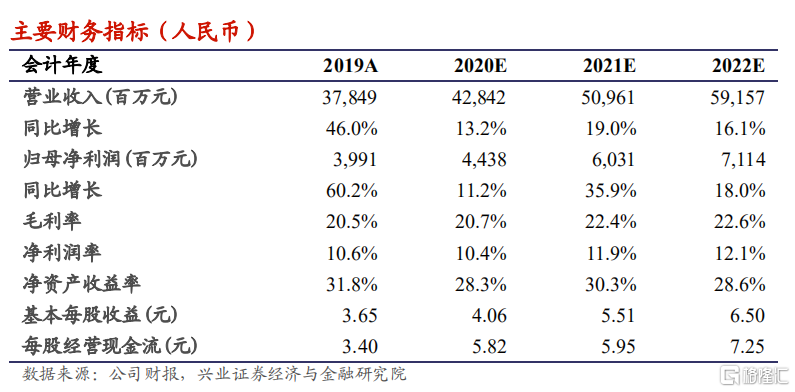

投資建議:上調目標價 59%至 245.9 港元,維持“買入”評級。公司手機鏡頭持續搶佔大立光高端份額,同時車載業務充分受益單車攝像頭搭載量增長及規格提升,有望打開公司盈利和估值空間。我們預計公司 20/21 年收入達到 428/510 億元,同比增長 13.2%/19.0%,歸母淨利潤 44/60 億元,同比增長 11.2%/35.9%。我們上調目標價至 245.9 港元(40x 2021PE),維持“買入”評級。

風險提示:1)手機光學升級不及預期;2)車載鏡頭搭載量提升不及預期。