機構:廣發證券

評級:買入

核心觀點:

安踏主品牌增速低於預期:零售流水單四季度同比增長低單位數,全年同比增長中單位數。公司主品牌單四季度流水低於預期主要系集中精力處理庫存,導致 Q4 線下流水負增長、零售折扣同比下降 2-3 個點至 7 折。但目前公司庫銷比略超 5(線上、線下、物流中心 3 個部分的總體庫銷比略超 6,前兩季為 7 以上)、且售罄率同比提升 9 個點。管理層預期 21 年安踏主品牌流水增長 10%+,精力仍然集中在庫存去化和直營店整合上。 ? FILA 增速符合預期:零售流水單四季度同比增長 25%-30%,全年同比增長中單位數。FILA 目前店效已超疫情前水平,庫銷比降至 6 左右。目前仍有一定折扣,正價店折扣為 83-84。FILA 有望繼續成為公司業績增長的主要引擎,管理層預期 21 年 FILA 流水同比增長 20%+。

其他品牌增速超預期:零售流水單四季度同比增長 55%-60%,全年同比增長 35%-40%。其中迪桑特同比增長 80%+、Kolon 同比增長30%-40%。迪桑特是高增長的主因,2020 年全年流水超 16 億元。

忽略短期波動,聚焦長期運營能力。雖然短期以庫存去化為主,業績增速規劃保守,但公司的渠道管理模式扁平、業務人員的執行效率高,運營護城河深厚。目前一階段的主品牌直營回收計劃已完成 82%,我們看好轉直營店面在庫存去化完成後,順利實現盈利能力改善。

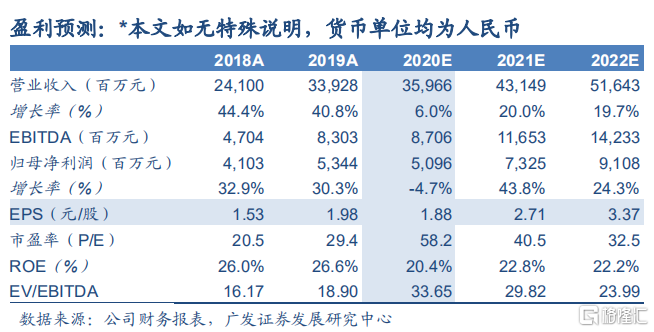

20-22 年業績分別為 1.88 元/股、2.71 元/股、3.37 元/股。預計公司2020-2022 年收入分別達 359.7/431.5/516.4 億元,分別同比增長6.0%/20.0%/19.7%;預計歸母淨利潤分別達 51.0/73.3/91.1 億元,分別同比增長-4.7%/43.8%/24.3%。給予公司 2021 年 45 倍 PE,人民幣港幣匯率取 0.8337,對應合理價值 146.27 港元/股,維持“買入”評級。

風險提示。FILA 增速明顯放緩、Amer 海外業務利潤低於預期等。