12月23日盤前,素有“港股支付第一股”之稱的主板上市企業匯付天下(1806.HK)及要約人Purity Investment Limited發佈聯合公告,稱於12月22日,要約人要求董事會,就根據公司法第86條透過計劃安排將公司除牌,向計劃股東提呈一項建議。該私有化提案完成後,公司將成為要約人的全資附屬公司,且取消其在聯交所的上市地位。受此消息刺激,公司於當日復牌後,股價隨即大漲超兩成。

(圖片來源:富途牛牛)

近兩年來,港股企業私有化浪潮愈演愈烈,伴隨去年中概股迴流趨勢,形成了資本市場兩大看點,背後更深刻得反映出境內外市場間的流動性與估值差距分化背景下,企業融資需求得不到很好滿足,股東回報難以充分兑現等事實。因此,私有化成為了一眾企業尋求價值迴歸的必然選擇。而對於投資來説,這其中存在的套利機會往往又非常誘人,因此也深受市場關注。

匯付天下為何謀求私有化?

眾所周知,匯付天下作為國內支付領域的老兵,也是國內首家在港股上市的第三方支付公司。實際上,公司自2018年6月上市至今,也只有不到三年時間,相比在行業長達十幾年的積累及影響力,其在資本市場的歷程便顯得十分短暫,且交易表現相對欠佳。

最直觀的反映就是業績與市值的明顯背離。據WIND統計數據測算,近三年來,公司的總營收及扣非後的歸母淨利潤複合年均增長率均接近50%,但股價卻一路下行,市值持續縮水。儘管受私有化消息刺激大漲,但目前仍不到發行價的一半。依此來看,公司此時選擇私有化結束這短暫的上市之旅,理由可見一斑。

根據過往的中概股私有化案例經驗來看,除公司股東認為價值被嚴重低估之外,主要原因無外乎再融資能力受限及持續高企的上市行政管理成本。

而匯付天下的私有化提案公告便明確指出,公司當前所面臨的股票流動性不足導致融資能力受限及維持上市地位所帶來的行政成本投入之間的矛盾。

公告數據顯示,截至最後交易日(12月17日)止三個月內,公司股票日均交易量約為1,401,059股,僅佔最後交易日已發行股份約0.11%。對此,要約人顯然有理由認為由於股份流通量偏低及交易相對錶現欠佳,在一定程度上造成公司從公開股票市場籌資困難,且要約人認為短期內不太可能出現任何重大改善。因此對公司而言,也完全有動力想方設法降低用以維持缺乏融資能力的上市平台而投入的行政成本及管理資源。

而對於持股投資者來説,股票流動性不足也將直接導致其難以在場內市場出售套現,尤其是對於中小投資者可想而知。而匯付天下啟動私有化,無疑是為投資者提供了一條靈活可行之路。既然如此,對於投資者來講,最關心的莫過於私有化的方式及價格是否合理。這也進一步決定了該私有化交易最終成功的可能性。

支付對價方式靈活且私有化價格合理

根據公告顯示,該私有化提案將以計劃方式實施,支付對價包括兩種方式,分別以現金與要約人新發行股份支付對價。具體比例來看,現金支付方式以每股3.5港元作價;股份支付方式則以1: 2.709677的比例,換取要約人新股股份。

值得留意的是,上述兩種支付方式不能同時選擇,且倘計劃股東未作出選擇或其作出的選擇無效,則其將默認為選擇現金支付方式。此外,註銷代價將不會增加,要約人並不保留增加註銷代價的權利。

而上述安排是否合理?如何來看?

首先,就方式而言,對投資者來説,兩種路徑代表了兩種截然不同的取向。選擇現金支付便可實現套現退出,同時就此隔離與後續經營發展所需承擔的風險;而繼續看好公司未來發展前景,且願意接受及承擔後續各種經營上風險的投資者,便可選擇換股的方式,繼續參與。顯然,方式選擇上足夠靈活,給予了持股股東雙向選擇的權利。

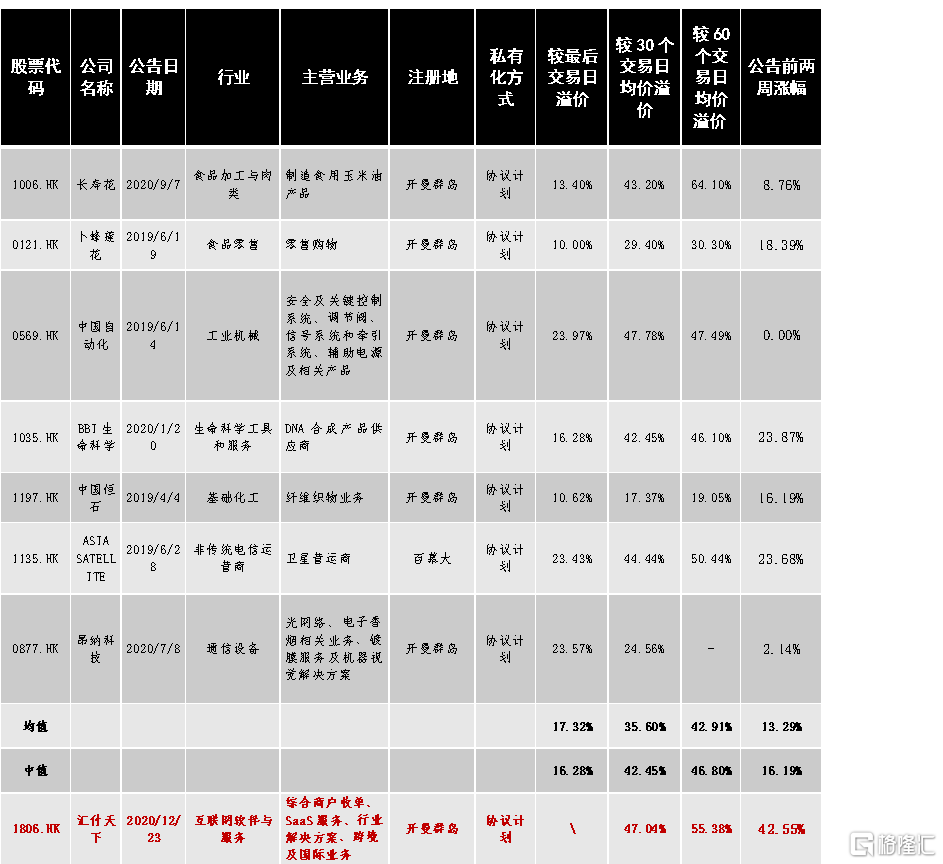

再從支付定價來看,由於要約人股權價值難以合理估計,在此僅討論現金支付方式。由於公司在12月17日的收盤價2.76港元屬於異動後的價格,截至公告當日收盤的最後兩個交易日累計漲幅約35.08%,而在評估交易溢價時應以綜合考慮近30/60個交易日的平均價格分別為2.38/2.25港元,按3.5港元/股私有化價計,溢價率分別為47.04%/ 55.38%。而這一水平屬於合理範圍。根據近年來在規模及方式上均具有可比性的幾家代表企業來作比較如下。

(數據來源:WIND)

若從業務發展視角來看,儘管其作為第三方支付企業的領先樣本,但短期經營大概率仍會承壓,可以從兩方面來看。

一方面,今年由於受到疫情影響,上半年業績未達預期,交易量及營收規模較去年同期均有所下滑。2020年中報顯示,公司支付交易量合計為9796億元,同比減少7%,收入17.1億元,同比減少9%;期內經調整淨利潤8463.6萬元,同比減少45%。盈利下降明顯主要是由於公司加大了研發及銷售費用導致的,由於公司現階段重點在推進面向B端“支付+SaaS”服務的平台化戰略,預計短時間內仍處在投入階段,盈利方面將會繼續承壓。

另一方面,公司過往幾年的業績,與總體持續低迷的股價,其實也足見當前中小規模的第三方支付企業難以獲得港股資本市場的認同。

私有化交易成功概率幾何?

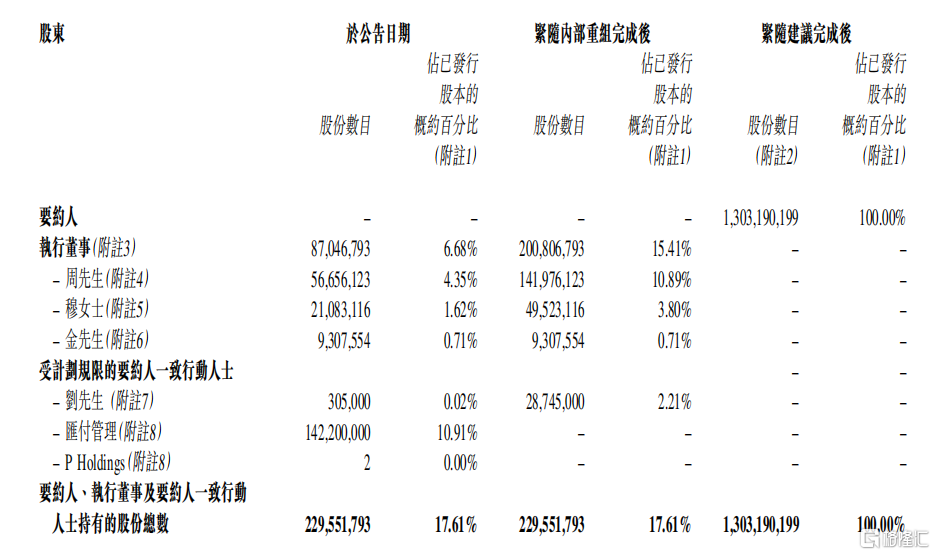

既然方式及價格均合理,那該交易獲成功的概率理論上問題不大。而該私有化提案若要獲得法院會議及股東大會通過並順利達成,需滿足這些條件:參加法院會議的無利害關係股東投票權超過75%贊成,且全體無利害關係股東中反對不超過10%,同時全體計劃股東投贊成票人數超過於50%;出席股東大會的無利害關係股東超過75%贊成註銷公司全部計劃股份。

根據公告披露的股權結構來看,截至公告日,要約人及一致行動人持有匯付天下所有已發行股份比例為17.61%,無利害關係股東持股達82.39%,其中,已完成鎖票的契諾股東及由信託代持的少量管理層激勵性股權,佔比接近七成,其他利害關係股東持股比例僅為14.28%。

從持股結構來看,獲通過的勝算已非常明顯。而對於中小投資者來説,不論是以何種方式,順利接納交易推動該私有化交易成功,顯然是實現各方利益最大化最為有利的選擇。因為根據過往經驗來看,相比私有化消息對股價帶來的明顯刺激,一旦宣告失敗,前期努力均將付諸東流,很可能會造成股價滑鐵盧,這對投資者而言,無疑也都是得不償失的。

結語

近年來,可以清晰地看到這樣的局面,大量的企業湧向港股市場,掀起了一輪港股打新熱潮,同時越來越多的上市企業走上私有化之路,正反映出當前新經濟與新技術週期背景下,充斥機會與挑戰,企業正加快跑馬圈地,各行業分化加劇。

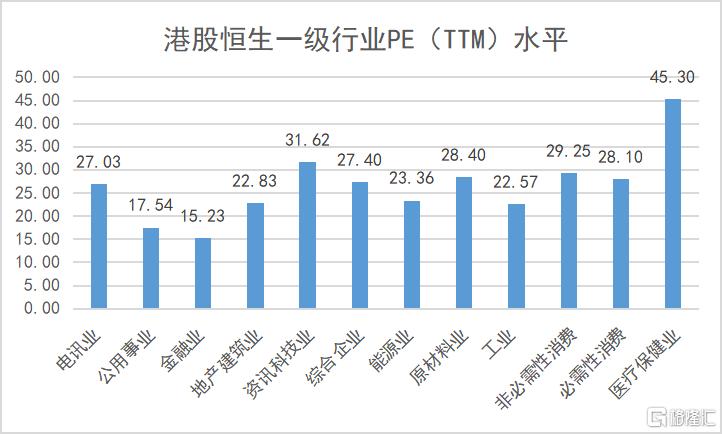

與此同時,伴隨大量資金向科技、醫藥及消費為主的賽道龍頭企業集中和靠攏,使得板塊與個股間的估值分化明顯。

(數據來源:同花順iFinD)

疊加外部環境複雜性及不確定性加劇趨勢下,越來越多的企業難以需要推進技術及業務創新以適應當前複雜且多變的環境,而由此所產生的融資需求得不到有效滿足,繼而走上了私有化之路,匯付天下選擇私有化,正是這一企業趨向縮影。

除了疫情帶來的極限壓力之外,今年以來,支付行業依舊面臨監管的高壓環境。對於匯付天下這類深耕B端收單側的三方支付機構,難以打破C端的壟斷局面,以耕耘B端中小商家,開拓跨境市場及拓展服務場景等成為主要發力方向。

而在完成私有化之後,匯付天下又將何去何從呢?據公告顯示,要約人意在繼續發展集團現有業務,並將繼續構思如何以最能提升股東價值的方式發展公司,並會就此考慮擴展企業業務及資本市場機會。