機構:廣發證券

評級:增持

核心觀點:

財務情況:Q3 國內業務盈利達 4.8 億元,加盟店收入同比增長 4%,現金流繼續大幅改善(注:除特殊説明外均採用人民幣為貨幣單位)。

華住 Q3 營收同比增長 3.4%至 31.6 億元,剔除DH 酒店後營收同比下降 10.5%,收入降幅符合預期,其中原有品牌加盟收入同比+4%。20Q3 GAAP 歸母淨虧損 2.12 億元,而華住原有品牌 GAAP 歸母淨利潤 4.82 億元。20Q3 經營性淨現金流為 11.39 億元,環比大幅改善(20Q1、Q2 分別為為-13.46 億元和 5.12 億元)。

經營情況:Q3 總體持續改善,Q4 國內業務繼續強勁回升,DH 酒店承壓。Q3 華住原有品牌營業中酒店 RevPAR/ADR/OCC 分別為 179 元/218 元/82.0%,YOY 分別為-16.9%/-11.1%/-5.7pct,預計 Q4RevPAR有望恢復至同期 90%以上。DH 酒店受海外第二波疫情影響仍較大。

拓店情況:Q3 開店提速,全年開店1600-1800 家目標不變。根據公司財報,Q3 華住原有品牌新開店 520 家,關店 201 家,淨開店 319 家;而 Q1 和 Q2 淨開店 220 家和 233 家,公司 2020 年維持全年開店1600-1800 家的目標不變,預計關店 550-600 家。疫情之後公司加大力度佈局下沉市場,今年前 10 月公司新開門店中,44%的門店位於三線及以下層級城市,截至 10 月底公司儲備門店一線、二線、三線及以13%、37%和下層級城市佔比分別為 50%。

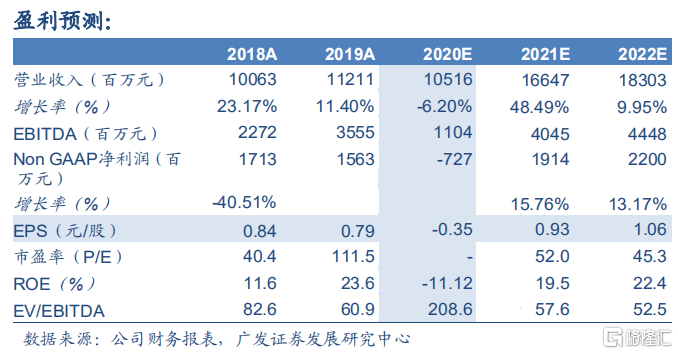

總體觀點:疫情之後 着力佈局下沉市場,看好龍頭長期競爭優勢。預 計 2020-22 年 Non GAAP 淨利潤分別為-7.3、19.1 和 22.0 億元。公司效率優勢突出,近年來門店拓展提速,結構不斷優化,儲備門店豐富。今年以來公司進行了組織架構調整升級,加大布局下沉市場,有利於效率提升和聚焦中國市場,看好疫情後的業績高彈性和長期增長空間,維持華住酒店(HTHT.O)和華住集團(01179.HK)“增持”評級。

風險提示。疫情影響存在不確定性,加盟店擴展速度不及預期等。