本文來自:匯豐前海證券分析師:楊玉瓊S1700520030003評級:買入目標價66.0港元

匯豐前海研報精要如下:

匯豐前海認為君實生物已經轉型為生物藥平台型企業,擁有處於商業化階段的主要資產、不斷擴大的銷售團隊、多元化的早期資產組合以及穩健的資產負債表。君實生物當前股價對應13倍的2022年預測市銷率,低於國內同業的13倍,也低於全球同業的25倍。當前市場價格並未充分體現君實生物作為一家有望從創新浪潮中受益的生物藥企的潛力。

PD-1(包括拓益和潛在的第二代PD-(L)1抗體)增速有望迎頭趕上

匯豐前海認為,一批國內龍頭生物科技企業已藉助PD-(L)1藥物上市抓住這一十年一遇的機遇,有望發展為具備從早期藥物發現與開發到臨牀與銷售團隊搭建的一體化實力的綜合性平台型藥企,進而充分受益於創新浪潮並進軍快速增長的國內外免疫市場。

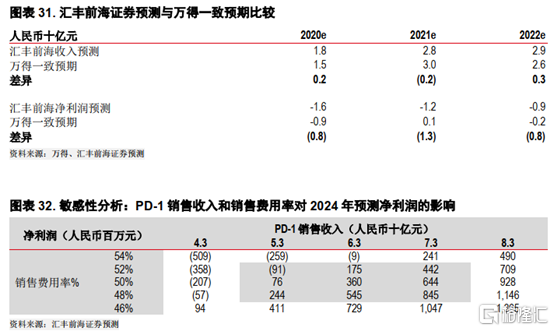

中國擁有巨大的市場潛力,中國接受治療的患者約為230萬人,按平均治療期7.5個月、國內/進口品牌一代PD-(L)1的月治療費用分別人民幣3,000元/15,000元計算,2028年中國PD-(L)1總市場規模可達人民幣800億元。匯豐前海的預測包括了10%的患者將接受第二代PD-(L)1治療的假設,同時預計國產第二代PD-(L)1相對於第一代將有150%的溢價。中國企業擁有明確的定價優勢,因而獲得主要市場份額(89%的銷量份額和65%的收入份額)。

預計到2028年,君實生物的PD-1產品在中國PD-(L)1市場的銷量份額為11%,收入份額為8%,銷售收入將達到65億元,其中肺癌治療佔34%,小適應症佔33%,而肝細胞癌、食管癌和胃癌治療合計佔33%。

主要優勢:

(1)拓益是首款上市的國產PD-1抗體,具備明確的先發優勢。公司在小適應症領域的獨特地位(拓益已獲批用於黑色素瘤治療,在鼻咽癌二線治療和尿路上皮癌二線治療方面已提交BLA申請),有助於在2020年國家醫保目錄調整後避免直接競爭。

(2)廣泛覆蓋主要適應症(包括EGFR+非小細胞肺癌以及非小細胞肺癌、肝細胞癌輔助治療等特色適應症),並且在較小的適應症(鼻咽癌、尿路上皮癌等)覆蓋中處於領先地位,有望助力拓益在這些適應症獲批後系統覆蓋目標市場,並在國家醫保市場贏得可觀的市場份額。

(3)POLARIS-1試驗與Keynote-151試驗的獨立“肩對肩”數據比較顯示,拓益可能是更好的PD-(L)1抗體。

(4)拓益用於治療鼻咽癌獲得美國FDA的突破性療法認定,使得拓益全球上市具有相當高的可見性。預計拓益將於2020年在美國提交BLA申請,並於2021年獲批。

匯豐前海認為,目前市場對君實生物的預期過於謹慎,主要原因是與競爭對手相比,拓益收入的短期增速較慢。但是,行業長期競爭格局遠未穩定,君實生物憑藉完整且具有差異性的適應症覆蓋佈局,有很多機會在兩三年內迎頭趕上。

其他後期資產共同推動公司中期增長

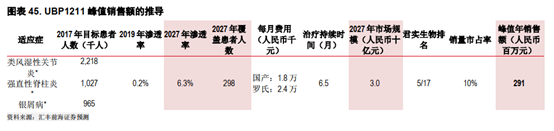

修美樂生物類似藥(已提交生物製品許可申請(BLA)):君實生物的修美樂生物類似藥有望成為國內第五款上市的同類藥物,預計到2027年,在百億元規模的TNFa類藥物市場中,修美樂銷售額將達到30億元(2019年銷售額約為4.5億元)。UBP1211的峯值銷售額有可能達到2.9億元。

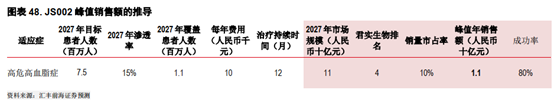

JS002(PCSK9):已獲批適應症包括心血管病高危患者、原發性高脂血症(EHL)以及純合子家族性高膽固醇血癥(HoFH)的預防。預計中國市場潛在規模110億元,有望成為國內第四款上市的同類藥物並帶來11億元峯值銷售。

IMP4297(PARP抑制劑):很有希望的癌症治療靶點,預計君實生物的PARPi將於2023年上市,有望成為國內第五款上市的同類藥物,其全球潛在市場規模預計在120億美元以上,峯值銷售額將達到2億元,有望通過適應症擴展獲得極為可觀的上行空間。這款藥目前處於卵巢癌患者一線維持治療的III期臨牀試驗階段,同時也在進行BRCA+卵巢癌後線治療的II期試驗。

JS004(BTLA,全球I期):君實生物的首創(FiC)藥物,與PD-(L)1聯用治療癌症具有良好潛力,預計將在2021年上半年公佈I期臨牀試驗數據。

JS108(TROP-2 ADC,I期):治療三陰乳腺癌(TNBC)的靶點新星,預計君實生物有望很快公佈安全性數據。

JS016(II期):JS016是一種新型冠狀病毒中和抗體,有望為君實生物帶來20億元現金流,其中包括了公佈的1000萬美元的預付款和2.45億美元的里程碑付款。

匯豐前海認為市場忽視了君實生物作為平台型生物製藥企業的價值。君實生物已建立起一體化研發體系,並擁有強健的資產負債表,能在實現收支平衡前支撐運營。

君實生物未來的核心看點

(1)拓益獲批非小細胞肺癌一線治療和肝細胞癌一線治療等主要適應症,以及食管鱗狀細胞癌一線治療和胃癌一線治療數據公佈。

(2)2020年下半年和2021年拓益銷售迅速放量。

(3)其他研發管線公佈數據及獲批,如2021年上半年公佈BTLA的I期數據、公佈Trop-2ADC的安全性數據。

(4)公佈潛在的商務拓展(BD)項目。

市場低估了君實生物的潛力

匯豐前海採用DCF模型進行估值,對君實生物進行了估值,認為其長期增長具有可見性。基於5.1%的加權平均資本成本(2.5%的無風險利率、5%的市場風險溢價、基於歷史均值的beta係數0.5和4.3%的税後債務成本)以及3.0%的永續增長率(考慮到通脹率以及醫療板塊龍頭企業的平均增長率),得到目標價66.00港元,隱含58%的上升空間。首次覆蓋君實生物,給予買入評級。

DCF模型與可識別資產淨現值模型比較:匯豐前海採用淨現值模型為君實生物的後期資產估值。模型顯示,公司後期資產淨現值為282億元,其中PD-1的淨現值為242億元,處於商業化或後期研發階段的其餘三款產品的淨現值為40億元。剔除後期資產的價值後,匯豐前海基於DCF模型得出的目標價所隱含的平台價值為192億元,涵蓋14種早期臨牀資產以及豐富的臨牀前資產。預計君實生物豐富的早期研發管線將驅動公司長期增長。

匯豐前海認為,與同行相比君實生物是一家被低估的市場龍頭。君實生物當前股價對應13倍的2022年預測市銷率,與國內同行均值(13倍)一致,但遠低於全球生物科技同業公司的25倍。考慮到me-too或me-better類藥物更高的可見性以及君實生物作為生物藥企的巨大潛力以及在商業化領域奮力追趕,匯豐前海認為市場低估了君實生物的潛力。與中國龍頭藥企當前平均10倍的2022年預測市銷率相比,君實生物享有更高估值是合理的,因為在新藥放量推動下,公司擁有顯著更高的增長率。