機構:興業證券

評級:買入

目標價:330港元

投資要點

經營穩步復甦,關鍵財務指標優於指引。美團三季度收入 354 億元(YoY+28.8%);調整後 EBITDA 達 26.8 億元(YoY+17%);淨利潤 63.2 億,扣除投資收益等項目的調整後淨利潤 20.5 億元(YoY+5.8%);公司各分部實現同比增長,營收利潤皆高於公司指引。公司三季度資本支出約 50 億元,主要用於推動新業務發展。與去年同期相比,3Q20 公司銷售費用率下降 3.9pcts 至 16.5%;研發費用率同比小幅上升 0.6pcts 至 8.4%。

餐飲外賣乘旺季東風,加大營銷力度。Q3 餐飲外賣行業恢復增長,公司平台交易量 1522 億元(YoY+36%),日均交易筆數 3490 萬筆(YoY+30%),佣金收入 183 億元(YoY+30%)。板塊整體收入 207 億元(YoY+33%),經營利潤 7.7 億元(YoY+132%),OPM 同比上升 1.6pct 至 3.7%。主要驅動是擴大優質商户規模及平台供給的多樣性,並開展促銷活動協助商家發展業務,譬如珍珠奶茶主題營銷,以及在深夜時段為夜宵商家增加曝光率等。

到店業務業績回到正軌,增速轉正。公司三季度到店業務收入 65 億元(YoY+5%),經營利潤 28 億(YoY+22%)。截至 9 月底,餐飲業帳單數已回至今年 1 月 1 日水平,公司仍將持續大量促銷活動。國內旅遊需求也恢復近 7 成,由於在暑期旅遊高峯加大推廣,公司國內酒店間夜量回升至 1.14億,間夜量在全球線上預定平台排名第一。除了擴大中低端酒店領先優勢,同時加強與高星酒店合作,提升高端服務能力。

新業務繼續加大投資。三季度公司新業務收入 82 億元(YoY+44%),規模超越到店業務板塊;由於電單車與生鮮雜貨等擴大投入,經營虧損 20 億元,虧損同比擴大 69%。公司將持續加碼新業務佈局,優選、閃購、買菜(自營)三模式協同,滲透社區團購市場,強化輸出美團品牌的用户認知。

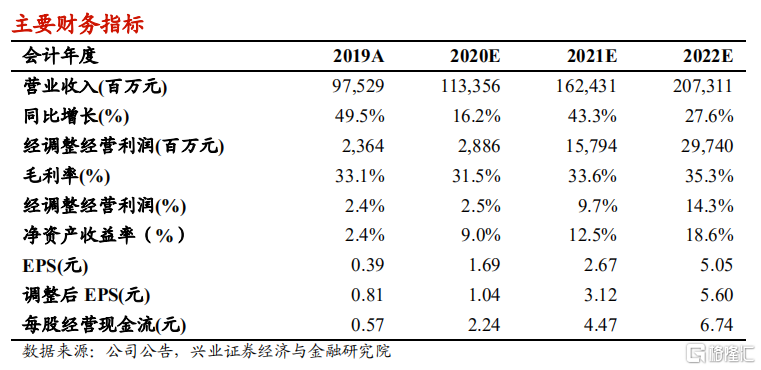

投資建議:維持“買入”評級。我們看好公司在生活服務龍頭地位,外賣盈利能力將隨着規模提升,新業務有望提升用户滲透與場景,維持Food+Platform 的戰略。根據 SOTP 估值,我們上調公司目標價至 330 港元,維持“買入”評級。

風險提示:1)政策風險;2)市場競爭加劇;3)餐飲行業景氣度下行;4)新業務減虧不及預期。