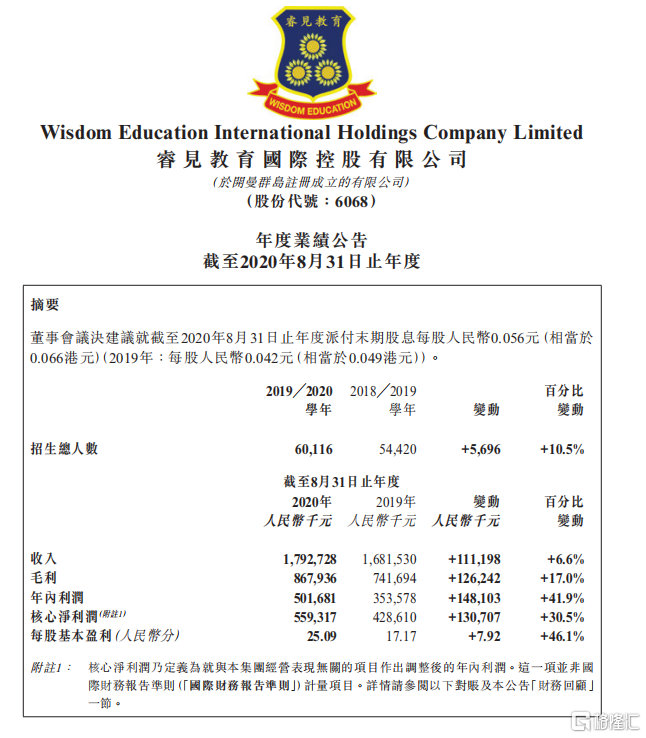

11月23日晚,華南區最大的K12教育集團---睿見教育(6068.HK)公佈2020財年業績(截至到2020年8月31日止年度)。財報顯示,報告期內,睿見教育實現總收入17.93億元(人民幣,單位下同),同比增長6.6%;毛利8.68億元,同比增長17%;淨利潤5.02億元,同比大幅增長41.9%;核心淨利潤5.59億元,同比增長30.5%;每股盈利25分,建議派發末期股息每股盈利5.6分。

受業績利好刺激,睿見教育股價於翌日開盤高開,短暫回落後一路衝高,盤中一路漲近10%,截至當日收盤漲幅超過8%,領漲港股教育板塊。可見市場對睿見教育這份“年度成績單”的認可。

今年疫情重創線下業態,線下教育顯然也難以倖免,在此背景下,睿見教育是如何做到逆勢增長的?

(圖片來源:富途證券)

一、業績持續穩增,成本管控成效顯著,盈利水平大幅上升

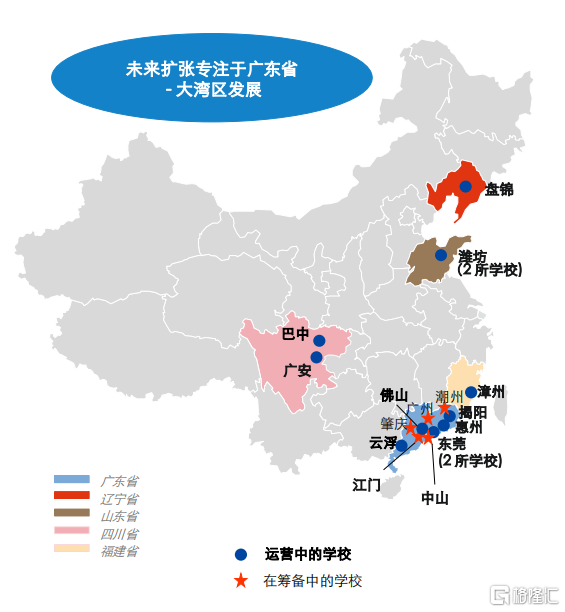

睿見教育成立至今近二十年,以招生人數計算,公司是華南地區經營高端民辦小學及中學最大的上市教育集團,也是目前全國範圍內佈局最為廣泛的K12上市公司之一。截至2020年8月31日止,睿見教育在中國的12個校園經營14所高端民辦K12學校,重點覆蓋粵港澳大灣區,並輻射遼寧、山東、四川及福建等潛力省份。

自2017年以來,憑藉“內生+自建外延”的雙輪驅動戰略,睿見教育的總招生人數一直呈穩步上升趨勢,年均複合增速達23.7%,領先同業均值。正是得益於招生人數的不斷增長,推動睿見教育的收入同步增長。據測算,公司同期的總收入年均複合增速也在22%左右。

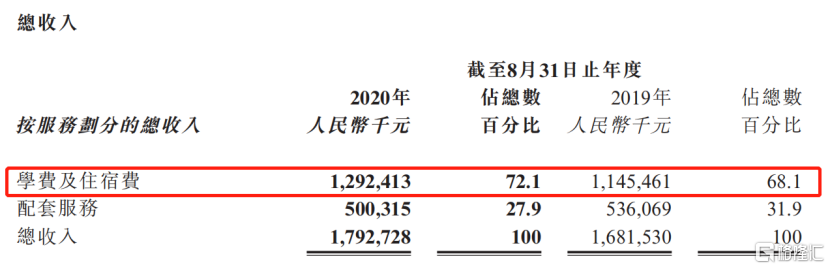

具體拆分來看,報告期內,學費及住宿費收入為12.92億元,同比增長12.8%,佔總收入比例升至72.1%,依舊是集團核心增收來源。由於疫情導致期間停課一段時間,期內配套服務收入同比微降6.7%至5億元。考慮此為短期因素所致,伴隨國內疫情防控形勢迴歸常態化將重拾增長。

盈利方面,2020財年,睿見教育實現毛利8.68億元,同比增長17%;淨利潤5.02億元,同比大增41.9%;核心淨利潤5.59億元,同比增長30.5%。增幅均顯著高於營收增速,可見公司在降本控費方面成效卓著。

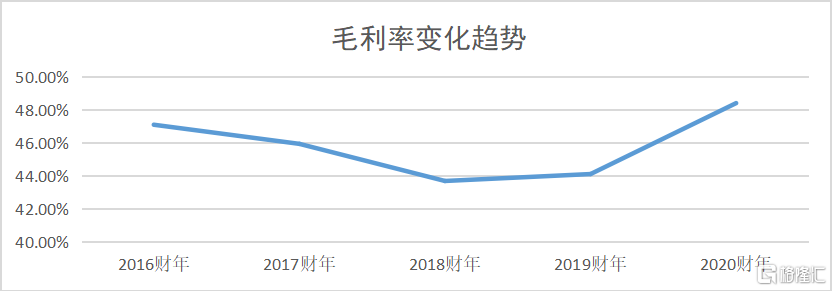

相應地,集團整體盈利能力得到提升。期內毛利率達48.4%,同比提升1.4個百分點,創下近四個學年以來的新高;淨利率28.0%,同比上升約7個百分點;核心淨利率31.2%,同比增加約6個百分點。

(數據來源:公司年報)

值得一提的是,公司於8月4日宣佈,在江西省贛州市新設一家外商獨資企業-贛州服務公司,為集團學校提供各種服務,包括企業管理、軟體開發及數據管理服務。

據瞭解,根據財政部、中國海關總署、國家税務總局於2013年1月發佈的相關通知以及財政部、國家税務總局及國家發展和改革委員會於2020年4月頒佈的相關政策,倘若達成若干條件,贛州服務公司有資格享有減免後15%的企業所得税税率。同時,該相關税務優惠政策將於2030年12月31日結束。這意味着公司未來有效税率存在下降空間,並推動盈利水平進一步改善可期。

二、經營現金流大幅增長,財務結構優化助抗風險能力提升

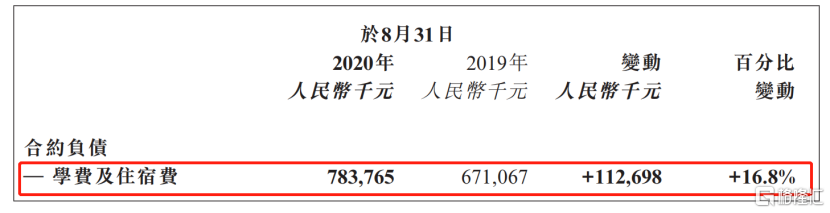

學費及住宿費作為核心收入來源,由於交付前置的特點,決定了睿見教育的商業模式在現金流方面具備天然優勢。據集團業績會披露,報告期內,經營性現金流淨額達8.83億元,較上一財年同期大幅增長53.2%。

從資本結構來看,睿見教育的財務槓桿有所下降。據財報數據簡單測算,2020財年,集團總資產負債率約61.5%,同比下降約3個百分點;流動比率為0.96,同比明顯上升,同時考慮到期內銀行結餘現金比例明顯更高,加上流動負債中合約負債主要反映學費預收收入,顯然剔除該項目,更能反映實際短期槓桿水平。

財報顯示,截至報告期末,學費及住宿費預收收入為7.84億元,同比增長16.8%,在流動負債中佔近五成。剔除出該影響後,進一步可見睿見教育短期償債能力無憂,抗風險能力明顯增強,經營更加穩健。這在今年總體經濟承壓、系統風險加劇背景下,優勢突出。

不難推斷,正是由於在現金流方面的增長及適度的槓桿經營優勢,睿見教育得以通過“自建+併購”模式實現持續、穩步地擴張其業務版圖,進而驅動集團業績不斷地增長,併為未來增長的確定性提供了支撐。

三、學校擴容+賽道多元化,邁向綜合型教育集團,持續增長可期

睿見教育集團未來的增長邏輯及延伸出的空間,主要可以從兩方面來看。

一方面,從區域佈局來看,睿見教育作為華南地區最大的民辦K12教育集團,在招生、教學、師資力量儲備等方面都有豐富經驗及卓越的辦學成果,未來區域外延發展策略將依然以大灣區為核心,向周邊的優質經濟帶擴張。

從集團旗下現有學校及在建的新校分佈區域來看,集中分佈於廣東,位於珠三角經濟帶中心,同時覆蓋山東、遼寧、四川、福建等分別位於環渤海經濟帶及內地的中心省份之一。網絡格局清晰,城市卡位優勢突出,有利充分享受城鎮化發展持續推進帶來的人口流動紅利。

根據睿見教育在大灣區廣東省屬九城佈局計劃,目前已落子七城,包括已正式投運招生的東莞、惠州、佛山學校,和正在規劃建設的江門、廣州及肇慶以及剛宣佈進軍的中山學校。

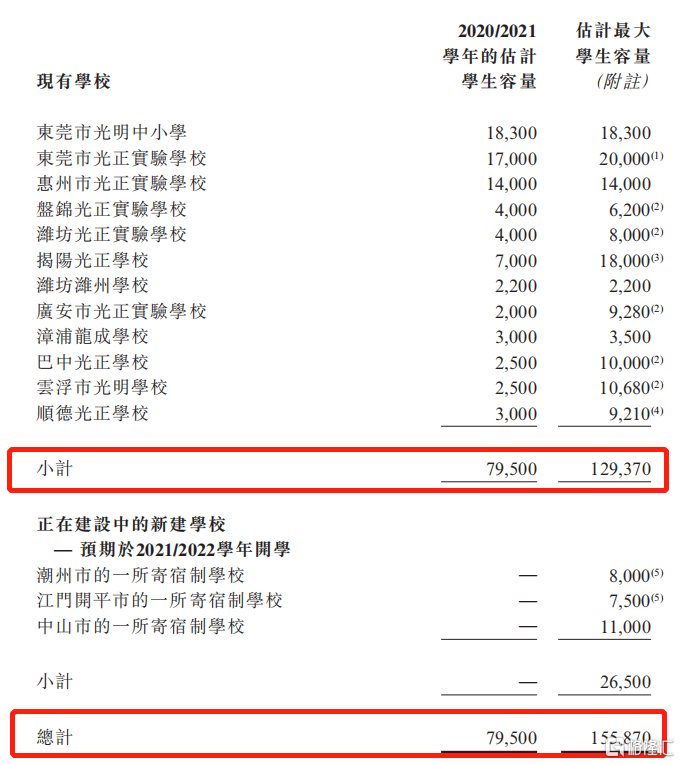

財報指出,睿見教育目前旗下所有學校(包括現有及建設中的新建學校),在擴容後學生總容量最大可達15.5萬人,以當前招生總人數計,利用率不到四成,增長空間接近兩倍。即便按現有學校的最大容量來看,相比當前的招生總規模,仍然有超過翻倍的內生增長空間。

另一方面,從賽道組合來看,作為長期深耕於K12賽道的上市集團,睿見教育已在K12領域建立起自身的壁壘,並逐步將業務觸角延伸至高等教育領域,形成多元化的業務組合,打造綜合性教育集團也正是集團長期的發展戰略定位。

據財報顯示,集團目前正在籌建的兩所面向大專學生的民辦高等院校,包括巴中光正科技學院以及東莞市光正科技學院。

其中,巴中光正科技學院預期最多可容納1.8萬名學生,預期項目一期於2022年9月左右開始營運。東莞市光正科級學院預期最多可容納1萬名學生,目前等待若干的政府批准,正獲取有關土地使用權。值得一提的是,在該校課程、大綱及教學計劃設計方面,將計劃由哈工大大數據集團負責,同時其將組成專業的教學團隊。

與此同時,睿見教育也將目光瞄準了今年景氣度明顯提升的在線教育賽道。

今年初,睿見教育成立子公司專注教育科技業務,計劃建設互聯網學校,並提供在線親子學習活動、課外活動及週末教師培訓等課程,與實體學校教育相輔相成。“線下+線上”雙輪驅動的業務模式,也保證了睿見教育在此次疫情中教學秩序的正常進行。客觀來説,此次疫情作為催化劑加速了教學線上化滲透,從長期也加劇了在線教育乃至教育信息化的發展趨勢。睿見教育借勢佈局,助推自身業務模式的進一步優化,同時也將拉動配套服務收入的增長,長遠來看未來想象空間隨之被打開。

尾聲

綜上來看,睿見教育的整體發展處於良性、健康的上行通道,整體發展戰略已十分清新,並且在K12賽道已形成自身壁壘。與此同時,良好的現金流及財務結構,也保障了集團持續持續擴大現有業務版圖,並推進向高等教育、在線教育等賽道的佈局,實現更為多元化的業務組合,進一步強化和提高未來業績持續釋放的確定性及能見度。

據集團管理層在業績會上透露,預期未來三年,招生人數和利潤年均增速不低於20%;並將繼續維持不低於40%高派息率水平。

像睿見教育這樣業績確定性強、能見度高,且現金流和財務結構良好並維持高派息率的港股教育標的,目前仍處於估值“窪地”。據富途證券統計顯示,年初至今,睿見教育的股價漲幅接近20%,儘管近期受政策邊際改善,股價雖有所抬頭,但目前集團的估值仍處於上市以來的底部區間。

(圖片來源:同花順iFinD)

與此同時,若與港股同業代表上市公司比較,睿見教育當前的估值水平明顯低於同業均值。

(數據來源:同花順iFinD,截止12月3日收盤價計)

因此,基本面不斷改善的睿見教育,目前估值吸引力凸顯。目前,市場偏向表現出明顯的低估值板塊,隨着教育政策邊際改善及集團推進佈局,迎來修復可期。

(數據來源:同花順iFinD)

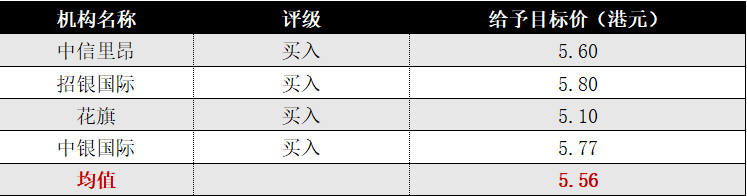

近期,睿見教育獲多家大行發佈“買入”評級報告並上調目標價,股價開始觸底回升,但相比四家代表機構給出的目標價均值,仍有48%左右的上升空間。