機構:國盛證券

評級:買入

公司收入/業績分別同增5.1%/41.8%。FY20/21H1公司收入/歸母淨利潤分別同增5.1%/41.8%至46.6/4.9億元。毛利率同增4.3PCTs至47.8%,主要系:1)產品結構優化,淡季銷售次新品佔比較多,零售折扣率相對良好;2)主品牌銷售單價提升;3)羽絨服業務(尤其是直營渠道)佔比提升。銷售/管理費用率分別為25.8%/8.3%,較上年分別+0.7/+0.8PCTs,疊加去年同期女裝業務存在商譽減值4800萬,綜合使得FY20/21H1淨利率提升2.4PCTs至10.5%。

羽絨服主業強勢增長,電商同增超80%。1)羽絨服業務引領增長:羽絨服業務收入同增18.0%至29.9億元,佔比提升7.0PCTs至64.1%。分渠道看,電商業務表現亮眼,同比增長86.2%至4.9億元;直營/經銷渠道(均包含線下與線上)分別同比+144.3%/-9.8%至11.1/18.3億元。分品牌看,波司登品牌奠定增長基調,收入同增19.7%至27.3億元。雪中飛/冰潔收入分別同增5.2%/2.1%至1.0/1.1億元。2)OEM業務訂單受疫情影響,H1收入同降8.9%至12.3億元,佔比26.4%。3)女裝業務收入同減18.5%至4.1億元,佔比8.8%。

延續拉式補貨優勢+重視現金流管理,營運健康可控。供應鏈端延續拉式補貨的一貫優勢(首次訂貨佔比由疫情前40%調低至30%左右),由於業務所需備貨旺季,存貨週轉天數上升28.2天至197.1天,應收賬款週轉天數較上年同期增加12.4天至96.8天。賬上現金及等價物17.2億元,疫情之下整體營運狀態健康可控。

電商業務有望發力,品牌紅利釋放帶動盈利增長。新的銷售季節到來,產品端迭代出新,冷冬之際推出系列新品上市,融合運動、時尚多元素推出時尚運動系列、城市運動系列、高緹耶設計師聯名系列拉動銷售。疫情期間線上渠道持續發力,公司重視電商渠道,根據公司公告,“雙十一”購物節活動期間公司銷售業績亮眼,期間羽絨服業務線上流水同比增長超35%,其中波司登品牌線上流水同增超25%。4月1日至11月11日羽絨服業務線上流水同比增長超過45%,其中波司登品牌線上流水同增超35%。我們預計FY20/21公司羽絨服業務在量價帶動下能夠實現收入20%左右增長(線上增速高於線下),同時我們也判斷品牌紅利的釋放有望持續。作為提效的一年,我們預計FY20/21依然會進行渠道革新工作,但涉及數量相對較少,整體業績增速高於收入增速。

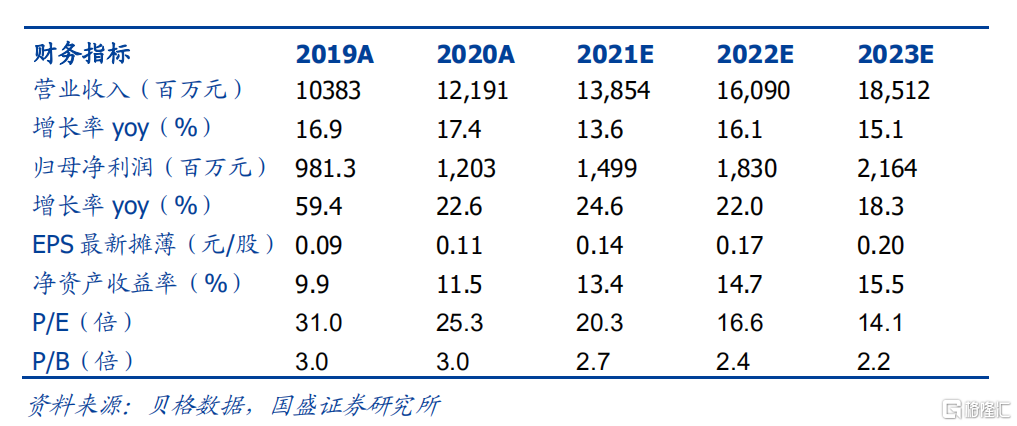

投資建議。公司是國民羽絨服第一品牌,長期看隨着品牌轉型、渠道革新、快反模式的建立,後續收入增長及盈利能力有望持續提升。我們預計公司FY20/21~22/23歸母淨利潤15.0/18.3/21.6億元,對應FY20/21PE為20倍,維持“買入”評級。

風險提示:疫情持續時間超過預期,宏觀經濟增速放緩;主品牌復甦不達預期;暖冬影響終端銷售情況。