作者 | 707的牛

數據支持 | 勾股大數據

來源 | 格隆匯研究(ID:glh_tushuocaijing)

最近,物業板塊出現了集體崩盤,估值從60,70倍直接砍到40倍,接近腰斬。主要還是一二季度的時候市場太樂觀了,認為疫情不會影響物業公司的正常經營,物業費還是會照常收取。

但是,物業公司2020上半年業績出來之後,突然發現給的預期太高了,疫情會影響竣工節奏,商品房的整體交付會往後面延遲,竣工面積增速不及預期直接導致了這波物業股的下跌。

同時三道紅線之後,竣工節奏大幅放緩,物業股的估值再次被打壓。那麼現在為什麼要看多物業股呢?因為近期竣工數據開始反彈,説明物業股的業績已經見底了;二是物管行業的整個核心邏輯沒有變壞。

01

竣工數據又開始反轉了

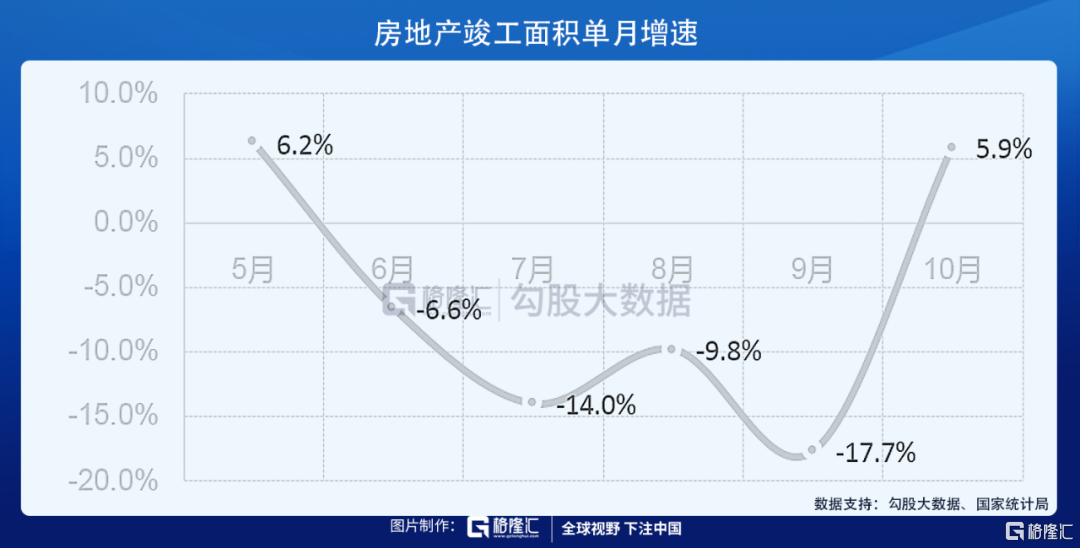

房地產竣工面積增速在10月份見底之後,11月份開始轉正反彈。由於疫情原因推遲了整個竣工週期,包括剛出台的三道紅線,要求房企降低槓桿率:1、剔除預收款之後的資產負債率不大於70%;2、淨負債率不大於100%;3、現金短債比不小於1倍。

這個政策出來之後,地產商被迫降低槓桿,而且短期推盤銷售回款的動力更大,又間接性的推遲了竣工節奏。從下游相關性較大的幾家家居公司的業績和市場表現來看,竣工修復回暖的週期並沒有中止。

統計局剛剛公佈的數據,商品房的竣工面積累計增速從9月份的-11.6%收窄到了-9.2%,竣工週期再次出現企穩復甦的跡象。

從竣工面積單月數值來看,增速反彈更為明顯,9月份單月增速是-17.7%,10月份出現轉正反彈到了5.9%。雖然年內竣工面積增速波動比較大,尤其是一二季度疫情導致整體竣工節奏後移,預計四季度剩下的11,12月份的竣工增速還會繼續向上走。房企交付面積放緩,短暫性的影響了物業公司的業績增速,同時多數物業股的估值也逐漸迴歸合理狀態。

當前物業服務市場萬億的市場空間,格局相當分散,主流的物業公司由於母公司的先天優勢和自身的市場化能力,支撐起40倍的估值是沒問題的。而且這些公司的利潤增速近幾年也會穩定在40%左右。

02

行業的確定性邏輯

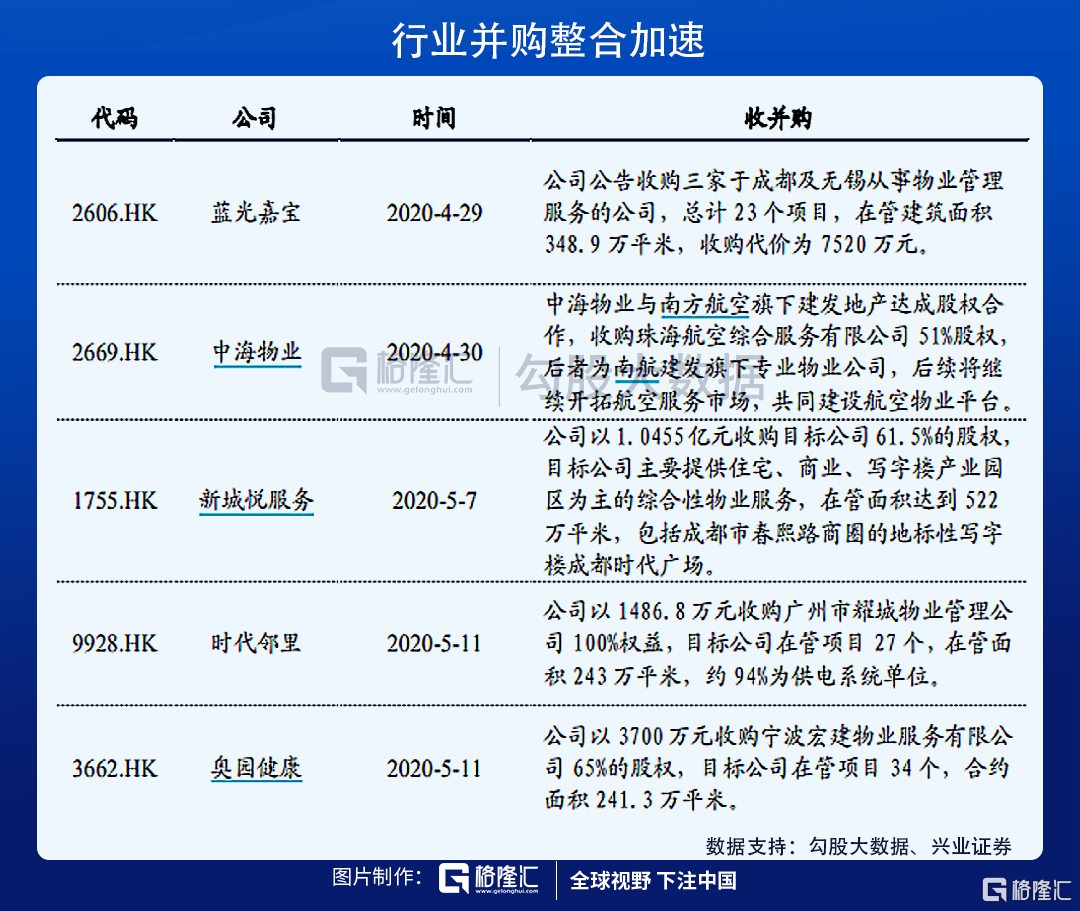

物業管理行業未來的發展趨勢存在幾個必然性:越來越多的併購重組事件和集中度提升。去年除了雅生活服務以15.6億元的代價收購中民物業60%的股權,以不超過5億元的收購價收購新中民物業60%的股權以外;還有就是中航物業和招商物業合併,並改名為招商積餘,之後公司的股價也一直在創出新高。

行業的合併節奏還在加快,2020年4月29日,光大嘉寶收購3家物業服務公司,合計23個項目,總代價7520萬元。4月30日,中海物業收購珠海航空綜合服務公司51%的股份;5月7日,新城悦服務以1.05億元的收購價收購了目標業務公司61.5%的股權。還有時代鄰里和奧園健康這些規模小一些的物業公司,也在積極拓展外部資源。

通過外部收併購的方式可以直接提升公司的在管面積規模,做大了基本盤。所以只要有物業公司發佈收購公告,市場就會推動公司股價進一步上漲。

其次就是行業集中度,房企傳統的開發業務已經開始後勁不足,地產行業整體性進入存量博弈,頭部企業加速提升市場份額的階段。目前,房地產行業TOP5市佔率是18%,TOP10市佔率27%。

地產從本質上講是物業公司的上游企業,房地產行業市場集中度的分散也更加導致了物管行業更加分散的格局,2018年TOP10市佔率在10%左右。較低的市場集中度,也給了資本改善行業格局的空間,同時也給與了資本享受行業發展的紅利。

當前物業管理行業正處於高速發展期,收併購的整合和集中度提升更多的是來自行業性的機會。而大型房企旗下的物業公司已經有了先發優勢,那些經營管理效率低下的公司也會慢慢被甩開距離。

03

值得重點關注的幾家公司

之前大家都覺得港股物業公司是優質標的都想去買,早期階段也的確走出了一段轟轟烈烈的行情。現在物業板塊經過整體回調之後,估值更加合理,反而是參與的機會更大了。

一、碧桂園服務

萬科物業還沒上市,碧桂園物業現在是港,A股裏面絕對的行業龍頭。公司不僅背靠國內排名第一的地產商碧桂園,而且業務從住宅類領域逐漸過渡到公共物業和城市環衞服務等方面,慢慢走向多元化,降低了房地產行業的週期性影響。當前公司的合同管理面積高達7.46億平米,項目儲備充沛。

碧桂園物業的優勢在於雖然不是國企,但也具有市場化的競爭能力。公司的毛利率超過40%,淨利潤率高達20%,比其他物業公司都高,這是它盈利能力強的表現。當前公司估值40倍,對應2020年利潤增速有45%,2021年淨利潤有40%,確定性比較高。

二、保利物業

保利物業國企背景的物業公司,住宅類物業和機構類市場都有佈局,業務結構更加全面化和全國化。疫情導致2020上半年公司業績增速放緩,淨利潤同比增長27.4%。但2019年公司業績保持高增長,營收59.7億元,同比增長41.1%;歸母淨利潤4.9億元,同比增長49.3%。

雖然整體性業績增速放緩,主要還是受到關聯方的竣工交付影響,但是公共物業的在管面積卻出現了60%的增長。公司的業績只是短暫性不及預期,2020年來看,估值只有35X PE,已經迴歸合理水平。

三、招商積餘

公司最開始聚集機構類物業領域,在2019年完成併購重組之後,業務結構逐漸走向多元化,同時涉足機構類物業和住宅類物業。重組完成後,公司的規模優勢,經營管理能力得到逐步改善,業績提升明顯。

其實,公司在扣除非經常性損益之後,利潤增速極其明顯;2019年扣非淨利潤2.9億元,同比增長293%;2020年上半年扣非淨利潤1.7億元,同比增長115%;改善幅度明顯好於市場預期。當前靜態估值41X PE,不算高估。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。