機構:海通證券

評級:優於大市

投資要點:

公司 2020Q1-Q3 收入/淨利潤同比降 8.3%/70.9%。公司 2020Q1-Q3 實現收入 183.4.億元,同比降 8.3%,淨利潤 1.9 億元,同比降 70.9%,毛利率 30.1%,同比降 4.1pct,淨利率 1.0%,同比降 2.3pct,2020Q3 公司實現收入 66 億元,同比基本持平,淨利潤 1.73 億元,同比降 9.4%,毛利率 30.4%,同比降 3.1pct,淨利率 2.6%,同比降 0.3pct。

淨利率、毛利率環比均改善。公司前三季度毛利率、淨利率環比上半年改善0.2pct、0.9pct,我們判斷受疫情影響,產品終端折扣率較去年同期仍有單個位數水平擴大,公司費用管控良好,通過提升管理效率,加之仍享受一定程度租金減免,公司管理+銷售費用率合計 28.2%,環比上半年降 1.3pct

同店增速延續改善趨勢,低效店鋪持續清理。截至 2020Q3,公司合計店鋪9292 家,較 2019 年末減少 541 家,其中直營店 5391 家,較 2019 年末減少492 家,加盟店 3901 家,較 2019 年末減少 49 家。公司 Q3 同店增速下滑13%,較 Q1(-32.5%),Q2(-17.8%)持續改善,10 月公司同店增速上升至7-8%,優於 2019Q3 水平,我們判斷公司面積提升和低效店鋪關閉對收入增長起重要作用。

庫存指標優異,週轉水平迴歸至去年同期。截至三季度末,公司庫存 62.1 億元,同比降 20.8%,存貨週轉天數 152 天,同比增加 1 天,應收賬款週轉天數 23 天,同比持平。公司近年持續對業務進行重大變革,其中最重要的一項則為擴展產品共享平台,透過該平台,直營實體店及線上平台可與區域分銷中心和倉庫共享銷售資訊。該大數據的使用可以實現更好的線下線上整合,更高的銷售利潤率和一套更完整的全年銷售模式。

O2O 收入同比增 27.3%,多方位搭建電商渠道。公司前三季度 O2O 收入增速同比增 27.3%,佔比收入 16%,其中 B2C(天貓、京東、唯品會、微信小程序、購物中心平台)收入佔比提升 25pct 至 73%,相較傳統電商品平台,公司微信店鋪建立了更高轉化率和更優產品單價,並通過導購指引和創意內容分享,與會員形成更全面的互動。

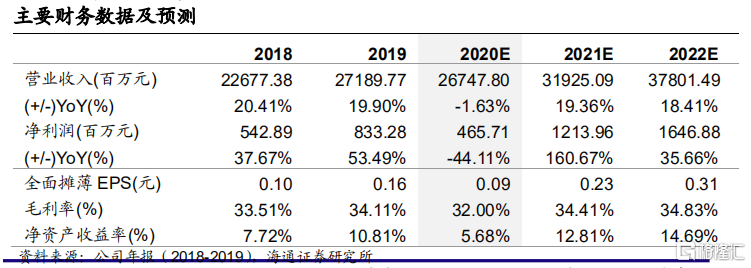

盈利預測與估值。我們認為伴隨公司未來數據平台的建設完善,B2C 業務佔比的提升,以及店效的不斷進步,其將具有較大盈利反彈空間,我們預計公司2020/2021 年收入 267.5/319.3 億元,淨利潤 4.7/12.1 億元,給予 2021 年PE 估值區間 10-12X,按照 1 港幣=0.88 元人民幣折算,對應合理價值區間2.61-3.14 港元/股,維持“優於大市”評級。

風險提示。全球零售環境疲軟,店鋪拓展,數據鏈接建設不及預期,品牌商運營策略變化等。