機構:海通證券

評級:中性

投資要點:公司繼續處置低盈利業務向高效的亞洲、財富管理業務傾斜以提高 RoTE,但短期還需觀察疫情、全球貿易的影響。維持“中性”評級。

匯豐控股 2020 年前三季度列賬基準營業收入同比下降 9.49%,歸屬母公司普通股股東淨利潤同比下降 70.94%。三季度單季營業收入同比下降 10.69%,歸屬母公司普通股股東淨利潤同比下降 54.26%。

息差收窄或接近尾聲,手續費改善。我們測算 3Q 末生息資產同比增長 11.84%,增速加快,仍難對衝息差收窄帶來的影響。3Q20 的單季淨息差為 1.20%,環比收窄 13BP。生息資產中佔比 42%的 HBAP 的 3Q 息差收窄 25BP 至 1.44%,HIBOR 在 3Q 繼續下行,拖累息差,預計未來影響減弱。3Q20 非息收入同比下降 5.4%,Q3 增速處於逐步恢復中,其中手續費淨收入同比增長 0.7%,增速環比回正。

撥備計提恢復以往水平,預計未來仍有計提壓力。3Q20 信貸成本為 0.30%,恢復至 18-19 年的水平之內,明顯低於 Q1、Q2 的 1.15%、1.47%。已減值貸款還處於上升趨勢之中,企業貸款、歐洲地區貸款影響較大。Q3 紓困計劃規模有所下降,主要由於客户退出紓困計劃所致。但考慮歐美疫情二次影響信貸成本難降。

歐洲小幅改善,但亞洲業務待恢復。財富管理及個人銀行(WPB)營收、税前利潤 Q3 有所恢復。相比之下,CMB 及 GBM 業務板塊下的資金管理業務受影響較大,因此雖然資本市場業務保持較好勢頭,但整體業績增速受到影響。分地區來看,歐洲地區税前利潤在連續 8 個季度虧損後轉為正值。這主要源於 GBM 業務的強勁增長,Q3 同比增速 31.2%。而亞洲地區營收同比下降 18.0%,而亞洲地區作為公司主要的營收、利潤構成決定業績方向。

戰略更新:低利率環境下加大力度精簡。從三季報上更新的信息來看,我們預計被疫情打斷的精簡戰略仍按照原定的方向進行。展望未來可能在一定時期歐美都將處於低利率、零利率環境下,我們認為這也是公司對 RWA 與成本的目標均超過原有計劃的原因之一。考慮當前科技投資我們認為公司為加大在亞洲的投資做好準備,但還需等待經濟穩步恢復後投放資產。

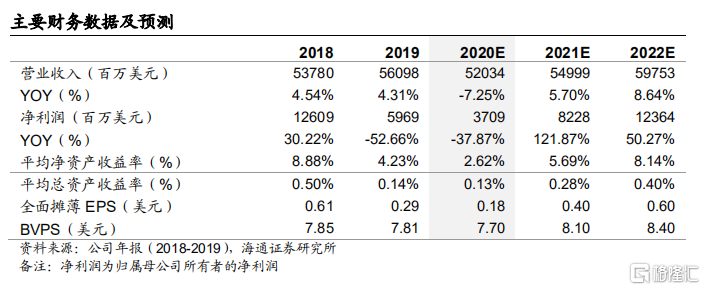

投資建議:我們預測 2020-2022 年 EPS 分別為 0.18、0.40、0.60 美元,對應增速分別為-37.9%、121.9%、50.3%;ROTE 分別為 2.5%、5.7%、8.1%。根據DDM 模型及 PB 相對估值法,得到最終的合理價值區間為 33.30-37.66HKD(4.30-4.86USD),1USD=7.75HKD。對應 2021E PB/PE 為 0.53-0.60 倍/10.8-12.2 倍,維持公司“中性”評級。

風險提示:中國香港房地產價格大幅下跌,資產質量明顯惡化;英國與歐盟的過渡期談判遇阻;貿易摩擦進一步升級;英國等國家監管機構政策出現重大變化。