機構:國元證券

評級:買入

目標價:13.79 港元

2020 Q1-Q3 歸母淨利潤 yoy+11.82%,略超預期

公司 Q1-Q3 錄得營業收入 1817.73 億元,yoy-0.8%,其中 Q3 為 742.7 億元, yoy+ 6.86%。歸母淨利潤 116.26 億元,yoy+11.82%,業績略超預期;其中 Q1/Q2/Q3歸母淨利潤分別為6.2/47.7/62.4億元,yoy-76.2%/+50.8%/+33.9%。

公司逐步兑現承諾,解決內部同業競爭問題,打開業績向上空間

公司承諾到 2020 年解決各業務板塊內部存在的同業競爭問題,主要包括水 泥、工程、新材料,截至目前公司正逐步兑現:1)2020 年 8 月,公司宣 告將通過天山股份(000877.SZ)集中整合水泥業務核心資產;2)10 月公 告擬將工程服務板塊整合至中材國際(600970.SH);3)預計明後兩年有望 加快推進玻纖板塊的整合。公司首先通過併購重組的方式從股權架構上實 現整合,其次在業務運營上通過統一管理的模式,增強協同效應,推進公 司由集中走向統一,進而從根本上解決內部同業競爭問題。從公司 Q3 盈 利數據來看,公司管理整合與提升已初顯成效,釋放出較強內生增長動力, 盈利向上空間被打開。

資產負債表質量改善加速,現金流充沛助力優化負債結構

1)資產負債率:截至 2020Q3 公司資產負債率為 64.1%,較 2020H1、2019 年底分別下降 1.4ppts 、2.0ppts。2)商譽:18 年、19 年分別計提 93、134 億,兩年共計減值 227 億,20H1 減值 44 億,截至 20Q3 公司商譽為 360 億,預計今年底可完成商譽三年戰略性優化任務。3)經營現金流:截至 20Q3 經營性現金流為 228 億,助力優化負債結構。

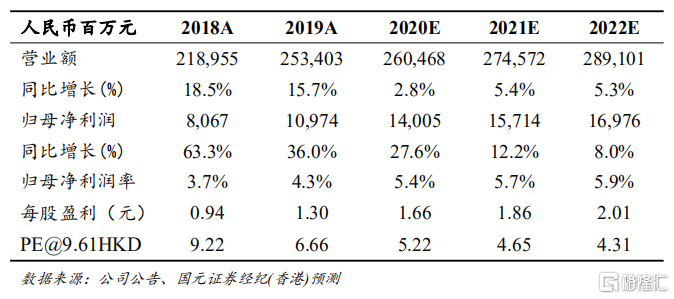

維持“買入”評級,上調目標價至 13.79 港元: 在 1)架構改善以及管理協同穩步推進,內生增長動力逐漸釋放;2)高商 譽、高負債率得到逐步緩解;3)有序進行減產置換的情況下,公司基本面 持續改善,利潤有望逐步釋放,催化估值中樞上移。我們維持預測公司 2020/2021 年營業收入為 2604.68/ 2745.72 億元,同比增長 2.8%/5.4%;上 調淨利潤分別至 140.05/157.14 億元,同比增長 27.6%/12.2%。若參照 2020 年行業平均 1 倍的 PB 進行估值,公司合理目標價為 13.79 港元,較現價有 43.53%的漲幅空間,對應 2020 年 7.5 倍 PE,維持“買入”評級。