10月份,製造業各細分行業生產指數和新訂單指數較9月份有不同程度上漲。與之相對的是歐美市場疫情的新一輪衝擊,給當地供應和生產帶來負面影響。

在此背景下,國內製造業細分行業龍頭將受益於中國“國產替代”的浪潮,以及部分外國客户需求的增長。

天工國際作為中國高端新材料製造商頭部,當前仍處於被低估的區間,估值走勢與股價走勢稍顯背離,加之業績增長前景樂觀,其中可能藴含投資機會。

主營業務受益於“國產替代”

公開資料顯示,公司主營業務包括模具鋼、高速鋼、剛塑鋼切削工具、鈦合金製造和銷售,自稱“從2001年起連續七年均為全國最大的高速鋼生產製造企業,由2005年起連續三年成為中國最大的高速鋼出口商”。

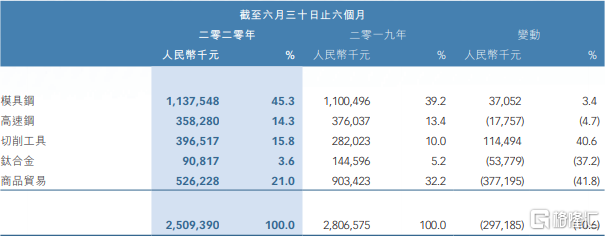

其中,2020年上半年,模具鋼佔營收比重的45.33%;切削工具佔15.8%;高速鋼佔14.28%鈦合金佔3.62%。其餘20.97%是公司的商品貿易業務。

財報顯示,上半年公司營收減少10.59%至25.09億元,主要原因是商品貿易營業額下跌。

主要原因在於:

一方面公司稱調整了經營策略,將重心放在中端賽道,以避免低端市場的惡性競爭。因此,公司生產範圍以外的普鋼產品,上半年減少了41.8%。

另一方面新冠疫情導致“國內外市場期內經營環境鉅變”。“鉅變”包含以下幾個層面:

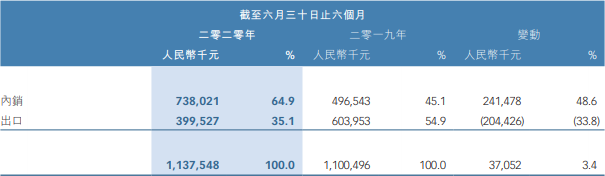

其一是由於日本及其他海外國家延遲復產,供應減少及物流問題影響中國客户對進口模具鋼的需求,國內客户傾向於以國內供應商所生產的本地產品,間接推動了一波“國產替代”浪潮。

其二是由於公共衞生事件導致口罩需求激增,口罩生產所需的熔噴布模具需求也水漲船高。疫情期間公司“開足了馬力生產但仍是有些應接不暇”。

疫情的影響還從一個讓人意想不到的角度,促進了這家公司的營收和全球市場格局。

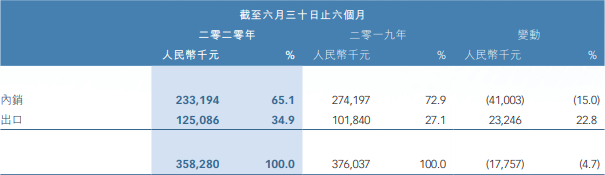

在保持社交距離的隔離政策下,北美家庭依舊於後院享受休閒DIY活動。因此,作為切削工具的原材料,公司生產的高速鋼,海外需求仍然強勁。

在全球疫情進入“常態化”階段後,公司產品大舉“出海”,高速鋼出口在2020上半年同比增長了22.8%,而內銷則減少了15%。

目前全球疫情仍在加劇,歐洲、美洲、東南亞地區新增感染人數居高不下。世衞組織甚至認為,全球疫情大概要持續2~3年,儘管後期可能不會像早期的衝擊這麼大。

因而“國產替代”的趨勢短期內鬆動的可能性不大。

估值與股價的背離

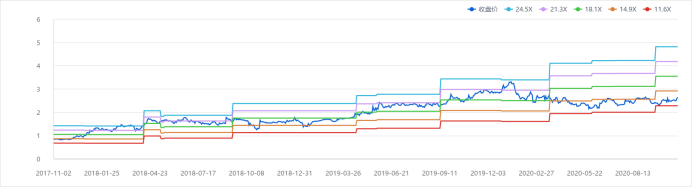

經過從2016年至今近4年的上漲,目前公司股價為2.64港元,較2016年的低位已經翻了8倍,今日股價處於相對歷史高位。

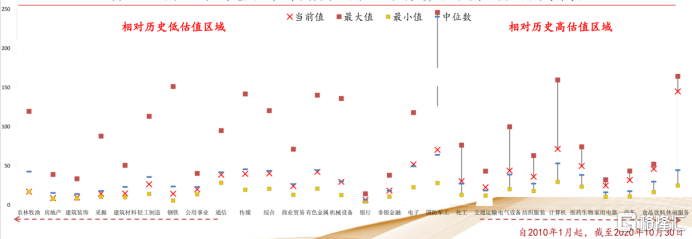

而從估值分析上看,公司目前的PE從今年開始呈下降走勢,目前處在13.54倍,處在歷史低位。這一數字低於一般製造業20~30倍的估值,從這個角度上看,股價仍有上漲空間。

儘管公司上半年因疫情和公司戰略調整導致營收下降,但毛利潤和淨利潤保持增長。公司得以保持此種趨勢得益於進口替代浪潮、公司產品矩陣結構升級。而這與當前特鋼行業需求端的主線邏輯相吻合。

近期汽車產業的回暖,亦將利好天工國際。

2020年9月,我國汽車產銷均呈現兩位數增長。9月,汽車產銷分別完成252.4萬輛和256.5萬輛,同比分別增長14.1%和12.8%。

下游汽車行業發展潛力大,是促進粉末冶金行業發展的核心動力。

公司此前建設的粉末冶金一期生產線已於2020年投產,年產能為2000噸,產品毛利率有望超過50%。公司表示,粉末冶金產線將能滿足汽車、航空航天領域及3D打印等的尖端製造業市場需求。此前中國市場粉末冶金原材料長期依賴進口。

研究機構預測,中國粉末冶金行業市場規模將在2027年達到280億元,2020~2027年複合增長率預計為5.1%。

儘管公司2020年上半年因疫情和戰略調整,營收下降了10.59%,但淨利潤依舊保持增長態勢,公司毛利也增長了17.15%至5.42億元。

鑑於平穩向上的業績走勢,在沒有啟動A股科創板上市的前提下,預計公司2020~2021年歸母淨利潤為分別5.3億和6.6億元;PE預計達到18倍,PB預計達到1.5倍。

借兩地上市,修復低估值

關於天工國際是否赴科創板上市的傳言,如今也甚囂塵上。

2019年曾有不少投資者詢問公司是否考慮科創板上市。公司雖並未直接證實IPO的有關傳聞,但諱莫如深地表示:“公司會綜合考慮集團內部發展戰略和科創板的發展情況,適時考慮和推進天工股份的轉板事宜。”

今年內已有不少A股上市修復H股估值的案例。

例如,5月份遠大住工公告稱“啟動建議首次公開發行A股的相關工作”,隨後H股股價由不到10港元上漲到9月份43港元的高位。

儘管截止今日漲幅回撤到138%,但仍遠超同期恆指4.8%的漲幅。

而公司H股PE也從8倍上下來到今日的24倍。

整個大環境上看,當前A股整體平均估值處在20~30倍的水平,與疫情前期的17倍相比將近翻倍;建築材料行業估值中位數在25倍左右,均數在50倍左右。

可見公司還未在A股發行股票,估值體系就已開始向A股靠攏。

A股科創板近期因註冊制改革成為投資市場焦點。註冊制是成熟的資本市場運行的核心制度,它對於企業是否能登陸資本市場融資發展有一個核心的要求,即企業能夠實現市場化價值,能夠實現持續的成長性。

目前A股鋼鐵行業PE中位數接近25倍,機械設備行業則接近30倍,而科創板的整體估值更是高達100倍左右,均高於天工國際目前的估值。

如果天工國際成功登陸科創板,將在積極情緒的影響下,H股流通股本估值有望得到修復,為公司兩地股價,尤其是當前仍被低估的港股股價,帶來上漲動因。

小結

1. 疫情“常態化”時期,伴隨着境內經濟復甦、境外市場持續受到疫情衝擊的現狀,天工國際作為中國新材料行業龍頭,將受益於“國產替代”浪潮;

2. 儘管公司的股價不斷上漲,但估值仍處在歷史低位,長期業績向好有望為公司股價帶來上漲動力;

3. 在A股科創板上市可以通過估值體系靠攏的機制,推動股價上漲,從而扭轉公司股價、估值背離的現狀,為二級市場投資帶來更大的獲利空間。