機構:國信證券

評級:維持“買入”

事項:

2020年10月20日,公司公告2020年Q3運營情況,整個平台同店銷售按年取得低單位數增長;零售渠道及批發渠道均取得中單位數下降,電商業務按年增長為30%-40%高段。整個平台零售流水按年取得中單位數增長;線下渠道(包括零售及批發)取得低單位數下降,其中零售渠道取得持平及批發渠道取得低單位數下降;電商業務取得40%-50%低段增長。截至2020年9月30日,於中國,李寧銷售點數量(不包括李寧YOUNG)共計6052個,本年迄今淨減少397個。在淨減少的397個銷售點中,零售業務淨減少30個,及批發業務淨減少367個。截至2020年9月30日,於中國,李寧YOUNG銷售點數量共計1052個,本年迄今淨減少49個。

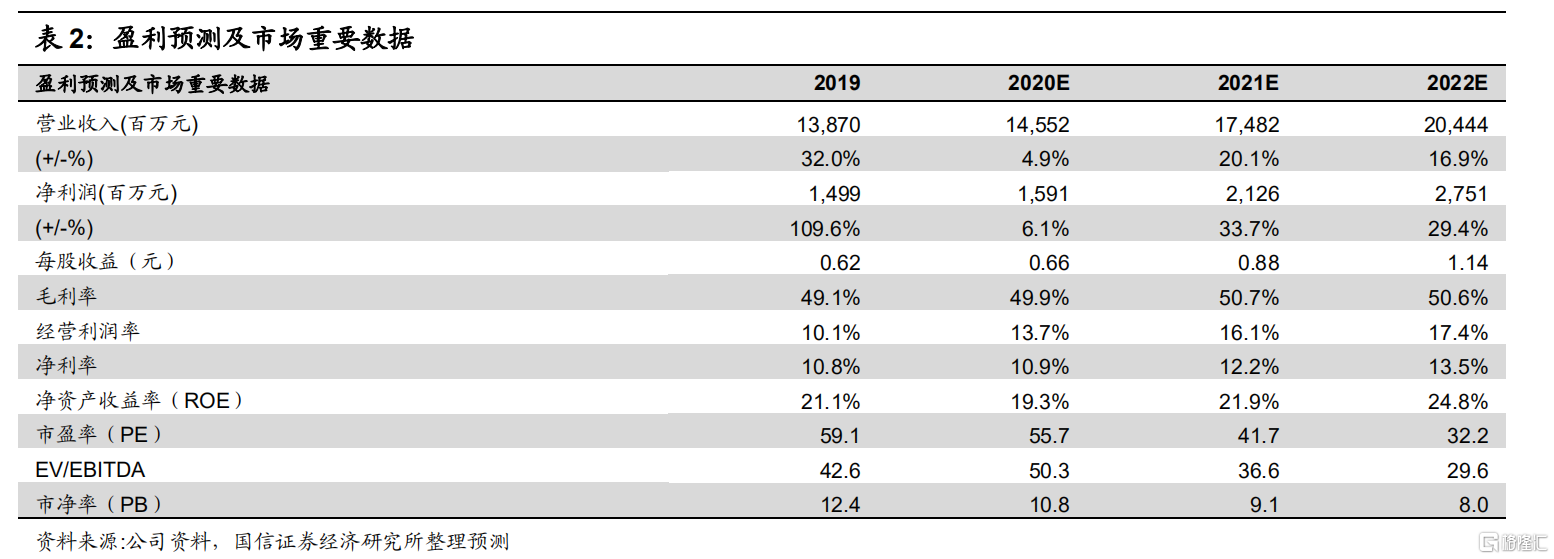

國信觀點:1)Q3如期復甦,電商增長超預期;2)Q4有望加速增長,全年保持良好盈利水平;3)風險提示:宏觀經濟與消費需求疲弱,疫情反覆或持續時間長於預期;行業競爭激烈,公司庫存與折扣控制不及預期;4)投資建議:公司疫情影響下出色的流水恢復凸顯品牌競爭力,健康的庫存基數有助於順利度過危機,中期盈利恢復動力強勁。我們維持盈利預測,預計公司20-22年淨利潤同增6.1%/33.7%/29.4%,扣非後同增25.6%/33.7%/29.4%,EPS分別為0.66/0.88/1.14元,對應PE分為為55.7x/41.7x/32.2x。考慮到公司前三季度的良好表現,未來盈利能力改善確定性增強,我們上調公司合理估值,對應2022年PE35x-36x,合理估值45.7-47.0港元(此前為36.1-37.1港元),維持“買入”評級。

評論:

Q3如期復甦,電商增長超預期

1.流水情況:全平台中單位數增長,其中線下低單位數下降,線上40%-50%低段增長。線下直營持平,線下批發

低單位數下降(線下符合預期,線上超預期)。

2.同店情況:全平台低單位數增長,其中線下直營和線下批發均中單位數下降,線上30%-40%高段增長(線下符

合預期,線上超預期)。

3.折扣庫存:預計因清庫存需要,Q3折扣同比加深幅度環比持平,而Q4有望環比收窄。預計Q3售罄率進一步改

善,庫銷比因備貨需要仍然較高,而年底庫存狀況有望比年中好轉(符合預期)。

4.店鋪情況(整體符合預期):

李寧大貨+中國李寧共6052家,比去年底淨關店397家,環比二季度淨開店79家,其中預計中國李寧淨開店約

30家;

李寧直營店1261家,比去年底淨減少30家,環比二季度淨開店23家;

李寧批發店4790家,比去年底淨減少367家,環比二季度環比淨開店56家;

李寧YOUNG1052家,比去年底淨減少49家,環比二季度淨開店42家。

李寧攜手天貓超級品牌日,發佈敦煌主題的秋冬新品,創下單日銷售過億的記錄。8月25日,中國運動品牌李寧在成立三十週年之際,與天貓超級品牌日一起遠赴敦煌魔鬼城開啟了一場“李寧三十而立·絲路探行主題派對”。在活動預告之際,聯合華晨宇號召各位"心中有火"的年輕人一起探祕絲綢之路,促使活動“未播先火”。活動中,李寧天貓超級品牌日還邀請了眾多偶像明星、體育新星、實力歌手蒞臨秀場,助力活動熱度。派對中,李寧召集了眾多有影響力的中國“潮人”""齊聚敦煌雅丹魔鬼城,大量以敦煌為主題的新款秋冬產品驚喜亮相。8月29日,李寧以敦煌為主題的新款秋冬產品在李寧天貓超級品牌日正式上線。活動當天便引爆了全民消費浪潮,單日銷售直接破億,李寧由此成為首個在天貓超級品牌日單日銷售過億的中國服飾品牌。新品活動的良好反響促使Q3電商流水超預期,也彰顯了強大品牌力。

Q4有望加速增長,全年保持良好盈利水平

黃金週線下流水增長接近30%,“冷冬”、“雙十一”多重因素有望催化Q4強勁表現。“十一”黃金週適逢國慶節、中秋節疊加,消費需求加快釋放,市場人氣持續攀升,李寧實現線下接近30%的流水增長,行業內其他龍頭品牌也實現整體40%左右的流水增長。另外,今年冬季或為冷冬,有望進一步促進冬裝銷售。根據10月5日中國氣象局表示,預計今年冬天會形成拉尼娜事件,我們發現今年9月下旬至10月上旬全國多地氣温同比去年同期有明顯下降。預計Q4公司銷售將進一步加速,同時全平台庫存情況相比中期將顯著好轉,對於全年收入0%-5%的增長,以及10.5%以上的淨利率目標將大概率如期兑現。

風險提示

1.宏觀經濟與消費需求疲弱,疫情反覆或持續時間長於預期;2.行業競爭激烈,公司庫存與折扣控制不及預期。

投資建議:疫情下零售表現出色,維持“買入”評級

公司疫情影響下出色的流水恢復凸顯品牌競爭力,健康的庫存基數有助於順利度過危機,中期盈利恢復動力強勁。我們維持盈利預測,預計公司20-22年淨利潤同增6.1%/33.7%/29.4%,扣非後同增25.6%/33.7%/29.4%,EPS分別為0.66/0.88/1.14元,對應PE分為為55.7x/41.7x/32.2x。考慮到公司前三季度的良好表現,未來盈利能力改善確定性增強,我們上調公司合理估值,對應2022年PE35x-36x,合理估值45.7-47.0港元(此前為36.1-37.1港元),維持“買入”評級。