10月15日,我們發佈《“隱形冠軍”賽道升級,阜博集團(SEHK:3738)開啟第二增長曲線》的文章後,阜博集團近兩個交易日的股價上漲幅度達24.5%,創下了上市以來的歷史新高。

在上一文中,我們指出阜博集團是全球最大的網絡版權保護和內容變現SaaS服務商,隨着阜博集團實現從內容保護到內容變現的賽道升級,公司突破了成長天花板,全方位邁入2.0時代。

那麼,阜博集團所在行業的市場蛋糕到底有多大?市值和股價還有多少增長空間?想必這是很多投資者都非常感興趣的。

一、以內容保護起家,紮根萬億網絡版權市場

從阜博集團的收入來源來看,公司主要分為訂閲型SaaS業務和交易型SaaS業務兩大塊,對應的分別是內容保護和內容變現兩大領域。內容保護是阜博集團的基本盤,我們先來看內容保護的市場規模情況。

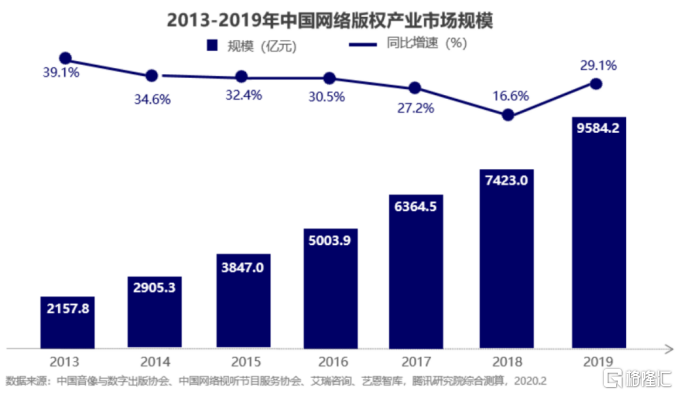

根據國家版權局網絡版權產業研究基地2020年9月16日發佈的《2019年中國網絡版權產業發展報告》顯示,2019年中國網絡版權產業發展取得了非常好的成績,整個市場規模突破9584億元,同比增長29%。

其中,2019年中國網絡長視頻、網絡短視頻、網絡直播、網絡動漫、網絡音樂的版權產業市場規模分別為1106億元、1007億元、660億元、187億元、281億元人民幣,這幾大細分產業的中國市場規模累計超過了3200億元人民幣。

值得注意的是,2020年上半年,受新冠疫情的影響,線上娛樂需求持續上升,帶動網絡視聽類應用使用率、用户規模進一步增長,中國網絡視聽市場規模還在持續擴大,尤其是網絡短視頻呈現爆發式的增長。根據《2020年中國網絡視聽發展研究報告》,截至2020年6月,我國網絡視聽用户規模達9.01億。

因此,隨着行業的高增長,參照過往約30%的市場增速,2020年中國網絡版權產業的市場規模將妥妥地突破萬億規模。

版權保護環境更強的美國,同樣是一個網絡版權大市場。根據eMarketer的分析數據,2020年,美國線上廣告市場規模將達到1346.6億美元(線上廣告收入包含了網絡短視頻、網絡長視頻及網絡直播等細分市場);美國訂閲型流媒體的市場規模將達到240.79億美元;美國網絡音樂市場規模將達到68億美元。以上三項加總,美國2020年的線上娛樂市場規模將達到1655億美元,約等於11585億人民幣。

那麼,在這萬億級市場中有多少蛋糕是屬於阜博集團的呢?我們可以簡單的從客户角度來看。阜博集團此前內容保護服務的主要對象是大型影視公司,這些內容巨頭的收入主要來源於內容授權,其在版權保護方面的支出更多是規範市場的目的。而隨着行業DTC化轉型的到來,傳統的影視巨頭先後建立自己的DTC流媒體平台,而這也將成為其最重要的收入來源。10月12日,迪士尼宣佈對其媒體和娛樂業務進行大規模重組,重組後公司的媒體業務、廣告和發行以及Disney+將在同一個業務部門運營,這意味着DTC的重要性又提升了。

根據行業歷史數據,傳統有線電視市場通常能夠拿出收入的大約7%來做版權保護。隨着版權保護對流媒體平台變得越來越重要,行內人士保守估計,流媒體平台收入的1%左右將被用於版權保護。

流媒體平台收入的1%,看似比例不高,但實際是一個非常巨大的數字。舉例來説,迪士尼推出的DTC流媒體平台Disney+,不到一年就獲得了超過6000萬的用户,增速非常之快,預計迪士尼旗下的Disney+、ESPN+、Hulu三大平台的訂閲用户將為迪士尼帶來每年至少幾十億美元的收入,這一家公司就將為內容保護服務商帶來至少幾千萬美元的收入。

除了新入局的巨頭Disney+,還有Netflix、Apple TV+、亞馬遜Prime Video、HBO Max等諸多巨無霸,它們都在不斷加碼原創內容製作,為了確保平台內容稀缺性而進行版權保護,變得比以往任何時候都更重要,這為阜博集團帶來了很大的增長空間。

根據阜博集團的財報顯示,公司今年上半年的總營收為2158萬美元,這意味着在DTC背景下的阜博集團,在內容保護行業還有着巨大的增長空間。何況賽道升級之後,通過內容保護和內容變現“雙輪驅動”的阜博集團還面向另外一個萬億級的互聯網廣告市場。

二、揚帆萬億互聯網廣告市場,內容變現打開成長空間

阜博集團交易型SaaS業務主要包括交易型視頻點播平台及內容變現平台。公司主要在YouTube、Facebook等平台上幫助版權內容方管理在線內容,提升內容變現能力,並與內容方按比例分賬廣告收入。

所以它面向的其實就是廣闊的互聯網廣告市場。Statista的數據顯示,2019年全球廣告市場規模超過了5600億美元。全球第一大廣告市場為美國,市場規模為2425.4億美元;排名第二的是中國,市場規模為875.3億美元;第三是日本,市場規模為466.3億美元。根據eMarketer報告預計,2020年美國互聯網廣告市場規模將達到1350億美元。《2019中國互聯網廣告發展報告》顯示,2019年我國互聯網廣告總收入約4367億元,其中視頻類平台收入同比增長43%。

從具體內容變現平台的廣告收入來看,YouTube在2019年的廣告收入達150億美元,YouTube所屬的Google在2019年的廣告收入達到1348億美元,Facebook在2019年的廣告收入達689億美元,Instagram在2019年的廣告收入達200億美元。國內的視頻平台方面,愛奇藝2019年的收入達42億美元,在線廣告收入佔比約29%;嗶哩嗶哩2019年的收入達9.7億美元,廣告收入佔比約12%。

阜博集團管理的YouTube等社交視頻平台的內容的觀看次數正在持續增長,2020年第三季度Rights ID業務管理內容的播放量達到月均410億次,同比增長21%。播放量的增長會帶動廣告收入的增長,從而提升公司的交易型SaaS收入。不同於內容保護,內容變現按照廣告收入的一定比例分配,該部分收入較難量化,但是有一點是明確的,內容變現是一個完全還看不到天花板的新業務。

三、小結

回到最初的問題,阜博集團所處的兩條賽道都是萬億級的市場規模。所以即便業績、股價、市值創下歷史新高之後,公司也遠未達到各方面增長的天花板。

在港股的SaaS概念股中,阜博集團擁有更高的業績增速(2020年上半年收入增速167%),但目前其PS(TTM)估值仍然低於明源雲、中國有贊、金蝶國際、微盟集團等公司。今年新上市的房地產SaaS業務公司明源雲,其PS(TTM)已經高達約40倍,阜博集團與其相比仍有很大的估值提升空間。

尤其是隨着業績高增長,阜博集團的PS估值還會迅速回落,如果按2021年8120萬美元的年收入預估,其PS將回落至4倍多,那這和明源雲就是一個近10倍的估值差異。因此,阜博集團近期股價上漲主要還是賽道升級、突破成長天花板之後,迎來的“戴維斯雙擊”行情。