機構:中信證券

評級:買入

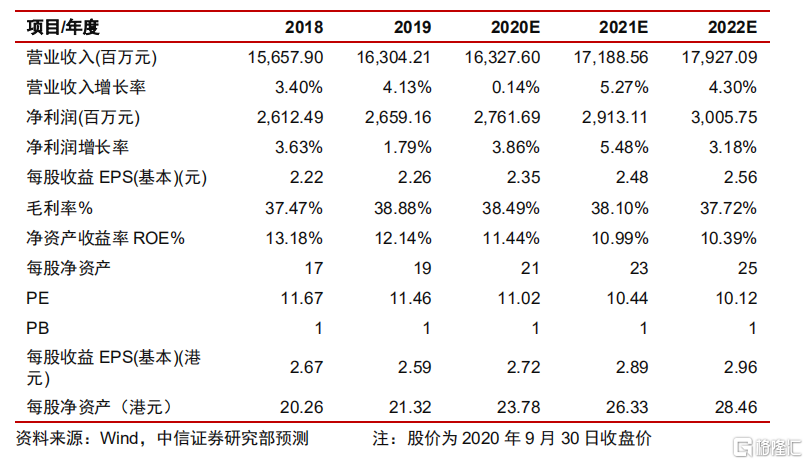

公司公告擬發行 A 股登陸科創板,募投項目計劃加碼業務升級與產業佈局,未來若成功落地有望帶動港股估值回升,提升公司融資能力,維持公司 2020-2022年淨利潤預測為 27.62/29.13/30.06 億元,維持“買入”評級。

▍擬登陸科創板,全面加碼業務升級與佈局。公司公告董事會通過建議公司發行 A股並在科創板上市的議案,若推進事項完成公司將成為 A+H 上市公司;本次 A股的計劃發行規模為不超過 2.41 億股,不超過完成後總股本的 17%,擬募集資金 77.67 億元,分別投向軌交牽引網絡技術及系統研發應用項目(20.96 億元)、軌交智慧路局和智慧城軌關鍵技術及系統研發應用項目(10.71 億元)、新產業先進技術研發應用項目(8.69 億元)、新型軌道工程機械研發及製造平台建設項目(8 億元)、創新實驗平台建設工程項目(9.31 億元)和補充流動資金(20億元),在公司已經大力投入半導體業務的基礎上,進一步加碼其他業務的升級轉型與協同佈局。

▍持續關注股東利益與回報。公司董事會同時公佈了 A 股發行後,為期三年的穩定 A 股股價預案和 A 股股東分紅回報規劃的決議,明確了後續關於觸發穩定 A股股價條件下的回購 A 股股票及管理層增持等措施;符合現金分紅的條件下,公司計劃每年以現金方式分配不少於當年可供分配利潤的 20%,三年累計現金分紅不少於年均可分配利潤的 60%;重點突出了公司維護投資者利益、回報股東的意識。

▍兩地上市有望帶動 H 股估值回升,融資能力進一步提升。參考近期其他 H 股回A 籌備科創板上市的情況,預計此舉將為公司帶來兩點主要影響:其一,參考科創板整體的估值水平和市場風格,公司若成功完成科創板上市將有望帶動 H 股估值回升;其二,若此次 A 股發行完成後,公司將實現 A+H 雙平台佈局,融資能力有望進一步提升,不斷升級的產品技術平台、持續擴展的業務佈局以及充裕的在手現金,預計可支撐公司在未來一段時間持續推進業務轉型與升級,實現長期穩健增長。

▍風險因素:科創板發行股票進度不及預期,鐵路固定資產投資不及預期,新基建需求不及預期,地鐵採購不及預期,新能源汽車 IGBT 配套進展較慢,擴產進度不及預期。

▍投資建議:公司作為國產移動裝備電氣牽引系統龍頭以及國內具備新能源汽車配套關係的 IGBT 供應商,近期公告擬發行 A 股登陸科創板,若成功發行,A+H雙 平 台 有 望 帶 動 港 股 估 值 回 升 , 維 持 公 司 2020-2022 年淨利潤 預 測27.62/29.13/30.06 億元,對應 EPS 預測 2.35/2.48/2.56 元,維持“買入”評級。