機構:興業證券

投資要點

我們的觀點:公司與A股主體分工明確,未來將發展為專業的商業運營上市主體,物業銷售佔比將進一步壓縮控制。上半年公司的租金收入受衝擊下滑,預計全年租金也會受到一定影響。長期來看,公司的商場質量資產優質,商業模式成熟定位清晰,已開業成熟商場現金流回報穩定,增量商場逐步投入運營,預計2020至2022年還將分別開業2、5、3個商場。公司的當前股價對應2019年PE為5.7倍,當前股息收益率為7.7%。

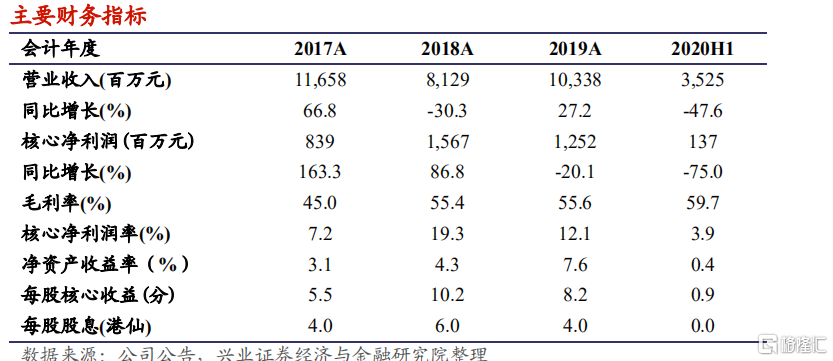

核心淨利潤同比下降75%,業績符合預期:2020H1公司實現營業收入35億元人民幣(下同),同比下降48%,收入下滑主要由於物業開發貢獻下降。投資物業及相關服務、物業及土地開發、輸出管理及其他服務、酒店收入佔比分別為46%、46%、3%和5%,投資物業及相關服務和物業及土地開發收入佔比分別增長13和下降14個百分點。歸母核心淨利潤為1.4億元,同比下降75%,下滑幅度擴大主要是由SG&A費用率增長(收入下降但持續產生日常營運費用開支尤其是投資物業方面)以及有效税率增長(遞延税項增長)導致。投資物業收入佔比增加,拉動毛利率提升6.7個百分點至59.7%。歸母核心淨利率為3.9%,同比下降4.3個百分點。

銷售均價高於行業平均水平:上半年公司累計實現銷售金額和銷售面積68億元、20萬平米,銷售均價為33805元/平米,銷售均價高於行業平均水平。從中糧集團戰略層面來説,未來物業銷售業務將主要放在A股主體大悦城(000031.SZ),大悦城地產(207.HK)則着力培育商業,物業銷售比例將會得到進一步控制,大悦城地產拿地以綜合體形式或A股主體孵化注入形式實現。截至2020H1,公司的土儲可售面積為260萬平米,大悦城(000031.SZ)的土儲可售面積達1200萬平米。

租金收入持續恢復:受到公共衞生事件影響,公司一季度實行2.6億元商户免租,購物中心銷售額和客流量都大幅下滑,尤其北京主力大悦城商場更是受到了二次衝擊。截至年中各項數據已基本恢復,但上半年租金收入仍然受挫明顯,預計下半年將延續修復勢頭。上半年公司購物中心的銷售額為65億元,同比下降43%;租金收入為10億元,同比下降33%;EBITDA為9億元,同比下降26%;EBITDA率為84%,仍然保持高位。

保持較低槓桿水平:截至2020H1公司的淨負債率為46.2%,較2019年末增長5.3個百分點。平均融資成本為4.3%,較2019年末下降0.3個百分點。公司的賬面現金為141億元,有息負債為367億元,其中短期債務佔比為18%,現金短債比超過2倍,EBITDA對利息保障倍數達到2.35倍,財務狀況足夠安全。

風險提示:宏觀經濟增長放緩、行業限制政策加嚴、流動性收緊、商品房銷售不及預期、人民幣貶值、租金收入不及預期。