來源:半導體行業觀察

2020年已走過大半,近日有不少公司曬出了“期中”成績單。根據Wind數據顯示,截至8月30日,3441家公司披露上半年研發費用投入情況,合計投入3340.74億元,平均單家公司為9708.64萬元。

在這其中,集成電路領域公司表現尤為亮眼。無論是從研發費用的營收佔比,還是從研發費用規模來看,都取得了不錯的成績。

集成電路產業是典型的資本密集型行業,作為具有高技術含量的重資產業務,其需要投入的資金量巨大。很多時候,研發費用投入多少往往就能看出一家公司追逐先進技術的決心有多大。

聚焦於已發佈上半年財報的半導體上市公司,我們選取部分代表性企業,從研發投入看一下他們今年上半年的表現。

晶圓代工篇

資本支出對於晶圓代工廠來説是展示其對半導體產業未來的看法,以及營收情況的重要指標。在新興產業趨勢的推動下,主要晶圓代工廠商正頻頻提高資本支出。資料顯示,像台積電、三星等大廠,為了保持較強的產品性能,保證業內的領先地位,需要不斷地對自身的產線升級。

對於國內廠商而言,持續增加研發費用也就成了接近產業巨頭的路徑之一。首先看大陸晶圓代工龍頭廠商中芯國際。

據中芯國際最新財報披露,截止到2020年6月30日,中芯國際上半年研發費用達22.78億元,佔當期營收比重為17.31%。與2019年同期相比,研發費用同比增加1%。

中芯國際表示,公司先進工藝研發業務進展順利,先進工藝第一代技術量產順利,與國內及國際客户繼續開展新的試產項目;先進工藝第二代平台穩步推進,目前處於客户產品驗證階段。

近年來,中芯國際一直持續加大研發投入。比如在2018年公司全年研發費用為5.58億美元,2019年公司全年研發費用投入為6.87億美元。

資料來源:wind

另外中芯國際在半年報中對未來業績也給出了相應展望,報告指出,雖然2020年上半年受到疫情的影響,不過中芯國際看到了積極的勢頭和強勁的需求,並已提前佈局為下一階段的增長做好準備。2020年上半年,中芯國際營收創新高,預計今年全年將實現健康增長。展望全年,中芯國際的目標是實現收入15%–19%的雙位數增長。

同時,研發費用的持續增長與投入,使得其先進工藝研發與業務進展順利,先進工藝第一代技術量產順利,與國內及國際客户繼續開展新的試產項目。先進工藝第二代平台穩步推進,目前處於客户產品驗證階段。此外,成熟工藝應用平台的需求一如既往的強勁。

在先進工藝產能方面,今年年底前,中芯國際每月將增加30,000片8英寸晶圓產能及20,000片12英寸晶圓產能。同時,中芯國際也將持續推進研發進度,以抓住成熟和先進節點的市場機遇。

再來看我國晶圓代工的另一個領先企業華虹半導體。華虹半導體2020年半年報中沒有明確透露其研發費用,不過在其半年報中有標出,2020年上半年經營開支為1.3億美元,就二季度而言,該“經營開支”同比上升76.8%,環比下降12.5%,主要由於人工費用以及研發費用下降導致的人工費用、研發工程片及折舊費用增加所致。可知與2019年上半年相比仍然有較大幅度提升。

華虹無錫12英寸生產線項目自立項以來就受到了外界的關注和支持。華虹半導體本身投入了大量的研發費用以及人力,如今,無錫 12 英寸新廠的整體進度正在不斷提速。財報指出,華虹半導體將在保證既有產品高良率出貨的同時,穩步推進多個技術平台的認證工作,致力於打造多元化、綜合化的客户解決方案。目前,12 英寸生產線已有智能卡芯片、功率器件和 CIS 產品率先交付客户,下半年還將有 IGBT、超級結以及其他產品陸續量產出貨,以滿足新能源汽車等新興市場的需求。

此外,華潤微電子也是我國知名的晶圓代工廠,它還是國內唯一一家IDM模式的半導體企業 。財報顯示,報告期內,華潤微電子研發費用 22,706.5 萬元,同比增加4.69%,研發費用變動的原因在於,今年上半年比上年同期增長,主要是研發人員職工薪酬增長、研發流片增加及試驗費用增長。

截至 2020 年 6 月底,公司境內專利申請 2,648 項,PCT 國際專利申請 410 項,境 外專利申請 311 項;公司已獲得授權並維持有效的專利共計 1,483 項,其中境內專利 1,303 項、境外專利 180 項。

華潤微電子一直以來高度重視技術團隊的建設與研發能力的提升。2017年至 2019 年, 公司研發投入分別為 44,742.09 萬元、44,976.10 萬元和 48,261.57 萬元,佔營業收入的比例分別為 7.61%、7.17%和 8.40%。截至 2020 年 6 月 30 日,公司擁有 7,985 名 員工,其中包括 3,033 名研發和技術人員,合計佔員工總數比例為 37.98%。

財報指出,華潤微電子目前正積極佈局和拓展碳化硅業務及供應鏈,公司通過華潤微電子控股有限公司與國內領先的碳化硅外延晶片企業-瀚天天成電子科技(廈門)有限公司達成《增資擴 股協議》,增資後公司持有瀚天天成 3.2418%的股權,通過資本合作和業務合作積極帶動 SiC 業務的發展和佈局。截止 2020 年 6 月 30 日,共 有 12 個項目立項,其中 6 個項目完成了投決。

芯片設計篇

我國在芯片設計領域與國際巨頭相比,一直存在較大差距,不過華為顯然不在其中。目前為止,華為並沒有上市的打算,因此公司也沒有對外公佈過海思的研發支出。根據華為2020年上半年財務報告數據顯示,2020年上半年,華為研發支出超過672億元,占上半年總收入的14.9%,所佔比例創歷史新高。此前有內部人士稱,芯片研發項大約佔到40%,即芯片研發的投入可能在270億左右,這個數值並不低,可以比肩國際一線芯片廠商的研發投入。

刨去華為,我們再看其他本土芯片設計企業,篇幅有限,此文只挑選幾家以做參考。

首先是匯頂科技,根據財報顯示,匯頂科技2020 上半年研發支出為 8.35 億元,較 2019 上半年4.58 億元增長 82.30%, 研發支出佔營業收入比重為27.31%。關於研發費用變動,財報給出説明:增長的原因主要是圍繞公司戰略在各研究領域持續加大研發投入力度。其中本期的職工薪酬、折舊攤銷費及委外研發費用增長較多,職工薪酬同比增長 99.23%,主要系研發人員人數增加、工資基數上調所致。委外研發費同比增長58.94%,主要系外包研發費增長所致,公司除引進、培養高科技人才助力公司的研發項目,還會與市場上各領域的專業團隊合作來完善項目。

匯頂科技堅定以高研發投入來驅動創新能力的升級,近三年研發費用佔營收的比重維持在不低於 15%的高水平,對創新的持續投入換來了核心技術及相關專利的快速累積。報告期內,公司申請、授權的國際國內專利總數超過 4,600 件。

財報指出,未來,匯頂科技將繼續聚焦國內外智能移動終端市場,依靠自主研發的內生式發展,同時加速國際化進程,積極尋找全球優質標的,通過併購方式整合全球頂尖的研發力量及優勢專利資源,為全球消費者帶來更豐富、更極致的產品體驗;公司還將大力開拓海外市場,服務更多國際客户, 進一步將公司創新價值與品牌影響力全球化。

再來看韋爾股份,韋爾股份在轉型成為芯片設計公司以後市值水漲船高,早已突破千億市值。上半年,韋爾股份半導體設計業務研發投入金額為9.87億元,佔半導體設計業務銷售收入比例達14.33%。財報指出,公司持續加大在CMOS圖像傳感器芯片領域的研發投入。截至2020年6月底,公司已擁有專利4397項。其中,發明專利4030項。

其中CMOS圖像傳感器產品升級項目主要用於汽車及安防領域產品升級研發,項目建設期36個月,預計項目年均收入189,626.35萬元,税後內部收益率16.30%。

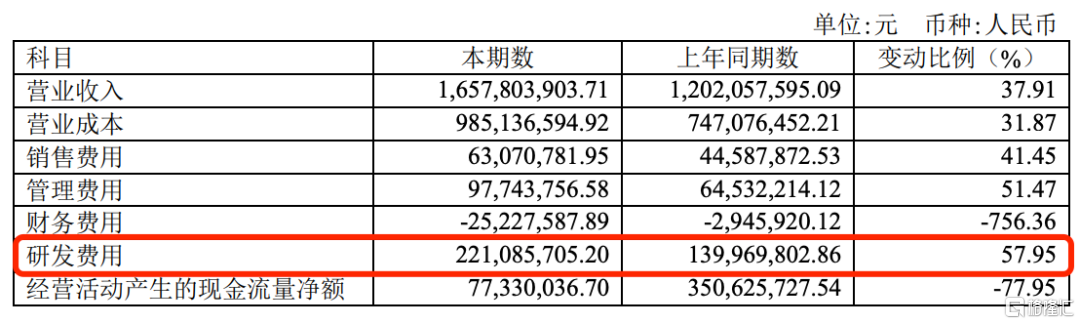

兆易創新也是國內知名的芯片設計公司。在2020年上半年,兆易創新研發費用達到 2.21 億元,相比 2019 年同期增長 57.95%。財報指出,兆易創新在推出具備技術、成本優勢的全系列產品的同時,積累了大量的知識產權專利。

截止 2020 年 6 月 30 日,兆易創新已獲得 638 項授權專利,其中包含 595 項中國專利、26 項美國專利、9項歐洲國家專利。2020 年上半年共申請了 28 項國內外專利,新獲得 49 項專利授權。此外,公司還擁有 73 件商標、18 件集成電路布圖,20 件軟件著作權。持續的研發投入,是公司提升技術水平和產品競爭力的有力保障。

關於研發費用變動,財報給出説明:研發費用同期增加約 8,112 萬元,主要有三點:①人工薪酬同期增加2,001 萬元;②研發用機器設備和無形資產的折舊攤銷增加約 3,222 萬元;③加強技術研發及外部合作,專業服務費增加 1,785 萬元;④持續研發,測試費和材料費同期增加約 1,064 萬元。

2020 年上半年,儘管受到新冠肺炎全球疫情以及中美貿易摩擦、宏觀經濟增速放緩等因素影響,兆易創新仍持續加大產品研發力度,拓寬產品應用與業務範圍,不斷推動技術創新與產品結構優化,適應新基建時代下的全新技術需求,把握消費電子、工業、汽車、5G、物聯網等應用領域,推進新產品量產銷售,公司經營業績保持穩定增長。

目前國內能夠研發RISC-V的科技企業不多,全志科技就是其中的一家。2020年上半年,全志科技投入研發費用為1.14億元,同比增長3.36%。

全志科技的研發費用佔主營收入比例在20%以上,但此前連續3年研發費用有所下滑。研發費用2017、2018、2019分別為3.42億、3.12億、2.94億。今年上半年研發費用同比有所增長,預期全年有所增長。

財報指出, 2020年上半年圍繞智能大視頻戰略,持續根據客户需求投入研發,在各個業務領域推出具有競爭力的新產品及新方案。

封裝測試篇

在我國集成電路產業鏈中,封裝測試業是唯一能夠與國際企業全面競爭的產業,長電科技、通富微電、華天科技等三大封測廠合計全球市佔率超過 20%,具備全球競爭力。

首先是長電科技,2020年上半年,長安科技研發費用為4.9億元,同比增長40.88%。2020 年 1-6 月,公司獲得專利授權 54 件,新申請專利 50 件。截至 2020 年 6 月末,公司擁有專利 3,231 件,其中發明專利 2,458 件(在美國獲得的專利 1,494 件),覆蓋中、高端封測領域。

長電科技在投入研發費用方面,堪稱瘋狂,在此之前,長電科技在連續虧損的條件下,仍然投入大量研發費用。2019年上半年,研發費用為3.49億元,同比增35.27%,此次則更為瘋狂,同比增長高達40.88%!

財報指出,2020 年下半年,在完成董事會制定的2020年經營目標的前提下,長電科技將繼續深化總部功能整合,加大先進封裝工藝及產品的研發投入,積極搭建設計服務新業務平台,不斷強化長電科技核心競爭力並在工廠端落實。

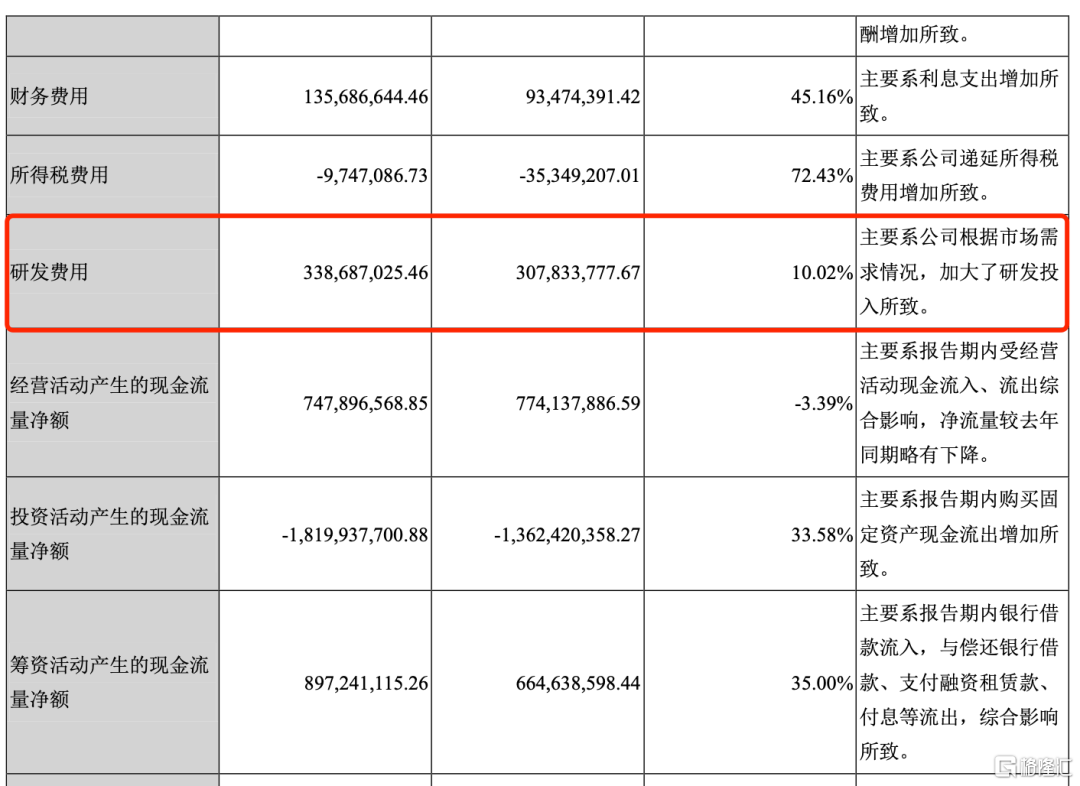

通富微電是國內封測三巨頭之一,主營業務為集成電路封裝測試。2020年上半年,整體營業收入實現46.70億元,較去年同期增長30.17%;公司盈利能力穩步提升,2020年上半年較去年同期實現扭虧為盈, 淨利潤達1.29億元。

2020年上半年,公司繼續加大研發投入,費用高達3.4億元,同比增長10.02%。財報指出,研發費用變動的原因主要是公司根據市場需求情況,加大了研發投入所致。

據悉,在2020年上半年,通富微電在2D、2.5D封裝技術研發取得突破,Si Bridge封裝技術研發拓展,Low-power DDR、DDP封裝技術研發取得突破,Fanout封裝技術的多種工藝研發,搭建了國際領先的SiP封裝技術設計仿真平台及專業技術團隊,在3D堆疊封裝、CPU封測技術、金凸塊封測技術等方面積極開展專利佈局。

華天科技同樣是我國知名的封測廠之一。華天科技於2020年8月26日披露中報,公司2020上半年實現營業總收入37.1億,同比下降3.2%;實現歸母淨利潤2.7億,同比增長211.9%;每股收益為0.1元。報告期內,公司毛利率為21.7%,同比提高8.5個百分點,淨利率為8.2%,同比提高5.5個百分點。

財報顯示,2020年上半年,華天科技持續加大先進封裝工藝及產品的研發投入,20H1公司研發費用達2.00億元,同比增長15.41%,佔營業收入比例為5.4%,同比提升0.9pct。

華天科技2020年上半年共獲得國內專利授權15項,其中發明專利12項;美國專利授權1項。隨着產品線佈局不斷完善,公司有望持續受益於下游5G通信類、高性能計算、消費類、汽車和工業等領域需求復甦及半導體國產替代趨勢。

產業佈局方面,華天科技正在積極推進先進封裝。已有的崑山廠以Bumping、TSV、WLSCP、Fan-Out等晶圓級封裝產品為主,20H1實現同比扭虧;2018年公司收購掌握Bumping、SiP、FC、MEMS等先進封裝技術的Unisem,進一步開拓海外客户,20H1同比扭虧;同時公司擬投資80億元建設南京工廠,主要進行存儲器、MEMS、人工智能等集成電路產品的封裝測試。2020年7月18日華天南京舉行了一期項目投產儀式,隨着華天南京的投產運營,公司先進封測產能將快速提升,產品結構將進一步優化,盈利能力有望持續提升。

半導體設備篇

半導體設備國產化率較低,產品供應主要被應用材料、泛林、東電、ASML和科天等廠商佔有。他們能獲得這樣的地位,與他們一直以來堅持的高投入研發有關。目前國內企業也正在不斷提高研發費用,雖然年初受疫情影響,但半導體設備行業景氣度節節爬升,中微公司就是其中代表。

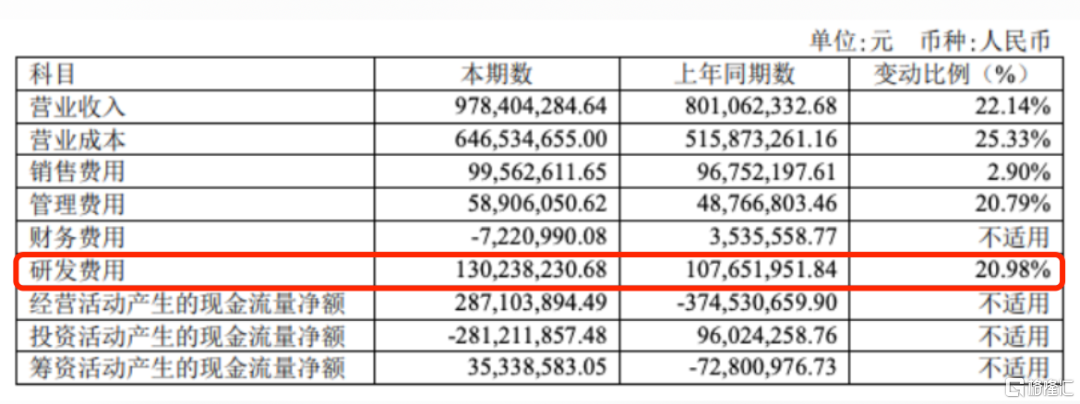

中微公司半年報顯示,公司上半年實現營業收入9.78億元,同比增長22.14%;實現淨利潤1.19億元,同比增長291.98%;實現扣非淨利潤4017.97萬元,同比增長81.93%。公告顯示:2020年度上半年,中微研究開發支出共計2.07億元,政府補助抵減研發費用5100萬元,研究開發支出淨額為1.56億元,同比增長20.98%,佔營業收入的比例為21.2%。截至2020年6月30日,公司已申請1538項專利, 其中發明專利1350項;已獲授權專利1035項,其中發明專利885項。

公告指出,國外領先的同行業可比公司均在研發上投入了大量資金,根據2019年年度報告數據,應用材料和泛林半導體的研發投入分別為20.5億美元和11.9億美元,2019年公司研發投入為4.25億人民幣,與國外領先的半導體公司仍有不小差距。

在發佈財報當天,中微公司推出了百億定增方案,擬向特定對象發行股票數量不超過本次發行前公司總股本的15%,募資100億元,用於中微產業化基地建設項目(31.7億元)、中微臨港總部和研發中心項目(37.5億元)和科技儲備資金(30.8億元)。

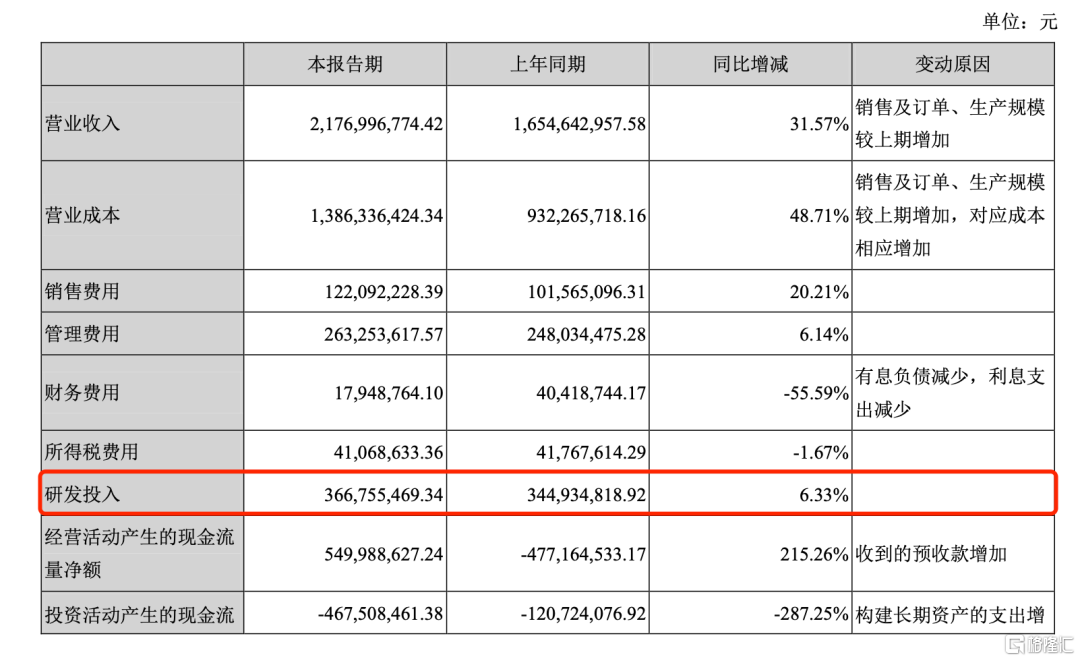

北方華創同樣是我國半導體設備領域中的佼佼者,報告期內,其研發投入為3.7億元,同期相比增加6.33%。北方華創近年來的研發投入大幅提升,2019年達到11.37億元,創下歷史新高,佔營業收入的比重為28.03%。

財報指出,報告期內,公司持續推進半導體裝備新產品開發和市場開拓工作,集成電路刻蝕機、PVD、CVD、ALD、清洗機、立式爐、外延爐等設備在先進工藝驗證方面取得階段性成果,部分工藝完成驗證;成熟工藝設備在新工藝拓展方面繼續突破, 新工藝應用產品相繼進入客户產線驗證或量產,不斷收穫重複採購訂單;光伏單晶爐、負壓擴散爐、PECVD大尺寸、大產能產品相繼研發完成,推向市場,受下游客户需求拉動,光伏設備業務實現快速增長;碳化硅(SiC)長晶爐、刻蝕機、PVD、PECVD等第三代半導體設備開始批量供應市場。公司真空熱處理設備繼續深耕細分市場,積極開發新產品,拓展新應用,業務增長平穩。電子元器件方面,受下游市場需求增長以及新產品應用拓展的推動,收入利潤均實現穩定增長。

晶盛機電成立於2006年,成立之初,公司是國內技術領先的晶體硅生長設備供應商,目前產品主要服務於太陽能光伏產業,部分產品應用於半導體集成電路產業。2017-2019年,晶盛機電的研發投入總計5.34億元,約佔三年營收的7%。

2020年上半年,其研發投入為0.71億元,同比下降28.87%。財報指出,變動的主要原因是部分新投研發項目及研發後期項目材料投入減少。

報告期內,公司以“打造半導體材料裝備領先企業,發展綠色智能高科技製造產業”企業使命為指引,圍繞半導體大硅片設備加速國產化佈局,加大研發投入,發揮技術和渠道優勢,攜手客户在批量產業化領域加速突破,取得了一系列進展,鞏固半導體材料關鍵設備國產化領先優勢。

芯源微是一家主要從事光刻工序塗膠顯影設備(塗膠/顯影機、噴膠機)和單片式濕法設備(清洗機、去膠機、濕法刻蝕機)的企業,公司堅持以市場方向和客户需求為導向,不斷對產品進行技術完善和革新,持續加大自主研發力度,報告期內,公司研發投入金額為1,422.67 萬元,佔營業收入的 22.78%,同比增長5.06%。

芯源微表示,半導體設備屬於高精密的自動化裝備,研發和生產均需使用高精度元器件,對產品機械結構的精度和材質要求較高,而我國與此相關的產業配套環境依然不夠成熟,相關核心關鍵零部件仍然有賴於進口。公司以機械臂為代表的部分核心零部件大部分採購自日本等國外核心供應商,雖然公司與其建立了長期穩定的供貨關係,但未來下游半導體制造業對半導體設備需求不排除會出現爆發式增長,進而對公司產品生產造成一定的壓力,而公司上游核心供應商短期供貨能力不足可能會在一定程度上約束公司的生產能力,進而對公司的經營產生不利影響。

總結

分析這些企業,我們不難發現,在今年疫情影響下,其中的大部分企業與去年同期相比,仍然增加了研發投入。對於集成電路產業而言,保證研發投入是企業能夠入場的前提。

正如英特爾每年花費超過800億人民幣、台積電每年花費超過140億人民幣研發費用去維持他們的先進性一樣,想要成為頭部廠商,必須要砸錢。當然,研發費用只是一部分,人才,技術等都缺一不可。

*免責聲明:本文由作者原創。文章內容系作者個人觀點,半導體行業觀察轉載僅為了傳達一種不同的觀點,不代表半導體行業觀察對該觀點贊同或支持,如果有任何異議,歡迎聯繫半導體行業觀察。